Economische Vooruitzichten november 2018

Lees de volledige publicatie hieronder of klik hier om de PDF te openen.

- De VS-economie blijft de kop van de wereldeconomie trekken. De reële bbp-groei lag er in het derde kwartaal 0,9% hoger dan in het voorgaande kwartaal. In de eurozone was dat maar 0,2%, een ontgoocheling. De groei wordt er gefnuikt door de verslechtering van het vertrouwen op brede schaal en door de toenemende onzekerheid wegens de brexit, de Italiaanse begroting, de politieke onrust en de voortdurende handelsoorlog. De eerste bbp-ramingen wijzen op belangrijke groeiverschillen tussen de eurolanden. De krimp van de Duitse economie met 0,2% (tegenover het vorige kwartaal) is waarschijnlijk vooral aan tijdelijke factoren toe te schrijven. De grootste ontgoocheling komt uit Italië, waar de groei is stilgevallen (0%). Als gevolg van de zwakke cijfers in het derde kwartaal hebben we onze raming voor de gemiddelde jaargroei van de ganse eurozone verlaagd van 2,2% naar 2,0% voor 2018 en van 1,9% naar 1,7% voor 2019.

- In China blijft de economische groei vertragen. De stemmingsindicatoren en uitvoercijfers suggereren dat de Chinese uitvoer lijdt onder de handelsoorlog. Al valt dat voorlopig nog mee, omdat een deel van de uitvoer naar voor wordt getrokken in anticipatie op de tariefverhogingen. De overheid reageert met een stimulerend begrotings- en monetair beleid. Gelijktijdig wordt de schuld, die door de buitensporige kredietverlening in het recente verleden is opgebouwd, met mondjesmaat afgebouwd. Ons basisscenario blijft ervan uitgaan dat de Chinese economie een zachte landing maakt, maar het risico van een hardere landing neemt toe.

- De Nationale Bank van Tsjechië heeft onverwacht haar beleidsrente met 25 basispunten opgetrokken tot 1,75%. Ze baseerde deze beslissing op nieuwe macro-economische vooruitzichten. Die gaan ervan uit dat de economische groei zal versnellen en dat de Tsjechische kroon (CZK) met enige vertraging toch weer zal appreciëren. De renteverhoging was ook een antwoord op de recente verzwakking van de CZK, die via hogere invoerprijzen de inflatie aanwakkert. Wij verwachten nog één renteverhoging in 2019, omdat de relatief zwakke notering van de CZK de centrale bank daarvoor de ruimte zal geven, temeer daar in onze visie de economische groei eerder zal vertragen.

- Gekaderd - Innovatie: redder in nood voor de Europese economie

Groei in de eurozone ontgoochelt

De publicatie van voorlopige cijfers over de reële bbp-groei tijdens het derde kwartaal bevestigde in verschillende landen het beeld dat eerder was geschetst door meer frequent gepubliceerde indicatoren.

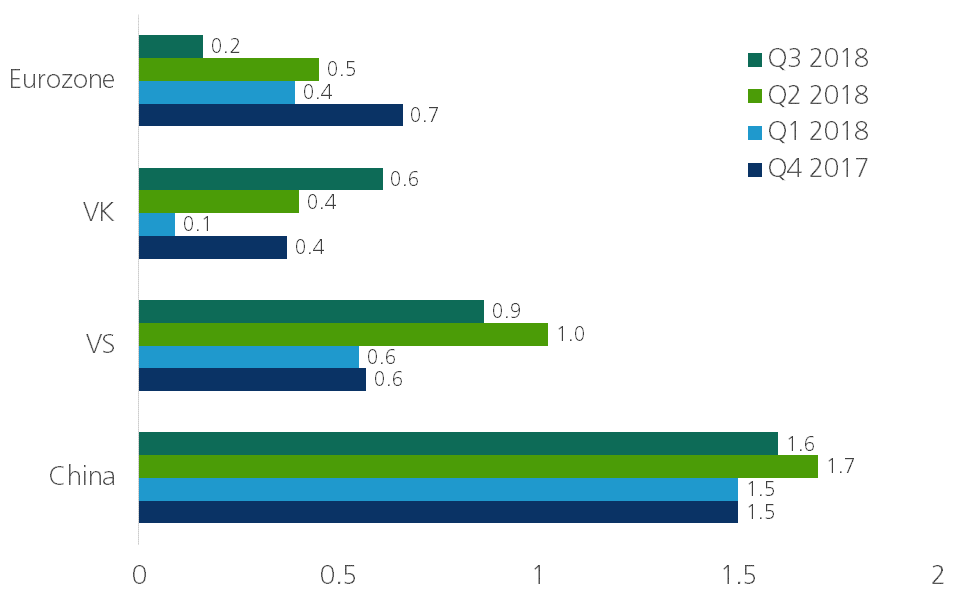

Zoals verwacht, trokken de VS opnieuw de kop met een kwartaalgroei van 0,9% (figuur 1). In het bijzonder de consumptie van de gezinnen en van de overheid was zeer sterk, net als in het voorgaande kwartaal. De sterke prestaties van de arbeidsmarkt en het stimulerend begrotingsbeleid lagen aan de basis. Maar de bedrijfsinvesteringen verzwakten in het derde kwartaal en dat verdient in de komende maanden nauwe opvolging. De groeivertraging wijst erop dat de verlaging van de vennootschapsbelasting minder dan verhoopt tot kapitaalaccumulatie leidt. De voorraden liepen sterk op, maar de netto-uitvoer temperde de groei. De invoer groeide fors, terwijl de uitvoer terugviel. Dat laatste was vooral het gevolg van de gedaalde goederenuitvoer en kwam niet geheel onverwacht. In het tweede kwartaal hadden veel bedrijven hun uitvoer immers naar voor getrokken, in anticipatie op de stijging van de handelstarieven door de Amerikaans-Chinese handelsoorlog.

Figuur 1 - Amerikaanse economie blijft voorop lopen, terwijl de groei in de eurozone teleurstellend was (reëel bbp, verandering in % van het bbp in k-o-k)

Toch viel ook op dat de zwakkere uitvoergroei niet tot de VS beperkt bleef. Overal in de wereld verzwakken de uitvoerbestellingen. Dat wijst erop dat de internationale handel aan kracht inboet. Voor de VS blijven de economische fundamenten voorlopig niettemin overeind. Zowel het consumenten- als het producentenvertrouwen blijven hoog en de arbeidsmarkt draait nog steeds op volle toeren. De stimulerende impact van het begrotingsbeleid zal evenwel geleidelijk uitgewerkt geraken. Ook de toenemende krapte op de arbeidsmarkt en de negatieve gevolgen van de handelsoorlog zijn een risico voor de groei van de VS-economie. Al deze elementen tezamen schragen ons groeiscenario: we blijven relatief optimistisch voor de rest van dit jaar en voor 2019, maar we verwachten een beduidende vertraging van de groeidynamiek.

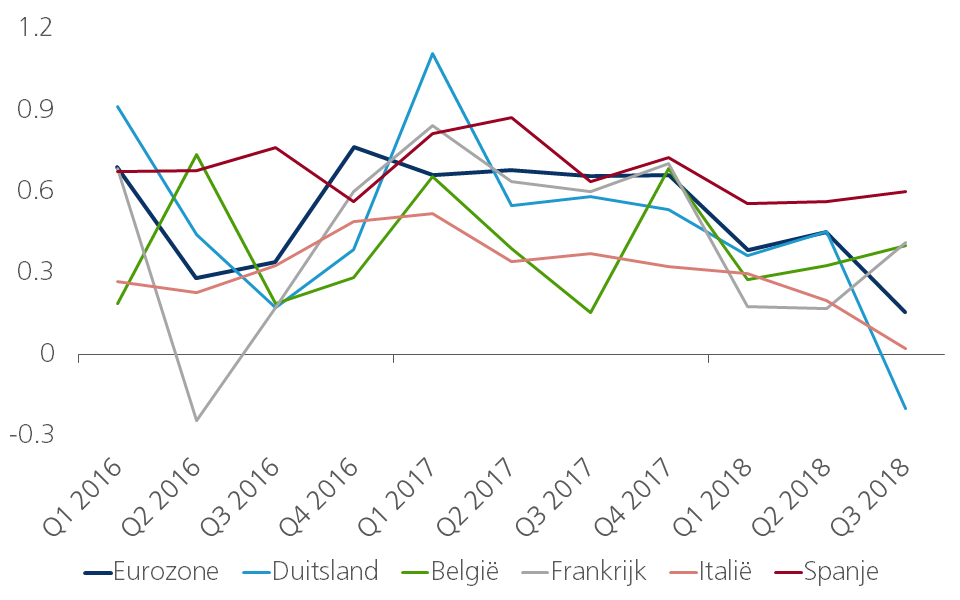

Het ontgoochelende groeicijfer voor de economie van de eurozone contrasteerde fel met de sterke groei van de VS-economie. Het reële bbp lag in het derde kwartaal nauwelijks 0,2% hoger dan in het vorige kwartaal en bleef daarmee ver onder de verwachtingen. De groei wordt gefnuikt door de brede verslechtering van het vertrouwen en door de toenemende onzekerheid wegens de brexit, de Italiaanse begroting, politieke onrust en de voortdurende handelsoorlog. Hoewel nog niet alle details voor alle landen gekend zijn, wijzen de beschikbare gegevens op belangrijke groeiverschillen tussen de eurolanden (figuur 2). België en Frankrijk (beide +0,4% kwartaal-op-kwartaal groei) deden het behoorlijk goed. Spanje (+0,6%) stak er weer met kop en schouder bovenuit.

Figuur 2 - Geaggregeerde groeicijfers van het eurogebied verbergen grote verschillen tussen landen (reëel bbp, verandering in % van het bbp in k-o-k)

Het Duitse groeicijfer (-0,2%) ontgoochelde daarentegen fors. Een substantiële daling van de uitvoergroei lag samen met een vertraging van de binnenlandse vraag en sterkere invoer aan de basis. Het negatieve internationale handelsklimaat strooit duidelijk zand in het radarwerk van de Duitse uitvoermachine. Ook problemen in de auto-industrie in verband met de emissienormen speelden een rol. Toch blijft de onderliggende trend in de Duitse economie positief. Er worden nog behoorlijk wat jobs gecreëerd en de investeringen blijven groeien.

De meest zorgwekkende ontgoocheling kwam uit Italië. Daar viel de groei in het derde kwartaal stil (0% kwartaal-op-kwartaalgroei). Noch de binnenlandse, noch de buitenlandse vraag leverde een groeibijdrage. Details over de samenstelling van de groei zijn er nog niet. Maar het ontgoochelende resultaat kan erop wijzen dat de politieke instabiliteit een negatieve impact heeft op de bestedingsbeslissingen van gezinnen en bedrijven. Het stilvallen van de economische groei komt voor de regering ook ongelegen tegen de achtergrond van de discussie over de begroting. Zij gaat bij de begrotingsopmaak immers uit van merkelijk hogere groeicijfers voor de economie in de komende jaren (zie ook: “Italië moet een beetje Duitser worden”, 16 november 2018).

Hoewel het groeicijfer voor de economie van de eurozone in het derde kwartaal nog kan worden herzien, lijkt het nu toch al onwaarschijnlijk dat onze groeiprognose van 2,2% voor gans 2018 gehaald zal worden. We hebben ze bijgevolg neerwaarts bijgesteld naar 2%. Ook voor 2019 hebben we de verwachte reële bbp-groei verlaagd van 1,9% naar 1,7%. Maar dat neemt niet weg dat we voor de verwachte kwartaal-op-kwartaalgroei in 2019 eigenlijk optimistisch zijn. Die zal in de eerstkomende kwartalen herstellen van de dip in het derde kwartaal. Daarin speelden immers ook een aantal tijdelijke factoren een rol. Bovendien blijven de fundamenten van de groei, zoals de werkgelegenheidsgroei en de dynamische dienstensector, gunstig.

Anderzijds blijft de Europese economie in de greep van talrijke risico’s die de onzekerheid aanwakkeren en de groeicyclus verder kunnen verstoren. Het meest acute is de erg negatieve politieke reactie in het VK op het voorlopige brexit-akkoord tussen de Europese Commissie en de Britse regering. Het blijft afwachten of er in het Britse parlement voldoende steun zal zijn voor dit voorstel of voor enige andere regeling die een chaotische brexit kan vermijden, waarbij het VK over vier maanden uit de EU zou tuimelen zonder akkoord of overgangsregeling (zie ook: “Brexit-deal bevat slimme strategie voor toekomstige handel”, 15 november 2018). Ook de confrontatie tussen de Italiaanse regering en de Europese Commissie over de Italiaanse begroting zal naar verwachting verder oplopen. Als Italië in de procedure van buitensporig begrotingstekort terecht komt, zal de onzekerheid nog tot een heel eind in 2019 aanslepen. Ook een verdere escalatie van de internationale handelsconflicten kan niet worden uitgesloten nu de tussentijdse verkiezingen in de VS achter de rug zijn en gezien het feit dat China nog geen tegenmaatregelen heeft genomen tegen de door de VS aangekondigde handelsmaatregelen.

Geen systeemcrisis in de opkomende economieën

Zoals activiteits- en sentimentsindicatoren al min of meer lieten uitschijnen, is de jaarstijging van het reële bbp in China in het derde kwartaal verder vertraagd tot 6,45%. De afbouw van schulden, die het gevolg zijn van de buitensporige kredietcreatie in de voorbije jaren, droeg bij tot de groeivertraging. Vooral infrastructuurwerken en andere bouwactiviteiten hadden daaronder te lijden. Ook de opmerkelijke verzwakking van de kleinhandelsverkopen deed de groei vertragen. De volledige impact van de handelsoorlog met de VS is nog niet gekend. Niettemin suggereren de stemmingsindicatoren en uitvoergegevens dat de Chinese uitvoer eronder lijdt. Al valt dat voorlopig nog mee omdat, in anticipatie op tariefverhogingen, een deel van de uitvoer naar voor wordt getrokken.

Om de economische terugval te beperken nemen de Chinese autoriteiten allerlei stimuleringsmaatregelen, zoals belastingverlagingen, een versoepeling van het monetaire beleid en steunmaatregelen voor privébedrijven. Ze willen daarmee vooral het tempo van de groeivertraging controleren en instabiliteit voorkomen, eerder dan de groei terugbrengen naar het niveau van de voorbije jaren. We blijven ervan uitgaan dat de Chinese economie een zachte landing zal maken, maar het risico dat het vooralsnog een harde landing wordt is toch wat groter geworden.

Ondertussen is de Chinese munt, de Renminbi (RMB), sinds eind 2017 al 6% van zijn waarde verloren tegenover de Amerikaanse dollar. In de eerste jaarhelft van 2018 lag de depreciatie in lijn met die van de munten van andere opkomende economieën. Dat wijst erop dat de depreciatie van deze munten vooral de keerzijde was van de sterkte van de dollar. Maar sinds de zomer bleef de RMB in vergelijking met deze munten opvallend zwak. Dat volgde uit de combinatie van zwakkere economische groei en het soepeler monetair beleid in China.

Er zijn daarbij nauwelijks indicaties dat de Chinese autoriteiten hun munt door manipulatie kunstmatig zwak houden, ondanks de beschuldigingen van VS-president Trump op dat vlak. China zet integendeel zijn deviezenreserves in om de neerwaartse druk op de RMB te beperken. Een en ander ligt in lijn met de Chinese strategie van een stabiele munt. Uiteindelijk streeft China ernaar om zijn munt een grotere rol te laten spelen in de internationale handel en in het beheer van deviezenreserves. Overigens ging een depreciatie van de RMB in het verleden vaak gepaard met kapitaaluitvoer uit China, met negatieve implicaties voor binnenlandse activa, zoals aandelen en obligaties. Zo’n instabiliteit vergde vaak dure interventies op de financiële markten en dat wil China vermijden. Al bij al neemt de marktvolatiliteit dus wel toe, maar zien we geen tekenen van een muntoorlog.

In de andere opkomende economieën dreven vooral politieke ontwikkelingen de markten. In Brazilië herstelden de financiële markten naarmate Jair Bolsonaro zijn koppositie in de presidentsverkiezingen verstevigde en die uiteindelijk ook won. Hij wordt als een marktvriendelijker figuur gepercipieerd dan zijn linkse opponent. Maar het Braziliaanse congres blijft versnipperd. De nieuwe president wacht dus een zware uitdaging, als hij een pensioenhervorming wil laten goedkeuren. Die is broodnodig om het aanzienlijke begrotingstekort en de groeiende schuldenberg aan banden te leggen.

Ook in Mexico wekte de nieuw verkozen president Lopez Obrador de aandacht van de financiële markten, nadat hij de bouw van de nieuwe luchthaven van Mexico City had laten stilleggen. Het maakte beleggers bezorgd dat de nieuwe, links georiënteerde administratie ook andere contracten of investeringsprojecten zou afblazen en zou afstappen van de markvriendelijke hervormingen van de vorige administratie. Obrador trachtte de beleggers gerust te stellen met de belofte dat hij in de eerste drie jaren van zijn presidentschap de bankenwetgeving niet zou veranderen. De markten blijven niettemin op hun hoede wegens de meer interventionistische benadering van de economie door de nieuw verkozen president.

Al bij al verwachten we dat specifieke risico’s en kwetsbaarheden per land de markten in de opkomende economieën zullen blijven beroeren. Zowel op de kapitaal- als op de wisselmarkten zal dat allicht voor weerkerende opflakkeringen van volatiliteit zorgen. Maar we verwachten geen besmetting van de ene naar de andere opkomende economie, zodat een systeemcrisis achterwege zal blijven. Aangezien ons basisscenario voor China niet uitgaat van een harde landing – die ook voor de andere Aziatische opkomende economieën nefast zou zijn – zien we ook vanuit die hoek geen aanleiding voor een systeemcrisis in de opkomende economieën.

Geleidelijk meer onderliggende druk op inflatie

In de VS lagen de inflatiecijfers voor september een beetje lager dan verwacht. Volgens de favoriete inflatie-indicator van de Federal Reserve (Fed), de PCE, bedroegen zowel de totale inflatie als de kerninflatie 2%. Vooral de totale inflatie viel in de voorbije maanden terug. Ze bedroeg in juli nog 2,3%. De consumptieprijsindex liet een gelijkaardige ontwikkeling optekenen als de PCE. Hier speelden een daling van de energieprijzen (met 0,5% maand-op-maand), een stabilisatie van de voedingsprijzen en een lichte verzwakking van de kerninflatie een rol. De verzwakking van de kerninflatie werd evenwel veroorzaakt door een scherpe terugval in de prijs van tweedehandswagens, die op haar beurt het gevolg was van een verandering in de manier waarop deze prijzen worden gerapporteerd. In oktober veerde de inflatie alweer op.

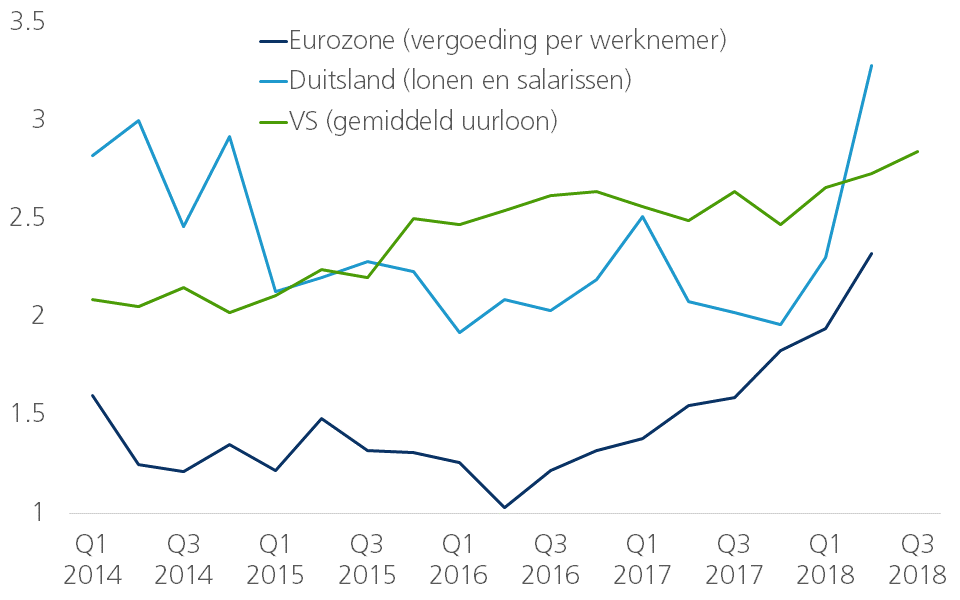

Ten gronde wijzen de onderliggende indicatoren erop dat de inflatiedruk verder zal toenemen. De loonstijgingen zetten hun opmars voort (figuur 3) en aangezien de arbeidsmarkt alsmaar krapper wordt, zal daar niet gauw verandering in komen. Bijgevolg handhaven we onze projecties voor de inflatie in de VS: 2,5% in 2018 en 2,6% in 2019. De recente ontwikkeling van de inflatie is evenmin van aard om onze visie op het verwachte monetaire beleid van de Fed te veranderen. We blijven een renteverhoging in december 2018 en nog vier verhogingen in 2019 vooropstellen.

Figuur 3 - Looninflatie-indicatoren vertonen een opwaartse trend (% verandering j-o-j)

In de eurozone beantwoordden de inflatiecijfers voor oktober wel aan de verwachtingen. De jaarstijging van de geharmoniseerde consumptieprijsindex liep lichtjes op tot 2,2%, terwijl de kerninflatie herstelde van haar dip in september. Ze trok met 0,2 procentpunt aan tot 1,1%. Met een jaarstijging van 10,6% leverden de energieprijzen de grootste bijdrage, maar ook de diensteninflatie versnelde van 1,3% in september tot 1,5% in oktober. Een en ander betekent dat de totale inflatie nu al enkele maanden hoger ligt dan de ECB-doelstelling van 2%. Maar de druk op de kerninflatie blijft veel beperkter. De recente toename van dat inflatiecijfer was slechts een correctie, niet het begin van een opwaartse trend. Ook voor de eurozone behouden we onze inflatievooruitzichten. De olieprijzen zullen naar verwachting grosso modo stabiel blijven. Dat zal de totale inflatie vermoedelijk nog een tijd op of lichtjes boven 2% houden, maar op wat langere termijn zal ze terugvallen tot het niveau van de kerninflatie, die zelf zal beginnen oplopen naarmate de loondruk toeneemt. Dit alles zal zeer geleidelijk verlopen. Bijgevolg handhaven we ook onze verwachtingen voor het beleid van de Europese Centrale Bank (ECB). Op haar beleidsvergadering van oktober gaf ze vastberaden het signaal dat de economische en financiële omstandigheden voldoende gezond zijn om haar toe te laten tegen het huidige tempo de monetaire stimulus geleidelijk af te bouwen. We verwachten dat de ECB haar beleidsrente pas ten vroegste na de zomer van 2019 een eerste keer zal verhogen.

Tsjechische centrale bank verrast

De Centrale Bank van Tsjechië (CNB) heeft op haar beleidsvergadering van november onverwacht haar beleidsrente met 25 basispunten verhoogd tot 1,75%. Dat was de vijfde verhoging in 2018 en hierdoor vergrootte de kloof met het ECB-beleid. De renteverhoging was onderbouwd door nieuwe macro-economische prognoses van de centrale bank. Die gaan ervan uit dat de economische groei in Tsjechië zal versnellen en dat de Tsjechische kroon (CZK) met vertraging toch weer zal appreciëren. De renteverhoging was ook een antwoord op de recente verzwakking van de CZK, die via hogere invoerprijzen de inflatie aanwakkert. In tegenstelling tot de centrale bank, verwachten wij nog één renteverhoging in 2019. In onze visie zal de economische groei in 2019 vertragen. De appreciatie van de CZK zal ondertussen vermoedelijk trager verlopen dan door de CNB vooropgesteld. Dit omwille van het negatieve sentiment dat momenteel op de wisselmarkten heerst tegenover munten van opkomende landen. Dat sentiment zal in de nabije toekomst niet keren. Ook de grote hoeveelheid speculatief kapitaal in Tsjechië zal niet betekenisvol afnemen en bijdragen tot de relatieve zwakte van de CZK. Die zal de CNB de kans geven om haar beleidsrente in 2019 met nog eens 25 basispunten op te trekken.

De voorspelbare onvoorspelbaarheid van Trump

De financiële markten hebben erg gematigd gereageerd op de resultaten van de tussentijdse verkiezingen in de VS. Die lagen immers in lijn met de verwachtingen. De Republikeinen behielden de meerderheid in de Senaat, terwijl de Democratische partij de meerderheid in het Huis van Afgevaardigden verwierf. De agenda’s van beide partijen lopen inzake wetgevende initiatieven sterk uit elkaar en in de voorbije jaren stapelden de precedenten zich op, waarbij samenwerking over de partijen heen werd verworpen. Bijgevolg zal er in de komende twee jaar allicht weinig of niets gerealiseerd worden. In het bijzonder de linkervleugel van de Democratisch partij zal er allicht op aansturen om eerder verder naar links op te schuiven dan met de huidige administratie compromissen af te sluiten. Ook de versterkte meerderheid van de Republikeinen in de Senaat zal de kansen op partij-overschrijdende akkoorden bemoeilijken. Nu de Democraten ook de comités in het Huis van Afgevaardigden controleren, zullen waarschijnlijk ook de onderzoeken toenemen om uit te maken of corruptie en ethische schandalen, zoals een mogelijke Russische tussenkomst in de verkiezingen van 2016, tot dagvaardingen kunnen leiden.

Op het vlak van de handelspolitiek zal het Congres President Trump allicht minder kunnen dwarsbomen. In de voorbije decennia heeft het Congres verschillende specifieke bevoegdheden inzake handel aan de President gegeven. Zo kan de President onder bepaalde omstandigheden de invoertarieven bepalen. Dat is het geval in de huidige handelsoorlog tussen de VS en China. De Democraten zullen waarschijnlijk ook niet geneigd zijn om van de handelsoorlog een partijpolitiek twistpunt te maken. Tot op zekere hoogte bestaat er in beide politieke partijen immers steun om China ertoe te dwingen zijn handelspraktijken te veranderen. Nu er op korte termijn geen verkiezingen meer in het verschiet zijn kan er weliswaar een tijdelijke windstilte in de handelsstorm optreden. Maar ook dat kan snel veranderen indien Trump, omwille van een eventuele vloedgolf aan onderzoeken om hem te dagvaarden, nood zou hebben aan een bliksemafleider. De kans op een echte wapenstilstand in de handelsoorlog is dus beperkt.

Een verdeeld Congres verhoogt daarnaast de kans op grote confrontaties over de financiering van de Amerikaanse regering. De VS staan in de komende twee jaar dus allicht voor een hobbelig parcours. Een toename van de onzekerheid in de economie en op de financiële markten mag dus geen verrassing zijn (zie ook “Verkiezingsresultaten zoals verwacht, maar Trumpbeleid blijft onvoorspelbaar").

GEKADERD

All historical rates/prices, statistics and graphs are up to date, up to and including 18 November 2018, unless otherwise stated. The views and forecasts provided are those prevailing on 18 November 2018.