Economische Vooruitzichten november 2023

Lees de volledige publicatie hieronder of klik hier om de PDF te openen.

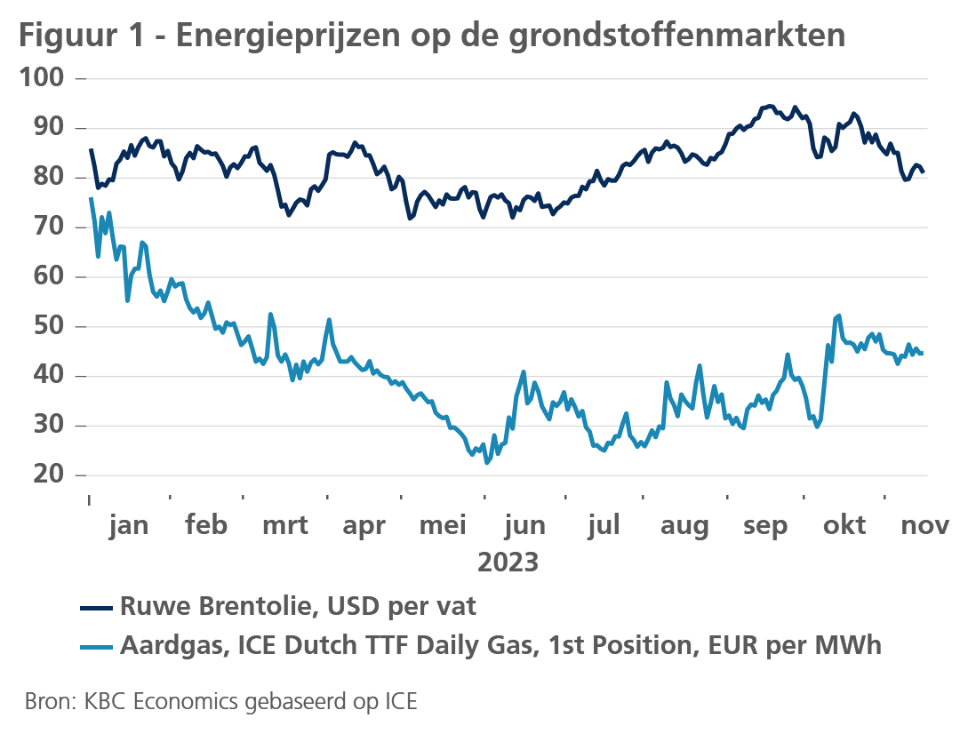

- Het Israël-Hamas conflict heeft de energiemarkten door elkaar geschud. De gasprijzen stegen de voorbije maand met 27% tot 45 EUR per MWh omdat de bevoorrading van de Israëlische gasinstallaties wordt bedreigd. Het aanhoudende risico van stakingen in Australische LNG-faciliteiten en onderbrekingen in een pijpleiding tussen Finland en Estland zorgden ook voor opwaartse druk op de prijzen. De olieprijzen daalden aanvankelijk in oktober toen verwacht werd dat de sancties tegen Venezuela zouden afnemen. Op 7 oktober schoten ze weer omhoog toen het conflict in het Midden-Oosten uitbrak. Hoewel een beperkt conflict een beperkte impact zou hebben op de olieprijzen, zou een bredere escalatie in de regio de prijzen forser kunnen doen stijgen. Desondanks daalden de olieprijzen in oktober nog steeds met 9,6% tot 85 USD per vat.

- De inflatie in de eurozone daalde aanzienlijk en kwam in oktober uit op 2,9%, tegen 4,3% in september, doordat de energieprijzen daalden en de voedselprijzen stagneerden. De kerninflatie daalde ook, van 4,5% naar 4,2% doordat de goederenprijzen daalden en de dienstenprijzen gematigder stegen. Gezien het lage cijfer van oktober en de daling van de olieprijzen verlagen we onze inflatieprognoses voor 2023 van 5,6% naar 5,5% en voor 2024 van 2,9% naar 2,6%.

- In de VS daalde de inflatie in oktober van 3,7% naar 3,2% dankzij een sterke daling van de energieprijzen. De kerninflatie daalde van 4,1% naar 4,0% doordat de goederenprijzen daalden, terwijl de inflatie voor huisvesting afnam. De diensteninflatie was ook gematigd en zou verder kunnen afnemen nu de arbeidskosten per eenheid product het afgelopen kwartaal zijn gedaald. De stijging van de consumenteninflatieverwachtingen is echter zorgwekkend. We verlagen onze prognose voor de inflatie in 2023 licht van 4,2% naar 4,1%, maar handhaven onze prognose voor 2024 van 2,6%.

- In lijn met onze verwachtingen hebben zowel de ECB als de Fed hun beleidsrente tijdens hun laatste beleidsvergaderingen ongewijzigd gelaten. Hoewel beide voorzitters van de centrale banken zinspeelden op de mogelijkheid van verdere renteverhogingen, verwachten wij dat de beleidsrente zijn hoogtepunt heeft bereikt, maar tot ver in 2024 op dit hoge niveau zal blijven. Voortdurende kwantitatieve verkrapping, samen met hoge spreads en termijnpremies, zullen ervoor zorgen dat de monetaire omstandigheden de komende kwartalen krap blijven.

- In de eurozone werd de groei negatief in het derde kwartaal (-0,1%). Van de grote economieën bleef de groei positief in Spanje en Frankrijk, terwijl de activiteit Italië stagneerde en de Duitse groei weer negatief werd. Het ziet er niet naar uit dat de komende kwartalen veel verbetering zullen brengen. Het consumenten- en producentenvertrouwen blijft zwak, terwijl de verkrapping van het monetaire beleid steeds meer gevolgen heeft voor de kredietverstrekking. De arbeidsmarkt begint ook wat te verzwakken. We handhaven onze groeiprognose van 0,5% voor 2023, maar verlagen onze prognose voor 2024 met 0,2 procentpunt naar 0,5%.

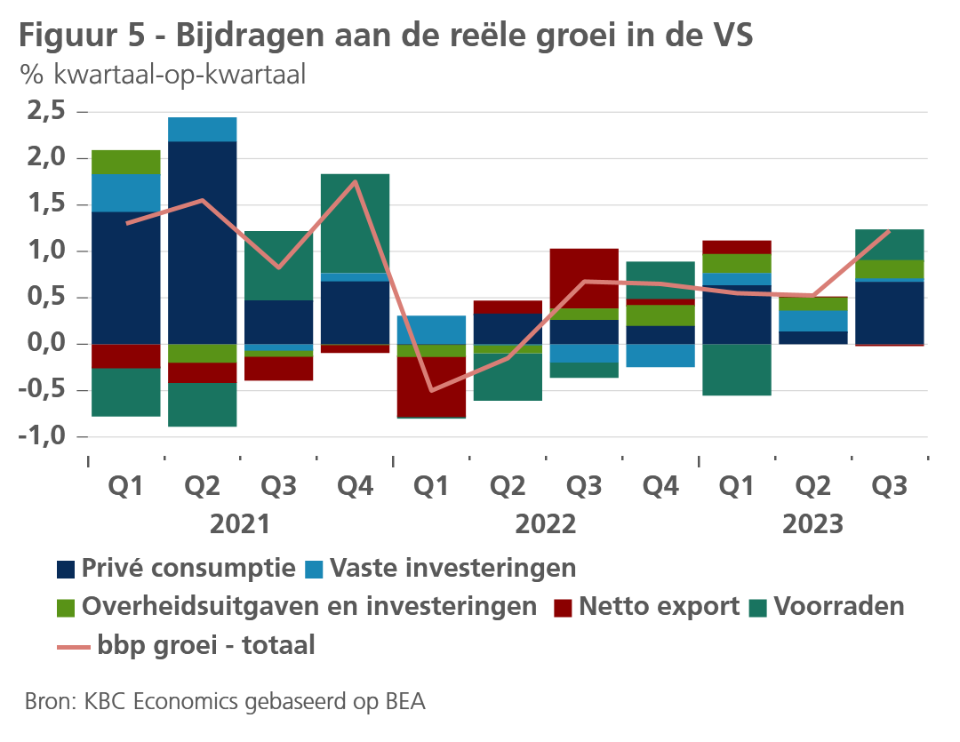

- In de VS groeide het bbp in het derde kwartaal met een zeer sterke 1,2%, dankzij de hoge persoonlijke consumptie (vooral van duurzame goederen), de hoge voorraadopbouw en de hoge overheidsuitgaven. De groei van de investeringen in vaste activa was echter laag, terwijl de netto-uitvoer zelfs afnam. De groei zal de komende kwartalen waarschijnlijk vertragen nu het spaaroverschot geleidelijk afneemt en de aflossing van de studieschuld weer op gang komt. Tekenen van verzwakking waren zichtbaar in het laatste arbeidsmarktrapport, dat een vertraging van de banengroei en een marginale stijging van de werkloosheid liet zien. Wij verwachten nu een sterke bbp-groei van 2,4% in 2023, maar een zwakke groei van 1% in 2024.

- In China is het economische nieuws de laatste tijd iets positiever. Het bbp groeide met 4,9% ten opzichte van een jaar geleden, waardoor de doelstelling van 5% weer binnen bereik komt. Het NPC Standing Committee verhoogde ook de overheidsuitgaven, waardoor het tekort met 0,8 procentpunt toenam. De vastgoedcrisis en de ontkoppeling tussen de VS en China blijven echter een grote rem zetten op de groei. De indicatoren voor het producentenvertrouwen wijzen op een trage groei. Wij verhogen onze groeiprognose voor 2023 met 0,2 procentpunt naar 5,1%, maar handhaven onze prognose voor 2024 van 4,1%.

Bbp-cijfers derde kwartaal: twee hits en een misser

De bbp-cijfers voor het derde kwartaal benadrukten de grote groeiverschillen in de wereldeconomie. Positief is dat de Amerikaanse economie sterk blijft: het bbp steeg in het derde kwartaal met 1,2% kwartaal-op-kwartaal dankzij een sterke consumptie, een hoge voorraadgroei en uitbundige overheidsuitgaven. Het bbp van China verraste ook positief. Het bbp steeg met 4,9% ten opzichte van een jaar geleden, waardoor de groei van 5% binnen bereik komt. Het bbp-cijfer van de eurozone stelde teleur en daalde met 0,1%, waarschijnlijk door de lagere export, de matige interne vraag en de voorraadgroei.

De economische groeicijfers zullen de komende kwartalen waarschijnlijk enigszins convergeren. In de VS zullen de aanhoudende monetaire verkrapping, de uitputting van de spaaroverschotten die opgebouwd werden tijdens de covid-periode en de hervatting van de aflossing van de studieschuld waarschijnlijk een rem zetten op de groei. In China zal de vastgoedcrisis de groei waarschijnlijk verder drukken. Ondertussen zal de Europese groei waarschijnlijk traag blijven omdat de energiecrisis en de monetaire verkrapping hun tol eisen. Verder vooruit kijkend verwachten we een geleidelijk economisch herstel.

Energiemarkten opgeschrikt door Israël-Hamas conflict

De oliemarkten waren vorige maand zeer volatiel en bereikten eind oktober 85,6 USD per vat, -9,6% ten opzichte van vorige maand (zie figuur 1). Eerder vorige maand daalden de olieprijzen omdat de VS en Venezuela aanzienlijke vooruitgang boekten op het vlak van sanctieverlichting en de dollar sterker werd. De olieprijzen schoten echter weer omhoog toen op 7 oktober het Israël-Hamas conflict uitbrak. Aangezien Israël geen olieproducent is, zal een militaire operatie in Gaza de bevoorrading niet verstoren, op voorwaarde dat het conflict binnen de perken blijft. Als het conflict zich echter over de regio uitbreidt en uitmondt in een proxy-oorlog tussen Iran en Israël, zullen de sancties tegen de Iraanse olie-uitvoer waarschijnlijk worden verscherpt en kan het olietransport door de Straat van Hormuz in gevaar komen. De olieprijzen zullen de komende maanden dus waarschijnlijk sterk schommelen.

De gasprijzen werden eveneens beïnvloed door het aanhoudende conflict. Vorige maand stegen ze met 27% tot 45 euro per MWh. Israël heeft twee grote gasvelden, die elk jaar 22 miljard kubieke meter gas produceren (0,5% van het wereldwijde gasverbruik). Als het conflict escaleert, kan bovendien de aanvoer van LNG uit het Midden-Oosten (vooral uit Qatar) in gevaar komen. De gasprijzen staan ook onder druk door onderbrekingen in een gaspijpleiding die Finland en Estland verbindt. Hoewel de Australische vakbonden bij de LNG-fabrieken en het management van Chevron een akkoord hebben bereikt over de lonen, hangt de dreiging van nieuwe stakingen als een donkere wolk boven de gasprijzen. Desalniettemin bieden de torenhoge gasreserves (99%) in de EU een mooie buffer om grote onderbrekingen in de gasvoorziening deze winter te voorkomen.

Verder heeft het Internationaal Energieagentschap (IEA) deze maand zijn wereldenergievooruitzichten voor 2023 gepubliceerd. In het rapport staat dat de vraag naar alle belangrijke fossiele brandstoffen (olie, gas en steenkool) tegen het einde van dit decennium zijn piek zal bereiken. Ondertussen zijn de investeringen in propere energie sinds 2020 met 40% gestegen. In het Stated Policies Scenario wordt een wereldwijde temperatuurstijging van 2,4 °C voorspeld (0,1 °C lager dan vorig jaar). Dit blijft veel hoger dan de wereldwijde doelstelling van 1,5 °C. Het IEA gelooft nog steeds dat het doel van 1,5 °C haalbaar is en dat de technologieën die beschikbaar zijn om het te bereiken kosteneffectief zijn. Het bereiken van dit doel zal echter nog steeds moeilijk zijn en vereist verdere wereldwijde actie en aanzienlijke investeringen.

Laatste forse inflatiedaling in de eurozone

In de eurozone is de inflatie in oktober opnieuw fors gedaald: van 4,3% in september tot 2,9%. De grootste bijdrage kwam opnieuw van de energieprijzen, niet alleen – zoals verwacht – door het zogenoemde basiseffect (doordat de prijzen vorig jaar in oktober uitzonderlijk fors waren gestegen valt de jaar-op-jaarvergelijking nu een heel stuk kleiner uit), maar ook door een nieuwe energieprijsdaling in oktober 2023 tegenover september 2023. Ook het stijgingstempo van de voedingsprijzen is fors afgenomen (van 8,8% in september tot 7,5% in oktober), terwijl de kerninflatie in beperktere mate terugviel (van 4,5% tot 4,2%). De afkoeling van de kerninflatie verloopt volgens de verwachtingen, dat wil zeggen heel geleidelijk, vooral wat de diensteninflatie betreft. Het zal nog lang duren vooraleer de ECB-doelstelling van 2% in zicht komt.

De belangrijkste drijver van de verdere ontwikkeling van de algemene inflatie zullen evenwel de volatiele energieprijzen blijven. Met het wegvallen van de basiseffecten komt een einde aan de fors negatieve bijdrage van de energieprijsinflatie. In dat opzicht was de inflatiedaling van oktober allicht de laatste forse terugval in de huidige desinflatiecyclus. Doordat de kerninflatie momenteel hoger is dan de algemene inflatie, wordt omstreeks de jaarwisseling zelfs een lichte stijging van de algemene inflatie waarschijnlijk.

Gelijktijdig suggereert de recente daling van de olieprijs op de grondstoffenmarkt dat de energieprijzen in 2024 een overwegend negatieve impact op de inflatie zullen blijven uitoefenen. In de loop van 2024 blijft dan ook een nieuwe, maar – vergeleken met 2023 – veel gematigder inflatiedaling waarschijnlijk. We hebben onze verwachtingen voor de gemiddelde inflatie in de Eurozone neerwaarts bijgesteld van 5,6% tot 5,5% voor 2023 en van 2,9% tot 2,6% voor 2024.

Inflatie VS daalt sterker in oktober

De inflatie in de VS daalde van 3,7% in september naar 3,2% in oktober. Op maandbasis bleven de prijzen ongewijzigd. De daling op jaarbasis werd voornamelijk veroorzaakt door lagere energieprijzen, die met 2,5% daalden dankzij een grote daling van de benzineprijzen. De voedselprijzen stegen echter met 0,3% op maandbasis.

De kerninflatie daalde van 4,1% naar 4,0%. De daling kan grotendeels worden toegeschreven aan een maand-op-maand daling van de goederenprijzen, die vrijwel gelijk bleven ten opzichte van een jaar geleden. Binnen de kerngoederen daalden de transportprijzen vorige maand met -0,4% doordat zowel de prijzen van nieuwe als gebruikte voertuigen daalden. We zouden verdere dalingen kunnen zien in deze laatste categorie, aangezien de Manheim Used Vehicle Index vorige maand met 2,3% daalde en nu op het laagste punt staat sinds maart 2021.

Ook de prijsinflatie voor huisvesting nam af tot 0,3% maand-op-maand. De matiging werd vooral veroorzaakt door een scherpe daling van de hotelprijzen. De huur van de eigen woning steeg nog steeds met een stevige 0,4% maand-op-maand. We zouden enige matiging kunnen zien in deze component, aangezien de markthuren gepubliceerd door Zillow vorige maand met slechts 0,2% stegen en met slechts 3% jaar-op-jaar toenamen.

De kerndiensten exclusief huisvesting stegen in oktober met 0,25%. Ook in deze categorie zouden we wat verdere matiging kunnen verwachten, aangezien de loonkosten matigen. De uurlonen stegen in oktober met slechts 0,2%. Bovendien trekt de productiviteit weer aan, met een stijging van 1,2% in het afgelopen kwartaal en 2,4% op jaarbasis. De arbeidskosten per eenheid product daalden vorig kwartaal dus zelfs met 0,2% en zijn nu met slechts 1,8% jaar-op-jaar gestegen. Bovendien zou de daling van de autoprijzen ook een invloed kunnen hebben op de prijzen van autoverzekeringen (met enige vertraging). Deze component steeg in oktober met 19% jaar-op-jaar.

Helaas is niet alles zo rooskleurig aan het inflatiefront, want Amerikaanse consumenten verwachten nog steeds dat de inflatie de komende jaren hoog zal blijven. Volgens de Michigan-enquête steeg de mediane inflatieverwachting over een jaar van 4,2% in oktober naar 4,4% in november en de mediane inflatieverwachting over vijf jaar van 3,0% naar 3,2%. Aan de andere kant zijn de inflatieverwachtingen voor de lange termijn volgens enkele andere maatstaven goed verankerd gebleven (zie figuur 2).

Al met al stellen we onze inflatieprognose voor 2023 op basis van de laatste inflatieontwikkeling iets naar beneden bij van 4,2% naar 4,1%, terwijl we onze prognose voor 2024 van 2,6% handhaven.

Volatiele obligatierentes lager nu markten einde renteverhogingscyclus erkennen

De afgelopen maand daalde de rente op Amerikaanse en Duitse staatsobligaties, vooral omdat de markt een nieuwe renteverhoging van de Fed heeft uitgeprijsd en de aandacht begon te richten op de timing van het begin van de volgende renteverlagingscyclus. De magere groeivooruitzichten voor de eurozone en, vanaf het vierde kwartaal, ook voor de VS, droegen bij aan de neerwaartse druk op de obligatierente.

Wij bevestigen ons standpunt dat de termijnpremie weliswaar ook neerwaarts is gecorrigeerd, maar dat de opwaartse trend nog steeds intact is. De reden hiervoor is dat de decompressie van de termijnpremie in de benchmarkrente volgens ons vooral wordt veroorzaakt door de aanhoudende kwantitatieve verkrapping (QT) door zowel de Fed als de ECB en door de toenemende onevenwichtigheden tussen vraag en aanbod op de obligatiemarkten. We verwachten ook dat deze risicopremie hoog zal blijven door de hogere onzekerheid over de economische vooruitzichten en, in het bijzonder, de hoge volatiliteit van de inflatie in de komende kwartalen. Het verdwijnen van sterke statistische basiseffecten die jaar-op-jaar vergelijkingen beïnvloeden en die het voorspellen van de inflatie in de afgelopen kwartalen relatief gemakkelijker maakten, draagt bij aan deze onzekerheid.

Per saldo hebben we onze prognose voor eind 2023 voor zowel de Amerikaanse als de Duitse 10-jaarse obligatierente met elk 20 basispunten verlaagd, waardoor de rendementsverwachtingen voor het einde van het jaar iets hoger zijn dan het huidige niveau. Het rendement op 10-jaarse Amerikaanse Treasuries zal eind 2023 naar verwachting 4,60% bedragen en geleidelijk dalen naar 4,30% eind 2024. Wij verwachten dat de Duitse Bund met een looptijd van 10 jaar eind 2023 uitkomt op 2,75% en licht daalt tot 2,60% eind 2024.

We bevestigen ons standpunt over de staatsobligatiespreads op 10 jaar binnen de EMU ten opzichte van Duitsland. Ze zijn waarschijnlijk dicht bij hun definitieve niveau, met slechts een beperkt opwaarts potentieel. Na de eerdere stijging in september en begin oktober is zelfs de Italiaanse spread weer afgenomen tot ongeveer 180 basispunten, dat wil zeggen onder onze schatting van een evenwichtspread voor Italië op de middellange termijn en ruim onder het impliciete marktplafond van 250 basispunten. De ECB gaf impliciet aan dat ze rentes boven dit niveau als ongerechtvaardigd zou kunnen beschouwen, wat zou kunnen leiden tot een vorm van interventie door de ECB. We hebben echter onze verwachting van de 'evenwichtige' staatsspread voor Slowakije verhoogd. Gezien de politieke en budgettaire onzekerheid kan de overheidsrating van Slowakije onder druk komen te staan, waardoor de spreads kunnen oplopen tot 150 basispunten in het eerste kwartaal van 2024.

De drie belangrijkste ondersteunende factoren van ons scenario van beperkte intra-EMU spreads blijven geldig: het einde van de renteverkrappingscyclus door de ECB, het bestaan van het Transmission Protection Instrument van de ECB en het mogelijke gebruik van de flexibele herinvesteringen van vervallende activa van de PEPP-portefeuille. Het resterende beperkte opwaartse potentieel voor de staatsobligatiespreads komt voort uit de aanhoudende liquiditeitsafvloeiing als gevolg van de aanhoudende afbouw van de APP-portefeuille van de ECB. Met andere woorden, het liquiditeitsoverschot in het systeem neemt geleidelijk af. Dit vermindert de zoektocht naar rendement en dus druk die beleggers uitoefenen op niet-benchmark euro-genoteerde activa en heeft in het recente verleden geleid tot een decompressie van de renteverschillen.

Wat het monetaire beleid betreft, bevestigen wij ons standpunt dat de depositorente van de ECB na de renteverhoging van september, die de depositorente op 4% bracht, zijn hoogtepunt van deze verkrappingscyclus heeft bereikt. Gezien de verwachte stagnatie van de economie van de eurozone tot ver in 2024, zal een eerste renteverlaging door de ECB waarschijnlijk iets eerder plaatsvinden dan we eerder hadden verwacht. De ECB zal haar renteverlagingscyclus waarschijnlijk beginnen met 25 basispunten in het derde kwartaal van 2024, gevolgd door nog twee renteverlagingen van elk 25 basispunten in het vierde kwartaal. Dit zou de depositorente van de ECB eind 2024 op 3,25% brengen. Ondertussen zal de ECB haar beleid voortzetten om haar APP-portefeuille af te bouwen door activa die hun vervaldatum hebben bereikt niet opnieuw te investeren. Deze kwantitatieve verstrakking vindt plaats op de achtergrond en kan heel goed worden voortgezet wanneer de monetaire beleidskoers wordt versoepeld door de beleidsrente te verlagen. Bovendien verwachten we, in lijn met haar communicatie, dat de ECB haar Pandemic Emergency Purchase Programme (PEPP)-portefeuille ten minste tot de momenteel gecommuniceerde datum van eind 2024 zal handhaven. De reden hiervoor is de kennelijke effectiviteit van het flexibele herinvesteringsbeleid van de PEPP-portefeuille bij het beperken van de spreads op staatsobligaties binnen de EMU.

Nu de Fed haar beleidsrente in november ongewijzigd hield op 5,375%, bevestigen wij onze mening dat dit ook het hoogtepunt van haar rentecyclus is. Dit is in lijn met de huidige marktconsensus. In lijn met de timing van de ECB zal de Fed waarschijnlijk vanaf het derde kwartaal van 2024 beginnen met haar renteverlagingscyclus. Wij blijven ervan uitgaan dat de Fed eind 2024 een beleidsrente van 4,625% zal bereiken.

Net als het APP-beleid van de ECB zal de Fed haar balansafbouw (QT) naar verwachting voortzetten aan het huidige tempo van ongeveer 95 miljard USD per maand (gemiddeld 60 miljard USD aan Treasuries en 35 miljard USD aan Mortgage Backed Securities). Net als het APP van de ECB zal de QT van de Fed waarschijnlijk doorgaan na het begin van de versoepelingscyclus van haar beleidsrente.

De stabilisatie van de korte renteverschillen heeft geleid tot een waardevermindering van de sterke Amerikaanse dollar tot 1,07 USD per EUR. De Amerikaanse dollar zal waarschijnlijk tot het eerste kwartaal van 2024 rond het huidige niveau blijven. Vanaf het tweede kwartaal van 2024, wanneer het dieptepunt van de conjunctuurcyclus geleidelijk wordt gepasseerd, zal de euro waarschijnlijk weer terrein terugwinnen ten opzichte van de Amerikaanse dollar. Deze visie blijft gebaseerd op onze fundamentele beoordeling dat de Amerikaanse dollar tegen de huidige wisselkoers overgewaardeerd is ten opzichte van de euro.

Economie eurozone krimpt licht

Volgens de voorlopige flashraming van Eurostat is het reële bbp van de eurozone in het derde kwartaal van 2023 tegenover het voorgaande kwartaal met 0,1% gekrompen. De krimp was in hoofdzaak gesitueerd in de Duitse economie (eveneens -0,1%), alsook in de Ierse en Oostenrijkse, die behoorlijk sterker terugvielen (-1,8% in Ierland en -0,6% in Oostenrijk). Van de grote eurolanden liet vooral Spanje (+0,5%) een relatief sterke groei optekenen, terwijl de groei in Frankrijk een bescheiden 0,1% bedroeg en de Italiaanse economie een pas op de plaats maakte. Over de samenstelling van de groei zijn nog niet veel details beschikbaar, maar de schaarse informatie suggereert dat vooral de gezinsconsumptie de uiteenlopende groeidynamiek tussen de landen verklaart. In Frankrijk en vooral in Spanje leverde die een positieve groeibijdrage, terwijl dat in Duitsland en vermoedelijk ook in de andere (middel)grote landen niet of veel minder het geval was.

Bij het begin van het vierde kwartaal suggereerden de vertrouwensindicatoren weinig spoedige beterschap. De samengestelde index van het vertrouwen bij de aankoopdirecteuren (PMI) is in oktober opnieuw gedaald, na een lichte verbetering in september. Met 46,5 staat hij nu op het laagste niveau sinds november 2020, beduidend lager dan de drempel van 50, die wordt geassocieerd met het verschil tussen economische expansie en contractie. Volgens deze indicator is het vertrouwen in oktober zowel in de industrie als in de bouw en dienstensectoren gedaald. Het vertrouwensverlies komt evenwel niet tot uiting in de enquêtes van de Europese Commissie (EC), die een ruimere groep van ondernemingen bevat. Maar de lichte verbetering van het vertrouwen volgens de EC-indicator – doch niet in de industrie – belet niet dat ook deze indicator nog altijd op een erg zwak vertrouwen wijst. Enkel in de dienstensectoren is er volgens deze indicator beterschap voor de vraag in de eerstkomende maanden in ‘t verschiet.

Dat laatste zou ook het geval zijn in de kleinhandel, al delen de consumenten dat optimisme niet. Het consumentenvertrouwen is in oktober immers nog lichtjes verzwakt, na de forse dalingen in de voorgaande maanden. De gestage verbetering sinds het najaar van 2022 is dus gekeerd (zie figuur 3). De toekomstverwachtingen van de consumenten omtrent grote aankopen, de bouw of aankoop van een woning of verbeteringswerken aan de woning zijn allemaal lichtjes verslechterd.

Kennelijk is het vertrouwen van de consumenten toch minder stevig dan wat op basis van de historisch lage werkloosheidsgraad zou kunnen worden verwacht. Mogelijks voelt de consument dat de arbeidsmarkt enigszins vertraagt. Aan de jaar-op-jaardaling van het aantal werklozen is in september een einde gekomen, terwijl de – zoals opgemerkt nog altijd historisch lage – werkloosheidsgraad lichtjes is gestegen. Daarnaast speelt ook de rentestijging onder impuls van het krappere ECB-beleid sinds de zomer van 2022 een rol. Uit de Bank Lending Survey van de ECB, die in de tweede helft van september werd georganiseerd, blijkt dat het rentepeil een belangrijke factor is in de daling van de vraag naar consumptiekredieten, woningkredieten en ook bedrijfskredieten.

Ondertussen versomberen vooral in de industrie de werkgelegenheidsvooruitzichten en is het gebrek aan arbeidskrachten steeds minder een productiebelemmerende factor, zeker in vergelijking met de gepercipieerde vraaguitval (zie figuur 4). Dat is consistent met het zwakke verloop van de industriële productie, vooral in Duitsland. De output van de verwerkende nijverheid lag er in het derde kwartaal ruim 2% lager dan in het tweede kwartaal en tegenover het voorgaande jaar bedroeg de daling in september zelfs 3,5%. Dat is niet alleen het gevolg van een nieuwe terugval in de auto-industrie, waar de remonte van tussen eind 2021 en midden 2023 nu is stilgevallen. Ook in tal van andere sectoren valt de productie terug of is er hooguit sprake van stagnatie.

Tegen deze achtergrond hebben we onze verwachtingen voor de economische groei in 2024 lichtjes neerwaarts bijgesteld. Een verdere krimp van de economie in de eurozone in het laatste kwartaal van 2023 en begin 2024 valt niet uit te sluiten, maar in onze vooruitzichten gaan we ervan uit dat de arbeidsmarkt toch voldoende veerkrachtig zal blijven om de consument toe te laten zijn recent verbeterde koopkracht in consumptie om te zetten. Ook de bedrijfsinvesteringen houden allicht voldoende stand, onder meer dankzij de Next Generation EU-fondsen, die tegengewicht kunnen bieden voor de ondermaats presterende wereldhandel en de te verwachten – doch allicht eerder beperkte – begrotingssaneringen in 2024.

Per saldo handhaven we onze verwachting van een economische stagnatie in het vierde kwartaal van 2023, maar hebben we onze verwachtingen voor het herstel in 2024 lichtjes naar beneden gebracht. De jaargemiddelde groei van het reële bbp van de eurozone zou dan 0,5% bedragen in 2023 (ongewijzigd vooruitzicht), maar ook slechts 0,5% in 2024 (tegenover de eerdere verwachting van 0,7%). Enigszins verrassend is dat de verwachte krimp van de Duitse economie (-0,1%) in 2023 allicht iets minder groot zal zijn dan voorheen verwacht (-0,3%). Dat is echter alleen maar het gevolg van de opwaartse herziening van de bbp-cijfers voor de eerste jaarhelft van 2023. De neerwaartse bijstelling van de verwachting voor de kracht van het herstel in 2024, zal de gemiddelde groei van de Duitse economie naar verwachting doen stranden op 0,3% (in de plaats van de eerdere raming van 0,4%).

De Amerikaanse economie bloeit nog steeds

In de VS groeide het bbp in het derde kwartaal met een zeer sterke 1,2% (zie figuur 5). De particuliere consumptie droeg bij aan meer dan de helft van de bbp-groei in het derde kwartaal (0,67%). Vooral de stijging van de consumptie van duurzame goederen was opmerkelijk (1,9% kwartaal-op-kwartaal). Ook de voorraden leverden een belangrijke bijdrage aan de groei in de VS (0,33%), een prestatie die zich de komende kwartalen waarschijnlijk niet zal herhalen. De overheidsconsumptie leverde ook een sterke bijdrage van 0,20%, grotendeels dankzij hogere nationale defensie-uitgaven. Voor het eerst sinds het eerste kwartaal van 2021 leverden ook de investeringen in woningen een positieve bijdrage (0,04%). Niet-residentiële investeringen bleven echter vlak, een teken dat de hogere rentes de groei in rentegevoelige sectoren beginnen af te remmen. De uitgaven voor apparatuur, een voorlopende indicator, daalden zelfs. Een vertraging bij de belangrijkste handelspartners en een sterkere dollar deden de Amerikaanse handelsbalans waarschijnlijk pijn, want de netto-uitvoer leverde een negatieve bijdrage (-0,02%).

De hoge groeicijfers van het derde kwartaal zullen vanaf het vierde kwartaal waarschijnlijk niet worden herhaald. Het reëel beschikbaar inkomen daalde voor de derde maand op rij. Om deze hoge consumptieniveaus vast te houden, doen mensen beroep op hun covid-spaargeld. De spaarquote kwam in september uit op 3,4%, 0,6 procentpunt lager dan in augustus. Naast een negatief basiseffect zal ook de hervatting van de aflossing van studieleningen een rem zetten op de bestedingen. Bovendien heeft de Fed haar beleidsrente weliswaar stabiel gehouden, maar door de stijging van de (reële) langetermijnrente op schatkistpapier worden de monetaire voorwaarden wel degelijk aangescherpt.

Er was echter ook goed nieuws. Een shutdown van de overheid is ook afgewend doordat het Huis een bipartisaan wetsvoorstel heeft aangenomen om de financiering van de overheid te verlengen tot begin 2024. Een andere positieve ontwikkeling was het einde van de staking van de United Autoworkers, toen vakbonden en autofabrikanten een voorlopig akkoord bereikten over lonen en arbeidsvoorwaarden. Toch zal de zes weken durende stakingscampagne een negatief effect hebben gehad op de groei in het vierde kwartaal.

De dreigende groeiverzwakking werd ook duidelijk in het arbeidsmarktrapport van oktober, waar de non-farm payrolls met een bescheiden 150.000 stegen. Het werkloosheidscijfer steeg na de aanhoudende claims van 3,8% naar 3,9%, terwijl de participatiegraad daalde van 62,8% naar 62,7%. Het aantal mensen die om economische redenen deeltijds werken steeg, terwijl het gemiddelde aantal gewerkte uren daalde van 34,4 naar 34,3 uur per week.

Al met al moeten we, gezien de hoger dan verwachte groeicijfers voor het derde kwartaal, zowel onze prognose voor 2023 als die voor 2024 met 0,1 procentpunt naar boven bijstellen tot respectievelijk 2,4% en 1%. We gaan er dus nog steeds van uit dat de krappere financiële voorwaarden in de vorm van een zeer hoge reële rente de bbp-groei in 2024 onder zijn langetermijntrend zullen brengen.

China op koers om de groeidoelstelling van de CCP te halen

China's bbp-cijfers voor het derde kwartaal verrasten met 4,9% jaar-op-jaar, waardoor de economie klaar is om de groeidoelstelling van de regering van 5,0% in 2023 te halen (en licht te overtreffen). In vergelijking met het slechte groeicijfer van 2022 (van 3,0%, grotendeels te wijten aan het zero-covid beleid) was een opleving van 5,0% niet erg ambitieus. Het bereiken van de doelstelling zegt dus niet veel over de algehele gezondheid van de Chinese economie. Over het algemeen wijzen de meeste indicatoren nog steeds op een trage economische ontwikkeling. Het bbp-cijfer voor het derde kwartaal werd ook ondersteund door een negatieve bbp-deflator, wat betekent dat het nominale bbp nog zwakker is (slechts 3,5% jaar-op-jaar). Dit staat tegenover een gemiddelde van bijna 9% jaar-op-jaar tussen 2015-2019, wat erop wijst dat de groeidynamiek relatief zwak blijft. Recentere gegevens wijzen ook op een trage groei, met de S&P PMI voor de dienstensector die in oktober daalde van 51,7 naar 50,6 en de S&P PMI voor de verwerkende industrie die daalde van 50,6 naar 49,5. Daarom hebben we onze groeivooruitzichten voor het vierde kwartaal licht naar beneden bijgesteld, wat samen met de positieve verrassing voor het derde kwartaal leidt tot een opwaartse bijstelling van de bbp-groei op jaarbasis voor 2023 van 4,9% naar 5,1%. Onze prognose voor 2024 blijft ongewijzigd op 4,1%.

Alle historische koersen/prijzen, statistieken en grafieken zijn up-to-date, tot en met 13 november 2023, tenzij anders vermeld. De verstrekte posities en prognoses zijn die van 13 november 2023.