Monetaire gevolgen van fiscale stimulus

Fiscaal beleid speelde de voorbije weken een prominente rol in deze katern. De impact daarvan op het monetaire beleid bleef onderbelicht. Vorige week kregen we vier voorbeelden van landen in een andere fase van de ontplooiing van fiscale stimulusplannen en dus ook op een ander punt in de monetaire reactiecurve.

We beginnen in Duitsland. Vervroegde verkiezingen op 23 februari luiden volgens ons de start van een Duitse/Europese Schuldenwende in. De markt gaat nog niet volledig mee in het verhaal. Los van de hogere Duitse kredietrisicopremie, verdisconteert ze vooral een lagere bodem in de ECB-beleidsrente. Eenvoudig gesteld gelooft ze niet dat er op Europees niveau voldoende cohesie is om de fiscale hefboom verder te gebruiken en dat het monetair beleid willens nillens een deel van het groei-ondersteunend/stimulerend werk moet leveren. De verwachte rente van 1.75% eind 2025 ligt beneden neutraal, maar blijft natuurlijk significant hoger dan het nulrentebeleid pre-Covid. De inflatiecontext is anders (>2%) en het groeipessimisme piekt. Het cyclische Duitse ZEW-investeerdersvertrouwen daalde gisteren bijvoorbeeld tot -91.4. Op het hoogtepunt van de financiële crisis (april-mei 2009) en van de Covid-pandemie (april-mei 2020) verbleef de indicator telkens maar twee maanden op nog lagere niveaus.

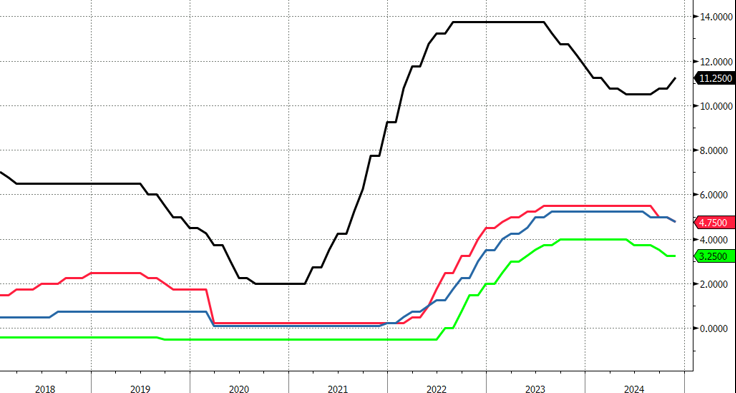

In de Verenigde Staten slaat de fiscale slinger al verder door. Implementatie van de Trump’s agenda na zijn republikeinse hattrick duwen begrotingstekorten en schuldgraad de atmosfeer in. Fed-voorzitter Powell gaf vorige week aan dat de centrale bank mogelijk pas in maart de verwachte impact op groei en inflatie kan doorrekenen. De Amerikaanse geldmarkt trekt al conclusies. Een soepel fiscaal beleid bindt de handen van het monetair beleid. Net als in Europa in een context van koppig hoge inflatie. Maar vooral omdat de groei vanuit cyclisch oogpunt nu al een streepje voor heeft. Tot eind 2025 ziet de markt amper ruimte voor een verdere verlaging van de beleidsrente: van de huidige 4.5%-4.75% tot 3.75%-4%. In tegenstelling tot Europa, ligt die bodem een pak boven “neutraal” en dus in restrictief gebied.

De Bank of England becijferde vorige week al de impact van de eerste Labour-begroting. Eén van de meest expansieve van de voorbije decennia, aldus de Britse begrotingswaakhond. De verwachte groei- en inflatiepiek liggen volgend jaar zo’n 0.5 procentpunt boven de augustusprognoses en inflatie duikt nu pas in 2027 beneden de 2%-doelstelling. BoE-voorzitter Bailey ruilde zijn activisme in voor voorzichtigheid. “Niet te veel en niet te snel” is de richtlijn voor het beleidsrentepad lager. De Britse geldmarkt twijfelt of er voor eind 2025 nog meer dan een cumulatieve 50 basispunten zullen komen. De rentebodem ligt volgens de markt rond 4.25%. Opnieuw boven neutraal, in restrictief terrein.

De lens voor de toekomst vinden we mogelijk in Brazilië. De Braziliaanse centrale bank (BCB) was in de covid-nasleep bij de eersten om de rente op te trekken. Met een jaar voorsprong knabbelde ze aan de beleidsrente als het grootste inflatiegevaar was geweken. Maar ze moest het proces veel sneller dan gedacht, en boven neutraal, al staken (pre-Covid, 2%, piek 13.75%, landing 10.50%). De fiscale booster wakkert groei en inflatie opnieuw aan en zorgde voor een complete u-bocht in het monetaire beleid. Na een eerste renteVERHOGING in september (+25 bpn), trok de BCB de beleidsrente vorige week met 50 bpn op tot 11.25%. De Braziliaanse kanarie in de koolmijn?

Mathias Van der Jeugt, KBC Marktenzaal

Beleidsrente EMU (groen), VS (rood), VK (blauw) en Brazilië (zwart)