Conséquences monétaires des mesures de relance fiscale

Ces dernières semaines, cette colonne a réservé une place importante à la politique fiscale. Qu’en est-il de son impact sur la politique monétaire? La semaine dernière, nous avons eu quatre exemples de pays à des stades différents du déploiement de leurs plans de relance budgétaire, et donc à des points différents de la courbe de réaction monétaire.

Commençons par l’Allemagne. Les élections anticipées du 23 février devraient marquer un point d’inflexion de la dette, ou ‘Schuldenwende’ allemand/européen. Le marché n’est pas encore tout à fait à la page. Indépendamment de la hausse de la prime de risque de crédit allemande, les investisseurs tiennent surtout compte d’un plancher plus bas du taux directeur de la BCE. En termes simples: ils ne croient pas qu’il y a assez de cohésion au niveau européen pour pouvoir continuer à utiliser le levier fiscal. Ainsi, la politique monétaire devra bon gré mal gré assurer une partie du soutien à la croissance/des mesures de relance. Le taux attendu de 1,75% fin 2025 est en deçà du niveau neutre, tout en restant bien sûr bien supérieur à la politique de taux zéro en vigueur avant la Covid. Le contexte inflationniste a changé (>2%) et le pessimisme par rapport à la croissance a atteint un pic. Hier, par exemple, l’indicateur cyclique de confiance des investisseurs en Allemagne (ZEW) a chuté à -91,4. Au paroxysme de la crise financière (avril-mai 2009) et de la pandémie de Covid (avril-mai 2020), l’indicateur n’est resté que deux mois à des niveaux encore plus bas.

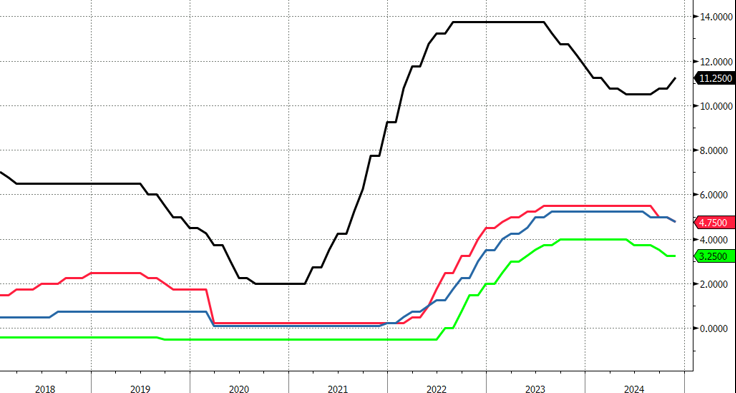

Aux États-Unis, le balancier fiscal dessine déjà un mouvement plus parabolique. Après le coup du chapeau du Parti républicain, la perspective de la mise en œuvre de l’agenda de Trump propulse les déficits budgétaires et le taux d’endettement à des niveaux stratosphériques. La semaine dernière, le président de la Fed Powell a indiqué que la banque centrale ne pourrait probablement imputer l’impact attendu sur la croissance et l’inflation qu’en mars. Le marché monétaire américain tire déjà ses conclusions. Une politique fiscale souple liera les mains de la politique monétaire, tout comme c’était le cas en Europe dans un contexte d’inflation élevée persistante. Mais c’est surtout que d’un point de vue cyclique, la croissance a déjà une longueur d’avance. D’ici fin 2025, le marché ne voit guère de marge de manœuvre pour d’autres abaissements du taux directeur: de 4,5%-4,75% à 3,75%-4%. Contrairement au contexte européen, le plancher se situe bien au-dessus du niveau ‘neutre’ et donc en territoire restrictif.

La semaine dernière, la Banque d’Angleterre a déjà estimé l’impact du premier budget du gouvernement Labour. Il s’agit d’un des budgets les plus expansionnistes des dernières décennies, selon le Bureau pour la responsabilité budgétaire du Royaume-Uni. Le pic de croissance et d’inflation attendu l’année prochaine se situerait environ 0,5 point de pourcentage au-dessus des prévisions du mois d’août. L’inflation ne descendrait en dessous de l’objectif de 2% qu’en 2027. Bailey, le président de la BoE, a renoncé à l’activisme au profit de la prudence. ‘Pas trop et pas trop vite‘: c’est la trajectoire baissière qui se dessine. Le marché monétaire doute que les abaissements cumulés n’atteignent 50 points de base d’ici fin 2025 et estime le plancher autour de 4,25%. C’est là encore au-dessus du niveau neutre, en territoire restrictif.

Pour connaître l’avenir, c’est peut-être vers l’Amérique latine que nous devons nous tourner. La Banque centrale du Brésil (BCB) a été parmi les premières à relever les taux après la pandémie de Covid. Le gros du péril inflationniste écarté, elle a commencé à raboter son taux directeur avec un an d’avance. Cependant, elle a dû interrompre le processus beaucoup plus tôt que prévu et bien au-dessus du niveau neutre (pré-Covid, 2%, pic de 13,75%, atterrissage à 10,50%). L’impulsion budgétaire qui a été donnée est en train de réveiller la croissance et l’inflation, donnant lieu à un virage à 180° de la politique monétaire. Après un premier relèvement (!) de taux en septembre (+25 pb), la BCB a encore relevé le taux directeur de 50 pb la semaine dernière, à 11,25%. Le Brésil, messager des temps à venir?

Mathias Van der Jeugt, salle des marchés KBC

Taux directeur de l’UEM (vert), des États-Unis (rouge), du Royaume-Uni (bleu) et du Brésil (noir)