Economische Vooruitzichten september 2022

Lees de volledige publicatie hieronder of klik hier om de PDF te openen.

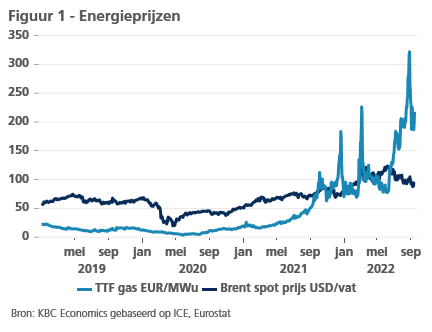

- De Europese gasprijzen stegen naar ongekende hoogtes, nu Rusland de toevoer van gas door de Nordstream1 pijplijn voor een onbepaalde duur heeft opgeschort. De Europese gasprijzen schommelen nu rond de 200 euro per MWh, een verviervoudiging ten opzichte van een jaar geleden. Langdurig hoge gasprijzen kunnen serieuze gevolgen hebben voor de Europese industrie en consumenten. Vooroplopende indicatoren suggereren een stevige groeivertraging in de komende twee kwartalen en in 2023 in Europa, maar wijzen vooralsnog niet op een diepe recessie. We verwachten nu in de eurozone een reële bbp-groei van 2,9% in 2022, die zal vertragen naar 0,3% in 2023. Risico’s blijven wel duidelijk neerwaarts gericht en het risico van een diepe recessie is niet langer een staartrisico.

- De hoge gasprijzen hebben dan weer een beperkte impact op de Amerikaanse economie, die een netto-exporteur van gas is. De arbeidsmarkt blijft er bijzonder sterk presteren en ook consumentenuitgaven, niet-residentiële investeringen en de netto-uitvoer blijven een gezonde groei vertonen. Die indicatoren wijzen zelfs op een excessieve vraag. We hebben onze groeiverwachtingen voor het Amerikaanse reële bbp opgetrokken met 0,2 procentpunt voor zowel 2022 als 2023 naar 1,7% respectievelijk 1,0%. De monetaire verstrakking weegt wel steeds harder op de vastgoedmarkt.

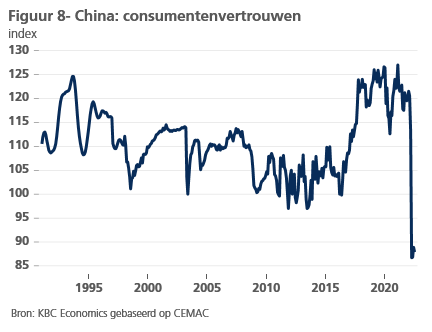

- De Chinese economie kampt dan weer met haar eigen problemen. Op korte termijn baren nieuwe lockdowns in miljoenensteden zoals Chengdu en Shenzhen opnieuw zorgen. Die wegen op consumentenuitgaven en investeringen en kunnen bestaande verstoringen van de wereldwijde aanvoerketens verlengen. Ook de problemen in de vastgoedmarkt blijven zich opstapelen. De aangekondigde budgettaire en monetaire stimuli zijn voorlopig onvoldoende om een serieuze groeivertraging tegen te gaan. We hebben onze groeiverwachting verlaagd en verwachten nu een groei van slechts 3,0% in 2022, die zich herstelt naar 5,2% in 2023.

- De hoge energieprijzen blijven de Europese inflatie opdrijven. In augustus bereikte die in de eurozone een nieuw hoogtepunt: 9,1% ten opzichte van 8,9% in juli. De energieprijzen stegen met 38,3%. De kerninflatie steeg ook, naar 4,3% van 4,0% in juli, een teken dat de inflatie steeds wijder verspreid geraakt in de economie. We hebben onze inflatieverwachtingen voor de eurozone opgetrokken met 0,3 procentpunt voor zowel 2022 als 2023 tot 7,8% in 2022 en 4,6% in 2023.

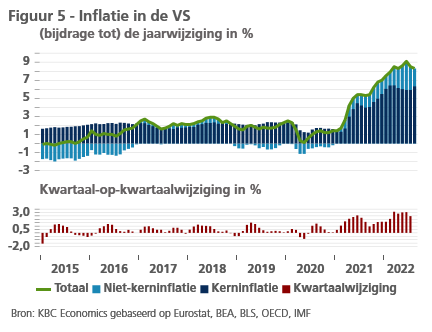

- In tegenstelling tot de EU, daalde de inflatie in de VS voor de tweede maand op rij, van 9% in juni naar 8,3% in augustus. Dalende olieprijzen en verminderde problemen in de toeleveringsketen zijn de voornaamste redenen voor deze daling. De kerninflatie steeg evenwel tot 6,3% in augustus, voornamelijk door prijsstijgingen in huisvesting en medische zorg. We hebben onze inflatieverwachting voor 2022 (voor het eerst in bijna twee jaar) verlaagd met 0,1 procentpunt en verwachten nu een inflatie van 7,9% in 2022 en 3,1% in 2023.

- Centrale banken hebben van de bestrijding van de hoge inflatie hun absolute topprioriteit gemaakt, dit mogelijks ten koste van de economische groei. Vooral de ECB heeft een bijzondere bocht genomen en verhoogde begin september haar beleidsrentes met 75 basispunten. Dat is de sterkste renteaanpassing uit haar bestaansgeschiedenis. De monetaire verstrakking in de eurozone is verre van over. We verwachten een graduele verhoging van de depositorente naar 2,5% in het eerste kwartaal van 2023. Ook de Fed blijft haar beleidsrente aan een recordtempo verhogen. We verwachten dit jaar verdere verhogingen van de beleidsrente in de VS met in totaal 1,75 procentpunten, wat de beleidsrente zou brengen op 4-4,25% eind 2022.

Motoren wereldeconomie sputteren

De wereldeconomie krijgt te maken met tal van grote en asymmetrische schokken. Het verzekeren van de gasvoorraad en -toevoer blijft het meest urgente probleem voor Europese beleidsmakers. De gasprijzen stegen deze zomer tot ongekende hoogtes door de toenemende onzekerheid over de Russische aanvoer. Een langdurig hoge gasprijs in Europa heeft ongetwijfeld ernstige gevolgen voor energie-intensieve industrieën en Europese consumenten. Ook de verstrakking van het monetair beleid als respons op de torenhoge inflatie en de krappe arbeidsmarkten wegen op de Europese groeivooruitzichten.

De groei in de VS staat nu al onder druk mede als gevolg van de monetaire verstrakking, die daar vroeger begon. Vooral de vastgoedsector begint duidelijk tekenen van verzwakking te vertonen. De arbeidsmarkt is er wel veerkrachtiger dan initieel verwacht. China kampt dan weer met heel andere problemen. Nieuwe Covid-19-opflakkeringen in miljoenensteden zoals Chengdu en Shenzhen leiden er tot strenge lockdowns. Ook de vastgoedcrisis lijkt uit te breiden. Dalende grondstoffenprijzen (op gas na) en een afzwakking van de toeleveringsproblemen zijn kleine lichtpuntjes in een somber globaal economisch plaatje.

Europese gasprijs op ongekende hoogte

De Europese gasprijzen bereikten ongekende hoogtes. De gasprijs schommelt nu rond de 200 euro per Mwh, een verviervoudiging ten opzichte van een jaar geleden (figuur 1). De oorzaak voor deze prijsstijging ligt opnieuw bij Gazprom (of de Russische regering). Die besloot in juli de toevoer van gas door de kritische pijplijn Nordstream 1 te verminderen naar 20%. Daardoor steeg de gasprijs in juli met 30%.

Rusland heeft nu aangekondigd dat het de gastoevoer via Nordstream 1 volledig afsluit tot de sancties volledig zijn opgeheven. En die gas-blackmail dreef de gasprijs verder op. Zelfs indien we abstractie maken van de tijdelijke opstoot tot meer dan 300 euro per MWh eind augustus, bedraagt de Europese gasprijs sinds juli ruim het dubbele van de prijs in de lente. Bovendien zijn ook de gasprijzen voor de leveringen in de eerstkomende jaren fors gestegen (al blijven deze zogenoemde futuresprijzen nog altijd wijzen op een gevoelige daling van de gasprijs vanaf 2023).

Andere grondstoffenprijzen dalen

De olieprijzen kenden dan weer een correctie deze zomer. Waar de prijs van een vat ruwe Brentolie in juni nog 123 USD bereikte, schommelt die nu rond 95 USD, ondanks de recente beslissing van OPEC+ om de productiequota te verminderen met 100.000 vaten per dag. Hoofdredenen voor deze daling zijn de vertraging van de economische groei en de nieuwe lockdowns in China, die wegen op de vraag naar olie. Ook de Russische olie-uitvoer lijkt beter dan verwacht bestand tegen de sancties. Volgens het Internationaal Energieagentschap voerde Rusland in juli 7,4 miljoen vaten uit per dag, tegenover 8 miljoen vóór het uitbreken van de oorlog.

Naast de prijs van olie kende ook die van andere grondstoffen een neerwaartse correctie (figuur 2). Zo daalden de voedselprijzen dankzij overvloedige graanoogsten in Australië en relatief goede graanoogstopbrengsten in de VS en Frankrijk. De heropstart van de export van graan uit Oekraïne draagt ook zijn steentje bij. De voedselprijzen daalden met 12% sinds de piek in april. Die daling is hoogstwaarschijnlijk slechts tijdelijk van aard. Zo kreeg India, de grootste uitvoerder van rijst (goed voor 40% van de wereldwijde rijsthandel), te kampen met een uitzonderlijke droogte in het midden van het zaaiseizoen. De hoge kunstmestprijzen dreigen ook te wegen op de voedselproductie van volgend jaar.

Naast de voedselprijzen daalden ook andere grondstofprijzen. Zo daalden de houtprijzen met ongeveer twee derde sinds hun piek in maart. Ook de metaalprijzen kenden een neerwaartse druk. De koperprijs daalde met meer dan een kwart sinds de piek in maart. De vertraging van de wereldeconomie is de belangrijkste oorzaak van deze dalingen. Wel bevinden de meeste grondstoffenprijzen zich nog altijd boven hun niveaus van vóór de pandemie.

De toeleveringsproblemen verminderen langzaam

Naast de dalende metaalprijzen zijn ook de verminderde problemen in de toeleveringsketens positief nieuws. Zo zijn de scheepvaartprijzen volgens de Harpex Shipping Index gedaald met 12% sinds de piek in maart (figuur 3). Het aantal bedrijven dat langere levertijden rapporteert, is sterk gedaald in de meeste landen. Ook de tekorten in de halfgeleiderindustrie, cruciaal voor veel industrieën, zijn weggewerkt en er is stilaan zelfs sprake van overschotten in die sector, met prijsdalingen van meer dan 50% als gevolg. Dit alles resulteerde in een daling van de Global Supply Chain Pressure Index van 4,3 naar 1,7 op minder dan een jaar tijd.

Dit betekent evenwel niet dat alle toeleveringsproblemen zijn opgelost. Zo zouden de sluiting van bepaalde energie-intensieve bedrijven in Europa als gevolg van de hoge gasprijzen, LNG-bottlenecks en verdere lockdowns in China de index terug omhoog kunnen duwen.

Inflatie in de eurozone blijft stijgen

De verbeteringen in de toeleveringsketen betekenen evenmin het einde van de inflatoire druk. In de eurozone is de inflatie in augustus verder opgelopen tot 9,1% (figuur 4). De belangrijkste bijdrage tot de inflatie komt nog altijd van de energieprijsstijging, al is die in de voorbije maanden lichtjes afgenomen van 42,0% in juni tot 38,3% in augustus. De verdere stijging van de inflatie in de voorbije maanden is dan ook het gevolg van de versnellende toename van de voedingsprijzen (van 5,0% in maart tot 10,6% in augustus) en van de kerninflatie, die nu 4,3% bedraagt tegenover 3,0% in maart. Indirecte effecten – en allicht ook nog uitgestelde heropeningseffecten na de pandemie – deden het prijsstijgingstempo van niet-energetische producten oplopen van 3,4% in maart tot 5,0% in augustus, terwijl de diensteninflatie versnelde van 2,7% tot 3,8%, met uitschieters van 14% à 15% voor pakketreizen en hotels in de maanden juni en juli.

De sterker dan verwachte indirecte effecten van de energieprijsstijging op de kerninflatie en de recente verdere stijging van de gasprijzen verklaren waarom we onze inflatievooruitzichten verder hebben opgetrokken tot gemiddeld 7,8% (i.p.v. 7,5%) voor 2022 en 4,6% (i.p.v. 4,3%) voor 2023. We gaan er daarbij van uit dat tweederonde-effecten via de loonstijgingen al bij al beperkt zullen blijven. De onzekerheid daaromtrent blijft evenwel groot, gelet onder meer op de structurele krapte op de arbeidsmarkt en de maatregelen die overheden desgevallend nog (zullen) nemen om de energieprijsstijging te temperen. Het sterke ECB-signaal van de renteverhoging met 75 basispunten kan in dat verband alvast helpen om via het in toom houden van de inflatieverwachtingen ook de loonstijgingen te beperken. Los daarvan blijft de onzekerheid rond de inflatievooruitzichten erg groot door de volatiliteit van de energiemarkten en de complexiteit van de doorsijpeling van die marktprijzen in de consumptieprijzen voor energie. De risico’s blijven vooralsnog in hoofdzaak opwaarts gericht.

VS-inflatie daalt twee maanden op rij

In tegenstelling tot de EU is de inflatie in de VS voor de tweede maand op rij gedaald, van 9,0% in juni tot 8,3% in augustus (figuur 5). De dalende benzineprijzen waren de belangrijkste oorzaak van deze daling, terwijl ook de gasprijzen onder controle zijn gebleven dankzij de binnenlandse productie van schaliegas. De gasprijzen liggen nu ongeveer zeven keer lager dan in Europa. Bijgevolg is de energieprijsinflatie gedaald van 41,5% in juni tot 23,9% in augustus, hoewel de elektriciteitsprijzen met 1,5% (maand-op-maand) stegen. We zien ook enkele tekenen van verminderde problemen met de toeleveringsketen. Zo daalden de prijzen van tweedehandsvoertuigen voor de tweede maand op rij. Anderzijds lijken de voedselprijzen een nieuwe probleem voor de inflatie te zijn. Ze stegen met 0,7% op maandbasis (terwijl ze in juli al met 1,3% op maandbasis stegen).

De kerninflatie blijft echter zorgwekkend hoog en bereikte in augustus een niveau van 6,3%, een stijging met 0,4 procentpunt ten opzichte van juli. De huizenprijzen stegen met 0,7% op maandbasis en we zien hier op korte termijn geen onmiddellijke verbetering. De huizenprijzen stegen tijdens de Covid-19-crisis veel sneller dan de huurprijzen en de prijs/huur-verhouding is nu zelfs hoger dan vóór de financiële crisis van 2008. We verwachten dat de huurprijzen de komende maanden verder zullen inlopen, waardoor de kerninflatie de komende maanden onder opwaartse druk zal blijven staan.

Al bij al wijzen de robuuste inflatiecijfers van augustus erop dat de algemene inflatie waarschijnlijk een piek heeft bereikt, terwijl de kerninflatie (technisch gesproken) een ‘dubbele top’ zal vormen rond 6,4%, waarbij de tweede top hoogstwaarschijnlijk in september zal worden bereikt.

Centrale banken maken van het bestrijden van de inflatie hun topprioriteit

De rente op overheidsobligaties corrigeerde in de loop van juni en juli. De markten gingen er immers ten onrechte van uit dat de steeds somberder wordende groeivooruitzichten en recessierisico’s de handen van de centrale banken zouden binden. Dit bleek een verkeerde inschatting die duidelijk werd na de ferme uitspraken van ECB- en Fed-beleidsmakers tijdens het jaarlijkse Jackson Hole symposium: inflatiebestrijding en verankering van de inflatieverwachtingen blijven onvoorwaardelijk nummer één prioriteit. Fed-voorzitter Powell liet er geen misverstand over bestaan: de hoge inflatie vereist een verdere monetaire verkrapping; het beleid volgend jaar al versoepelen zou voorbarig zijn. De beleidsrente zal zeker langer hoger blijven.

We verwachten dat de Amerikaanse centrale bank in september voor de derde achtereenvolgende keer de rente met 75 basispunten zal verhogen. Dit zou de referentierente in de band van 3% tot 3,25% brengen. Sommige leden van de bestuursvergadering (het FOMC) zijn voorstander van een eindrente van boven 4% begin volgend jaar. Dat is ook onze verwachting.

Sinds begin september vult de Fed de renteverhogingen aan met kwantitatieve verkrapping (Quantitative Tightening) op kruissnelheid. De (opgeblazen) balans van 8,8 biljoen dollar zal worden afgebouwd aan een tempo van 95 miljard dollar per maand. Als die doelstelling niet wordt gehaald door obligaties die op eindvervaldag komen, zal de Fed bijkomend actief schatkistpapier verkopen.

Tijdens de bijeenkomst in Jackson Hole gaven ook verschillende ECB-leden blijk van hun ongemak over de marktrentes in de eurozone tijdens de zomermaanden. Onder meer Schnabel, het invloedrijke Duitse bestuurslid, greep de gelegenheid aan om tijdens de vergadering in september een verhoging met 75 basispunten voor te stellen en uiteindelijk te bewerkstelligen. Na de eerdere verhoging met 50 basispunten in juli staat de depositorente van de ECB nu op 0,75%.

Het einde van het normalisatiepad is nog niet in zicht. We verwachten dat de beleidsnormalisatie nog meer in de tijd naar voren zal worden getrokken (frontloading). Ons basisscenario sluit aan bij de geldmarkten en gaat uit van een nieuwe beweging van 75 basispunten in oktober en sluit niet uit dat er in december weer zo'n grote beweging komt. De afbouw van de ECB-balans zal voor het eerst worden besproken tijdens de vergadering in oktober. Het zal waarschijnlijk tot de laatste beleidsvergadering van 2022 duren voordat de ECB hiervoor met een actieplan komt. Hoe dan ook dreigt het strenge monetair beleid van de ECB niet alleen de inflatie te bestrijden maar ook te wegen op de economische groei.

Veerkrachtige economie in eurozone…

In de eurozone toonde de economie zich in de eerste jaarhelft veerkrachtiger dan verwacht en gevreesd. Volgens de meest recente cijfers is het reële bbp in de eurozone in het tweede kwartaal met 0,8% gegroeid tegenover het vorige kwartaal, nadat ook in het eerste kwartaal een groei van 0,7% werd opgetekend. Dat is 0,1 procentpunt, respectievelijk 0,2 procentpunt meer dan de groeiramingen eind juli aangaven. Vooral het groeipad van de Duitse economie werd opwaarts bijgesteld: van de eerder geraamde krimp van het reële bbp in het vierde kwartaal van 2021 (-0,35%) en het tweede kwartaal van 2022 (-0,04%) blijft volgens de nieuwe cijfers (-0,03% respectievelijk +0,14%) niet veel meer over, terwijl de groei voor het eerste kwartaal werd opgetrokken van 0,2% tot 0,8%.

Vooral de consumptie van de gezinnen, maar ook alle andere componenten van de binnenlandse vraag droegen in het tweede kwartaal bij tot de relatief sterke groei. De daling van het consumentenvertrouwen tot een historisch dieptepunt en het koopkrachtverlies door de hoge inflatie stonden de inhaalvraag bij de heropening van de economie na de pandemie (voorlopig) blijkbaar niet in de weg. Het feit dat de werkgelegenheid is blijven groeien en de werkloosheidsgraad verder is gedaald naar een historisch dieptepunt heeft daar allicht toe bijgedragen. Ook de productie in de verwerkende nijverheid was in het tweede kwartaal iets beter dan de terugval van het producentenvertrouwen in de voorbije maanden deed vrezen: in de drie maanden tot juni lag de output in volume 0,6% hoger dan in de drie maanden ervoor. Tegenover het voorgaande jaar was er in juni zelfs sprake van een toename met 3,2%.

… zal fors verzwakken

De relatief sterke economische prestatie in de eerste jaarhelft doet geen afbreuk aan het feit dat de economie in de eurozone een uiterst moeilijke periode voor de boeg heeft. De torenhoge gasprijzen zijn uiteraard de hoofdreden voor de sombere economische vooruitzichten. Vooral voor de sterk geïndustrialiseerde economieën, met Duitsland op kop, wordt dit een harde noot om kraken. De sneller dan geplande aanvulling van de gasvoorraden is in dat verband een lichtpunt. Het verkleint de kans op gedwongen rantsoenering in de komende winter. Ook de maatregelen, die onder meer de Europese Commissie heeft voorgesteld, om zuiniger met energie om te springen kunnen daartoe bijdragen. Maar de hoge kost waartegen de aanvulling is gebeurd, tast ongetwijfeld de rentabiliteit en competitiviteit van een aantal bedrijven verder aan en vergroot de kans dat de productie moet worden teruggeschroefd.

Tegen deze achtergrond is het vertrouwen van de ondernemers, zoals opgetekend in de enquêtes van de Europese Commissie over het economisch sentiment of weergegeven door de PMI-indexen, verder verslechterd (figuur 6). Toch valt op dat die verslechtering in vergelijking met de terugval bij het uitbreken van de pandemie vooralsnog beperkter blijft. De indicatoren wijzen momenteel eerder op het stilvallen van de economische groei of een lichte krimp van de activiteit, dan op een zeer diepe recessie.

Dat is dan ook waar we in onze groeivooruitzichten in het basisscenario van uitgaan: een terugval van de economie in het derde kwartaal van 2022, gevolgd door een stagnatie in de twee daaropvolgende kwartalen met slechts een uiterst moeizaam en zwak herstel in de kwartalen daarna. In de jaargemiddelde groeicijfers voor het reële bbp vertaalt zich dat in een nog behoorlijk sterk groeicijfer voor 2022, dat evenwel uitsluitend is te danken aan de sterke eerste jaarhelft (2,9%, wat wegens de opwaartse bijstelling van de historische cijfers zelfs lichtjes opwaarts is herzien tegenover vorige maand), maar een erg zwak groeicijfer voor 2023 (0,3%, tegenover een verwachting van nog 0,4% vorige maand).

Het risico dat zelfs dit lage groeicijfer niet wordt gehaald blijft niettemin groot. De onzekerheid heeft niet alleen te maken met vragen als hoe hoog de energieprijzen zullen blijven en voor hoe lang, maar ook met de veerkracht van de bedrijven om zich daaraan aan te passen, en met de effectiviteit van de maatregelen die de overheden aan het nemen zijn, om de impact te milderen.

De Amerikaanse economie komt onder druk van het monetair beleid

In de VS blijft de arbeidsmarkt sterk presteren. De totale werkgelegenheid steeg in augustus met 315.000, na een toename met 526.000 in juli. Opmerkelijk was ook de sterke stijging van de participatiegraad met 0,3 procentpunt tot 62,4% en de daarmee samenhangende stijging van de werkloosheidsgraad met 0,2 procentpunt tot 3,7%. Deze cijfers wijzen erop dat de arbeidsmarkt minder krap is dan wij aanvankelijk hadden verwacht. Ook de consumentenbestedingen, de niet-residentiële investeringen en de netto-export vertonen in het derde kwartaal nog altijd een stevige groei. Daarom hebben we onze groeiprognose voor het Amerikaanse reële bbp in het derde kwartaal opwaarts bijgesteld van 0,2% naar 0,5% (groei tegenover het vorige kwartaal).

Het beeld voor de latere kwartalen ziet er minder rooskleurig uit als gevolg van de monetaire verkrapping en de zwakte van belangrijke handelspartners zoals de EU en China. Het Amerikaanse consumentenvertrouwen is iets toegenomen dankzij de daling van de gasprijzen tijdens de zomer, maar het is nog altijd zorgwekkend laag. De deelindicatoren over nieuwe bestellingen in de PMI-enquêtes wijzen ook op zwakte in de latere kwartalen. In de vastgoedsector begint de monetaire druk ook toe te slaan. De bouwuitgaven zijn al twee maanden op rij gedaald. Ook de woningbouwvergunningen zijn in juli met 12% gedaald ten opzichte van de piek in december 2021 (figuur 7). Al met al handhaven wij onze neerwaartse groeiprognose van 0% bbp-groei in het vierde kwartaal van 2022 en 1% groei in 2023.

Nieuwe lockdowns en liquiditeitscrisis in vastgoed ondermijnen Chinese groei

De economische vooruitzichten in China zijn de afgelopen maanden duidelijk verslechterd doordat het verwachte herstel na de lockdowns in de eerste jaarhelft door een aantal factoren werd afgeremd. Ten eerste zijn de beleidsmakers niet afgeweken van hun nultolerantiebeleid inzake coronabesmettingen, ondanks de gekende hoge economische kosten ervan. De hele zomer lang hebben de dreiging van nieuwe lockdowns (die sporadisch ook werden opgelegd in sommige kleinere steden en regio's) en de last van strenge testmaatregelen zwaar gewogen op het consumentenvertrouwen, dat dicht tegen het historisch dieptepunt van april blijft (figuur 8).

Recente maatregelen in grote steden (Shenzhen en Chengdu) wijzen op nog meer tegenwind voor de groei in het derde kwartaal van 2022. Hoewel het niet onmogelijk is dat in de marge van het nationale congres van de Chinese Communistische Partij midden oktober een mededeling over het toekomstige nultolerantiebeleid wordt gedaan, is het waarschijnlijker dat belangrijke aanpassingen daaraan er pas in het voorjaar van 2023 komen, gezien de doorgaans hogere besmettingscijfers in de winter. Dit zou ook samenvallen met de jaarlijkse ‘Twee Zittingen’-bijeenkomsten in China, waar beleidsbeslissingen en prioriteiten vaak worden meegedeeld en uitgevoerd.

De tweede belangrijke factor die op de economie blijft wegen, is de liquiditeitscrisis in de vastgoedsector. De vastgoedprijzen zijn in juli voor de elfde maand op rij gedaald en een ‘hypotheekboycot’ onder huizenkopers laat zien hoe broos het vertrouwen in de sector is geworden. De centrale bank en het ministerie van Financiën hebben onlangs aangekondigd dat ongeveer 29 miljard USD aan speciale leningen beschikbaar zal worden gesteld aan ontwikkelaars om hen te helpen vastgelopen ontwikkelingsprojecten te voltooien. Hiermee wordt beoogd om het vertrouwen onder huizenkopers enigszins te herstellen en te voorkomen dat de crisis verder uitbreidt naar andere sectoren van de economie. Maar er wordt (voorlopig) weinig tot niets gedaan aan de onderliggende problemen waarmee vastgoedontwikkelaars met een hoge schuldenlast te kampen hebben.

Gezien deze tegenwind hebben we de vooruitzichten voor de groei van het reële bbp in China voor zowel het derde als het vierde kwartaal naar beneden bijgesteld. Hoewel een economisch herstel nog altijd in de kaarten zit, zal de kracht van dat herstel zwakker zijn dan eerder verwacht. Dit resulteert in een verwachte groei van slechts 3,0% in 2022 (tegen 3,2% eerder verwacht) en 5,2% in 2023 (tegen 5,5%). Ondanks deze neerwaartse bijstelling blijven de risico's overwegend neerwaarts gericht.

Alle historische koersen/prijzen, statistieken en grafieken zijn up-to-date, tot en met 12 september 2022, tenzij anders vermeld. De verstrekte posities en prognoses zijn die van 12 september 2022.