Economische Vooruitzichten mei 2024

Lees de volledige publicatie hieronder of klik hier om de PDF te openen.

- De afnemende spanningen tussen Israël en Iran hebben de weg vrijgemaakt voor een daling van de olieprijzen. De Brent-prijzen daalden tot 86 USD per vat eind april, ruim onder de piek van 90 USD in april. Hogere wereldwijde olievoorraden zorgden ook voor een neerwaartse druk op de olieprijzen. De gasprijzen (TTF) stegen daarentegen met 8% tot 29 EUR per MWh, als gevolg van een verminderde Noorse gasstroom en een late koudegolf in de tweede helft van april. Ze blijven echter goed onder controle dankzij goed gevulde reserves (gevuld op 66% van de totale capaciteit).

- In de eurozone stabiliseerde de algemene inflatie op 2,4%, doordat de voedings- en energie-inflatie op jaarbasis toenam. De kerninflatie daalde evenwel van 2,9% naar 2,7%. Zowel de goederen- als de diensteninflatie vertoonden een opmerkelijke daling. Toekomstgerichte indicatoren, zoals de producentenprijzen en de prijsverwachtingen van bedrijven, wijzen ook op een verminderde prijszettingskracht en een lagere kerninflatie in de komende maanden. Daarom hebben we onze inflatieprognose voor 2024 verlaagd van 2,6% naar 2,5%, terwijl we die voor 2025 van 2,0% hebben gehandhaafd.

- De inflatiedruk in de VS is in april afgenomen. De algemene inflatie daalde er van 3,5% naar 3,4%, de kerninflatie van 3,8% naar 3,6%. Zowel de kern- als de algemene maandinflatie bedroeg 0,3%, tegenover 0,4% vorige maand. De voedingsprijzen stagneerden en de kernprijzen van goederen daalden opnieuw. Intussen verzwakten ook de prijzen van diensten en huisvesting. Alleen de energieprijzen maakten een grote sprong, wat de tragere inflatie in andere categorieën gedeeltelijk compenseerde. We handhaven onze inflatieverwachtingen van 3,3% en 2,5% voor respectievelijk 2024 en 2025.

- Lagere kerninflatiecijfers bieden centrale banken een kans om de renteverlagingscyclus te starten. In de eurozone, waar de kerninflatie dichter bij de doelstelling van 2% ligt, verwachten we dat de ECB in juni begint met de renteverlagingscyclus en dat de rente dit jaar drie keer wordt verlaagd. In de VS, waar de kerninflatie hardnekkiger blijft, verwachten we dat de renteverlagingscyclus in het derde kwartaal van start gaat en verwachten we dit jaar slechts twee renteverlagingen. Gezien de volledige data-afhankelijkheid en de opwaartse inflatierisico's blijft de timing van de versoepeling door de Fed evenwel onzeker. De ECB-renteverlaging in juni lijkt eerder een 'uitgemaakte zaak'.

- De economie van de eurozone groeide in het eerste kwartaal met een gezonde 0,3%. Hoewel de zuidelijke economieën het nog altijd beter deden dan de andere lidstaten, groeide ook de Duitse economie met een nog degelijke 0,2%. De arbeidsmarkt in de eurozone verslapte een beetje, maar blijft over het algemeen krap. De vertrouwensindicatoren verbeteren over het algemeen, zowel die voor consumenten als die voor producenten, vooral dankzij verbeteringen in de dienstensector. De vertrouwensindicatoren in de industrie en de bouw bleven zwak. Wij verhogen onze groeiprognose voor 2024 van 0,5% naar 0,7%, maar handhaven die voor 2025 van 1,3%.

- De Amerikaanse economie groeide in het eerste kwartaal met slechts 0,4% en bleef daarmee ver achter bij de consensusverwachtingen. De belangrijkste oorzaak was een veel lagere bijdrage van de netto-uitvoer. Ook de overheidsbestedingen en de consumptie droegen minder bij aan de groei. Andere macro-economische indicatoren wijzen ook op enige verzwakking. Werkgelegenheidscijfers en vertrouwensindicatoren kwamen lager uit dan verwacht, terwijl ook de productiviteitscijfers teleurstelden. Toenemend protectionisme kan vanaf volgend jaar ook de groei schaden. We verlagen onze groeiprognose voor 2024 van 2,4% naar 2,3% en onze prognose voor 2025 van 2,0% naar 1,8%.

- De Chinese economie blijft het moeilijk hebben op het binnenlandse front en staat voor nieuwe uitdagingen in de externe sector. Een nieuw steunplan voor de vastgoedsector kan eindelijk wat verlichting brengen voor de dalende woningprijzen en het vertrouwen herstellen. Nieuwe tarieven van de VS en de dreiging van een grotere handelsoorlog aan de horizon bemoeilijken echter de vooruitzichten. Voorlopig blijven we uitgaan van een Chinese groei van 5,1% in 2024, voordat de economie vertraagt naar een groei van 4,0% in 2025.

De laatste bbp-cijfers voor de belangrijkste economieën laten zien dat er licht aan het einde van de tunnel is. Na twee kwartalen van negatieve groei groeide de eurozone vorig kwartaal met een gezonde 0,3%. Zelfs de zwaar getroffen Duitse economie groeide in het eerste kwartaal met 0,2%. De Chinese economie presteerde ook verrassend goed in Q1, met een groei van 1,6% kwartaal-op-kwartaal en 5,3% jaar-op-jaar, dankzij een forse toename van de netto-uitvoer. Dit kan het voor China gemakkelijker maken om de groeidoelstelling van 5% van de CCP te halen, maar de sterke stijging van de (netto-) uitvoer lokt ook protectionistische reflexen uit bij de VS en de Europese Commissie. De enige grote negatieve verrassing was de VS, waar de economie 'slechts' met 0,4% groeide. Niettemin blijven de fundamenten van de Amerikaanse economie gezond, vooral op de arbeidsmarkt.

De kerninflatiecijfers ontwikkelden zich ook positief voor zowel de eurozone als de VS. Hierdoor kan de ECB waarschijnlijk in juni beginnen met renteverlagingen, terwijl de weg wordt vrijgemaakt voor een mogelijke renteverlaging door de Fed in september. Aangezien centrale banken volledig afhankelijk blijven van nieuwe data, blijft de timing van de versoepeling, vooral voor de Fed, evenwel onzeker en hangt die af van opwaartse of neerwaartse inflatieverrassingen in de toekomst.

Olieprijzen dalen nu de spanningen VS-Iran afnemen

De olieprijzen zaten in april in een achtbaan. Eerder in de maand vuurde Iran meer dan 300 raketten af op Israël, als vergelding voor een Israëlische luchtaanval op een Iraanse diplomatieke compound in Syrië. Dit duwde de Brent-olieprijzen boven 90 USD per vat. Nadat de VS Israël onder druk zette om de spanningen niet te laten escaleren, reageerde Israël met een eerder symbolische aanval op Iran. Toen de spanningen en de risico's op militaire escalatie afnamen, daalde de olieprijs tot 86 USD eind april (2% lager dan een maand geleden). De afnemende geopolitieke spanningen waren echter niet het enige element dat de prijs naar beneden duwde. De wereldwijde olievoorraden stegen ook sterk in april, waardoor de voorraadafname van 59 miljoen vaten in het eerste kwartaal bijna volledig werd teruggedraaid.

In tegenstelling tot de olieprijzen stegen de gasprijzen met 8% tot 29 EUR per MWh. Het Europese continent kreeg in april te maken met een late koudegolf, waardoor de vraag toenam. Intussen zorgde een lek in een Noorse gasfabriek voor een daling van het aanbod. De gasprijs bleef echter 23% lager dan een jaar geleden eind april, omdat de gasreserves snel worden aangevuld. De gasreserves in de EU zijn gevuld op 66% van de totale capaciteit, ongeveer 20 procentpunten hoger dan normaal in deze tijd van het jaar.

De wereldwijde toeleveringsketens hebben zich ook goed aangepast aan de spanningen in het Midden-Oosten. De Global Supply Chain Pressure Index is de afgelopen maand duidelijk gedaald doordat de levertijden van leveranciers laag blijven, ondanks omleidingen vanwege militaire risico's in de Rode Zee (figuur 1).

Inflatie eurozone maakt pas op de plaats

In de eurozone is de inflatie in april gestabiliseerd op 2,4%. Lichtjes hogere voedingsprijsinflatie (2,8% in april tegenover 2,6% in maart) en minder negatieve energieprijsinflatie (-0,6% tegenover -1,8%) neutraliseerden een verdere daling van de kerninflatie van 2,9% in maart tot 2,7% in april. Bemoedigend bij dat laatste is dat ook de diensteninflatie is afgenomen tot 3,7%, nadat ze vijf opeenvolgende maanden op 4% was blijven hangen. Ook het maandelijkse stijgingstempo van de kerninflatie blijkt – na correctie voor seizoensgebonden bewegingen – opnieuw te vertragen, na enige opwaartse druk tijdens de eerste maanden van het jaar. De lichte toename van de voedingsprijzen is allicht door de volatiliteit op korte termijn veroorzaakt. De recente dynamiek van de producentenprijzen voor voeding en dranken wijst alleszins niet op een nakende versnelling van de voedingsprijsinflatie.

Het inflatiebeeld is met andere woorden niet fundamenteel veranderd. We blijven uitgaan van een geleidelijke verdere afkoeling. De recente ontwikkeling van de olieprijs bevestigt evenwel dat dit volgens een hobbelig parcours zal verlopen. De opstoot van de olieprijs op de internationale markten, die vorige maand tot een opwaartse bijstelling van de inflatievooruitzichten aanleiding had gegeven, is intussen weer ongedaan gemaakt. Bijgevolg hebben we onze verwachte gemiddelde inflatie voor 2024 opnieuw verlaagd tot 2,5% (in de plaats van 2,6%). Voor 2025 verwachten we een verdere daling tot gemiddeld 2%, een ongewijzigd vooruitzicht tegenover vorige maand.

Inflatie VS daalt in april

Na een aantal maanden van opwaartse verrassingen verraste de Amerikaanse inflatie in april licht neerwaarts. De algemene inflatie daalde van 3,5% naar 3,4%, terwijl de kerninflatie daalde van 3,8% naar 3,6%. De maand-op-maand inflatiedynamiek vertraagde. Zowel de algemene als de kerninflatie steeg in april met 0,3% (tegen 0,4% in maart).

Binnen de niet-kerncomponenten stegen de energieprijzen vorige maand met 1,1%, voornamelijk als gevolg van hogere benzineprijzen. De voedingsprijzen bleven de afgelopen maand onveranderd, doordat lagere prijzen van voeding voor thuisgebruik hogere restaurantprijzen compenseerden.

Binnen de kerncomponenten daalden de goederenprijzen voor de tweede maand op rij. Net als vorige maand werd deze daling voornamelijk veroorzaakt door een prijsdaling van (nieuwe en gebruikte) auto’s. De recente opleving van de producentenprijzen van kerngoederen doet echter vermoeden dat de consumentenprijzen van kerngoederen de komende maanden weer kunnen stijgen.

De prijsinflatie voor huisvesting nam ook iets af dankzij lagere hotelprijzen. De markthuurprijzen (zoals waargenomen door Zillow) vertraagden ook van 0,4% naar 0,3%, wat duidt op een wat lagere prijsinflatie voor huisvesting in de toekomst.

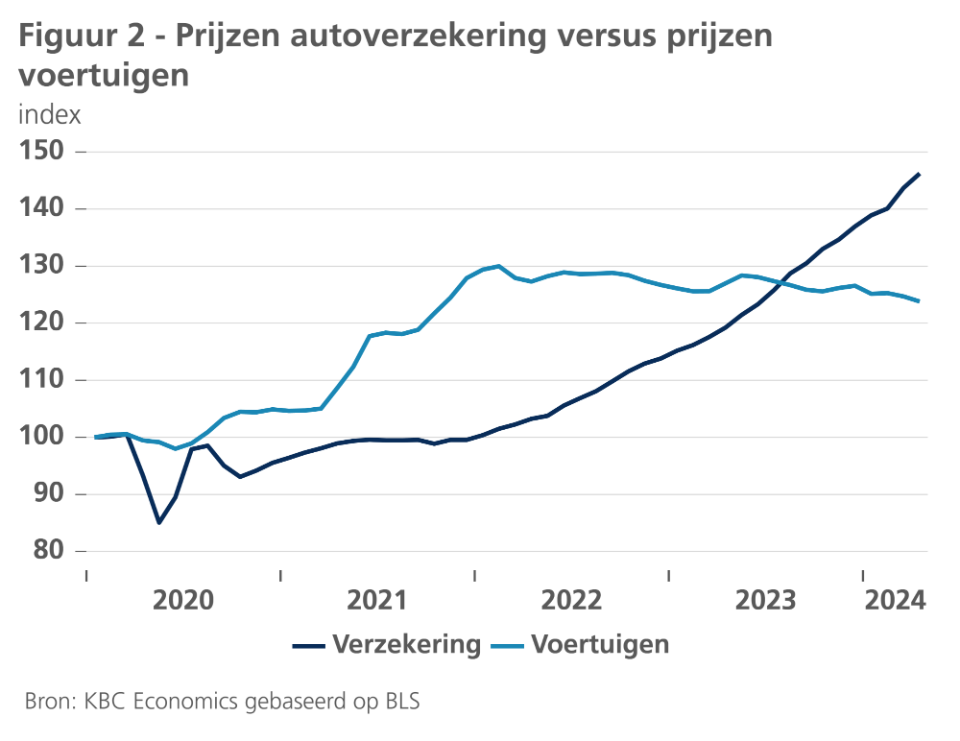

Een ander bemoedigend element in het CPI-rapport van vorige maand was de vertraging van de kernprijsinflatie voor diensten (exclusief huisvesting) van 0,7% naar 0,5%. Transportdiensten leverden vorige maand de belangrijkste bijdrage aan de kerndiensteninflatie. Vooral de prijzen van autoverzekeringen maakten een grote sprong. Verzekeringsprijzen volgen doorgaans met enige vertraging de prijzen van de verzekerde activa. In de huidige prijzen van autoverzekeringen zijn de recente dalingen van de autoprijzen sinds 2022 dus nog niet verwerkt (figuur 2).

Belangrijk is dat de loonontwikkelingen in april ook matig waren. Het gemiddelde uurloon steeg vorige maand met slechts 0,2% (2,4% op jaarbasis). Dat gezegd zijnde, is de recente vertraging van de productiviteitsgroei zorgwekkend. Gezien de lage productiviteitsgroei vorig kwartaal, stegen de arbeidskosten per eenheid product vorig kwartaal met 1,2% (4,8% op jaarbasis). Het valt nog te bezien of deze vertraging van de productiviteit zal aanhouden (productiviteitscijfers zijn erg volatiel).

Tot slot zijn de inflatieverwachtingen van consumenten in mei gestegen. Volgens de Michigan Survey verwachten consumenten nu voor het komende jaar een inflatie van 3,5% (tegen 3,2%). De inflatieverwachtingen van de markten voor de komende jaren, zoals uitgedrukt in ILS-contracten, bleven daarentegen grotendeels stabiel. Al met al handhaven we onze inflatieverwachtingen van 3,3% en 2,5% voor respectievelijk 2024 en 2025.

ECB bereidt aftrap versoepelingscyclus voor

Tegen de achtergrond van de aanhoudende desinflatoire trend van de kerninflatie in de eurozone, die in april verder daalde tot 2,7%, en duidelijke signalen van ECB-beleidsmakers, bevestigen we ons standpunt dat de ECB de komende versoepelingscyclus zal aanvangen door haar depositorente tijdens haar vergadering in juni met 25 basispunten te verlagen. Voor heel 2024 verwachten we drie renteverlagingen van elk 25 basispunten, waardoor de depositorente eind 2024 op 3,25% uitkomt. Volgens ons zal de ECB haar eindrente in deze cyclus eind 2025 waarschijnlijk bereiken op 2,50%. Deze opvattingen komen in grote lijnen overeen met de huidige marktverwachtingen.

Fed handhaaft de rente terwijl ze het tempo van haar QT vertraagt

De Fed staat voor een meer kleverig desinflatoir pad, maar volgens ons rechtvaardigen recente zwakkere macro-economische gegevens nog altijd twee renteverlagingen door de Fed in 2024. De eerste zal waarschijnlijk in september plaatsvinden, na de renteverlaging door de ECB. De volledige afhankelijkheid van gegevens maakt de timing van het begin van de versoepelingscyclus echter erg onzeker. Bovendien heeft de Fed tijdens haar vergadering in mei besloten om het tempo van het afbouwen van de effectenportefeuille die tijdens de QE-periode is opgebouwd, te vertragen. Vanaf juni zal de Fed 25 miljard dollar per maand (voorheen 60 miljard dollar) niet meer herinvesteren in vervallend schatkistpapier. Het maandelijkse bedrag aan mortgage-backed securities (MBS) dat niet wordt herbelegd blijft 35 miljard dollar. Elke herinvestering van vervallende MBS boven dat plafond zal worden geherinvesteerd in schatkistpapier.

Het doel van de QT-operaties van de Fed is balansnormalisatie, d.w.z. het afbouwen van de balans naar de gewenste omvang. De evenwichtsgrootte van de balans van de Fed, hoewel aanzienlijk lager dan de huidige omvang, is waarschijnlijk aanzienlijk groter dan het niveau van vóór 2008. Vanuit dat perspectief kunnen QT en rentebeleid worden gezien als twee verschillende beleidsacties. De aangekondigde vertraging van het tapering-tempo is waarschijnlijk deels ingegeven door de toenemende bezorgdheid om het risico van onvoorziene liquiditeitstekorten te vermijden als de overtollige liquiditeit verdampt. Niettemin komt de vertraging van het tapering-tempo neer op een terugtrekking van een aantal beleidsverkrappende impulsen, en impliceert dus een relatieve (milde) versoepeling van de beleidskoers van de Fed.

Groei eurozone verrast positief

De voorlopige raming van het reële bbp van de eurozone over het eerste kwartaal van 2024 levert positieve verrassingen op. Voor de eurozone als geheel werd tegenover het laatste kwartaal van 2023 een groeicijfer van 0,3% opgetekend. Dat is beduidend meer dan de verwachte 0,1%. De groei verraste positief in alle grotere eurolanden, met uitzondering van Nederland. De sterkste groei werd opnieuw op het Iberische schiereiland gerealiseerd (0,7% in Spanje en Portugal), terwijl de Italiaanse economie met 0,3% groeide. De sterke groei in de zuidelijke eurolanden, die ook al in de voorgaande kwartalen werd opgetekend, houdt dus aan. De grootste verrassing kwam uit Duitsland. In plaats van de verwachte stagnatie was er in het eerste kwartaal 0,2% groei. Al wordt die positieve verrassing enigszins getemperd door de neerwaartse bijstelling van de krimp van de Duitse economie in het vierde kwartaal van 2023 (van -0,3% tot -0,5%). Ook in Frankrijk bedroeg de groei 0,2%, maar de Nederlandse economie zou opnieuw – zoals tijdens de eerste drie kwartalen van 2023 – zijn gekrompen (-0,1%). Tegen de zwakkere groeicijfers in de buurlanden steekt de groei van de Belgische economie met 0,3% – voor het vierde opeenvolgende kwartaal – af in positieve zin.

De relatief schaars beschikbare detailinformatie over de samenstelling van de groei suggereert dat de netto-uitvoer in verscheidene landen een positieve bijdrage heeft geleverd. De groeibijdrage van de particuliere consumptie – die naar verwachting de sterkste motor van het herstel moet worden – verschilt voorlopig nog van land tot land. In Frankrijk was die beduidend positief, in Spanje eerder bescheiden, maar in Duitsland zou die volgens de commentaar van Destatis, het Duitse instituut voor de statistiek, nog negatief zijn geweest. Dat gemengde beeld komt ook tot uiting in de recente ontwikkeling van de kleinhandelsverkopen in de verschillende eurolanden (zie figuur 3).

De positieve verrassing van het bbp-cijfer over het eerste kwartaal zou de indruk kunnen wekken dat het economisch herstel zich vroeger en vooral krachtiger aandient dan verwacht. Die conclusie lijkt evenwel voorbarig. De conjunctuurindicatoren blijven over het algemeen immers een nogal gemengd beeld schetsen. Dat lijkt eerder een bevestiging van ons scenario dat het herstel eerder moeizaam en geleidelijk zal verlopen. Zo zet de indicator over het vertrouwen bij de aankoopdirecteuren (PMI) in de dienstensectoren zijn opmars weliswaar verder, maar die opmars wordt niet gevolgd door de PMI’s voor de industrie en de bouw. Die blijven stabiel op een laag niveau. Ook de indicator van de Europese Commissie (EC) over het ondernemersvertrouwen in de industrie en de bouw handhaaft zich op lage niveaus.

Ook de ifo-enquêtes naar het vertrouwen bij Duitse ondernemers schetsen een gemengd beeld. Het orderbestand blijft dalen, in lijn met de feitelijke ontwikkeling van de nieuwe bestellingen. Maar voor de komende zes maanden blijft in alle sectoren (geaggregeerd) beterschap verwacht worden.

Om de groei verder aan te zwengelen is een bredere versteviging van de particuliere consumptie nodig. Daarvoor blijven de fundamenten overeind. Zo is in het eerste kwartaal van 2024 het aantal mensen met een job in de eurozone opnieuw met 0,3% toegenomen. In vergelijking met een jaar eerder waren 1% meer mensen aan het werk, terwijl het reële bbp slechts 0,4% hoger lag. De hoge arbeidsintensiteit van de groei draagt ertoe bij dat de werkloosheidsgraad zich ondanks de kwakkelende economische groei op een historisch dieptepunt handhaaft. Deze veerkracht van de arbeidsmarkt gaat gepaard met een herstel van de koopkracht van de lonen. Dit alles draagt ertoe bij dat volgens de recente raming van de EC het reëel beschikbaar inkomen van de gezinnen in 2023 al met 1,3% zou zijn toegenomen.

Maar het herstel van het zwakke consumentenvertrouwen vordert slechts schoorvoetend. De grote (internationale) politieke en sociale onzekerheid kan daarin een rol spelen. En misschien houdt de consument nog even de vinger op de knip in afwachting van nieuwe overheidsmaatregelen om de begrotingstekorten terug te dringen. Volgens de recente prognoses van de EC zullen die niet alleen in België, maar ook in onder meer Frankrijk, Italië en Spanje nodig zijn. Midden juni zal de EC aan de lidstaten duidelijk maken hoe groot de inspanning zal moeten zijn om in overeenstemming te komen met het inmiddels in werking getreden nieuwe Europese begrotingskader. Daarna hebben de lidstaten (in principe) tot midden september de tijd om vier- (of zeven-)jarenplannen op te stellen, met daarin zowel begrotingsmaatregelen als structurele hervormingen en investeringen. De plannen zullen allicht wegen op de verdere groei van het beschikbaar gezinsinkomen, maar onze verwachting is dat de maatregelen een consumptiegeleid economisch herstel niet in de weg zullen staan. Zeker in vergelijking met de drastische besparingen na de eurocrisis van (ruim) tien jaar geleden, zullen besparingen nu meer in de tijd gespreid kunnen worden en in een aantal landen ook enigszins worden getemperd door de met Europese geld gefinancierde investeringen (NGEU). Enige daling van de gezinsspaarquote, die in 2023 opnieuw lichtjes is gestegen en nog altijd beduidend hoger is dan vóór de pandemie (zie figuur 4), kan ook bijdragen tot de verdere versteviging van de gezinsconsumptie.

We hebben onze verwachtingen voor de kwartaalgroei van het reële bbp in de eerstkomende kwartalen derhalve ongewijzigd gelaten. Als gevolg van de sterker dan verwachte groei in het eerste kwartaal is onze raming van de verwachte gemiddelde groei van het reële bbp van de eurozone over het ganse jaar 2024 evenwel verhoogd van 0,5% tot 0,7%. Voor 2025 handhaven we onze groeiverwachting van 1,3%.

Obligatierendement voorbij piek

De langetermijnrente blijft een hoge volatiliteit vertonen. De afgelopen maand daalde de Amerikaanse obligatierente sterker dan de Duitse, waardoor de spread tussen de Amerikaanse en Duitse obligatierente kleiner werd. Een van de redenen was de dovish Fed-communicatie na de bijeenkomst in mei, die aangaf dat de volgende beleidsbeslissing zeker een renteverlaging zou zijn, waardoor eerdere speculaties over renteverhogingen werden weggenomen. Bovendien wogen zwakke macro-economische cijfers, zoals de zwakker dan verwachte bbp-groei in het eerste kwartaal, de nettowerkgelegenheidscreatie en de detailhandelsverkopen, op de Amerikaanse obligatierente door de marktverwachtingen verder te doen kantelen in de richting van een uiteindelijke versoepeling.

De laatste ontwikkeling van de obligatierente sterkt ons in onze overtuiging dat de Amerikaanse en Duitse rente nu dichtbij of zelfs voorbij hun piek zijn. Vanaf de huidige niveaus is een geleidelijke daling waarschijnlijk, die leidt tot een stijgende curve omdat de beleidsrente naar verwachting sterker zal dalen dan de obligatierente op langere termijn. In de VS zal de huidige omgekeerde curve naar verwachting in 2025 weer opwaarts gaan hellen. In de eurozone zal dit meer tijd vergen omdat de huidige curve sterker omgekeerd is dan de Amerikaanse, wat betekent dat de curve in de eurozone eind 2025 waarschijnlijk grotendeels vlak zal zijn.

Intra-EMU spreads blijven voorlopig gematigd

Net als de voorbije maanden bleven de spreads van de overheidsobligaties binnen de EMU ten opzichte van Duitsland gematigd. De belangrijkste redenen hiervoor blijven dezelfde: de relatieve groeiprestatie van de zuidelijke perifere economieën ten opzichte van Duitsland, de huidige doorkijkhouding van de financiële markten voor de kwetsbare begrotingssituatie van een aantal economieën in de eurozone (waaronder België) en, last but not least, de beschikbaarheid van het transmissiebeschermingsinstrument van de ECB.

Ondanks de actuele gerustheid van de markten blijven we verwachten dat de spreads op overheidsobligaties binnen de EMU in de rest van 2024 gematigd zullen stijgen tot niveaus die de onderliggende fundamenten van de overheidsschuld beter weerspiegelen. De markten zullen niet onbeperkt voorbij kunnen gaan aan de sterk heterogene staat van de overheidsfinanciën in de aanloop naar de ontwerpbegrotingsplannen voor 2025 volgens de regels van het nieuwe Stabiliteits- en Groeipact.

Amerikaanse economie verzwakt een beetje

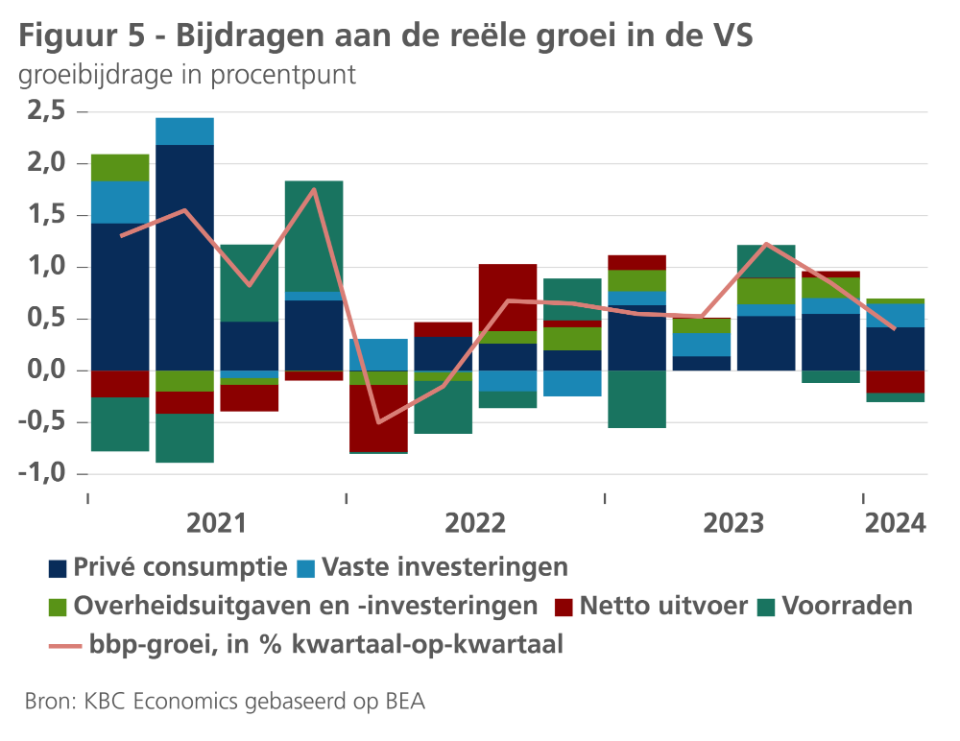

Het Amerikaanse bbp-cijfer voor het eerste kwartaal van dit jaar kwam lager uit dan verwacht. Terwijl de consensusverwachting uitging van een kwartaal-op-kwartaalgroei van 0,6%, kwam deze slechts uit op 0,4% (zie figuur 5). Het lagere bbp-cijfer heeft verschillende oorzaken. De groeibijdrage van de particuliere consumptie verzwakte (van 0,55 naar 0,40 procentpunt), vooral door de lagere groei van de goederenconsumptie (die zelfs negatief was). Consumenten lijken hun spaarbuffers steeds verder uit te putten. De spaarquote daalde van 4,0% vorig kwartaal naar 3,6%. De lagere groei van het reële inkomen woog afgelopen kwartaal ook op de consumptie. De stagnerende detailhandelsverkopen in april suggereren dat we de groeibijdrage van de consumptie verder zouden kunnen zien afnemen in het tweede kwartaal.

De bijdrage van overheidsuitgaven daalde ook aanzienlijk. Vooral lokale overheden droegen minder bij. En voor het tweede kwartaal op rij leverden de voorraden een negatieve bijdrage. De grootste boosdoener was echter de netto-uitvoer. Deze leverde dit kwartaal een negatieve bijdrage van 0,22 procentpunt. De combinatie van een sterke dollar en aanhoudende economische problemen bij belangrijke handelspartners lijkt een negatief effect te hebben op de Amerikaanse uitvoer. Er moet echter worden opgemerkt dat de cijfers inzake uitvoerbijdrage erg volatiel kunnen zijn.

De uitzondering op de regel waren de investeringen in vaste activa, die een positieve bijdrage leverden van 0,23 procentpunt. Vooral de stijging van de investeringen in woningen was opmerkelijk. De lagere hypotheekrente, die al de verwachte versoepeling weerspiegelde, leek zijn weg te vinden naar de bredere economie.

Afgezien van het bbp zijn andere indicatoren de laatste tijd nogal zwak. Op de arbeidsmarkt kwamen er in april 'slechts' 175.000 banen bij. De werkloosheidsgraad steeg van 3,8% naar 3,9%, terwijl het gemiddelde aantal gewerkte uren per week daalde van 34,4 naar 34,3. Ook het aantal vacatures daalde verder, maar blijft op een hoog niveau. De indicatoren voor het producentenvertrouwen daalden ook aanzienlijk (zie figuur 6). De ISM-enquête keerde zelfs terug naar het recessiegebied (voor zowel de dienstensector als de industrie). Ook het consumentenvertrouwen daalde sterk. Bovendien kan het toenemende protectionisme de groei vanaf volgend jaar schaden. Daarom verlagen we onze groeiprognose voor 2024 van 2,4% naar 2,3% en die voor 2025 van 2,0% naar 1,8%.

Amerikaanse dollar verliest terrein

In de afgelopen maand daalde de Amerikaanse dollar ten opzichte van de euro tot 1,08 USD per EUR. Dit was het gevolg van de genoemde zwakkere recente macro-economische cijfers in de VS, in combinatie met iets beter dan verwachte cijfers uit de eurozone. In verband hiermee daalde het renteverschil tussen Amerikaanse en Duitse obligaties, wat de wisselkoers van de Amerikaanse dollar extra onder druk zette. Wij verwachten dat de dollar de komende maanden rond het huidige niveau zal blijven, voordat hij onder invloed van fundamentele factoren verder zal depreciëren tot ongeveer 1,09 USD per EUR tegen het einde van 2024.

China's economie staat nog altijd voor structurele uitdagingen

Ondanks China's sterker dan verwachte bbp-groei in het eerste kwartaal (5,3% jaar-op-jaar), waardoor het land op koers ligt voor een groei van 5,1% in 2024, blijven dezelfde uitdagingen bestaan die de afgelopen drie jaar op de economie hebben gewogen. Met name China's ooit bloeiende vastgoedsector heeft nog altijd moeite om voet aan de grond te krijgen, wat op zijn beurt het consumentenvertrouwen bijzonder laag houdt, terwijl de enorme schuldenlast van het land, vooral bij lokale overheden, het moeilijk maakt om te blijven vertrouwen op oude stimuleringshefbomen.

Recente ontwikkelingen suggereren echter dat de centrale overheid eindelijk een nieuwe tactiek probeert. De uitgifte van speciale obligaties met een ultralange looptijd vorige week werd al in maart aangekondigd tijdens de jaarlijkse planningsbijeenkomsten van de regering. De geplande uitgifte van 0,8% van het bbp is een aanvulling op het geplande begrotingstekort (3,0% van het bbp), waardoor de budgettaire impuls in lijn komt met de herziene begroting van vorig jaar (3,8% van het bbp). Hoewel het dus geen nieuwe 'bazooka'-stimulans is om de economie een impuls te geven, is het wel belangrijk omdat de schuld buiten de begroting valt en wordt uitgegeven door de centrale overheid in plaats van de lokale overheden, die al een zware schuldenlast hebben.

Bovendien kondigde de regering een nieuw plan aan om de vastgoedsector te ondersteunen, waarbij de overheid (in het bijzonder lokale overheden) eindelijk instapt om vastgoedprojecten op te kopen die kunnen worden gebruikt voor volkshuisvesting. Dit zou eindelijk kunnen helpen om de vastgoedprijzen op te krikken, wat op zijn beurt het consumentenvertrouwen zou kunnen stimuleren. De regering kondigde ook extra financiële maatregelen aan, zoals het afschaffen van de minimale hypotheekrente en het verlagen van de minimale eigen inbreng bij de aanschaf van een woning van 20% naar 15%. Het is nog te vroeg om te zeggen of deze maatregelen genoeg zullen zijn om de sector eindelijk een nieuwe draai te geven, maar het is duidelijk dat de overheid zijn beleidsplannen begint te veranderen.

Dit kan komen doordat China's andere belangrijke groeimotor, de industrie en in het bijzonder de uitvoer van de sector, te kampen heeft met tegenwind in het buitenland. Nu de EU een reeks onderzoeken is gestart naar China's overheidssubsidiepraktijken voor groene technologie (zie: Ligt er een groene technologieoorlog in het verschiet?), de VS nieuwe tarieven heeft ingesteld op verschillende Chinese invoerproducten (zie: De impact van de nieuwe tarieven van Biden) en de Amerikaanse presidentskandidaat Trump heeft gezworen de tarieven op Chinese producten nog verder te verhogen als hij in november wordt verkozen, lijkt China op weg naar een nieuwe - mogelijk wereldwijde - handelsoorlog. Het versterken van de Chinese binnenlandse economie wordt daarom nog belangrijker voor de Chinese autoriteiten.

Voorlopig blijven we uitgaan van een Chinese groei van 5,1% in 2024, voordat de economie vertraagt naar een groei van 4,0% in 2025. De inflatiedruk blijft zwak, maar de economie is in april aan deflatie ontsnapt. We verwachten een gemiddelde inflatie van 0,6% in 2024 en 2,0% in 2025.

Alle historische koersen/prijzen, statistieken en grafieken zijn up-to-date, tot en met 21 mei 2024, tenzij anders vermeld. De verstrekte posities en prognoses zijn die van 21 mei 2024.