Perspectives Économiques mai 2024

Lisez la publication complète ci-dessous ou cliquez ici pour ouvrir le PDF.

- L'apaisement des tensions entre Israël et l'Iran a ouvert la voie à une baisse des prix du pétrole. Les prix du Brent sont tombés à 86 USD le baril à la fin du mois d'avril, bien en dessous du pic de 90 USD atteint en avril. L'augmentation des stocks de pétrole dans les pays producteurs a également exercé une pression à la baisse sur les prix. Les prix du gaz (TTF), en revanche, ont augmenté de 8 % pour atteindre 29 EUR par MWh en raison de la réduction des flux de gaz norvégiens et d'une vague de froid tardive au cours de la seconde moitié du mois d'avril. Ils restent toutefois sages grâce aux réserves de l'UE bien remplies (à 66 % de la capacité totale).

- Dans la zone euro, l'inflation globale s'est stabilisée à 2,4 %, l'inflation des denrées alimentaires et de l'énergie ayant augmenté en glissement annuel. L'inflation de base a toutefois diminué, passant de 2,9 % à 2,7 %. L'inflation des biens et des services a enregistré des baisses notables. Les indicateurs prospectifs, tels que les prix à la production et les attentes des entreprises en matière de prix, indiquent également une diminution du pouvoir de fixation des prix et une baisse de l'inflation de base dans les mois à venir. Nous avons donc abaissé nos prévisions pour 2024 de 2,6 % à 2,5 %, tout en maintenant nos prévisions pour 2025 à 2,0 %.

- La pression inflationniste américaine s'est relâchée en avril. L'inflation globale a ralenti de 3,5 % à 3,4 %, tandis que l'inflation de base a baissé de 3,8 % à 3,6 %. L'inflation mensuelle globale et de base s'est établie à 0,3 %, contre 0,4 % le mois dernier. Les prix des denrées alimentaires ont stagné et les prix de base des biens ont de nouveau baissé. Dans le même temps, l'inflation des services et du logement s'est également ralentie. Seuls les prix de l'énergie ont fait un grand bond, compensant partiellement le ralentissement de l'inflation dans d'autres catégories. Nous maintenons nos prévisions d'inflation à 3,3 % et 2,5 % pour 2024 et 2025, respectivement.

- La faiblesse de l'inflation de base donne aux banques centrales l'occasion d'entamer le cycle de réduction des taux. Dans la zone euro, où l'inflation de base est plus proche de l'objectif de 2 %, nous prévoyons que la BCE entamera le cycle de réduction des taux en juin et s'attend à trois réductions des taux cette année. Aux États-Unis, où l'inflation de base reste plus persistante, nous pensons que le cycle d'abaissement des taux commencera au troisième trimestre et nous ne prévoyons que deux abaissements des taux cette année. Toutefois, compte tenu de la dépendance totale à l'égard des données et des risques d'inflation à la hausse, le calendrier de l'assouplissement de la Fed reste incertain. La baisse des taux de la BCE en juin semble être une affaire entendue.

- L'économie de la zone euro a connu une croissance saine de 0,3 % au premier trimestre. Bien que les économies méridionales aient encore surpassé les autres États membres, l'économie allemande a également progressé de 0,2 %. Le marché du travail de la zone euro s'est légèrement détendu, mais reste globalement tendu. Les indicateurs de confiance s'améliorent également dans l'ensemble, tant pour les consommateurs que pour les producteurs, en particulier grâce aux améliorations dans le secteur des services. Les indicateurs de l'activité manufacturière et de la construction sont restés faibles. Nous relevons notre prévision pour 2024 de 0,5 % à 0,7 %, tout en maintenant notre prévision pour 2025 de 1,3 %.

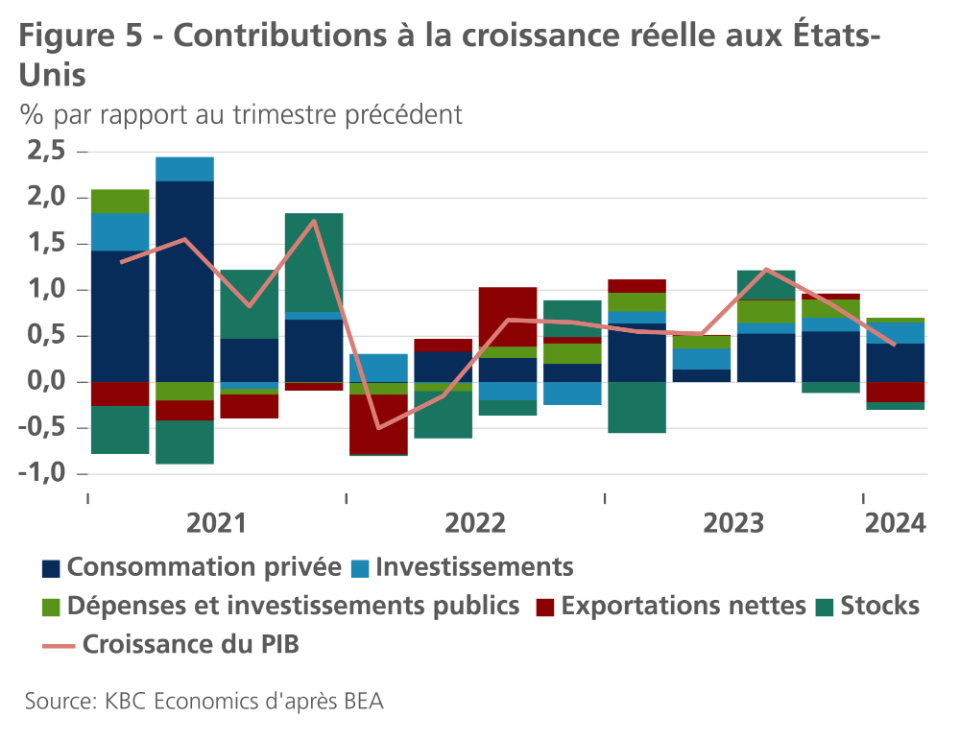

- L'économie américaine n'a progressé que de 0,4 % au premier trimestre, bien en dessous des prévisions du consensus. La cause principale en est une contribution beaucoup plus faible des exportations nettes. Les dépenses publiques et la consommation ont également moins contribué à la croissance. D'autres indicateurs macroéconomiques indiquent également un certain ralentissement. Les chiffres de l'emploi et les indicateurs de confiance ont été inférieurs aux prévisions, tandis que les chiffres de la productivité ont également déçu. La montée du protectionnisme pourrait nuire à la croissance à partir de l'année prochaine. Nous ramenons nos prévisions de croissance pour 2024 de 2,4 % à 2,3 % et nos prévisions pour 2025 de 2,0 % à 1,8 %.

- L'économie chinoise continue de se débattre sur le front intérieur et est confrontée à de nouveaux défis extérieurs. Un nouveau plan de soutien au secteur immobilier pourrait enfin diminuer la baisse des prix de l'immobilier et renforcer la confiance. Toutefois, les nouveaux droits de douane imposés par les États-Unis et la menace d'une guerre commerciale plus importante à l'horizon compliquent les perspectives. Pour l'heure, nous continuons de tabler sur une croissance de 5,1 % en 2024, avant que l'économie ne ralentisse à 4,0 % en 2025.

Les derniers chiffres du PIB des principales économies montrent qu'il y a de la lumière au bout du tunnel. Après deux trimestres de croissance négative, la zone euro a enregistré une croissance saine de 0,3 % au dernier trimestre. Même l'économie allemande, durement touchée, a progressé de 0,2 % au premier trimestre. L'économie chinoise a également enregistré des résultats surprenants au premier trimestre, avec une croissance de 1,6 % en glissement trimestriel et de 5,3 % en glissement annuel, grâce à une forte augmentation des exportations nettes. Cela pourrait permettre à la Chine d'atteindre plus facilement l'objectif de croissance de 5 % fixé par le PCC, mais l'augmentation des exportations (nettes) déclenche également des réflexes protectionnistes de la part des États-Unis et de la Commission européenne. La seule grande surprise à la baisse a été enregistrée aux États-Unis, où l'économie n'a progressé "que" de 0,4 %. Néanmoins, les fondamentaux de l'économie américaine restent sains, en particulier sur le marché du travail.

Les chiffres de l'inflation de base ont également évolué positivement dans la zone euro et aux États-Unis. Cela permettra probablement à la BCE de commencer à réduire ses taux en juin, tout en ouvrant la voie à la réduction des taux de la Fed en septembre. Toutefois, comme les banques centrales restent totalement dépendantes des données, le calendrier de l'assouplissement, en particulier pour la Fed, reste incertain et dépend toujours des surprises à la hausse ou à la baisse de l'inflation à l'avenir.

Baisse des prix du pétrole en raison de l'apaisement des tensions entre les États-Unis et l'Iran

Les prix du pétrole ont connu une évolution en dents de scie en avril. Au début du mois, l'Iran a tiré plus de 300 missiles sur Israël, en représailles à une attaque aérienne israélienne sur un complexe diplomatique iranien en Syrie. Cela a poussé les prix du pétrole Brent au-dessus de 90 USD le baril. Les États-Unis ayant fait pression sur Israël pour qu'il n'aggrave pas les tensions, Israël a riposté par une frappe plutôt symbolique sur l'Iran. Les tensions et les risques d'escalade militaire s'étant apaisés, les prix du pétrole sont retombés à 86 USD à la fin du mois d'avril (2 % de moins qu'il y a un mois). L'apaisement des tensions géopolitiques n'a toutefois pas été le seul élément à faire baisser les prix. Les stocks mondiaux de pétrole ont également fortement augmenté en avril, annulant presque totalement la réduction de 59 millions de barils des stocks au premier trimestre.

Contrairement aux prix du pétrole, les prix du gaz ont augmenté de 8 % pour atteindre 29 euros par MWh à la fin du mois d'avril. Le continent européen a connu une vague de froid tardive en avril, ce qui a accru la demande. Dans le même temps, une fuite dans une usine de gaz norvégienne a entraîné une baisse de l'offre. Fin avril, les prix du gaz étaient 23 % plus bas qu'il y a un an, mais les réserves de gaz se remplissent rapidement. Les réserves de gaz de l'UE sont remplies à 66 % de leur capacité totale, soit environ 20 points de pourcentage de plus que d'habitude à cette époque de l'année.

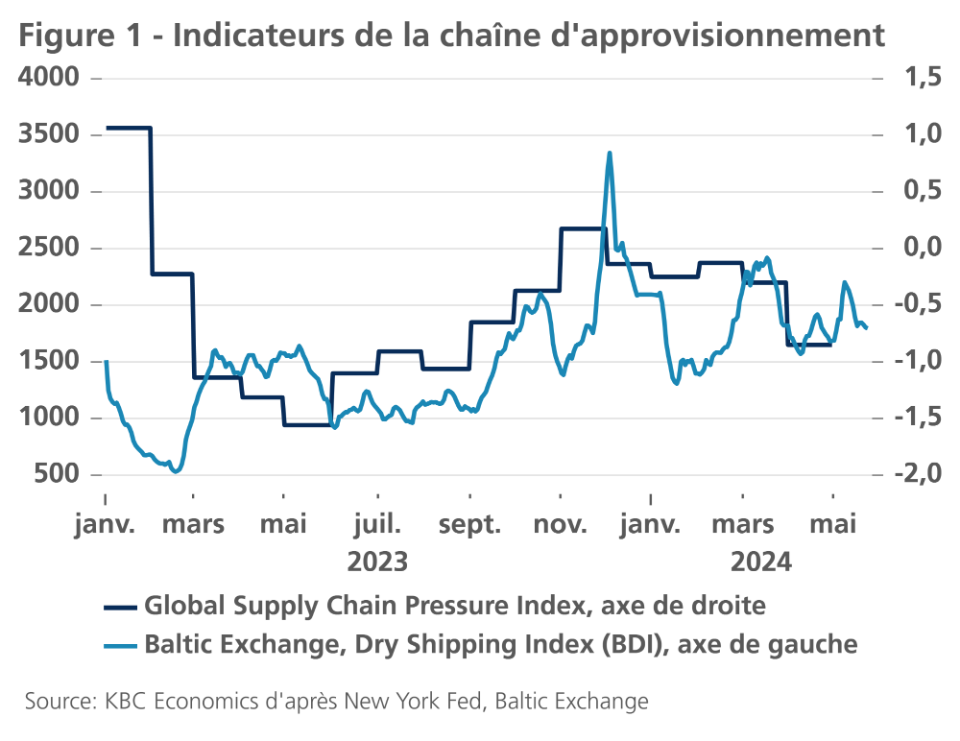

Les chaînes d'approvisionnement mondiales se sont également bien adaptées aux tensions au Moyen-Orient (figure 1). L'indice de pression de la chaîne d'approvisionnement mondiale a nettement baissé le mois dernier, les délais de livraison des fournisseurs restant faibles malgré les réacheminements dus aux risques militaires en mer Rouge.

L'inflation de la zone euro se stabilise

L'inflation de la zone euro s'est stabilisée à 2,4% en avril. Une inflation des prix des denrées alimentaires légèrement plus élevée (2,8 % en avril contre 2,6 % en mars) et une inflation des prix de l'énergie moins négative (-0,6 % contre -1,8 %) ont neutralisé une nouvelle baisse de l'inflation de base de 2,9 % en mars à 2,7 % en avril. Il est encourageant de constater que l'inflation des services s'est également ralentie pour atteindre 3,7 % après être restée bloquée autour de 4 % pendant cinq mois consécutifs. Il est important de noter que la dynamique de l'inflation de base ralentit et qu'il s'agit d'un renversement bienvenu par rapport à la dynamique qui s'était renforcée précédemment. La légère augmentation des prix des denrées alimentaires est très probablement due à des effets de volatilité à court terme. Quoi qu'il en soit, la dynamique la plus récente des prix à la production des aliments et des boissons ne suggère pas une accélération imminente et durable de l'inflation des prix alimentaires.

En d'autres termes, les perspectives d'inflation n'ont pas fondamentalement changé. Nous continuons à prévoir un nouveau refroidissement progressif de l'inflation globale. Toutefois, l'évolution récente des prix du pétrole confirme que ce ralentissement se fera en dents de scie. La flambée des prix du pétrole sur les marchés internationaux, qui avait entraîné une révision à la hausse des perspectives d'inflation le mois dernier, s'est depuis lors inversée. Par conséquent, nous avons de nouveau abaissé notre taux d'inflation moyen prévu pour 2024 à 2,5 % (au lieu de 2,6 %). Pour 2025, nous prévoyons une nouvelle baisse à une moyenne de 2 %, inchangée par rapport au mois dernier.

L'inflation américaine ralentit en avril

Après plusieurs mois de surprises à la hausse, l'inflation américaine d'avril a légèrement surpris à la baisse. L'inflation globale a baissé de 3,5 % à 3,4 %, tandis que l'inflation de base a baissé de 3,8 % à 3,6 %. La dynamique de l'inflation en glissement mensuel s'est également ralentie. L'inflation globale et l'inflation de base ont augmenté de 0,3 % en avril (contre 0,4 % en mars).

Parmi les composantes non essentielles, les prix de l'énergie ont augmenté de 1,1 % le mois dernier, principalement en raison de la hausse des prix de l'essence. Les prix de l'alimentation sont restés stables au cours du mois, la baisse des prix de l'alimentation à domicile ayant compensé la hausse des prix dans les restaurants.

Au sein des composantes essentielles, les prix des biens ont diminué pour le deuxième mois consécutif. Comme le mois dernier, ce recul est principalement dû à la baisse des prix des véhicules (neufs et d'occasion). Toutefois, la récente hausse des prix à la production des biens de base suggère que les prix à la consommation des biens de base pourraient augmenter à nouveau dans les mois à venir.

L'inflation des prix du logement a également quelque peu décéléré, grâce à la baisse des prix de l'hôtellerie. Les prix des loyers du marché (tels qu'observés par Zillow) ont également décéléré, passant de 0,4 % à 0,3 %, ce qui laisse présager un ralentissement de l'inflation des prix du logement.

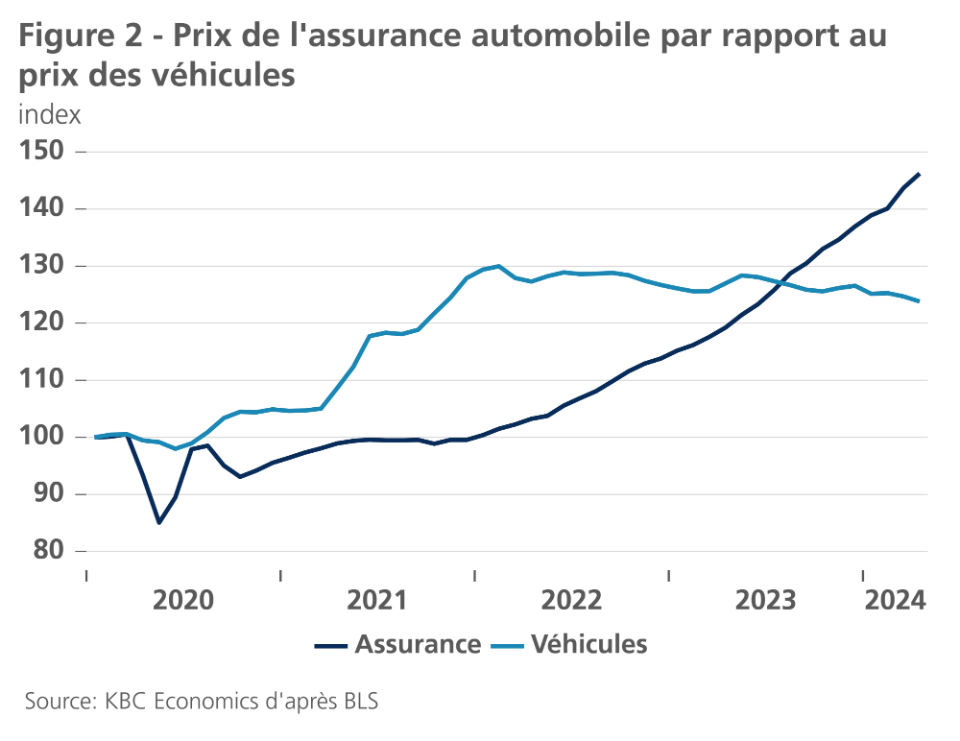

Un autre élément encourageant du rapport sur l'IPC du mois dernier est la décélération de l'inflation des prix des services de base (hors logement) de 0,7 % à 0,5 %. Les services de transport ont été les plus importants contributeurs à l'inflation des services de base le mois dernier. L'assurance automobile en particulier a fait un grand bond. Les prix des assurances ont tendance à suivre les prix des biens assurés avec un certain décalage. Les prix actuels de l'assurance automobile n'ont donc pas encore intégré les récentes baisses des prix des véhicules observées depuis 2022 (voir figure 2).

Il est important de noter que l'évolution des salaires a également été faible en avril. Les salaires horaires moyens n'ont augmenté que de 0,2 % le mois dernier (2,4 % en rythme annuel). Cela dit, le récent ralentissement de la croissance de la productivité est préoccupant. Compte tenu de la faible croissance de la productivité au cours du dernier trimestre, les coûts unitaires de main-d'œuvre ont augmenté de 1,2 % au cours du dernier trimestre (4,8 % en rythme annualisé). Il reste à voir si ce ralentissement de la productivité persistera (les chiffres de la productivité sont très volatils).

Enfin, les attentes des consommateurs en matière d'inflation ont malheureusement augmenté en mai. Selon l'enquête du Michigan, les consommateurs s'attendent désormais à ce que l'inflation atteigne 3,5 % pour l'année à venir (contre 3,2 %). Les attentes des marchés en matière d'inflation pour les années à venir, telles qu'elles figurent dans les contrats ILS, sont en revanche restées globalement stables. Dans l'ensemble, nous maintenons nos prévisions d'inflation de 3,3 % et 2,5 % pour 2024 et 2025 respectivement.

La BCE se prépare à donner le coup d'envoi du cycle d'assouplissement

Dans le contexte de la poursuite de la tendance désinflationniste de l'inflation de base de la zone euro, qui a encore reculé à 2,7 % en avril, et des signaux clairs envoyés par les responsables politiques de la BCE, nous confirmons notre opinion selon laquelle la BCE entamera le prochain cycle d'assouplissement en réduisant son taux de dépôt de 25 points de base lors de sa réunion de juin. Pour l'ensemble de l'année 2024, nous prévoyons trois baisses de taux de 25 points de base chacune, ce qui portera le taux de dépôt à 3,25 %. Selon nous, la BCE devrait atteindre son taux terminal dans ce cycle à 2,50 % d'ici la fin de 2025. Ces points de vue sont globalement en ligne avec les attentes actuelles du marché.

La Fed maintient ses taux tout en ralentissant le rythme de son QT

La Fed est confrontée à une trajectoire désinflationniste plus difficile, mais, selon nous, les récentes données macroéconomiques plus faibles justifient encore deux baisses de taux de la part de la Fed en 2024. La première aura probablement lieu en septembre. Toutefois, la dépendance totale à l'égard des données laisse le calendrier du début du cycle d'assouplissement extrêmement incertain. En outre, lors de sa réunion de mai, la Fed a décidé de ralentir le rythme de réduction de son portefeuille de titres constitué pendant la période d'assouplissement quantitatif. À partir de juin, la Fed ne réinvestira plus 25 milliards de dollars de titres du Trésor arrivant à échéance par mois, contre 60 milliards de dollars non réinvestis auparavant. Le montant mensuel des titres adossés à des créances hypothécaires (MBS) qui ne sera pas réinvesti reste de 35 milliards de dollars. Tout réinvestissement de titres adossés à des créances hypothécaires arrivant à échéance au-delà de ce plafond sera réinvesti dans des titres du Trésor.

L'objectif des opérations QT de la Fed est la normalisation du bilan, c'est-à-dire la réduction de son bilan pour atteindre la taille souhaitée. La taille d'équilibre du bilan de la Fed, bien qu'elle soit nettement inférieure à sa taille actuelle, est probablement nettement supérieure à son niveau d'avant 2008. De ce point de vue, le QT et la politique des taux d'intérêt peuvent être considérés comme deux actions politiques distinctes. Le ralentissement annoncé du rythme de réduction est probablement motivé en partie par un souci croissant d'éviter le risque de pénuries de liquidités imprévues à mesure que l'excès de liquidités s'évapore. Néanmoins, le ralentissement du rythme du tapering équivaut à un retrait de certaines impulsions de resserrement de la politique, et implique donc un assouplissement relatif (léger) de l'orientation de la politique de la Fed.

La croissance de la zone euro surprend positivement

L'estimation préliminaire du PIB réel de la zone euro pour le premier trimestre 2024 a réservé de bonnes surprises. Pour l'ensemble de la zone euro, un taux de croissance de 0,3 % a été enregistré par rapport au dernier trimestre 2023. Ce taux est nettement supérieur à notre prévision de 0,1 %. La croissance a surpris positivement dans tous les grands pays de la zone euro, à l'exception des Pays-Bas. La croissance la plus forte a de nouveau été enregistrée dans la péninsule ibérique (0,7 % en Espagne et au Portugal), tandis que l'économie italienne a progressé de 0,3 %. La dynamique de croissance forte dans les pays du sud de la zone euro, également enregistrée au cours des trimestres précédents, se poursuit donc. La plus grande surprise est venue de l'Allemagne. Au lieu de la stagnation attendue, une croissance de 0,2 % a été enregistrée au premier trimestre. Toutefois, cette bonne surprise est quelque peu atténuée par la révision à la baisse de la contraction de l'économie allemande au quatrième trimestre 2023 (de -0,3 % à -0,5 %). En France, la croissance a également été de 0,2 %, tandis que l'économie néerlandaise s'est à nouveau contractée (-0,1 %), comme elle l'avait fait au cours des trois premiers trimestres de 2023. Face aux taux de croissance plus faibles des pays voisins, la croissance de l'économie belge se distingue positivement à 0,3 % pour le quatrième trimestre consécutif.

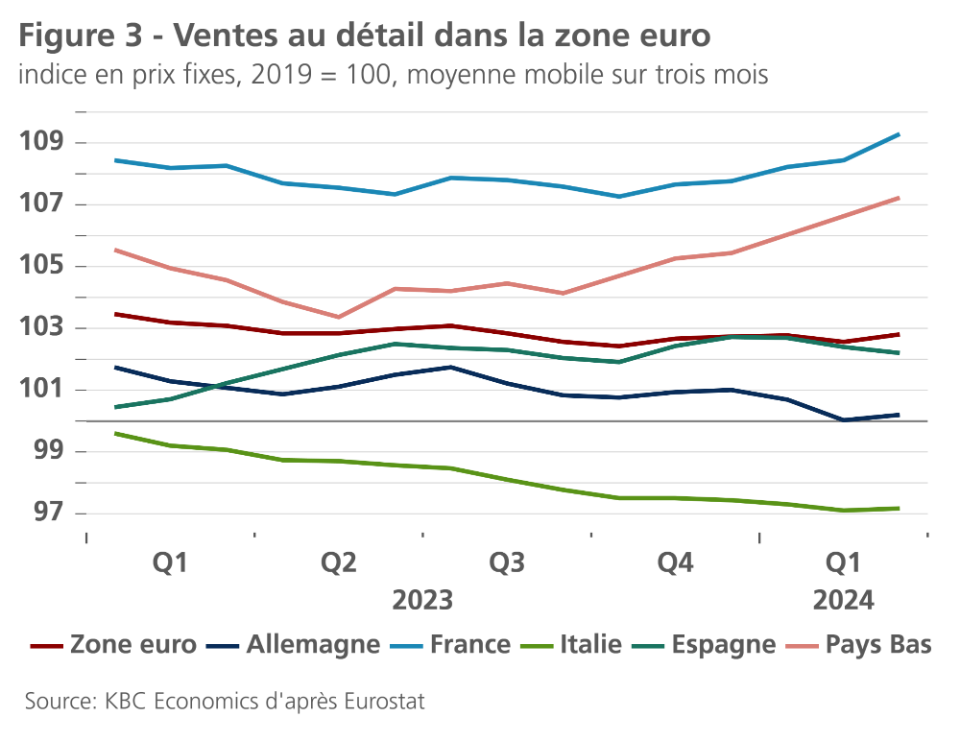

Les informations détaillées sur les moteurs de la croissance sont rares, mais elles suggèrent que les exportations nettes ont été un moteur important de la croissance dans plusieurs pays. Pour l'instant, la contribution à la croissance de la consommation privée - qui devrait devenir le principal moteur de la reprise - varie encore d'un pays à l'autre. En France, elle est nettement positive, en Espagne, elle est plutôt modeste, mais en Allemagne, selon les commentaires de Destatis, l'institut allemand de statistiques, elle est probablement encore négative. Ce tableau contrasté se reflète également dans l'évolution récente des ventes au détail dans les différents pays de la zone euro (voir figure 3).

La bonne surprise de la croissance du premier trimestre pourrait donner l'impression que la reprise économique émerge plus tôt et, surtout, plus vigoureusement que prévu. Toutefois, une telle conclusion semble prématurée à l'heure actuelle. Les chiffres actuels doivent être confirmés. En effet, les indicateurs conjoncturels continuent généralement à brosser un tableau mitigé. Cela est conforme à notre scénario d'une reprise économique plutôt laborieuse et graduelle. Alors que l'indice des directeurs d'achat (PMI) dans les secteurs des services poursuit sa progression, cette hausse n'est pas observée pour l'industrie et la construction. Les PMI de ces secteurs restent actuellement bloqués à des niveaux bas. L'indicateur de la Commission européenne (CE) sur la confiance des entreprises dans l'industrie et la construction maintient également ses faibles niveaux.

Les enquêtes de l'ifo sur la confiance des entrepreneurs allemands brossent également un tableau mitigé. Le carnet de commandes est en baisse, conformément à l'évolution réelle des nouvelles commandes. Mais une amélioration continue d'être attendue pour les six prochains mois dans tous les secteurs (agrégés).

Un rebond généralisé de la consommation privée est nécessaire pour stimuler davantage et structurellement la croissance et soutenir la reprise. Pour cela, les fondamentaux restent en place. Par exemple, au premier trimestre, l'emploi dans la zone euro a de nouveau augmenté de 0,3 %. Par rapport à l'année précédente, la population active a augmenté de 1 %, alors que le PIB réel n'a progressé que de 0,4 %. La forte intensité de main-d'œuvre de la croissance contribue à maintenir le taux de chômage à un niveau historiquement bas, malgré une croissance économique en berne. Cette résistance du marché du travail s'accompagne en outre d'un redressement progressif du pouvoir d'achat des salaires. Tout cela contribue au fait que, selon la récente estimation de la CE, le revenu disponible réel des ménages a augmenté de 1,3 % en 2023.

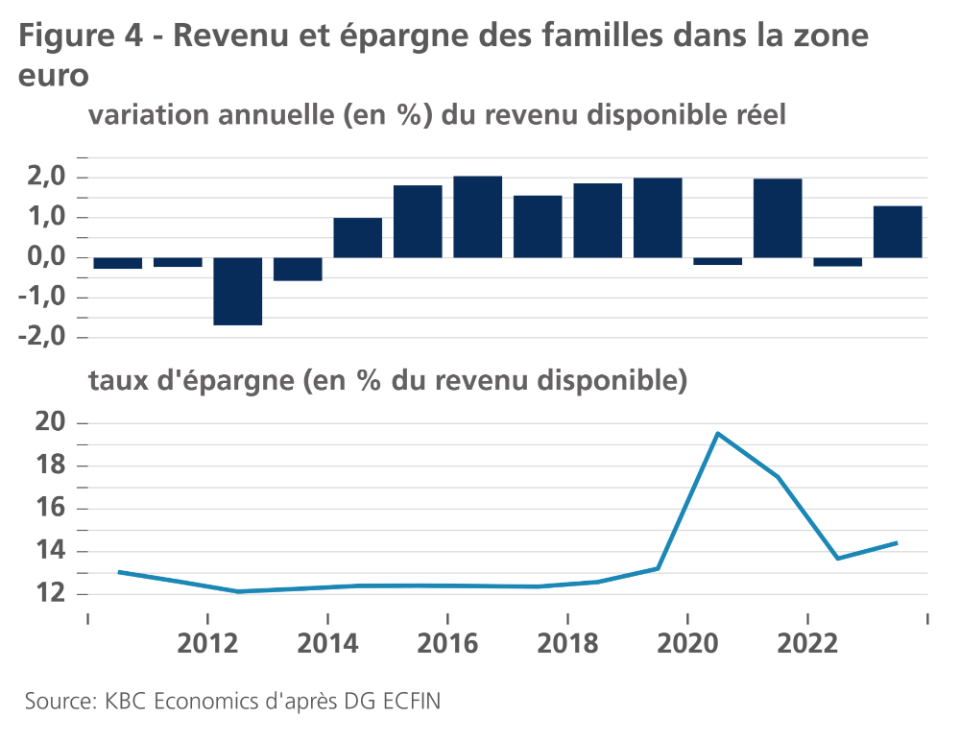

Mais le rétablissement de la faible confiance des consommateurs ne progresse que de façon hésitante. L'incertitude politique et sociale élevée (au niveau international) peut jouer un rôle à cet égard. Les consommateurs peuvent également rester prudents à l'approche des élections et d'éventuelles nouvelles mesures gouvernementales visant à réduire les déficits budgétaires. Selon les récentes prévisions de la CE, une telle consolidation fiscale sera nécessaire non seulement en Belgique, mais aussi dans les principales économies européennes telles que la France, l'Italie et l'Espagne, entre autres. D'ici la mi-juin, la Commission européenne indiquera aux États membres l'ampleur des efforts à fournir pour se conformer au nouveau cadre de gouvernance européenne. Suite à cette évaluation, les Etats membres auront (en principe) jusqu'à la mi-septembre pour élaborer des plans quadriennaux ou septennaux comprenant des mesures fiscales ainsi que des réformes structurelles et des investissements. Ces plans - et la consolidation fiscale qu'ils impliquent - devraient peser sur la poursuite de la croissance du revenu disponible des ménages, mais nous pensons que ces mesures ne feront pas obstacle à une reprise économique tirée par la consommation. Par rapport aux coupes drastiques opérées après la crise de l'euro il y a plus de dix ans, les efforts de consolidation seront désormais plus étalés dans le temps et, dans un certain nombre de pays, partiellement compensés par des investissements financés par l'Union européenne (NGEU). Une certaine baisse du taux d'épargne des ménages, qui reste nettement plus élevé qu'avant la pandémie (voir figure 4), pourrait également contribuer à renforcer la consommation des ménages.

Nous avons donc laissé inchangées nos prévisions de croissance trimestrielle du PIB réel pour les prochains trimestres. Toutefois, en raison de la croissance plus forte que prévu au premier trimestre, notre estimation de la croissance moyenne attendue du PIB réel de la zone euro pour l'ensemble de l'année 2024 a été relevée de 0,5 % à 0,7 %. Pour 2025, nous maintenons notre prévision de croissance de 1,3 %.

Les rendements obligataires ont dépassé leur sommet

Les rendements obligataires à long terme continuent d'afficher une forte volatilité. Au cours du mois dernier, les rendements américains ont baissé plus fortement que les rendements allemands, réduisant ainsi l'écart entre les deux. L'une des raisons est la communication dovish de la Fed à la suite de sa réunion de mai, indiquant que le prochain mouvement politique serait certainement une réduction des taux, éliminant ainsi les spéculations croissantes sur les hausses de taux. En outre, des données macroéconomiques plus faibles que prévu, telles que la croissance du PIB au premier trimestre, la création nette d'emplois et les ventes au détail, ont pesé sur les rendements obligataires américains en faisant pencher davantage les attentes du marché en faveur d'un assouplissement éventuel.

L'évolution récente des rendements obligataires renforce notre conviction que les rendements américains et allemands ont probablement atteint leur maximum. À partir des niveaux actuels, une baisse progressive est attendue, conduisant à une accentuation de la pente de la courbe car les taux directeurs devraient baisser davantage que les rendements obligataires à plus long terme. La courbe actuellement inversée devrait redevenir ascendante en 2025 aux États-Unis. Dans la zone euro, cela prendra plus de temps car la courbe actuelle est plus fortement inversée qu'aux États-Unis, ce qui implique que la courbe de la zone euro sera probablement globalement plate à la fin de 2025.

Les spreads intra-UE restent pour l'instant modérés

Comme ce fut le cas au cours des deux derniers mois, les spreads souverains intra-EMU par rapport à l'Allemagne restent modérés. Les principales raisons sont les mêmes : la surperformance relative de la croissance des économies périphériques du Sud par rapport à l'Allemagne, l'attitude actuelle des marchés financiers face à la situation budgétaire vulnérable d'un certain nombre d'économies de la zone euro (y compris la Belgique) et, enfin, la disponibilité de l'instrument de protection de la transmission de la BCE.

Malgré la complaisance actuelle des marchés, nous continuons de penser que les écarts de taux souverains intra-UEO se réduiront modérément pendant le reste de l'année 2024 pour atteindre des niveaux qui reflètent mieux les fondamentaux sous-jacents de la dette publique. Les marchés ne pourront pas ignorer indéfiniment la situation très hétérogène des finances publiques à l'approche des projets de plans budgétaires pour 2025, conformément aux règles du nouveau pacte de stabilité et de croissance.

L'économie américaine ralentit légèrement

Le chiffre du PIB américain pour le premier trimestre de cette année a été inférieur aux prévisions. Alors que le consensus prévoyait une croissance de 0,6 % en glissement trimestriel, celle-ci n'a atteint que 0,4 % (voir figure 5). Cette baisse du PIB a plusieurs causes. La contribution de la consommation privée à la croissance s'est affaiblie (de 0,55 à 0,4 point de pourcentage), principalement en raison d'une croissance plus faible de la consommation de biens (qui a même été négative). Les consommateurs semblent épuiser de plus en plus leurs réserves d'épargne. Le taux d'épargne est passé de 4 % au trimestre précédent à 3,6 %. Le ralentissement de la croissance des revenus réels a également pesé sur la consommation au cours du dernier trimestre. La stagnation des ventes au détail en avril suggère que la contribution de la consommation à la croissance pourrait encore diminuer au deuxième trimestre.

La contribution des dépenses publiques a également diminué de manière significative. Les administrations locales, en particulier, ont apporté une contribution moindre. Et pour le deuxième trimestre consécutif, les stocks ont apporté une contribution négative. Les exportations nettes sont toutefois les plus grands coupables. Elles ont apporté une contribution négative de 0,22 point de pourcentage ce trimestre. La combinaison d'un dollar fort et de problèmes économiques persistants chez les principaux partenaires commerciaux semble affecter négativement les exportations américaines. Il convient toutefois de noter que les contributions aux exportations peuvent être très volatiles.

L'exception à la règle a été l'investissement fixe, qui a contribué positivement à hauteur de 0,23 point de pourcentage. La hausse de l'investissement résidentiel a été particulièrement remarquable. La baisse des taux hypothécaires, qui reflétait déjà l'assouplissement attendu, a semblé se répercuter sur l'ensemble de l'économie.

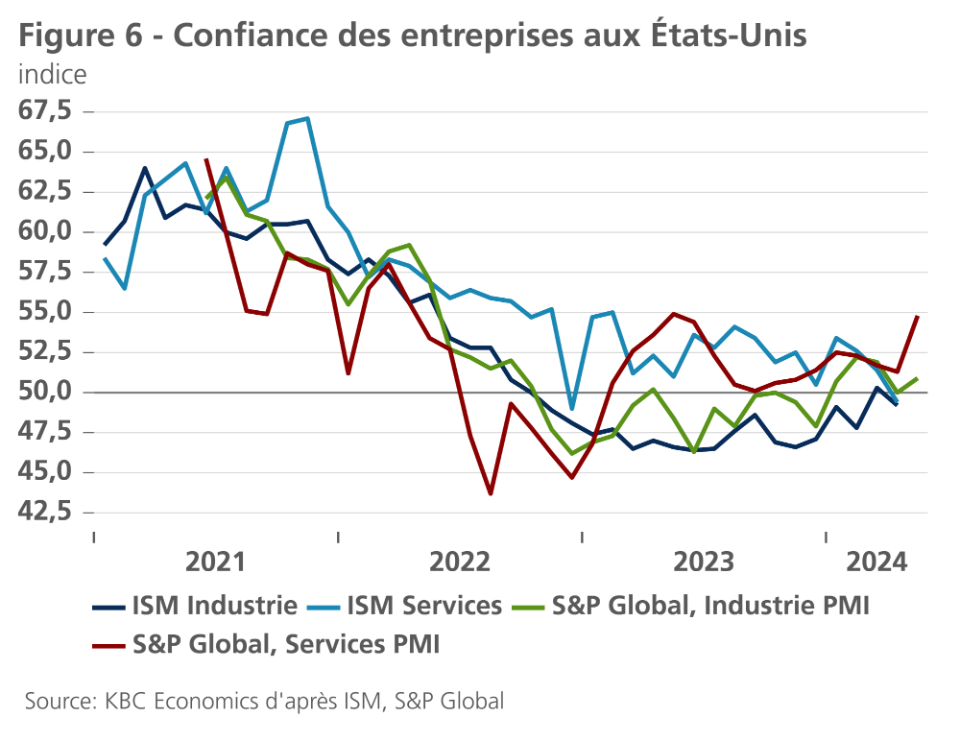

Le PIB mis à part, d'autres indicateurs se sont révélés plutôt mous ces derniers temps. Sur le marché du travail, "seulement" 175 000 emplois ont été créés en avril. Le taux de chômage est passé de 3,8 % à 3,9 %, tandis que le nombre moyen d'heures travaillées par semaine est passé de 34,4 à 34,3. Les offres d'emploi ont également diminué, bien qu'elles restent à un niveau élevé. Les indicateurs de confiance des producteurs ont également baissé de manière significative (voir figure 6). L'enquête ISM est même revenue en territoire de contraction (tant pour les services que pour l'industrie). La confiance des consommateurs s'est également fortement dégradée. En outre, la montée du protectionnisme pourrait nuire à la croissance à partir de l'année prochaine. Par conséquent, nous revoyons à la baisse nos prévisions de croissance pour 2024, de 2,4 % à 2,3 %, et pour 2025, de 2,0 % à 1,8 %.

Le dollar américain perd du terrain

Au cours du mois dernier, le dollar américain s'est déprécié par rapport à l'euro pour atteindre 1,08 USD pour 1 EUR. Cette évolution s'explique par les données macroéconomiques plus faibles aux États-Unis, mentionnées ci-dessus, combinées à des données légèrement meilleures que prévu dans la zone euro. Dans le même temps, le différentiel de rendement entre les obligations américaines et allemandes a diminué, ce qui a exercé une pression supplémentaire sur le taux de change du dollar américain. Nous prévoyons que le dollar américain se maintiendra autour des niveaux actuels au cours des prochains mois, avant de poursuivre sa dépréciation, sous l'effet des fondamentaux, pour atteindre environ 1,09 USD pour 1 EUR d'ici la fin de 2024.

L'économie chinoise reste confrontée à des défis structurels

Bien que la croissance du PIB de la Chine ait été plus forte que prévu au premier trimestre (5,3 % en glissement annuel), ce qui place le pays en bonne voie pour atteindre une croissance de 5,1 % en 2024, les mêmes défis qui ont pesé sur l'économie au cours des trois dernières années subsistent. Notamment, le secteur immobilier chinois, autrefois en plein essor, peine toujours à trouver ses marques, ce qui maintient la confiance des consommateurs à un niveau particulièrement bas, tandis que l'endettement massif du pays, en particulier des gouvernements locaux, rend difficile de continuer à compter sur les anciens leviers de relance.

Les derniers développements suggèrent cependant que le gouvernement central tente finalement une nouvelle tactique. L'émission d'obligations spéciales à très long terme la semaine dernière avait déjà été annoncée en mars lors des réunions annuelles de planification du gouvernement. Avec une émission prévue de 0,8 % du PIB, elle complète le déficit budgétaire prévu (3,0 % du PIB), alignant l'impulsion budgétaire sur le budget révisé de l'année dernière (3,8 % du PIB). Ainsi, bien qu'elle ne représente pas un nouveau stimulus "bazooka" pour relancer l'économie, elle est significative parce que la dette est hors budget et émise par le gouvernement central plutôt que par les gouvernements locaux déjà lourdement endettés.

En outre, le gouvernement a annoncé un nouveau plan de soutien au secteur immobilier, qui prévoit enfin l'intervention de l'État (en particulier des collectivités locales) pour acheter des projets immobiliers susceptibles d'être utilisés comme logements sociaux. Cela pourrait enfin contribuer à raffermir les prix de l'immobilier, ce qui, à son tour, pourrait renforcer la confiance des consommateurs. Le gouvernement a également annoncé des mesures financières supplémentaires, telles que la suppression des taux d'intérêt hypothécaires minimums et l'abaissement de la mise de fonds minimale pour les logements de 20 à 15 %. Il est trop tôt pour dire si ces mesures suffiront à redresser le secteur, mais il est clair que les décideurs politiques commencent à changer leur plan de match.

Cela pourrait s'expliquer par le fait que l'autre moteur clé de la croissance chinoise, l'industrie manufacturière et, plus précisément, les exportations de produits manufacturés, se heurtent à des vents contraires à l'étranger. Avec l'ouverture par l'UE d'une série d'enquêtes sur les subventions publiques accordées par la Chine aux technologies vertes, l'imposition par les États-Unis de nouveaux droits de douane sur diverses importations chinoises et la promesse du candidat à la présidence des États-Unis, M. Trump, d'augmenter encore les droits de douane sur les produits chinois s'il est élu en novembre, la Chine semble s'engager sur la voie d'une nouvelle guerre commerciale, qui pourrait être d'envergure mondiale. Il est donc d'autant plus important pour les autorités chinoises de soutenir l'économie intérieure du pays.

Pour l'instant, nous continuons à prévoir une croissance de 5,1 % en 2024, avant que l'économie ne ralentisse pour atteindre une croissance de 4,0 % en 2025. Les pressions inflationnistes restent faibles, mais l'économie a évité la déflation en avril. Nous prévoyons une inflation annuelle moyenne de 0,6 % en 2024 et de 2,0 % en 2025.

Tous les cours/prix, statistiques et graphiques historiques sont à jour jusqu'au 21 mai 2024, sauf indication contraire. Les positions et prévisions fournies sont celles du 21 mai 2024.