Perspectives économiques octobre 2022

Lisez la publication complète ci-dessous ou cliquez ici pour ouvrir le PDF.

- À l'instar des autres produits de base, le prix du gaz a baissé de 29 % en septembre pour atteindre 161 EUR par MWh. La correction des prix du gaz n'est pas seulement le résultat d'un ralentissement économique mondial, mais aussi d'une confiance accrue dans la capacité de l'Europe à s'adapter aux prix élevés du gaz. Les réserves de gaz se remplissent rapidement, la demande est plus élastique que prévu et l'offre de GNL se développe rapidement. Néanmoins, les prix du gaz sont encore environ 13 fois plus élevés qu'avant la pandémie.

- Les prix élevés de l'énergie continuent de faire grimper l'inflation européenne. L'inflation globale a atteint un nouveau sommet en septembre, l'inflation en glissement annuel passant de 9,1 % en août à 10 % en septembre. Les prix de l'énergie ont augmenté de 40,8 % en glissement annuel. L'inflation de base a également augmenté, passant de 4,3 % en août à 4,8 %, signe que l'inflation est de plus en plus ancrée dans l'économie. Nous avons donc relevé nos prévisions d'inflation pour la zone euro à 8,2% et 5,3% en 2022 et 2023, contre 7,8% et 4,6% respectivement.

- Contrairement à la ZE, l'inflation américaine a baissé pour le troisième mois consécutif en septembre et s'établit désormais à 8,2% en glissement annuel, principalement grâce à une baisse des prix de l'énergie. Toutefois, l'inflation sous-jacente continue d'augmenter régulièrement et s'élève déjà à 6,6 % en glissement annuel, contre 6,3 % en glissement annuel en août. L'inflation sous-jacente est maintenant principalement alimentée par les loyers et autres services, qui ont augmenté de 0,8 % en glissement mensuel, tandis qu'il semble que les prix des biens de base aient atteint un sommet. Compte tenu de la rigidité de l'inflation sous-jacente, nous avons relevé nos prévisions d'inflation pour 2022 de 0,1 point de pourcentage, à 8,0 %.

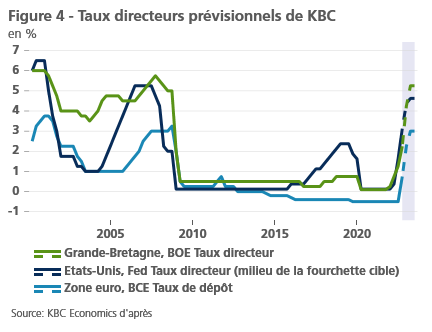

- Les Banques centrales continuent de concentrer leur attention sur la maîtrise de l'inflation en négligeant les préoccupations liées à la croissance. La Fed a fortement révisé à la hausse sa " guidance des taux ". En conséquence, nous nous attendons désormais à ce que le taux des fonds fédéraux culmine à 4,50-4,75 % au premier trimestre 2023 et reste à ce niveau tout au long de l'année 2023. L’inflation à deux chiffres est également susceptible de soutenir le cycle monétaire de la BCE. Nous prévoyons désormais que le taux de dépôt de la BCE atteindra un pic de 3 % au premier trimestre 2023 et restera à ce niveau tout au long de l'année 2023. La BoE a également été sous les feux des projecteurs en septembre, car elle a dû intervenir fortement sur le marché obligataire, suite à l'annonce du budget du gouvernement. Comme ce budget généreux devrait accentuer les pressions inflationnistes au Royaume-Uni, nous prévoyons de nouvelles hausses de taux (totalisant 200 points de base) d'ici la fin de l'année, ce qui portera le taux directeur à 4,25 %.

- L'économie européenne reste soumise à de fortes pressions, car les prix élevés du gaz, l'inflation élevée et le resserrement de la politique monétaire nuisent à la croissance. Les indicateurs de confiance des producteurs sont entrés en territoire de récession, en particulier dans l'économie allemande, dépendante du gaz. La confiance des consommateurs de la zone euro a également atteint des planchers records. Nous prévoyons maintenant que la croissance du PIB réel de la zone euro sera de 3 % en 2022 et qu'elle s'arrêtera à 0 % en 2023.

- Aux États-Unis, l'économie montre des signes de résilience. Le marché du travail a ajouté 263 000 emplois le mois dernier et le chômage a diminué de 0,2 point de pourcentage pour atteindre 3,5 %. Les exportations nettes ont également surpris à la hausse. Au cours des trimestres ultérieurs, un resserrement monétaire sévère tirera les freins de l'économie, notamment sur le marché immobilier qui s'affaiblit rapidement. Nous maintenons notre prévision de croissance américaine de 1,7 % pour 2022, mais nous avons revu à la baisse notre prévision pour 2023, de 1,0 % à 0,6 %.

- L'économie chinoise est freinée par la politique du zéro-covid et les problèmes persistants du secteur immobilier. La confiance des entreprises s'est détériorée dans la plupart des enquêtes et reste en territoire de récession. Le commerce de détail s'est également contracté pendant les mois d'été. Toutefois, la hausse de la production industrielle est un petit point positif. Nous maintenons nos perspectives de croissance annuelle moyenne du PIB de 3,0 % en 2022 et d'une modeste reprise à 5,3 % en 2023.

Une saison hivernale difficile en perspective

De nombreux chocs majeurs continuent de peser sur l'économie mondiale. L'économie européenne est fortement impactée par la flambée des prix du gaz, qui fait grimper les coûts des entreprises et des consommateurs énergivores. Bien que les prix du gaz aient chuté de 29 % en septembre, ils restent 13 fois plus élevés qu'avant la pandémie de fin 2019. La hausse des pressions inflationnistes et le resserrement de la politique monétaire pèseront également sur la croissance européenne au cours des prochains trimestres. Les prix élevés du gaz n'ont qu'un impact limité sur l'économie américaine, compte tenu de son important secteur du gaz de schiste. Le resserrement monétaire commence déjà à y faire sentir ses effets. Il se fait surtout sentir dans le secteur de l'immobilier, qui montre des signes croissants de faiblesse. La Chine a ses propres problèmes. La persistance des politiques de taux de change zéro et les problèmes de liquidité croissants dans le secteur immobilier pèsent sur les perspectives de croissance à court terme. Le tableau économique mondial reste donc sombre.

Baisse des prix des produits de

Les prix des base en septembre produits de base sont souvent le baromètre de l'économie mondiale et ils ont été dans le rouge en septembre. La montée des craintes de récession a poussé les prix du pétrole à 88,5 USD par baril de Brent à la fin du mois de septembre, bien en dessous du pic de 129 USD atteint en mars. Toutefois, la récente décision de l'OPEP+ de réduire la production de 2 millions de barils a de nouveau fait remonter le prix du pétrole au-dessus de 90 USD. Dans les mois à venir, le prix du pétrole devrait rester élevé car l'embargo de l'UE sur les importations de pétrole russe entrera en vigueur et la libération des réserves stratégiques américaines pourrait être interrompue l'année prochaine.

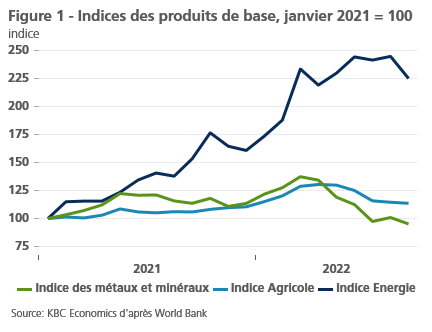

Les prix des métaux ont également continué à baisser en septembre. L'indice des métaux et des minéraux a diminué de 6 % le mois dernier et a maintenant baissé de 31 % par rapport à son sommet de mars (voir figure 1). Le prix du bois d'œuvre, largement utilisé dans le secteur de la construction, a diminué de près de 15 % en septembre et est maintenant plus bas qu'avant la pandémie. Les prix des denrées alimentaires n'ont pas diminué de la même manière. La principale raison en est l'augmentation des prix des céréales de 13 % en septembre, qui résulte des craintes que l'intensification de la guerre en Ukraine puisse avoir un impact négatif sur les expéditions de céréales à partir d'Odessa.

L'Europe fait preuve de résilience face à une coupure de gaz russe

À l'instar des autres prix des produits de base, les prix du gaz en Europe ont baissé de 29 % en septembre pour atteindre 161 EUR par MWh. La baisse des prix du gaz est en partie le résultat du ralentissement de l'économie mondiale. Mais elle reflète aussi la capacité d'adaptation et la résilience de l'Europe face à la décision de la Russie d'interrompre l'acheminement du gaz par le gazoduc Nordstream 1. Les niveaux de stocks européens ont déjà largement dépassé l'objectif de 80 % fixé par l'UE en novembre et s'élèvent désormais à 88 %. Ils devraient également couvrir de nombreux jours de forte consommation de gaz l'hiver prochain dans les principales économies européennes (par exemple, 101 jours d'hiver en France et 86 jours en Allemagne).

Selon Andurand capital, la capacité de GNL et les approvisionnements africains augmentent également rapidement, et pourraient compenser plus de la moitié de l'approvisionnement russe total (de 103 milliards de m3 en 2021) d'ici 2023 . Du côté de la demande, il est évident que les prix élevés ont un impact à la baisse sur la consommation de gaz. La consommation de gaz des ménages a diminué de plus de 5 % au premier semestre 2022 par rapport à la moyenne du premier semestre 2019-2021, selon le groupe de réflexion Bruegel. De nouvelles économies sont attendues au cours des prochains trimestres, car les investissements des ménages, tels qu'une meilleure isolation, des panneaux solaires et des pompes à chaleur, prennent du temps à se concrétiser. La capacité de production d'énergie renouvelable augmente également rapidement. Le secteur industriel de l'UE s'adapte également bien et a déjà remplacé 35 % de sa consommation de gaz naturel par du pétrole.

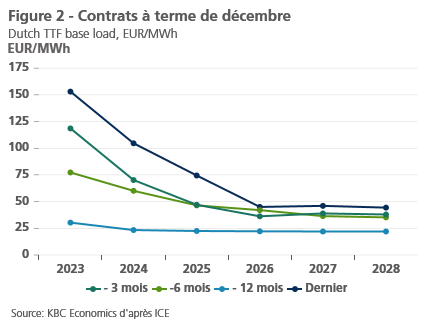

La résilience européenne ne signifie toutefois pas nécessairement que les prix du gaz vont continuer à baisser (voir figure 2). Des conditions météorologiques difficiles pourraient faire remonter les prix. Selon le Centre européen pour les prévisions météorologiques à moyen terme, les premières indications montrent que les conditions météorologiques en Europe en novembre et décembre pourraient être plus froides et moins venteuses, ce qui augmenterait la demande de gaz tout en réduisant la capacité des énergies renouvelables. Les explosions dans les conduites de gaz de Nordstream 1 ont entre-temps accentué le risque de perturbations majeures de l'approvisionnement. L'augmentation des interventions gouvernementales qui réduisent les incitations en matière de prix, comme les plafonds de prix ou les réductions d'impôts, pourrait également limiter les économies de gaz et faire grimper les prix.

l existe également des risques de baisse des prix. Une augmentation potentielle de la production du champ gazier de Groningue, dont les réserves sont estimées à 450 milliards de m3, pourrait rapidement faire baisser les prix. Selon Shell, il est possible d'augmenter la production annuelle de 50 milliards de m3 par rapport au flux actuel. Les États membres de l'UE pourraient également assouplir les restrictions sur l'exploitation du gaz de schiste. La quantité de gaz de schiste extractible en Europe est estimée à environ 13,3 trillions de m3. Cependant, l'extraction de ces ressources se heurte à une forte résistance locale et pourrait compliquer les efforts de l'Europe pour lutter contre le réchauffement climatique.

L'inflation de la zone euro atteint un nouveau sommet

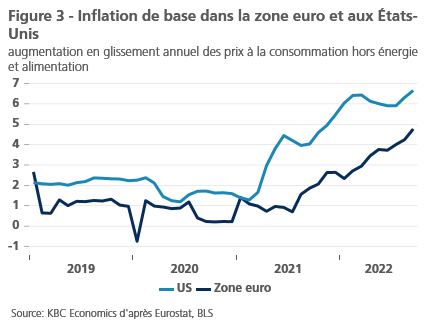

La récente baisse des prix des matières premières n'a pas éliminé les pressions inflationnistes. Au contraire, l'inflation de la zone euro a atteint 10,0 % en septembre. Le taux d'augmentation de toutes les principales composantes de l'inflation s'est accéléré. Les hausses de prix des produits énergétiques (40,8%) et des denrées alimentaires (11,8%) sont restées de loin les plus fortes. Lentement mais sûrement, l'inflation de base continue également à s'accélérer. L'inflation de base s'est établie à 4,8 % en septembre, soit un point de pourcentage de plus qu'en mai, mais toujours 1,8 point de pourcentage de moins qu'aux États-Unis (voir graphique 3). L'un des principaux moteurs de l'accélération de l'inflation sous-jacente a été la fin du ticket de transport public bon marché en Allemagne. Actuellement, il y a peu de signes d'une nouvelle accélération de la tendance sous-jacente de l'inflation latente, mesurée par les augmentations mensuelles. Au cours des prochains mois, l'impulsion inflationniste provenant des prix élevés de l'énergie devrait progressivement commencer à s'estomper. Cela signifie que le pic d'inflation pourrait potentiellement être à portée de main. Néanmoins, les perspectives d'inflation restent très incertaines, car on ne sait pas dans quelle mesure le récent choc des prix de l'énergie sera finalement répercuté sur les prix à la consommation. En outre, le refroidissement attendu de l'inflation ne sera que très progressif. C'est pourquoi nous avons de nouveau relevé nos prévisions pour le taux d'inflation moyen en 2022 et 2023 à 8,2 % et 5,3 % respectivement.

L'inflation de base aux États-Unis continue d'augmenter rapidement

Aux États-Unis, l'inflation globale a diminué pour le troisième mois consécutif en septembre et s'établit désormais à 8,2 % en glissement annuel, contre 8,3 % le mois dernier. Parmi les éléments non essentiels, les prix de l'énergie ont diminué de 2,1 % en glissement mensuel. L'inflation des prix de l'énergie atteint maintenant 19,9% en glissement annuel, en baisse par rapport au pic de 41,5% atteint en juin. Les prix des produits alimentaires ont toutefois augmenté de 0,8 % en glissement mensuel et atteignent désormais 11,2 % en glissement annuel.

Toutefois, le principal message qui ressort des chiffres de l'inflation de septembre est que l'inflation de base a réitéré son énorme bond de 0,6 % en glissement mensuel. Par conséquent, l'inflation de base a atteint 6,6 % en septembre en glissement annuel, contre 6,3 % en août. Au sein de l'inflation de base, les prix des biens sont restés stables en glissement mensuel. Cela est dû en grande partie aux voitures et camions d'occasion, dont les prix ont baissé de 1,1 % en glissement mensuel, preuve supplémentaire de l'allègement des contraintes de la chaîne d'approvisionnement. Parallèlement, les services (y compris le logement) sont désormais le principal moteur de l'inflation de base, avec une hausse de 0,8 % en glissement mensuel. En dépit de la récente baisse des prix de l'immobilier aux États-Unis, les prix du logement ont augmenté de 0,8 % en glissement mensuel. Rappelons qu'il faut plus d'un an pour que les ajustements des prix de l'immobilier se répercutent sur le panier de l'IPC, alors que dans le cas des loyers, la répercussion est plus courte (environ 4 mois). Étant donné que les prix des logements et les loyers ont augmenté au cours du premier semestre de cette année, on peut encore s'attendre à ce que le logement contribue positivement à l'inflation de base au cours des prochains mois. En dehors du logement, les autres services ont également augmenté rapidement. Les services médicaux ont augmenté de 1% en glissement mensuel, tandis que les services de transport ont même augmenté de 1,9% en glissement mensuel. La hausse des salaires nominaux est probablement la principale cause de cette augmentation. Le salaire horaire moyen a augmenté de 5,9 % en glissement annuel en septembre et devrait continuer à augmenter régulièrement, compte tenu de la persistance des tensions sur le marché du travail.

Dans l'ensemble, compte tenu de la rigidité de l'inflation de base, nous avons relevé nos prévisions d'inflation pour 2022 de 0,1 point de pourcentage, à 8,0 %. En 2023, nous nous attendons à ce qu'un effet de base négatif et un resserrement monétaire rapide fassent baisser l'inflation de manière significative.

L'inflation est au cœur des préoccupations des banques centrales - la BoE occupe le devant de la scène

Les marchés britanniques ont involontairement occupé le devant de la scène en septembre. La vente des gilts et de la livre sterling a été déclenchée par une réévaluation des actifs britanniques (risque de crédit) alors que le nouveau gouvernement s'est lancé dans une politique de soutien à la croissance extrême et non financée qui risque d'éroder les mesures de crédit d'un pays qui souffre déjà de déficits jumeaux importants. Cette liquidation est un signe avant-coureur qu'il sera de plus en plus difficile pour les politiques monétaire et budgétaire de trouver un équilibre pour lutter contre une inflation trop élevée sans nuire à la croissance et/ou déstabiliser les marchés.

La Banque d'Angleterre a maintenu une approche graduelle lors de la réunion de septembre. Elle a relevé son taux directeur de 50 points de base, en réfléchissant aux risques d'une inflation élevée persistante face à une récession imminente. Une évaluation approfondie de la politique du nouveau Premier ministre Liz Truss et du ministre des Finances Kwasi Kwarteng était prévue pour novembre. Cependant, le "minibudget" de Kwarteng - ajoutant 45 milliards de livres sterling de mesures de relance principalement financées par la dette, en plus des mesures déjà approuvées pour plafonner les prix de l'énergie - a contraint la BoE à agir plus tôt. Alors que la livre sterling tombait à son plus bas niveau par rapport au dollar depuis 1985 et que la vente des obligations à long terme poussait le rendement à 30 ans au niveau de 5,0 %, la BoE a été contrainte d'intervenir en tant que "teneur de marché de dernier recours". La Banque a engagé 65 milliards de GBP pour soutenir les gilts à long terme. Cela a mis la BoE dans une position difficile car elle a dû retarder les plans de réduction des avoirs obligataires acquis pendant la pandémie (Quantitative Tightening). Lors de la réunion de novembre, la BoE devrait relever son taux directeur de plus de 75 points de base. En théorie, il ne devrait pas être difficile pour une politique monétaire indépendante de contrebalancer une politique budgétaire (inflationniste). Toutefois, les politiques monétaire et budgétaire étant en conflit dans le contexte actuel de grande incertitude, les actifs britanniques, y compris la livre, devraient connaître une plus grande volatilité.

Sur les marchés américains et de l'UEM, la rhétorique/dynamique anti-inflationniste s'est poursuivie sans relâche. La solidité persistante des données sur l'activité américaine et le fait que l'inflation (de base) ne montre que peu de signes d'affaiblissement ont amené la Fed à revoir fortement à la hausse son "orientation des taux". Une large majorité des gouverneurs de la Fed soutient désormais un scénario selon lequel le taux directeur atteindrait un pic proche de 4,50-4,75 % l'année prochaine. Les taux devront très probablement rester élevés plus longtemps, ce qui ne laisse aucune place à l'espoir des marchés de voir la Fed réduire ses taux à la fin de l'année prochaine. La courbe américaine reste inversée, mais même les rendements des échéances plus longues se rapprochent de la barrière des 4,0 %. Les chiffres de l'inflation à deux chiffres dans l'UEM laissent peu d'arguments aux modérés et aux colombes du Conseil des gouverneurs de la BCE pour s'opposer à un relèvement rapide du taux directeur à un niveau neutre. Un taux de dépôt maximal de la BCE de minimum 3,0 % semble presque certain (voir figure 4) et est déjà escompté par les marchés. Même après une brève correction à la fin du mois de septembre, les rendements des swaps européens à des échéances supérieures à 5 ans sont facilement revenus au-dessus de 3,0 % (à l'exception de l'échéance de 30 ans).

Sur les marchés des changes, le dollar reste d'une force inégalée. La devise américaine a de meilleures chances de bénéficier d'un soutien supplémentaire des taux d'intérêt réels, le resserrement de la politique de la Fed n'étant pas (encore) entravé par de fortes considérations de récession. La persistance des flux vers les valeurs refuges contribue également à la force du dollar. L'indice du dollar pondéré par les échanges (DXY), à 114+, a atteint son plus haut niveau depuis 2002 et l'EUR/USD s'est installé sous la parité. Étonnamment, l'euro se maintient relativement bien par rapport à la plupart des autres grandes devises, malgré les perspectives économiques très incertaines pour la région. En termes pondérés par les échanges, la monnaie unique a même montré des signes timides d’une reprise depuis août. Comme ce fut le cas lors des précédents cycles de resserrement de la politique monétaire de la Fed combinés à une hausse de la volatilité et de l'incertitude, le dollar reste "la monnaie des États-Unis ou de la Fed et le problème du reste du monde". Un dollar fort et une monnaie locale faible exacerbent la dynamique inflationniste dans de nombreuses économies. Un yen de plus en plus faible en raison de la politique monétaire divergente entre la Fed et la Banque du Japon a obligé les autorités japonaises à rejoindre un groupe toujours plus important de pays qui puisent dans leurs réserves de devises pour éviter la dépréciation de leur monnaie. Cependant, le maintien de l'USD/JPY près du niveau d'intervention de 145/146 ne fait qu'illustrer le fait que les interventions sur le marché des changes permettent de gagner du temps, au mieux. L'ascension de l'USD se poursuit tant que la politique de la Fed rend les rendements réels de l'USD toujours plus attractifs.

La morosité dans la zone euro

Les prix élevés du gaz, l'inflation importante et la politique restrictive des Banques centrales pèsent sur l'économie européenne. Dans la zone euro, les indicateurs de confiance se sont encore détériorés. La confiance des directeurs d'achat, telle que reflétée par les indices PMI, est passée sous le seuil de 50 dans l'industrie manufacturière, les services et la construction, ce qui indique une contraction économique. L'indicateur du sentiment économique compilé par la Commission européenne est tombé en dessous de sa moyenne à long terme. En particulier, la confiance des consommateurs, qui s'était légèrement améliorée en août après sa chute brutale depuis mars 2022, a subi un nouveau coup dur. Elle se situe désormais à son niveau le plus bas depuis le début des mesures en 1985. Les consommateurs sont principalement préoccupés par la situation économique globale et leur situation financière. Leurs perspectives d'emploi se détériorent également, mais dans une moindre mesure. Ceci est probablement lié à l'évolution du chômage effectif, qui se situe encore actuellement à des niveaux historiquement bas dans les grands pays de l'euro. Dans certains petits pays, dont la Belgique, une certaine pression à la hausse (encore limitée) sur le taux de chômage est apparue.

La détérioration du sentiment s'inscrit dans un contexte d'inflation toujours en hausse et de dégradation de l'environnement extérieur. La guerre en Ukraine n'est pas du tout maîtrisée, l'incertitude quant à l'évolution de l'économie américaine augmente et l'économie chinoise est également en difficulté. La réduction des goulets d'étranglement dans les chaînes d'approvisionnement a été le seul point positif dans ce contexte. Une analyse détaillée de la confiance des entreprises montre que leur pessimisme est principalement motivé par des attentes négatives et moins par l'activité récente et actuelle.

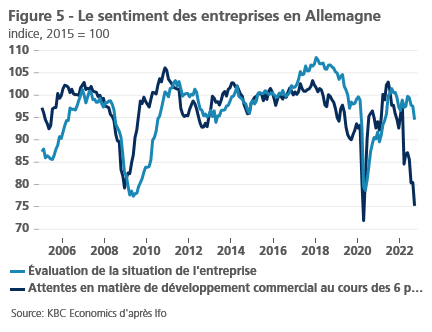

Cette divergence se reflète particulièrement dans la confiance des producteurs en Allemagne, mesurée par l'indicateur Ifo. Ce dernier montre que les attentes concernant l'évolution des affaires au cours des six prochains mois sont désormais plus sombres que pendant la crise financière et proches du pessimisme au moment de l'apparition de la pandémie (figure 5). La forte dépendance de l'économie allemande vis-à-vis du gaz et sa grande exposition à l'économie mondiale n'y sont pas étrangères. Les inquiétudes concernant l'avenir ont incité le gouvernement allemand à lancer un nouveau programme d'aide important pour réduire la facture énergétique des ménages et des entreprises. À 5,2 % du PIB, ce paquet représenterait plus du double de la somme des trois paquets précédents. D'autres pays prennent également des mesures, mais elles sont de moindre portée. En effet, la puissance fiscale de la plupart des pays est plus faible que celle de l'Allemagne.

En raison de la nouvelle révision à la baisse des prévisions, nous avons revu à la baisse nos prévisions de croissance pour le quatrième trimestre de 2022 et le premier trimestre de 2023. Dans le même temps, la contraction économique au troisième trimestre sera probablement un peu plus faible que ce que nous avions prévu. Ces changements se traduisent par une prévision de croissance du PIB réel de la zone euro légèrement supérieure pour l'ensemble de l'année 2022 (3,0 % au lieu de 2,9 %) et une révision à la baisse pour 2023, de 0,3 % à 0,0 %.

La croissance américaine résiste pour l'instant

Aux États-Unis, le marché du travail a créé 263 000 emplois le mois dernier et le taux de chômage a diminué de 0,2 point de pourcentage pour atteindre 3,5 %, ce qui montre que le marché du travail reste très tendu. Les autres données relatives à la croissance du troisième trimestre sont mitigées. Les exportations nettes ont surpris à la hausse et devraient stimuler la croissance du PIB de 2,2 points de pourcentage au troisième trimestre. Cependant, le commerce de détail a déçu en n'augmentant que de 0,3 % en août, après une baisse de 0,4 % en juillet. Les dépenses de construction ont également diminué de 0,7 % en août. Dans l'ensemble, nous maintenons notre prévision de croissance pour le troisième trimestre, à savoir 2 % en rythme trimestriel annualisé.

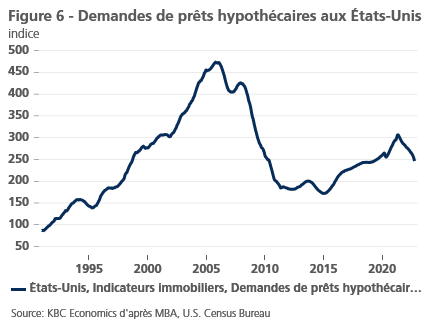

Il est peu probable que le solide chiffre de croissance du T3 se répète au cours des trimestres suivants. Les indicateurs de confiance des consommateurs se sont légèrement redressés en septembre, mais restent très bas par rapport aux normes historiques. La confiance des producteurs reste également autour de 50, proche du seuil de récession, tant pour les services que pour l'industrie manufacturière. Cette situation est de mauvais augure pour les investissements non résidentiels. Le principal frein à la croissance sera toutefois le marché du logement, qui est le plus touché par le resserrement monétaire. Les taux hypothécaires à 30 ans dépassent les 6 %, ce qui a pesé sur les demandes de prêts hypothécaires (voir graphique 6). Les permis de construire ont également diminué de 10 % en août. Nous avons donc revu à la baisse nos prévisions pour le quatrième trimestre, à 0 % contre -0,4 % en glissement trimestriel annualisé, et nos prévisions pour 2023, à 0,6 % contre 0,9 %.

La politique de zéro-covid et les problèmes du secteur immobilier entravent l'économie chinoise

L'économie chinoise n'a probablement enregistré qu'une faible reprise au troisième trimestre, l'activité économique étant freinée par la politique de zéro-covid et les problèmes persistants du secteur immobilier. Les données de plus haute fréquence, telles que les indicateurs du climat des affaires, confirment ce point de vue. L'indice PMI Markit de l'industrie manufacturière s'est encore détérioré en septembre, passant à 48,1 (contre 49,5 le mois dernier), tandis que l'indice NBS de l'industrie manufacturière n'a connu qu'une modeste amélioration, passant à 50,1 (contre 49,4). Du côté des services, l'indice PMI Markit s'est également détérioré pour atteindre 50,6 en septembre (contre 52,6 le mois dernier). Dans le même temps, la production industrielle a progressé d'un mois sur l'autre en juillet et en août (0,32 % et 0,38 %, respectivement), mais le commerce de détail s'est contracté de 0,12 % et de 0,05 %, respectivement, soulignant la répercussion de la confiance extrêmement faible des consommateurs sur l'activité économique. Dans l'ensemble, nous maintenons nos perspectives inchangées avec une croissance annuelle moyenne du PIB de 3,0 % en 2022, avant une reprise modeste à 5,3 % en 2023.

Tous les cours/prix historiques, les statistiques et les graphiques sont à jour, jusqu'au 10 octobre 2022, sauf indication contraire. Les positions et les prévisions fournies sont celles du 10 octobre 2022.