Perspectives Économiques juin 2024

Lisez la publication complète ci-dessous ou cliquez ici pour ouvrir le PDF.

- Les inquiétudes géopolitiques concernant un conflit généralisé au Moyen-Orient étant passées au second plan sur les marchés, les prix du pétrole ont baissé le mois dernier. L'annonce de l'OPEP+ de prolonger les réductions de l'offre jusqu'à la fin de l'année prochaine n'a guère contribué à inverser cette tendance. Au contraire, comme les réductions volontaires de l'offre seront progressivement supprimées à partir d'octobre et que l'offre hors OPEP+ continue d'augmenter rapidement, le marché devrait rester bien approvisionné. Contrairement aux prix du pétrole, les prix du gaz naturel en Europe ont augmenté en mai, en raison de problèmes opérationnels en Norvège, le plus grand fournisseur de l'Europe.

- La lutte contre l'inflation dans la zone euro est loin d'être terminée. En mai, l'inflation globale est passée de 2,4 % à 2,6 %, l'inflation de l'énergie en glissement annuel étant redevenue positive, tandis que l'inflation des denrées alimentaires a légèrement diminué. L'inflation de base a également augmenté, passant de 2,7 % à 2,9 %, principalement en raison d'une forte augmentation de l'inflation des services. L'inflation des biens reste modérée. Nous relevons nos prévisions pour 2024 de 2,5 % à 2,6 % et nos prévisions pour 2025 de 2 % à 2,3 %.

- L'inflation américaine s'est ralentie en mai. L'inflation globale a baissé plus que prévu à 3,3 % le mois dernier, tandis que l'inflation de base a atteint 3,4 %. Parmi les composantes non essentielles, l'inflation des prix des denrées alimentaires a été modérée, tandis que les prix de l'énergie ont chuté de 2 % d'un mois sur l'autre. Les prix des biens de base sont restés inchangés le mois dernier, tout comme les prix des services de base (hors logement). Seule l'inflation des prix du logement est restée élevée et rigide. Nous ramenons nos prévisions pour 2024 de 3,3 % à 3,1 % et nos prévisions pour 2025 de 2,5 % à 2,4 %.

- Les principales banques centrales ont adopté un ton plus hawkish ces derniers temps. La BCE a peut-être entamé son cycle de réduction des taux en juin, mais en relevant ses prévisions d'inflation, elle a laissé entendre que le rythme du cycle de réduction des taux pourrait être lent. Nous prévoyons deux nouvelles baisses de taux cette année. La Fed s'est montrée encore plus hawkish. Malgré un IPC favorable en mai, elle a relevé ses prévisions d'inflation et n'a annoncé qu'une seule baisse de taux cette année. Nous nous attendons à ce que des données plus souples permettent à la Fed d'agir un peu plus rapidement et de réduire les taux deux fois cette année.

- L’économie de la zone euro est sur la voie d'une lente reprise. La croissance du PIB au premier trimestre a été relativement forte grâce à des exportations nettes élevées. Les indicateurs de confiance des producteurs s'améliorent également, en particulier dans le secteur des services, et la confiance des consommateurs se redresse, bien que les taux d'épargne restent encore trop élevés pour permettre une reprise rapide. Malheureusement, la formation brute de capital fixe reste faible. Les risques politiques ont également refait surface, le président Macron ayant annoncé de nouvelles élections législatives en France, ce qui a fait grimper les spreads. Nous maintenons nos prévisions de croissance pour 2024 et 2025 à 0,7 % et 1,3 % respectivement.

- L'économie américaine montre les premiers signes d'affaiblissement. La croissance trimestrielle du PIB au premier trimestre a été révisée à la baisse, passant de 0,4 % à 0,3 %, principalement en raison de la diminution des dépenses de consommation. Ces dernières sont restées faibles en avril, les réserves d'épargne étant progressivement épuisées. Le marché du travail a également montré des signes d'essoufflement, avec une augmentation du taux de chômage et une baisse du taux de participation et des offres d'emploi. Nous abaissons nos prévisions pour 2024 et 2025 de 0,1 point de pourcentage, à 2,2 % et 1,7 %, respectivement.

- La situation et les perspectives macroéconomiques restent largement inchangées en Chine, car les données récentes sur la production industrielle, les ventes au détail et le secteur immobilier ne laissent entrevoir ni une amélioration de la croissance, ni signe de détérioration. Nous maintenons nos prévisions de croissance à 5,1 % pour 2024.

Les dernières données montrent que l'économie mondiale converge à nouveau. La zone euro se redresse progressivement, les indicateurs de confiance s'améliorent et les exportations nettes sont en plein essor. En revanche, l'économie américaine, en plein essor, montre les premiers signes d'essoufflement. Les consommateurs perdent confiance et le marché du travail devient progressivement moins tendu. Un atterrissage en douceur est encore possible.

L'économie chinoise montre également des signes d'affaiblissement. La demande intérieure reste modérée, les prix de l'immobilier continuant à baisser et la confiance des consommateurs restant faible. Dans le même temps, les vents contraires extérieurs se renforcent, les investissements étrangers diminuant rapidement et les principaux partenaires commerciaux augmentant les droits de douane sur les importations chinoises de produits verts et de haute technologie, entre autres.

Sur le front de l'inflation, la zone euro et les États-Unis ont légèrement convergé. La hausse de l'inflation des services a fait grimper l'inflation de base de la zone euro à 2,9 % en mai, tandis que la stagnation des prix des biens et services de base (hors logement) a fait baisser l'inflation de base aux États-Unis à 3,4 %.

Les banques centrales des deux régions ont également adopté un ton plus hawkish ces derniers temps, en révisant à la hausse leurs prévisions d'inflation et en tempérant les attentes de réduction des taux d'intérêt cette année.

Baisse des prix du pétrole malgré les réductions de l'offre de l'OPEP

Les prix du pétrole ont continué à baisser en mai sur fond d'apaisement des tensions entre Israël et l'Iran. Le prix du baril a baissé de 3 % le mois dernier pour atteindre 81 USD. La décision de l'OPEP+ de prolonger les réductions de l'offre de 3,6 millions de barils par jour au total jusqu'à la fin de l'année prochaine n'a guère contribué à inverser cette tendance. Au contraire, comme le cartel s'apprête maintenant à dénouer progressivement les 2,2 millions de barils supplémentaires de réductions volontaires à partir d'octobre, les marchés s'attendent à une offre de pétrole abondante. En outre, les tensions augmentent au sein du cartel, car plusieurs membres dépassent actuellement leurs objectifs. En avril, les membres du cartel ont dépassé leurs objectifs de 500 000 barils par jour. L'Irak et le Kazakhstan sont les plus grands contrevenants, mais la Russie dépasse également son objectif car elle a besoin de fonds pour sa guerre. Pendant ce temps, la production des pays non membres de l'OPEP continue d'augmenter régulièrement. C'est notamment le cas en Amérique du Nord, où le pétrole de schiste américain est produit à des niveaux record. L'achèvement récent d'un important oléoduc au Canada augmentera encore l'offre de pétrole en Amérique du Nord.

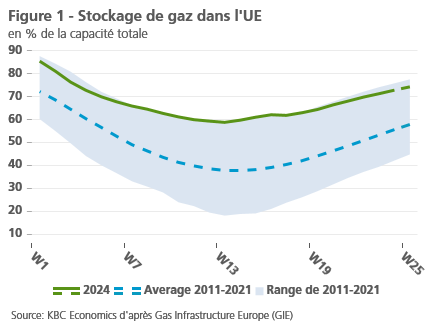

Contrairement aux prix du pétrole, les prix du gaz ont augmenté ces dernières semaines. Les prix ont augmenté de 10 % en mai pour atteindre 34 EUR par MWh et ont continué à augmenter en juin. Cette hausse est due à d'importants problèmes opérationnels dans les usines de traitement norvégiennes. Depuis que la Russie a interrompu la plupart des livraisons de gaz à l'Europe, la Norvège est devenue le principal fournisseur de gaz de l'Europe. Cela dit, les réserves de gaz de l'UE, très élevées, constituent un tampon solide pour faire face aux coupures d'approvisionnement temporaires (voir figure 1).

L'inflation de la zone euro en légère hausse

Le taux d'inflation de la zone euro a augmenté à 2,6% en mai, soit 0,2 point de pourcentage de plus qu'en avril. L'inflation de base a augmenté de 2,7 % à 2,9 %, soit le même niveau qu'en mars 2024. La hausse de l'inflation de base est due uniquement à l'inflation des services, qui est passée de 3,7 % en avril à 4,1 % en mai, tandis que l'inflation des biens non énergétiques a légèrement diminué, passant de 0,9 % à 0,8 %. Le taux annuel d'augmentation des prix de l'énergie est redevenu positif pour la première fois depuis avril 2023 (0,3 %), tandis que l'inflation des prix des denrées alimentaires a de nouveau reculé à 2,6 % après le léger rebond d'avril 2024.

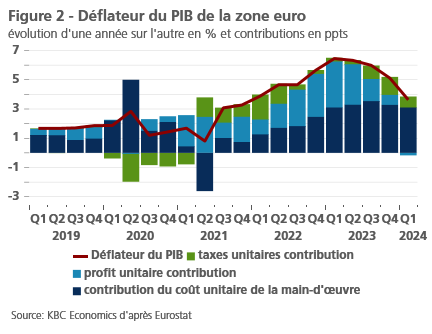

La légère augmentation de l'inflation de base confirme que la tendance fondamentale à la baisse de l'inflation est en dents de scie. La persistance de l'inflation des services est la principale cause de la lente décélération de l'inflation. En effet, l'inflation des services continue d'être alimentée par le rattrapage des salaires par rapport à l'inflation très élevée du passé. Cet effet de rattrapage se reflète dans l'accélération de la croissance des salaires telle que mesurée par l'indicateur de la BCE sur les salaires négociés : de 4,5 % au quatrième trimestre 2023 à 4,7 % au premier trimestre 2024. Surtout dans un contexte de baisse de la productivité - conséquence d'une croissance de l'emploi supérieure à celle du PIB - cette croissance des salaires est trop élevée pour ramener durablement l'inflation à 2 %. Cela dit, la croissance des salaires ne déraille pas. En outre, la croissance de la productivité devrait s'améliorer à mesure que la reprise économique s'accélère. Et dans l'intervalle, comme prévu, les pressions sur les coûts salariaux sont en partie absorbées par les marges bénéficiaires des entreprises. C'est ce qui ressort de l'analyse du déflateur du PIB pour le premier trimestre 2024 (voir figure 2).

Tout ceci implique que notre scénario d'une inflation de base persistante, mais se ralentissant progressivement, est fondamentalement confirmé, bien que la nature irrégulière de l'inflation rende la trajectoire légèrement plus élevée. Nous avons donc relevé notre estimation de l'inflation moyenne attendue de 2,5 % à 2,6 % pour 2024 et de 2,0 % à 2,3 % pour 2025.

L'inflation américaine se ralentit

L'inflation américaine est passée de 3,4 % à 3,3 %, les prix étant restés stables le mois dernier. L'inflation de base est passée de 3,6 % à 3,4 % et n'a été que de 0,16 % d'un mois sur l'autre.

Cette surprise à la baisse a été généralisée. Les prix de l'énergie ont fortement baissé, de 2 % en glissement mensuel, grâce à la diminution des prix de l'essence, tandis que les prix des denrées alimentaires n'ont connu qu'une augmentation minime. Parmi les composantes essentielles, les prix des biens sont restés stables le mois dernier, les prix des véhicules neufs et de l'habillement ayant baissé. De manière surprenante, les prix des voitures et camions d'occasion ont augmenté de 0,6 % d'un mois sur l'autre. Les indicateurs prospectifs suggèrent que cette composante est susceptible de baisser dans les mois à venir.

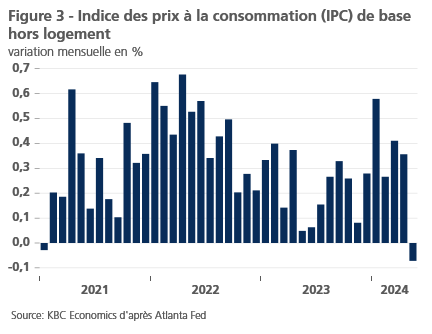

La surprise la plus désinflationniste est venue des services de base (hors logement), qui sont restés stables d'un mois sur l'autre. Bien qu'une partie de cette surprise à la baisse puisse s'expliquer par des baisses importantes dans des composantes plus volatiles (telles que les tarifs des compagnies aériennes), d'autres composantes plus rigides ont également affiché des baisses. Par conséquent, l'IPC de base (hors logement) s'est affaibli pour la première fois en trois ans (janvier 2021, voir figure 3).

Il reste à voir si cette faible inflation des services pourra être maintenue. L'évolution des salaires a été défavorable le mois dernier, les salaires horaires moyens ayant augmenté de 0,4 % sur une base mensuelle. Nous pourrions toutefois assister à des augmentations salariales plus modérées dans les mois à venir, le chiffre de mai ayant été dopé par une augmentation du salaire minimum en Californie. En outre, la hausse du chômage et la baisse des offres d'emploi suggèrent que le marché du travail devient moins tendu, ce qui pourrait freiner la croissance des salaires.

Par ailleurs, les prix de l'assurance automobile ont baissé pour la première fois depuis 2021. Il pourrait s'agir du début d'une nouvelle tendance, étant donné que l'assurance automobile a l’habitude suivre les prix des véhicules avec un certain retard et que les prix des véhicules sont en baisse depuis le début de 2022.

Le seul élément dissonant dans les chiffres de l'inflation de mai est l'inflation des prix des logements, qui est restée élevée à 0,4 % d'un mois sur l'autre. La baisse de l'inflation des loyers du marché et le ralentissement de l'inflation des prix de l'immobilier pourraient faire baisser l'inflation des prix du logement dans les mois à venir. Malheureusement, les prix des logements mettent du temps à réagir à ces impulsions.

Compte tenu de l'importante surprise en matière d'inflation (en particulier pour les services), nous avons revu à la baisse nos prévisions pour 2024 de 3,3 % à 3,1 %, ainsi que nos prévisions pour 2025 de 2,5 % à 2,4 %.

La BCE entame un cycle de réduction des taux, mais la Fed ne suit pas (encore)

Le 6 juin 2024, la BCE a décidé, pour la première fois depuis septembre 2019 (date à laquelle elle avait ramené son taux de dépôt à un niveau historiquement bas de -0,5 %), de réduire ses trois taux directeurs de 25 points de base chacun. Cette décision a ramené le taux de dépôt à 3,75 %, alors qu'il était à son pic cyclique de 4 % depuis septembre 2023.

Pour le reste de l'année 2024, KBC Economics s'attend à une nouvelle baisse de taux de 25 points de base en septembre et à une autre (également de 25 points de base) d'ici la fin de l'année 2024, ce qui ramènerait le taux de dépôt de la BCE à 3,25 % à la fin de l'année 2024. À ce moment-là, le taux de dépôt serait encore bien supérieur à toute estimation raisonnable de ce que pourrait être un taux neutre en euro (nominal) (l'estimation actuelle de KBC se situe entre 2,50 % et 2,75 %). Cette position restrictive est appropriée compte tenu de l'inflation (sous-jacente) supérieure à l'objectif et des incertitudes ("bosses") qui subsistent. Au fur et à mesure des progrès réalisés sur la voie de la désinflation, nous prévoyons une nouvelle réduction du taux directeur, qui se rapprochera progressivement du taux neutre d'ici à la fin de 2025. Un atterrissage en douceur en 2025 semble se profiler.

Toutefois, les risques d'un rythme d'assouplissement un peu plus lent restent importants. La baisse des taux de la BCE était largement attendue, notamment en raison des orientations explicites récentes et atypiques des gouverneurs de la BCE. Dans ce contexte, la BCE a refusé de s'engager explicitement sur une quelconque trajectoire de réduction des taux. La BCE souhaite garder ses options ouvertes et a souligné (une fois de plus) qu'elle est totalement dépendante des données et que ses décisions sont prises au fur et à mesure des réunions. Néanmoins, au cours de la conférence de presse du 6 juin, la présidente de la BCE, Mme Lagarde, a indiqué qu'il était fort probable que la BCE soit entrée dans une "phase de réduction", après la phase précédente de resserrement de la politique monétaire suivie d'une période de maintien des taux (en référence à la terminologie qu'elle avait utilisée lors d'un précédent discours).

Avec sa dernière décision sur les taux, la BCE a pris de l'avance sur la Fed. Pour l'instant, la Fed hésite encore et a donc décidé de maintenir le taux directeur inchangé en juin. Elle a fait savoir qu'à ce stade, elle n'était pas convaincue qu'une baisse des taux serait appropriée. Les raisons en sont notamment la persistance de la trajectoire désinflationniste de l'inflation (de base) jusqu'en avril (c'est-à-dire avant la surprise dovish de l'inflation en mai), la révision à la hausse des propres prévisions d'inflation de la Fed pour 2024 et le point de vue de la Fed sur la solidité du marché du travail américain. La Fed s'attend à ce que le taux de chômage soit de 4 % à la fin de 2024. Comme il s'agit également du niveau actuel, cela suppose qu'il n'y ait plus de ralentissement du marché du travail, ce qui est trop optimiste à notre avis. Compte tenu de notre vision désinflationniste plus favorable, nous continuons de prévoir deux baisses de taux de la Fed cette année (conformément à l'opinion du marché), malgré la suggestion de la Fed de ne procéder qu'à une seule baisse de taux en 2024.

L'aversion au risque sur les marchés obligataires

Dans l'ensemble, les rendements des obligations d'État américaines et allemandes à 10 ans ont baissé (tandis que le dollar américain s'est apprécié) en raison d'une forte augmentation de l'aversion au risque après les élections européennes et la décision du président français de convoquer des élections législatives anticipées le 30 juin et le 7 juillet. Les écarts de taux souverains au sein de l'UEM ont augmenté de manière significative, en particulier pour les États membres les plus vulnérables sur le plan fiscal. Nous prévoyons que l'incertitude politique et l'aversion au risque persisteront au cours des deux prochains mois, avec des spreads élevés à des niveaux encore légèrement supérieurs à ceux d'aujourd'hui. Malgré ces ajustements, nous partons toujours du principe que tous les gouvernements nationaux de l'UE, y compris le prochain gouvernement français, finiront par trouver un accord avec la Commission européenne en ce qui concerne la mise en œuvre du Pacte de stabilité et de croissance et la discussion sur le budget 2025. Par conséquent, nous nous attendons à ce que les spreads diminuent à nouveau vers la fin de l'année 2024.

Pour quelques pays de l'UEM dont les fondamentaux macroéconomiques sont meilleurs que ceux de l'Allemagne (notamment l'Italie, l'Espagne, le Portugal et la Belgique), nous avons légèrement abaissé le niveau attendu des spreads à moyen terme. Afin de refléter la situation politique spécifique de la France, nous avons légèrement relevé son niveau de spread attendu à moyen terme à 75 points de base.

La contribution de la consommation à la croissance dans la zone euro reste modeste pour l'instant

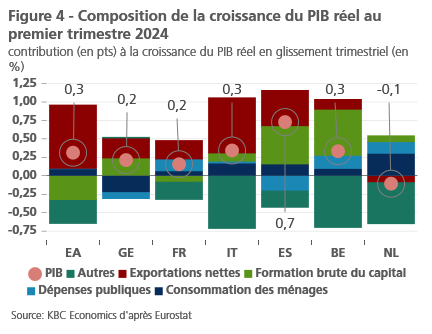

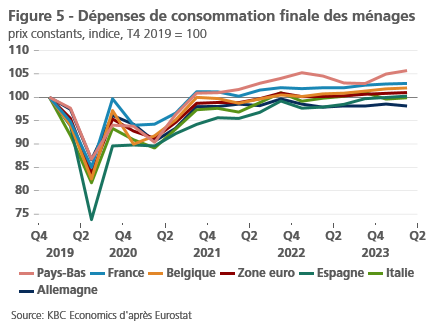

Les chiffres sur l'évolution des composantes de la dépense au premier trimestre 2024 confirment que dans les principaux pays de la zone euro, les exportations nettes ont apporté une contribution significative à la croissance du PIB réel (voir figure 4). Il n'y a qu'aux Pays-Bas - le seul grand pays de la zone euro où le PIB réel a encore enregistré une légère contraction de 0,1 % par rapport au dernier trimestre 2023 - que cela n'a pas été le cas. La consommation privée y a apporté une contribution remarquablement forte à la croissance par rapport aux autres grands pays de la zone euro. Au début de 2024, la consommation réelle des ménages aux Pays-Bas était supérieure de plus de 5 % au niveau atteint avant la pandémie à la fin de 2019, soit la plus forte progression parmi tous les grands pays de la zone euro (voir figure 5). Cette croissance relativement forte a été rendue possible par le fait que le revenu disponible réel des ménages a augmenté, selon les estimations de la Commission européenne, de 8 % en 2023 par rapport à 2019, soit la plus forte augmentation parmi les pays considérés, suivie par la Belgique avec une augmentation de 5 %.

Dans les autres grands pays de la zone euro, la contribution de la consommation privée à la croissance est restée plus modeste au premier trimestre 2024, voire négative en Allemagne. Les consommateurs allemands restent donc désemparés : leur volume de dépenses était encore inférieur de près de 2 % au premier trimestre 2024 par rapport au quatrième trimestre 2019 (voir figure 5). Les causes principales sont une augmentation relativement limitée du revenu réel disponible des ménages et - surtout - une faible confiance qui pousse les consommateurs allemands à épargner davantage. La croissance plus forte que prévue de l'économie allemande au premier trimestre est principalement due à la contribution positive de la croissance des exportations nettes et de l'investissement. Ce dernier s'est quelque peu redressé, après la baisse enregistrée au quatrième trimestre.

Nous nous attendons à ce que la consommation privée devienne un moteur plus dominant de la croissance économique dans la zone euro au cours des prochains mois. L'augmentation légèrement plus forte du rythme de croissance des salaires négociés pour le premier trimestre 2024 (une augmentation en glissement annuel de 4,7 % au premier trimestre 2024 contre 4,5 % au dernier trimestre 2023) confirme que le rattrapage des salaires par rapport à la hausse passée de l'inflation est en cours. Cela continue de soutenir la croissance du pouvoir d'achat des salaires. Dans le même temps, l'emploi continue de progresser et le taux de chômage de la zone euro est tombé à son plus bas niveau historique (6,4 % de la population active) en avril. Les conditions économiques d'une reprise de la confiance et donc de la consommation restent donc réunies, même si l'incertitude politique et la perspective de mesures d'austérité dues à l'assainissement des finances publiques dans plusieurs pays européens pourraient freiner quelque peu cette reprise.

Les indicateurs récents confirment que la confiance des consommateurs et des entreprises est en train de toucher le fond, avec plusieurs signes d'amélioration. Notre scénario suppose également que l'impact restrictif de la politique budgétaire restera limité et ne constituera pas un obstacle insurmontable à la reprise économique. Par rapport aux réductions drastiques qui ont suivi la crise de la dette en euros il y a (plus de) dix ans, l'assainissement budgétaire peut maintenant être étalé dans le temps et, dans un certain nombre de pays, il sera aussi quelque peu tempéré par des investissements financés par l'Europe (NGEU). Une certaine baisse du taux d'épargne des ménages, qui a de nouveau légèrement augmenté en 2023 et reste nettement supérieur aux niveaux d'avant la pandémie, pourrait également contribuer à la poursuite du renforcement de la consommation des ménages.

Nous avons donc laissé inchangées nos prévisions de croissance du PIB réel pour les prochains trimestres. Nous maintenons également le taux de croissance annuel moyen attendu du PIB réel dans la zone euro à 0,7 % pour 2024 et à 1,3 % pour 2025.

Ralentissement de l'économie américaine

Le PIB américain du premier trimestre a été révisé à la baisse, passant de 0,4 % à 0,3 % en glissement trimestriel. Cette révision est principalement due à une révision à la baisse des dépenses de consommation, en particulier pour les biens durables. Les dépenses de consommation se sont également affaiblies au cours de ce trimestre. Les dépenses de consommation personnelle réelles ont diminué de 0,1 % en avril. Avec un taux d'épargne de 3,6 %, les consommateurs sont en train d'épuiser leurs réserves d'épargne de l'ère pandémique. La hausse des taux d'intérêt nuit également de plus en plus aux consommateurs. Les taux d'impayés des prêts à la consommation ont atteint des niveaux inégalés depuis 2012.

Outre la demande interne, l'économie américaine souffre également d'une faible demande externe, compte tenu de la faiblesse économique des partenaires commerciaux extérieurs et de la force du dollar américain. Le déficit commercial s'est à nouveau creusé en avril. Les exportations nettes pourraient donc à nouveau contribuer négativement à la croissance du PIB américain ce trimestre.

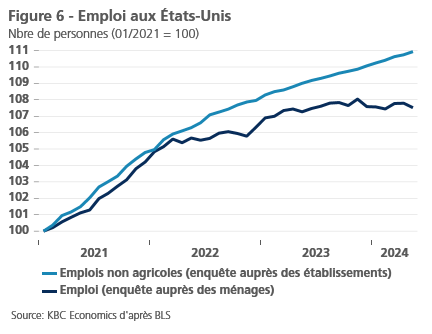

Des signes de ralentissement ont également été observés sur le marché du travail. Le taux de chômage est passé de 3,9 % à 4 %, tandis que le taux de participation a diminué de 62,7 % à 62,5 %. Les offres d'emploi ont chuté de 296 000 en avril pour atteindre 8,06 millions, le niveau le plus bas depuis février 2021. Les chiffres de l'emploi dans le rapport sur le marché du travail ont également montré une certaine dissonance. Alors que l'enquête auprès des établissements (qui interroge les entreprises) indique que 272 000 emplois ont été créés en mai, l'enquête auprès des ménages (qui interroge les particuliers) estime que l'emploi a reculé de 408 000 en mai (voir figure 6). La divergence entre les deux enquêtes, observée ces dernières années, peut s'expliquer par deux facteurs. Le premier est l'augmentation de l'immigration ces dernières années (qui est mal prise en compte dans l'enquête sur les ménages). Mais il est également probable que l'enquête auprès des entreprises urestime quelque peu le rythme de la croissance de l'emploi.

Contrairement à la plupart des données concrètes, les indicateurs de confiance se sont globalement améliorés en mai. C'est notamment le cas des indicateurs de confiance des entreprises dans les secteurs des services. Cela dit, depuis la pandémie, les indicateurs de confiance sont moins fiables en tant que prédicteurs économiques.

Dans l'ensemble, compte tenu de la faiblesse des données concrètes, nous avons abaissé nos prévisions de croissance de l’économie pour 2024 et 2025 de 0,1 point de pourcentage, à 2,2 % et 1,7 % respectivement.

Les problèmes immobiliers et la montée des tensions commerciales menacent la croissance chinoise

La situation et les perspectives macroéconomiques restent largement inchangées en Chine, les données récentes ne suggérant ni amélioration de la croissance, ni signe de détérioration. En mai, la production industrielle a reculé de 0,3 % en glissement mensuel, contre 0,97 % en avril, ce qui se traduit par un chiffre toujours solide de 5,6 % en glissement annuel. Parallèlement, les ventes au détail ont surpris à la hausse, à 0,51 % en glissement mensuel en mai (3,7 % en glissement annuel), après une quasi-stagnation en avril. L'amélioration du secteur de la vente au détail est un signe encourageant pour une économie toujours aux prises avec une confiance des consommateurs extrêmement faible. Cette confiance ne sera pas aidée par les dernières données provenant du secteur immobilier, qui montrent que les prix ont chuté de 4,3 % en glissement annuel en mai et que les investissements en actifs fixes dans l'immobilier ont chuté de 8,6 % au cours des cinq premiers mois de 2024 par rapport à la même période en 2023. Les exportations restent un point relativement positif, avec une croissance de 11,2 % en glissement annuel en mai. Mais les tensions commerciales entre la Chine et ses destinations d'exportation, en particulier les États-Unis et l'UE, s'intensifient, l'UE imposant de nouveaux droits de douane sur les importations de véhicules électriques en provenance de Chine la semaine dernière et les États-Unis annonçant de nouveaux droits de douane sur une série d'importations chinoises le mois dernier. Il est donc essentiel de stimuler la demande intérieure pour remettre l'économie chinoise sur une voie plus durable. Nous maintenons nos prévisions de croissance du PIB réel de 5,1 % en 2024 et avons légèrement relevé nos prévisions pour 2025 de 4,0 % à 4,2 %. Cette révision à la hausse reflète un réajustement technique de notre point de vue sur la dynamique de la croissance tendancielle en Chine plutôt qu'un changement de la dynamique ou des vents contraires actuels qui pèsent sur l'économie.

Tous les cours/prix, statistiques et graphiques historiques sont à jour jusqu'au 17 juin 2024, sauf indication contraire. Les positions et prévisions fournies sont celles du 17 juin 2024.