Perspectives économiques juin 2022

Lisez la publication complète ci-dessous ou cliquez ici pour ouvrir le PDF.

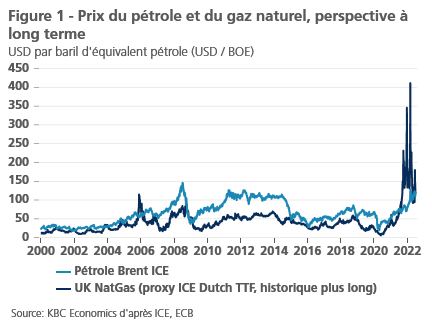

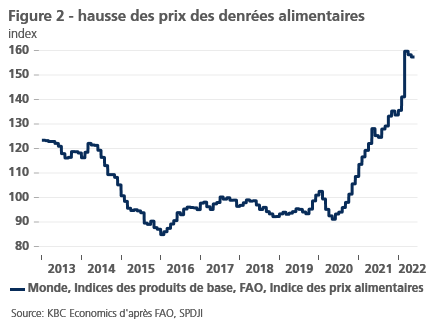

- La guerre Russie-Ukraine continue de déstabiliser l'économie mondiale et de pousser les prix des matières premières à la hausse. La décision de l'UE d'interdire le pétrole russe transporté par voie maritime a fait bondir les prix du Brent au-dessus de 120 USD le baril au début du mois de juin. La réouverture partielle de l'économie chinoise après les blocages liés au COVID, ainsi que la réticence de l'OPEP+ à augmenter la production, génèrent une pression supplémentaire à la hausse sur les prix de l'énergie. Nous avons révisé notre prix du pétrole Brent de 100 USD à 120 USD pour la fin 2022. Les prix des denrées alimentaires atteignent également des sommets historiques, des millions de tonnes de céréales étant bloquées dans le port d'Odessa. L'indice FAO des prix alimentaires a atteint 157 en juin, soit une augmentation de 26 % en glissement annuel. L'aggravation des conditions climatiques et les prix élevés des engrais rendent peu probable une baisse à court terme des prix des denrées alimentaires.

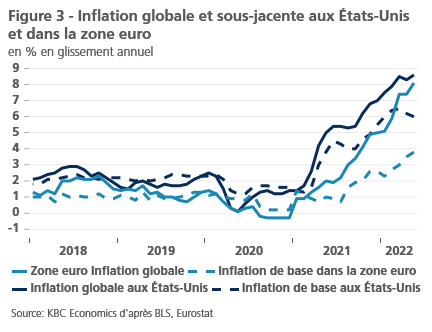

- Les prix élevés des produits de base ont exacerbé le choc inflationniste causé par les problèmes dans les chaînes d'approvisionnement, les mesures de relance budgétaire importantes et la réouverture rapide après la pandémie de COVID. L'inflation globale continue de défier la gravité dans le monde entier. En mai, l'inflation globale s'est établie à 8,1 % en glissement annuel dans la zone euro et à 8,6 % en glissement annuel aux États-Unis. Dans ces deux économies, l'inflation devient de plus en plus généralisée et bien ancrée. En mai, l'inflation de base a atteint 3,8 % dans la zone euro et 6 % aux États-Unis. Nous prévoyons donc que l'inflation moyenne de la zone euro et des États-Unis atteindra 7,5 % et 8 % respectivement en 2022, avant de retomber à 4,3 % et 3,1 % respectivement en 2023.

- Les pressions inflationnistes croissantes ainsi que le resserrement des marchés du travail augmentent la pression sur les Banques centrales pour qu'elles normalisent leur politique monétaire. La BCE devrait augmenter ses trois taux directeurs de 25 points de base en juillet. Elle mettra également fin aux achats nets d'obligations, bien qu'elle se soit engagée à réinvestir les obligations arrivant à échéance, avec une certaine souplesse en termes de calendrier et de marchés, afin d'éviter une divergence excessive des écarts de rendement des obligations de la zone euro. Nous pensons que de nouvelles hausses de taux porteront le taux de dépôt à 2,50 % à la fin de 2023. La Fed a également relevé ses taux directeurs de 75 points de base pour les porter dans la fourchette de 1,5 % à 1,75 % en réponse aux impressions d'inflation étonnamment élevées de mai. Nous prévoyons désormais que le taux des fonds fédéraux atteindra un pic de 3,75 % à 4 % au premier trimestre 2023. En outre, la Fed a commencé à réduire progressivement son resserrement quantitatif en juin, principalement en ne réinvestissant pas une partie des actifs arrivant à échéance sur son bilan.

- La combinaison d'une inflation plus élevée et plus persistante et d'une politique monétaire plus stricte portera un coup à la croissance économique. Une inflation plus élevée érode l'épargne et réduit le pouvoir d'achat, car la croissance des salaires réels reste négative et des effets de richesse négatifs apparaissent. Dans le même temps, des taux d'intérêt réels plus élevés et une forte incertitude font augmenter l'épargne (de précaution) tout en décourageant les investissements et la consommation. Par conséquent, nous prévoyons une dynamique de croissance modérée (bien en deçà du potentiel) dans la plupart des économies avancées au cours des deux semestres 2022 et 2023. Dans la zone euro, dont l'économie est particulièrement vulnérable à la hausse des prix de l'énergie, nous prévoyons une croissance de 2,3 % en 2022 et de 0,9 % en 2023. Aux États-Unis, où le resserrement de la Banque centrale a commencé plus tôt et où les mesures de relance budgétaire ont été réduites, nous prévoyons une croissance de 2,0 % en 2022 et une baisse à 1,2 % en 2023.

- En Chine, les blocages à Shanghai et à Pékin ont commencé à s'atténuer, mais les dégâts économiques sont faits. La faiblesse des ventes au détail, ainsi que le manque de confiance des entreprises et des consommateurs, sont de mauvais augure pour la croissance en 2022. Nous prévoyons une croissance de seulement 3,7 % avant de rebondir à 5,3 % en 2023. La possibilité persistante de nouveaux blocages et la fragilité du secteur immobilier font que les risques sont orientés à la baisse.

Une économie mondiale confrontée à un large éventail de défis

L'économie mondiale aborde les mois d'été dans l'incertitude. En Occident, une inflation toujours plus persistante érode la confiance des consommateurs tout en remettant en question les politiques actuelles des gouvernements et des Banques centrales. Ces dernières doivent trouver un équilibre de plus en plus délicat entre la lutte contre l'inflation et la prévention d'une récession. La Chine est confrontée à ses propres défis : son marché immobilier est chancelant et elle continue de lutter contre le variant Omicron avec sa politique de zéro COVID. Bien qu'elle ait quelque peu assoupli les restrictions COVID-19 ces derniers temps, de futurs blocages sont très plausibles étant donné la forte transmissibilité d'Omicron et le faible taux de vaccination de sa population âgée. Enfin, les atrocités commises en Ukraine, où les combats se concentrent désormais principalement dans la région orientale du Donbas, ne sont pas près de s'arrêter. Les chances d'un accord de paix étant très minces, la guerre risque de s'éterniser dans un avenir prévisible. Nous maintenons comme scénario de base que la guerre entre dans une nouvelle phase évoluant vers un conflit gelé (plus durable) tandis que les sanctions occidentales seront maintenues.

Prix du pétrole : la fin de l'ère des prix bas pour longtemps

La Russie étant une puissance dans le domaine des matières premières, la guerre en Ukraine et les sanctions qui y sont liées se traduisent clairement par un resserrement des marchés des matières premières et une hausse structurelle des prix des produits de base, ce qui augmente l'inflation et réduit la croissance économique. Avant la guerre, les marchés pétroliers étaient déjà extrêmement tendus, car une politique budgétaire et monétaire souple ainsi qu'une réouverture rapide de l'économie mondiale ont entraîné une demande excessive dans un contexte de contraintes de l'offre (par l'OPEP+) et de sous-investissement général dans les capacités de production. L'invasion russe et les sanctions occidentales strictes ont fait bondir les prix du pétrole Brent à de nouveaux niveaux, oscillant autour de 105 USD en avril. Le mois dernier, cependant, l'Europe a décidé d'interdire toutes les importations maritimes de pétrole en provenance de Russie. Cette décision, ainsi que l'interdiction éventuelle des importations par oléoduc dans des États membres tels que la Pologne et l'Allemagne, affectera 90 % des exportations de pétrole russe vers l'UE. Bien que nous supposions que la Russie sera en mesure de réorienter une partie de ses exportations vers l'Asie avec des remises importantes, nous prévoyons toujours une réduction permanente de la production pétrolière russe d'environ 1,5 million de barils par jour. En conséquence, nous avons révisé à la hausse nos prévisions de prix du pétrole pour la fin 2022, de 100 USD à 120 USD. Les prix européens du gaz se sont également redressés en juin en raison de chocs d'approvisionnement supplémentaires ; parallèlement à la réduction des flux russes via le gazoduc Nord Stream, une baisse des approvisionnements en GNL due à la panne de Freeport LNG au Texas implique un resserrement du marché du GNL, menaçant d'annuler la normalisation des niveaux de stocks jusqu'à présent.

À moyen terme, nous pensons que l'équilibre du marché restera tendu, car l'OPEP+ devrait maintenir une approche relativement prudente dans un contexte de capacité de réserve limitée, de contraintes d'infrastructure et d'instabilité politique. L'Arabie saoudite, les Émirats arabes unis et l'Irak sont effectivement les trois seules nations capables d'augmenter sensiblement leur production (environ 3 millions de barils par jour au total). Nous supposons une levée partielle des sanctions iraniennes en 2023 à la lumière d'un rétablissement plus large de l'accord sur le nucléaire iranien, ce qui implique une reprise accélérée de la production de pétrole iranien, tandis que nous ne prévoyons pas d'assouplissement des sanctions contre le Venezuela. Les producteurs américains de pétrole de schiste resteront probablement beaucoup moins réactifs à la hausse des prix du pétrole. Cela résulte d'une discipline capitalistique plus stricte ("prime noire") et de coûts de transition ESG/énergétique plus élevés ("prime verte"). Des coûts de production plus élevés impliquent des prix du pétrole plus élevés à long terme, le schiste américain étant le producteur marginal de pétrole dans le monde. Nous avons donc revu à la hausse nos prévisions de prix du Brent pour la fin 2023, de 90 USD à 100 USD.

Le monde se dirige vers une crise alimentaire mondiale

Les marchés alimentaires connaissent également une tempête, puisque les prix mondiaux des denrées alimentaires ont augmenté de 26 % en glissement annuel selon la FAO (voir figure 2). Avant même que la guerre n'éclate, les événements climatiques ont exercé une pression à la hausse sur les prix des aliments, les températures extrêmes en Inde et les faibles précipitations en France et aux États-Unis ayant entraîné de mauvaises récoltes de céréales. La guerre russo-ukrainienne a encore aggravé l'équilibre du marché, car l'Ukraine et la Russie sont toutes deux d'importants producteurs et exportateurs de denrées alimentaires. 25 millions de tonnes de maïs et de blé sont bloquées en Ukraine, car la Russie bloque le port d'Odessa. Si aucune solution n'est trouvée, des millions de tonnes risquent de pourrir. La crise alimentaire est encore exacerbée par les interdictions d'exportation de plusieurs pays, dont l'Inde.

Les tensions actuelles sur le marché ne sont pas susceptibles de s'apaiser à court terme. En raison des sanctions, la Russie, premier exportateur mondial de blé, n'a pas accès aux pesticides, aux céréales et aux équipements agricoles occidentaux et verra probablement sa production baisser en conséquence. L'Ukraine, cinquième exportateur mondial de blé, souffrira également d'un manque de main-d'œuvre, de carburant et d'une réduction des terres disponibles en raison de la guerre. Les autres pays auront du mal à combler le manque à gagner. Les sanctions imposées à la Russie et à la Biélorussie (un important producteur de potasse) ont fait monter en flèche les prix des engrais. La pénurie de main-d'œuvre pourrait également entraver les récoltes dans le monde occidental. Les prix élevés des denrées alimentaires ne sont pas près de disparaître.

L'inflation devient de plus en plus généralisée et bien ancrée

La hausse des prix des matières premières renforce les pressions inflationnistes. Les impressions d'inflation continuent de surprendre à la hausse dans les économies avancées. De plus, l'inflation devient de plus en plus généralisée et ancrée, car l'inflation de l'énergie persiste, les entreprises continuent d'utiliser leur pouvoir de fixation des prix pour répercuter l'augmentation des coûts sur les prix à la consommation finale, et le resserrement des marchés du travail et l'augmentation des prévisions d'inflation poussent les salaires à la hausse.

L'inflation dans la zone euro a augmenté plus que prévu en mai, passant de 7,4 % à 8,1 % en glissement annuel. L'accélération a été la plus forte au niveau de l'inflation des prix alimentaires, mais le rythme d'augmentation des prix de l'énergie et de l'inflation de base a également augmenté. L'inflation est de plus en plus ancrée dans le tissu économique et, bien qu'encore modestes, les premiers signes d'une pression salariale un peu plus forte apparaissent également. En outre, le prix du pétrole restera élevé plus longtemps que prévu. En conséquence, nous avons relevé notre prévision d'inflation annuelle moyenne dans la zone euro de 7,3 % à 7,5 % pour 2022 et de 4,0 % à 4,3 % pour 2023. Nous continuons de penser que l'inflation finira par revenir à l'objectif de 2,0 % de la BCE, mais tout indique que ce processus de convergence de l'inflation sera très lent, avec des risques orientés à la hausse.

Aux États-Unis, les chiffres de l'inflation continuent de surprendre à la hausse et montrent des signes d'ancrage de plus en plus forts. L'inflation globale du mois de mai a atteint 8,6 %, contre 8,2 % en avril et au-dessus du récent sommet de 8,5 % atteint en mars. L'inflation des prix secondaires est un facteur important de cette dernière augmentation, les prix de l'essence ayant à nouveau augmenté de manière significative. Malheureusement, la flambée des prix de l'essence s'est prolongée en juin, ce qui implique que l'inflation globale en glissement annuel pourrait rester proche du chiffre de mai malgré un effet de base négatif important.

Plus préoccupante est l'inflation de base obstinément élevée (beaucoup plus élevée que dans la zone euro), qui a décéléré à un niveau encore élevé de 6 % en glissement annuel en mai. Bien que l'inflation de base ait augmenté sur une base mensuelle dans toutes les grandes catégories, quelques domaines se distinguent. Les prix des véhicules neufs et des voitures et camions d'occasion ont augmenté respectivement de 1,0 % et 1,8 % en glissement mensuel, ce qui indique que les contraintes de la chaîne d'approvisionnement sont loin d'être terminées. Dans le même temps, les prix des logements ont également augmenté de 0,6 % en glissement mensuel et nous pensons qu'ils continueront à exercer une pression à la hausse sur l'inflation de base dans les mois à venir, car l'augmentation des remboursements hypothécaires poussera les loyers imputés à la hausse.

L'inflation de base élevée n'est pas le seul indicateur d'une inflation bien ancrée. Les consommateurs et les prévisionnistes professionnels ont revu à la hausse leurs prévisions d'inflation à long terme en juin (à 3,3 % et 2,8 % respectivement), ce qui constitue un avertissement pour la Fed : les prévisions d'inflation à long terme risquent de s'écarter de l'objectif de 2 %.

En résumé, l'inflation américaine devrait être plus élevée à long terme. Compte tenu de notre scénario d'augmentation des prix du pétrole, de l'impression d'inflation plus élevée que prévu en mai et de l'inflation de base élevée (impliquée par la poursuite de la hausse des prix de l'immobilier et des loyers), nous avons revu nos prévisions d'inflation à la hausse, de 6,7 % à 8 % en 2022 et de 2,4 % à 3,1 % en 2023.

L'inflation persistante incite les Banques centrales à changer de vitesse

Les chiffres d'inflation plus élevés ont entraîné des craintes d'inflation généralisées et un resserrement de la politique monétaire par la plupart des Banques centrales des économies avancées. Même la BCE, qui s'est montrée plus dovish, a communiqué un changement majeur de sa politique monétaire à l'avenir. Lors de sa prochaine réunion (21/07), elle devrait relever ses trois taux directeurs (taux de dépôt, de refinancement et de prêt marginal) pour la première fois depuis plus de dix ans. La présidente de la BCE, M. Lagarde, a annoncé une hausse des taux de 25 points de base avec l'intention d'accélérer le rythme de resserrement à 50 points de base en septembre si les pressions inflationnistes persistent ou s'aggravent. Nous nous attendons à ce que les hausses de taux dans la zone euro se poursuivent régulièrement en octobre et en décembre (pour atteindre un taux de dépôt de 1,25 % d'ici la fin 2022). Ensuite, il devrait être porté à 2,50 % à la fin de 2023. Une nouvelle révision à la hausse des prévisions d'inflation, et l'évaluation que les pressions inflationnistes persisteront plus longtemps que prévu jusqu'à présent, sous-tendent le changement de politique. La BCE prévoit désormais une inflation de 6,8 % en 2022, de 3,5 % en 2023 et de 2,1 % en 2024 (c'est-à-dire supérieure à l'objectif d'inflation à moyen terme de 2 %. L'inflation sous-jacente de base devrait également dépasser l'objectif de 2 % sur l'ensemble de l'horizon).

Comme prévu, la BCE a réaffirmé que les achats nets d'obligations dans le cadre du PEPP cesseront à la fin du mois de juin et qu'elle continuera à réinvestir les actifs arrivant à échéance au moins jusqu'à la fin de 2024. De plus, les réinvestissements des actifs arrivant à échéance dans le cadre du PEPP se feront de manière flexible en termes de calendrier, de marchés et de classes d'actifs afin de faire face à toute fragmentation du marché intra-EMU qui pourrait survenir et compromettre la transmission de la politique monétaire. À la suite de ces annonces, les écarts de taux sur les obligations d'État des pays les plus vulnérables de la zone euro ont fortement augmenté, mettant apparemment à l'épreuve la détermination de la BCE à contenir les écarts intra-EMU. Par exemple, les spreads italiens et grecs ont augmenté de 40 points de base et 36 points de base respectivement. La rapidité du mouvement a même provoqué une réunion extraordinaire de la BCE. Dans une courte déclaration, la BCE a réitéré la flexibilité du programme de réinvestissement, en particulier le fait qu'ils peuvent être réorientés vers des obligations de pays vulnérables. En outre, la BCE a ajouté une nouvelle information selon laquelle elle prépare un nouveau programme "anti-fragmentation" qui sera bientôt adopté par le Conseil des gouverneurs. La veille de cette réunion ad hoc de la BCE, les commentaires de M. Schnabel, membre du Conseil des gouverneurs de la BCE, selon lesquels la BCE ne tolérera pas de changements dans les conditions de financement qui ne sont pas fondamentalement justifiés et que la BCE n'a pas de limites dans la défense de l'euro, ont rassuré les marchés financiers, du moins pour le moment, ce qui a conduit à un nouvel assouplissement des spreads.

La Fed a considérablement accéléré la normalisation de sa politique. La hausse inattendue de l'inflation en mai a entraîné une augmentation de 75 points de base du taux de financement de la Fed, la plus importante hausse de taux depuis 1994. Le taux directeur se situe désormais à 1,5 %-1,75 %. Nous nous attendons à des mouvements similaires au cours des prochaines réunions, portant le taux directeur au-dessus de ce que l'on estime être un taux neutre (environ 2,5 %). Le président de la Fed, M. Powell, a souligné la nécessité de dépasser ce niveau neutre avec un taux directeur d'au moins 3 % à la fin de cette année et d'au moins 3,5 % l'année prochaine. Nous révisons notre prévision d'un pic du taux directeur à 3,75%-4% au premier trimestre 2022. Malgré ces conditions monétaires restrictives, la Fed s'attend à ce que l'économie américaine évite une récession dure.

Sur les marchés obligataires, nous sommes confrontés à une période de consolidation après les forts mouvements du mois dernier. Les niveaux de 3,5 % sur l'ensemble de la courbe ne seront probablement pas dépassés à court terme. Les taux d'intérêt à court terme européens présentent un plus grand potentiel de hausse, aplatissant la courbe à mesure que la BCE commence à rattraper son retard dans le cycle de normalisation de la politique monétaire.

Chiffre du PIB trompeur dans la zone euro

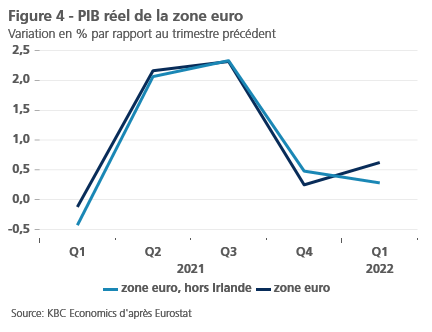

Dans un contexte de prix élevés de l'énergie et des matières premières, d'inflation toujours en hausse et de Banques centrales devant accélérer la normalisation de leurs politiques, les nouvelles économiques positives sont difficiles à trouver. Dans la zone euro, la croissance du PIB réel au premier trimestre 2022 a été révisée à la hausse de 0,2% à 0,6% en glissement trimestriel. Toutefois, cette importante révision à la hausse donne une image déformée de la dynamique économique sous-jacente. En effet, elle est exclusivement le résultat d'une croissance exceptionnellement forte du PIB irlandais. Celle-ci reflète l'impact technique des activités des entreprises multinationales en Irlande et masque la faiblesse de l'économie irlandaise.

Si l'on exclut les chiffres irlandais, on constate que la croissance de la zone euro ne s'est pas accélérée, mais a plutôt ralenti, passant de 0,5 % (par rapport au trimestre précédent) à 0,3 % (figure 4). L'Espagne en particulier, mais aussi la France, l'Italie et les Pays-Bas, sont entrés en 2022 avec un taux de croissance plus faible. Certains petits pays, dont la Belgique, mais surtout l'Autriche et le Portugal, ont connu une accélération remarquablement forte de la croissance. Il y a également eu une certaine reprise de la croissance en Allemagne, mais pas suffisamment pour effacer complètement la contraction du dernier trimestre de 2021.

Pendant ce temps, les indicateurs économiques plus fréquemment disponibles continuent de dresser un tableau peu encourageant. Dans la plupart des pays, la confiance des consommateurs s'est légèrement améliorée en mai, mais il n'y a certainement aucun signe de reprise après la forte chute de mars-avril. L'incertitude causée par la guerre en Ukraine et l'inflation élevée continuent manifestement de faire des ravages. La confiance des entreprises dans l'industrie et la construction s'est encore légèrement effritée, même si, comparé à la confiance des consommateurs, le niveau de confiance des entreprises reste remarquablement élevé. Il ne laisse pas du tout présager une récession. La confiance des entreprises dans les secteurs des services (à l'exclusion du commerce de détail) semble toujours être davantage portée par la dynamique positive, mois après mois, de la réouverture post-pandémie que par la récente guerre et la poussée inflationniste. Par rapport au début de l'année, les derniers mois ont vu une stabilisation, voire une légère amélioration, dans la plupart des pays. Cela pourrait bien être lié à l'assouplissement (supplémentaire) des mesures restrictives après la vague Omicron.

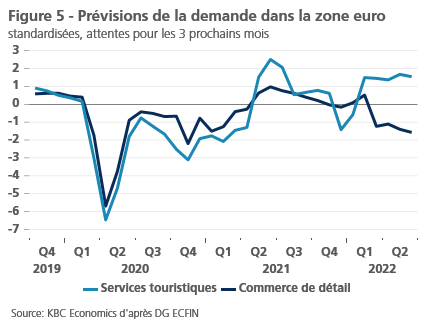

Les perspectives de l'économie de la zone euro restent assombries par l'incertitude causée par la guerre et par les prix élevés de l'énergie et de l'inflation. La demande refoulée des consommateurs après la pandémie n'a certainement pas encore été entièrement satisfaite, ce qui laisse de la place pour une reprise. Mais à court terme, les perspectives de la consommation privée, qui s'était déjà contractée au premier trimestre, restent très faibles. L'inflation élevée pèsera lourdement sur le revenu disponible des ménages dans la plupart des pays de la zone euro en 2022. Tant l'indicateur effectif des ventes au détail d'avril (dernier chiffre) que les prévisions de ventes des détaillants pour les mois à venir laissent présager une nouvelle contraction (graphique 5). Ce n'est que dans un certain nombre de secteurs liés au tourisme, tels que l'hôtellerie et la restauration, les voyagistes et les agences de voyage, que les perspectives de demande sont positives, bien qu'un peu moins exubérantes qu'il y a un an.

En conséquence, nous avons revu à la baisse nos prévisions de croissance économique dans la zone euro. Nous pensons que le PIB a baissé un peu plus que prévu au deuxième trimestre, ce qui sera suivi d'une quasi-stagnation au troisième trimestre. La reprise économique des trimestres suivants sera probablement plus faible dans le contexte d'un prix du pétrole révisé à la hausse et d'un environnement monétaire plus restrictif que prévu. Le taux de croissance moyen du PIB réel pour 2022 masque cette révision à la baisse de nos prévisions en raison de la révision à la hausse du chiffre du premier trimestre. Mécaniquement, cette révision fait passer le taux de croissance moyen de 2,1% (notre précédente estimation pour 2022) à 2,6%. Cependant, la révision à la baisse des prévisions ramène le chiffre pour 2022 à 2,3% et 0,9% (au lieu de 1,4%) pour 2023.

États-Unis : les bons chiffres du deuxième trimestre seront suivis d'une croissance sous-potentielle

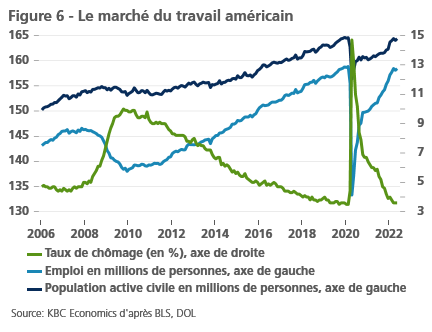

L'économie américaine a affiché des données d'activité mitigées au deuxième trimestre 2022. Bien que le marché du travail semble solide puisque le nombre total d'emplois non agricoles a augmenté de 390 000 en mai (laissant le taux de chômage inchangé à 3,6%), les ventes au détail de mai ont été assez faibles, ce qui suggère que les dépenses personnelles pourraient être plus faibles que prévu ce trimestre. Ainsi, nous maintenons une estimation prudente de la croissance du PIB de 1,6 % en glissement trimestriel annualisé pour le T2 2022 (principalement grâce à une amélioration des exportations nettes), mais les prochaines données concrètes doivent être surveillées de près.

Néanmoins, les perspectives pour le second semestre 2022 et 2023 sont moins réjouissantes, car tous les principaux moteurs de l'économie risquent de s'essouffler, le resserrement des conditions financières déclenché par la position faucon de la Fed commençant à faire sentir ses effets. L'enquête de l'Université du Michigan sur le sentiment des consommateurs a déjà atteint un niveau historiquement bas de 50,2, ce qui indique que les dépenses de consommation pourraient bientôt s'essouffler. La croissance des exportations devrait également rester faible en raison de la force du dollar et du ralentissement de la croissance en Europe et en Chine. La croissance des investissements devrait également être faible, car la hausse des taux directeurs et des taux du marché entraînera une augmentation du coût des prêts hypothécaires et des prêts aux entreprises. Dans le même temps, les stocks risquent d'être un frein à la croissance. Des entreprises telles que Walmart, Amazon et Target, entre autres, ont indiqué que leurs stocks ont augmenté de plus de 30 % d'une année sur l'autre et qu'elles pourraient offrir des rabais pour se débarrasser des stocks excédentaires. Une réduction des niveaux de stocks actuellement élevés semble se profiler.

Par conséquent, compte tenu des multiples vents contraires auxquels l'économie américaine est confrontée, nous avons revu à la baisse nos prévisions de croissance pour les troisième et quatrième trimestres de l'année 2022 à 1,2 % et 0 % en glissement trimestriel annualisé. Néanmoins, notre scénario suppose un atterrissage en douceur de l'économie américaine, car nous prévoyons que le taux de chômage n'augmentera que de 0,5 point sur un horizon de 12 mois. Néanmoins, les risques sont clairement orientés à la baisse et nous n'excluons pas un scénario de récession technique (deux trimestres consécutifs de croissance négative), compte tenu de l'impact combiné sur l'économie de la politique de la Fed par le biais de hausses de taux et du processus de resserrement quantitatif.

Chine : le zéro-Covid freine les chiffres de croissance

Les mesures de confinement qui ont maintenu une grande partie de Shanghai fermée pendant les mois de mars, avril et mai, et qui se sont étendues à Pékin le mois dernier, ont finalement commencé à s'atténuer, les nouveaux cas quotidiens de Covid étant en nette diminution depuis la fin avril. Les dégâts économiques ont cependant été faits, avec l'effondrement des ventes au détail en mars et avril (-3,18 % et -0,71 % en glissement mensuel, respectivement), les enquêtes sur le climat des affaires tombant largement en territoire de contraction, et la confiance des consommateurs s'effondrant en mars et avril (voir figure 7). Une certaine reprise a déjà pu être observée en mai, avec, par exemple, une croissance de la production industrielle de 5,61 % en glissement mensuel, contre une baisse de 5,8 % le mois précédent. Malgré cela, le deuxième trimestre dans son ensemble a probablement été très faible, et nous prévoyons maintenant une contraction du PIB de 1,5 % en glissement trimestriel avant un rebond au troisième trimestre.

Au total, cela ramène la croissance du PIB pour l'ensemble de l'année à seulement 3,7 % (contre 4,5 % précédemment). Toutefois, on peut s'attendre à une reprise modérée au second semestre, dont les effets reportés stimuleront la croissance annuelle moyenne du PIB en 2023 (à 5,3 % contre 5,0 % précédemment). Des risques subsistent toutefois, d'autant que le gouvernement chinois n'a donné aucune indication quant à l'abandon de la politique du zéro-Covid qui a conduit aux blocages mentionnés précédemment, et que le secteur immobilier continue de souffrir, avec une baisse des prix pour le neuvième mois consécutif en avril.

Tous les cours/prix historiques, les statistiques et les graphiques sont actualisés jusqu'au 21 juin 2022, sauf indication contraire. Les positions et prévisions fournies sont celles du 21 juin 2022.