Perspectives économiques juin 2020

Lisez la publication complète ci-dessous ou cliquez ici pour ouvrir le PDF.

- La réouverture des économies en Europe et aux États-Unis progresse à un rythme relativement rapide, et les indicateurs à haute fréquence suggèrent que la reprise a commencé dans de nombreux pays. Le rythme et la force de cette reprise sont toutefois encore inconnus, et il reste probable qu'une reprise complète puisse prendre plusieurs trimestres, voire des années. De plus, la possibilité que les pays soient confrontés à de nouvelles vagues du virus Covid-19 reste un risque important.

- Les révisions de la croissance du PIB de la zone euro au premier trimestre confirment que si les pays ont subi de fortes contractions économiques lors de l'imposition de blocages en mars, le ralentissement a été un peu moins sévère que ce que les chiffres initiaux laissaient entendre. En outre, les pays du sud de l'Europe et la France ont généralement obtenu de moins bons résultats que leurs homologues du nord. La Belgique se trouvait entre les deux. Il n'en reste pas moins que le déclin de la croissance au deuxième trimestre sera sans précédent par sa gravité et sa portée. En raison des chiffres légèrement moins négatifs pour le premier trimestre et de l'assouplissement des restrictions liées à la santé sur l'activité économique, nous révisons globalement à la hausse la croissance du PIB de la zone euro pour 2020 à -9,6% et, mécaniquement, ce résultat moins négatif pour 2020 se traduit par une révision à la baisse de la croissance pour 2021 à 6,2%.

- La reprise européenne sera probablement soutenue par des efforts politiques importants sur le plan budgétaire et monétaire. La BCE a élargi et prolongé son programme d'achat d'urgence en cas de pandémie (PEPP) début juin, tandis que la Commission européenne a annoncé sa proposition de relance et de résilience (Next Generation EU). Ces développements politiques ont favorisé une baisse des écarts intra-UME et la force de l'euro par rapport au dollar américain au cours du mois dernier.

- Les perspectives économiques américaines restent particulièrement assombries par l'incertitude liée à la trajectoire de la pandémie du coronavirus. La réouverture plus rapide que prévu de l’activité va probablement stimuler la croissance au troisième trimestre par rapport aux très faibles perspectives pour le deuxième trimestre. En même temps, un rebond important des cas confirmés de Covid-19 dans un certain nombre de grands États met en évidence les risques posés par cette réouverture. Toutefois, compte tenu de l'amélioration des indicateurs à haute fréquence et du soutien fiscal et monétaire en cours, nous avons revu à la hausse nos perspectives de croissance pour 2020 à -6,5 % pour les États-Unis et les avons légèrement revues à la baisse en 2021 à 4,4 %.

- Les prix du pétrole ont rebondi de manière significative depuis les creux atteints en avril, reflétant un rééquilibrage plus rapide que prévu du marché pétrolier, tant du côté de l'offre que de la demande. La demande accrue de l'Europe, des États-Unis et de la Chine à la suite de la réouverture de ces économies, combinée à certaines réductions de production de l'OPEP+, est à l'origine de ce rééquilibrage. La hausse des prix du pétrole se traduit également par la perspective d'une inflation plus élevée dans la zone euro (0,4 %) et aux États-Unis (0,5 %).

Alors que les pays du monde entier commencent à sortir des mesures de confinement imposées pour tenir le Covid-19 à distance, les questions concernant la force de la reprise économique et la trajectoire future de la pandémie abondent. Les nouvelles données publiées continuent de souligner l'ampleur de la contraction de l'activité économique causée par la crise du coronavirus. Dans le même temps, la réouverture des économies en Europe et aux États-Unis progresse à un rythme relativement rapide, et les indicateurs à haute fréquence tels que les données sur la mobilité suggèrent que le creux de la vague a été atteint dans de nombreux pays et que la reprise a commencé. Toutefois, le rythme et la force de cette reprise sont encore inconnus. En avril et mai, les marchés financiers ont réagi avec un optimisme extraordinaire à la levée des blocages et à l'abondance des mesures de relance politique injectées dans l'économie mondiale, ce qui a entraîné une hausse des cours des actions, mais aussi une baisse des taux des obligations d'État dans les économies vulnérables. Pourtant, il reste probable qu'une reprise complète (c'est-à-dire un retour aux niveaux du PIB observés à la fin de l'année 2019) puisse prendre plusieurs trimestres, voire des années.

En effet, malgré certains signaux positifs récents, il existe encore de nombreuses raisons de rester prudent. La levée du confinement n'est que partielle et les politiques de distanciation sociale resteront en place pendant un certain temps. De plus, la mesure dans laquelle la crise a détruit le potentiel de production reste incertaine, mais certaines données du marché du travail, par exemple aux États-Unis, suggèrent que toutes les pertes d'emploi ne sont pas susceptibles d'être temporaires. Sur le plan virologique, le Covid-19 n'a pas disparu et présente un risque permanent de reprise. Dans la plupart des pays européens, les nouveaux taux de cas et de décès quotidiens sont en baisse depuis plusieurs semaines, mais il ne faut pas exclure la possibilité de l'apparition de secondes vagues, les gens s'isolant moins et se déplaçant plus librement. Dans l'ensemble des États-Unis, le nombre de nouveaux cas a plafonné, mais certains États connaissent encore une augmentation quelque peu alarmante des cas confirmés. Et dans de nombreux marchés émergents, tels que le Brésil, l'Inde et l'Afrique du Sud, les taux de cas n'ont pas encore baissé, ni même atteint un plateau. Même en Chine, une augmentation du nombre de cas à Pékin a entraîné de nouvelles restrictions à la circulation. Enfin, un certain nombre d'autres risques demeurent à l'horizon, comme les échéances liées aux négociations sur le Brexit et la réapparition des tensions commerciales et des querelles géopolitiques entre les États-Unis et la Chine.

Compte tenu de l'incertitude actuelle quant à la trajectoire du Covid-19, nous maintenons trois scénarios différents pour guider nos perspectives économiques. Dans notre scénario de base (45 % de probabilité), la propagation du virus reste sous contrôle, et la levée du confinement se poursuit comme prévu actuellement, les mesures de distanciation sociale restant la norme. Dans le scénario pessimiste (40 % de probabilité), de nouvelles vagues du virus apparaissent, entraînant de futurs blocages imposés soit au niveau du gouvernement, soit au niveau de la société (c'est-à-dire que les gens s'isolent d'eux-mêmes). Nous maintenons également un scénario optimiste dans lequel des tests à grande échelle ou des percées dans les traitements viraux réduisent considérablement le risque de propagation du virus, ce qui permettrait de lever définitivement et plus complètement les blocages à court terme. Cependant, nous n'attribuons à ce scénario qu'une probabilité de 15 %.

L'approche multi scénario que nous avons introduite lors de l'épidémie du Covid-19 est actuellement également suivie par les institutions internationales. Des organisations telles que l'OCDE attribuent également des probabilités élevées à un scénario de seconde vague. Par conséquent, les dommages économiques potentiels causés par une nouvelle vague Covid-19 sont généralement considérés comme le principal risque pour les perspectives économiques générales, qui consistent elles-mêmes en une très forte reprise au cours des trimestres suivants.

L'Europe souffre encore, mais la situation politique s'améliore

Malgré de légères révisions à la hausse des chiffres du PIB au premier trimestre, la situation pour le premier trimestre de l'année dans l'ensemble de la zone euro reste pratiquement inchangée. Dans l'ensemble, les pays ont souffert de profondes contractions économiques lorsque des mesures de confinement ont été imposées en mars. Toutefois, les révisions indiquent que le ralentissement a été légèrement moins sévère que les chiffres originaux ne le laissaient supposer. En outre, il y a eu des variations importantes dans la zone euro. Des pays comme l'Espagne, l'Italie et la France ont connu des baisses de croissance du PIB beaucoup plus importantes par rapport au quatrième trimestre de l'année dernière (environ 5,3 points) que des pays comme les Pays-Bas et l'Allemagne (entre 1,7 et 2,2 points, respectivement).

Ce n'est probablement pas une coïncidence si l'Espagne, l'Italie et la France ont toutes eu des expériences assez graves avec le Covid-19, comme le montrent les décès confirmés par habitant. Toutefois, un autre facteur qui pourrait expliquer cette divergence est la part plus importante du PIB provenant du tourisme en Espagne (11,8 %), au Portugal (8 %), en France (7,3 %) et en Italie (5,9 %) par rapport aux Pays-Bas (4,4 %) et à l'Allemagne (3,8 %). En effet, les secteurs du tourisme et de l'hôtellerie ont été particulièrement touchés par la crise du coronavirus avec la fermeture des hôtels, des restaurants et des frontières internationales. Un autre facteur qui peut avoir été à l'origine de l'intensité des contractions dans divers pays est l'importance relative des PME par rapport aux grandes entreprises (les petites entreprises étant probablement plus vulnérables aux chocs exogènes).

En ce qui concerne l'avenir, le deuxième trimestre a probablement été nettement moins bon que le premier en termes d'ampleur des contractions de la croissance observées en Europe. Les mesures de confinement, telles que le travail à domicile et le séjour à domicile, n'ont été introduites que vers la mi-mars dans la plupart des pays et sont restées en place pendant tout le mois d'avril. Les gouvernements ont commencé à lever ces mesures en mai, mais seulement de manière limitée. Un certain degré de mesures de travail à domicile, par exemple, est toujours en place dans plusieurs pays, et là où les entreprises ont rouvert, des mesures de distanciation sociale sont souvent appliquées.

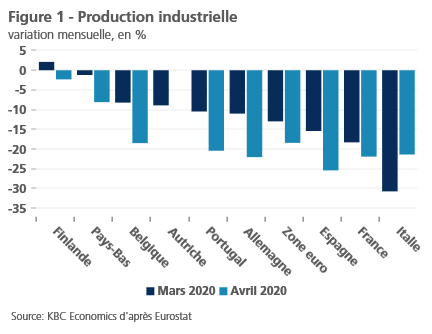

Les données sur les chiffres et les sentiments indiquent également une faiblesse significative au deuxième trimestre. La production industrielle, par exemple, a été beaucoup plus faible au mois d'avril par rapport au mois de mars dans la plupart des pays (à l'exception notable de l'Italie) (figure 1).

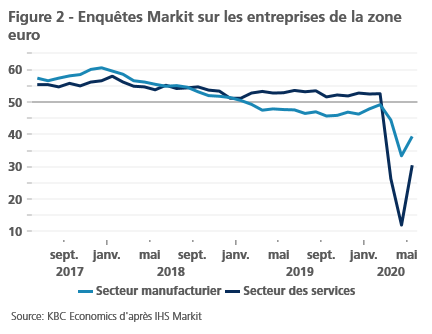

Entre-temps, les enquêtes de conjoncture dans les secteurs des services et de l'industrie suggèrent que le sentiment a atteint un creux en avril, mais n'a pas encore retrouvé son niveau d'expansion (une lecture supérieure à 50) (figure 2).

Toutefois, certains signes indiquent que l'ampleur de la contraction en 2020 sera légèrement moins importante que prévu. Tout d'abord, le premier trimestre semble avoir été légèrement moins faible que les premières estimations ne le laissaient supposer. Deuxièmement, le virus semble avoir été maîtrisé dans la plupart des pays européens - du moins pour le moment - et la levée des mesures de confinement, même si elle n'est que partielle, aura un impact positif sur la croissance économique. Troisièmement, le sentiment semble avoir atteint son point le plus bas, même s'il reste faible. Et quatrièmement, les réponses politiques ont conduit à de meilleures conditions financières et à une impulsion budgétaire qui devrait soutenir l'économie cette année et au-delà. Ainsi, dans notre scénario de base, nous avons révisé à la hausse la croissance de la zone euro pour 2020, qui est passée de -11,00 % à -9,6 %. L'effet de report de cette révision se traduit mécaniquement par une légère révision à la baisse de nos perspectives de croissance pour 2021, qui passent de 6,9 % à 6,2 %.

Le risque européen

Depuis la mi-mai, les écarts intra-UME se sont réduits, reflétant probablement des développements positifs liés aux politiques. En ce qui concerne la politique budgétaire, la Commission européenne a annoncé le 28 mai sa proposition de " Next Generation EU " pour la relance et la résilience. Bien que le processus puisse ne pas être simple en raison des divergences de vues entre les États membres, la proposition devrait être approuvée grâce au soutien de l'Allemagne et de la France et pourrait stimuler la relance à moyen terme de l'Europe après la crise du coronavirus (pour plus de détails sur le plan de relance européen, voir l'encadré 1). Bien que la proposition soit principalement axée sur l'investissement, elle peut être considérée comme un pas dans la bonne direction pour la solidarité fiscale européenne. Cette dernière vient s'ajouter à diverses nouvelles initiatives de relance budgétaire prises par les États membres de l'UE. En particulier, l'Allemagne se distingue par un programme de relance budgétaire substantiel, comprenant une réduction temporaire de sa TVA au second semestre 2020. La plupart des pays mettent en œuvre des paquets contenant de nombreuses mesures différentes. Celles-ci se concentrent toujours sur le soutien financier aux ménages et aux entreprises afin de stabiliser l'économie, plutôt que de stimuler la reprise. Le degré de stimulation varie d'un pays à l'autre, ce qui suscite des inquiétudes quant aux distorsions du marché unique européen dues aux différents montants des aides d'État.

Encadré 1 : La Commission européenne apporte une contribution supplémentaire

Sous le titre retentissant de "Next Generation EU", la Commission européenne (CE) a proposé un nouveau plan de relance temporaire de 750 milliards d'euros pour l'économie de l'UE à la fin mai 2020. Cette nouvelle initiative vient s'ajouter aux précédentes initiatives de relance. La CE va lever cet argent sur le marché des capitaux entre 2020 et 2024 par le biais de prêts qu'elle ne remboursera qu'entre 2028 et 2058. 500 milliards d'euros seront donnés aux États membres sous forme de subventions, soit directement (450 milliards d'euros), soit par le biais de garanties de la Banque européenne d'investissement ou des banques d'investissement nationales. Les États membres n'auront donc pas à rembourser cet argent. De cette manière, la CE apportera une contribution supplémentaire à la reprise économique après la crise du coronavirus. La CE prêtera également 250 milliards d'euros aux États membres, qui devront être remboursés. De cette manière, tous les États membres peuvent bénéficier de l'excellente solvabilité de l'UE.

Afin de pouvoir rembourser ses propres prêts à partir de 2028, la CE veut être en mesure de collecter des "ressources propres" supplémentaires. Elle pense, entre autres, au produit des prélèvements sur le commerce des droits d'émission et des taxes sur le chiffre d'affaires européen des grandes multinationales du numérique.

Environ 80 % du plan de relance est destiné à soutenir les investissements. La nouvelle facilité de relance et de résilience qui doit être créée est le moyen le plus important pour cela (560 milliards d'euros, dont 310 milliards d'euros de subventions et 250 milliards d'euros de prêts). Les États membres pourront faire appel à cette "ligne d'assistance" du budget de l'UE pour financer des investissements et des réformes visant à rendre leur économie plus verte, plus numérique et plus compétitive. À cette fin, ils devront élaborer des plans de relance et de résilience dans le cadre du Semestre européen, la procédure mise en place pendant la crise de l'euro afin de rendre les politiques macroéconomiques des États membres plus ciblées et mieux coordonnées. Les budgets ne seront disponibles dans les années à venir que lorsque les jalons convenus seront atteints.

Une autre nouvelle initiative mobilisera 55 milliards d'euros de ressources supplémentaires pour la politique de cohésion à court terme. Cette politique vise à réduire les disparités de développement économique et les écarts de revenus entre les pays de l'UE. Les ajustements proposés peuvent également prendre en compte l'impact de la crise du coronavirus. Les garanties serviront de base à deux nouveaux "leviers". Par la mobilisation de capitaux privés, l'objectif est de multiplier les ressources pouvant être utilisées comme soutien en capital pour (1) les entreprises touchées par la crise mais fondamentalement saines (instrument de soutien à la solvabilité, 31 milliards d'euros) ou (2) les investissements qui renforcent la compétitivité (facilité d'investissement stratégique, 15 milliards d'euros). Un nouveau programme EU4Health sera doté d'un budget de plus de 9 milliards d'euros.

La plupart des fonds restants seront consacrés au renforcement des programmes et des fonds communautaires existants. Les orientations budgétaires de ces programmes et fonds seront fixées dans un calendrier de sept ans, conformément aux engagements de l'UE. Le budget pluriannuel actuel expire à la fin de 2020. Le nouveau n'a pas encore été adopté, bien que les premières propositions remontent à la CE précédente, sous la présidence de Juncker. Avec la proposition "Next Generation EU", la CE propose maintenant une planification pluriannuelle modifiée et étendue, afin que les dirigeants européens puissent prendre une décision sur le paquet.

Une adoption rapide du paquet est peu probable. Mais on peut s'attendre à une adoption plus tard en 2020, probablement après quelques modifications. Quelques jours avant l'annonce de la proposition de la CE, la France et l'Allemagne avaient déjà lancé une proposition similaire. Leur accord politique est susceptible de l'emporter sur l'opposition de quatre pays très réticents. En outre, l'augmentation des fonds alloués à la politique de cohésion devrait réduire la résistance initiale des pays d'Europe centrale et orientale aux propositions initiales du plan pluriannuel.

La " Next Generation EU " signifierait un renforcement significatif de la gestion des crises au niveau européen, en particulier pour les pays et les régions les plus pauvres. Bien que la somme globale de 750 milliards d'euros par rapport au PIB de l'UE soit limitée, le soutien aux pays individuels peut être très important. Il est positif que cette aide soit principalement axée sur l'investissement, car elle contribue à renforcer structurellement l'économie. Comme les investissements prennent du temps, le plan soutiendra la reprise économique à moyen terme plutôt que de la stimuler à court terme.

Pourtant, l'initiative "Next Generation EU" n'entraîne pas un véritable renforcement institutionnel de l'UE. Certes, le concept de prêts européens qui seront remboursés par des taxes européennes est un pas dans la direction d'une union fiscale. Une telle mesure est essentielle pour la stabilité de la zone euro. Toutefois, de ce point de vue, la taille limitée du plan constitue une lacune importante. En outre, le plan de relance est limité dans le temps (jusqu'en 2024). Le recul est donc inclus dans le plan dès le départ.

Sur le plan de la politique monétaire, la BCE a encore assoupli sa politique et dans une mesure un peu plus importante que ce qui avait été envisagé lors de sa dernière réunion, en élargissant et en prolongeant le Programme d'achat d'urgence en cas de pandémie (PEPP). En particulier, la BCE a augmenté la taille du PEPP de 750 milliards d'euros à 1 350 milliards d'euros et a signalé que le programme d'achat se poursuivra au moins jusqu'à la fin juin 2021 plutôt qu'en décembre 2020. En outre, les achats arrivant à échéance seront réinvestis jusqu'à la fin de l'année 2022. L'ensemble de ces actions indique que la politique très accommodante de la BCE sera présente pendant une période prolongée, ce qui a rassuré les marchés et contribué à la compression des écarts au sein de l'UME.

Ces évolutions favorables, en termes de soutien politique supplémentaire important pour l'économie de la zone euro, sont aussi probablement le moteur de la récente force de l'euro par rapport au dollar américain. À court terme, certaines des nouvelles positives pour l'euro pourraient être écartées. Une flambée de l'aversion au risque au niveau mondial (due par exemple à l'incertitude liée au coronavirus) pourrait ralentir la correction du dollar au deuxième et au troisième trimestre. Plus loin, nous nous attendons à ce que la baisse du dollar reprenne et que l'EUR/USD se dénoue progressivement de sa sous-évaluation fondamentale.

Aucune extension du Brexit n'est envisagée. Un certain optimisme quant à l'émergence d'un accord.

Le Royaume-Uni a officiellement indiqué qu'il ne demandera pas de prolongation du processus de retrait et qu'il quittera complètement l'UE le 31 décembre 2020. Bien que les rapports des deux parties aux négociations suggèrent que très peu de progrès ont été réalisés jusqu'à présent en ce qui concerne les relations futures, des indications positives ont également été fournies par les deux parties selon lesquelles des progrès pourraient être réalisés dans le cadre de discussions intensifiées tout au long de l'été. Un élément à cet égard est la conviction que la présidence semestrielle de l'UE par l'Allemagne apportera une plus grande concentration et capacité politique au processus de négociation. Le Premier ministre britannique, Boris Johnson, a même suggéré qu'il pourrait être possible de parvenir à un accord d'ici juillet.

L'absence de progrès dans un certain nombre de domaines tels que la pêche au cours du prochain mois renforcera probablement les craintes d'un "non accord" Brexit. Cela peut être amplifié par la conviction des deux parties que l'autre sera disposée à faire plus de concessions à mesure que nous nous approchons de la fin de l'année. Bien que le risque que le Royaume-Uni s'effondre hors de l'UE sans accord ait augmenté, il reste peu probable.

L'absence de progrès significatifs jusqu'à présent dans les négociations fait qu'il est probable que tout accord entre le Royaume-Uni et l'UE soit "étroit et superficiel" plutôt que de grande envergure. Cela implique un accord "pur et simple" sur le commerce des marchandises, mais pratiquement rien sur les services. Un accord commercial limité entraînerait une sortie "gérée mais désordonnée" du Royaume-Uni de l'UE à la fin de l'année. Cela entraînera probablement une certaine augmentation des frictions commerciales entre le Royaume-Uni et ses principaux partenaires commerciaux dans l'UE.

Les États-Unis se préparent à rouvrir, malgré les risques

Les perspectives économiques américaines restent particulièrement assombries par l'incertitude liée à la trajectoire de la pandémie du coronavirus. Les gouvernements des États ont commencé à lever les mesures de confinement, mais contrairement à la zone euro, les États-Unis dans leur ensemble n'ont pas connu de baisse soutenue du nombre de nouveaux cas confirmés. En effet, il semble y avoir des divergences importantes entre les États, certains semblant avoir maîtrisé au moins partiellement la propagation du virus et d'autres États constatant une augmentation rapide du nombre de cas à mesure que les économies se sont rouvertes. Si une partie de cette situation peut être attribuée à l'augmentation des tests, elle met également en évidence le risque qu'une deuxième vague aux États-Unis fasse dérailler la reprise économique.

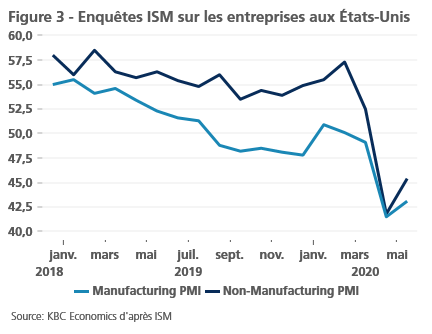

Malgré ces risques, dans notre scénario de base, la réouverture plus rapide que prévu des économies devrait avoir un impact positif sur la croissance du troisième trimestre par rapport au très fort déclin prévu au deuxième trimestre. L'indice économique hebdomadaire de la Fed de New York indique une baisse de la croissance d'environ 10 % en glissement annuel au deuxième trimestre, ce qui équivaut également à une baisse d'environ 10 % par rapport au premier trimestre. Les données sur le sentiment des consommateurs confirment ce point de vue, les indices ISM manufacturier et non manufacturier étant restés très faibles en mai, malgré le fait qu'ils aient été quelque peu artificiellement stimulés par les retards de livraison des fournisseurs (figure 3). Les données concrètes indiquent également un deuxième trimestre particulièrement faible, avec des ventes au détail en baisse de 17,8% en glissement annuel en avril (mais en reprise à -1,4% en mai) et une production industrielle en baisse de 15% en glissement annuel en avril (-15,3% en mai).

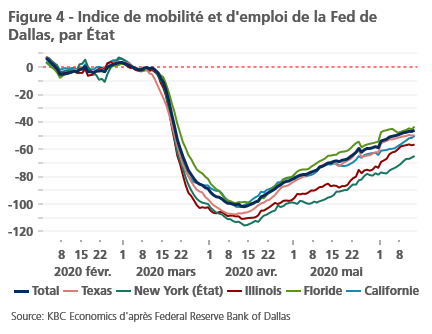

Des données plus fréquentes indiquent toutefois une certaine amélioration. Les données relatives à la mobilité, telles que mesurées par la Fed de Dallas, Apple et Google, montrent toutes que l'activité des Américains s'est considérablement accrue depuis avril, lorsque les mesures de confinement étaient les plus strictes (figure 4). Cependant, il y a quelques réserves à ces données. Premièrement, la mobilité n'est pas revenue au niveau d'avant le coronavirus. Deuxièmement, les données d'Apple montrent que, si les Américains sont plus nombreux à se déplacer en voiture ou à pied, l'utilisation des transports en commun reste très réduite. Troisièmement, si les données de Google sur la mobilité montrent que les gens passent plus de temps hors de chez eux, dans des endroits comme les parcs, le temps passé au travail ou à s'adonner à des activités commerciales et récréatives est encore très faible.

Ainsi, si nous pouvons nous attendre à une certaine reprise relative au troisième trimestre, l'ampleur et la portée de cette reprise restent floues. La décimation du marché du travail américain au cours des derniers mois reste un facteur important qui pourrait entraver la vigueur de la reprise. Et bien que le dernier rapport sur l'emploi aux États-Unis ait surpris à la hausse avec 2 millions de gains nets de la masse salariale, il est trop tôt pour dire si ce modèle sera durable et contribuera à une reprise rapide en forme de V (pour plus de détails, voir encadré 2).

Encadré 2 - Le marché du travail américain surprend avec des gains d'emplois

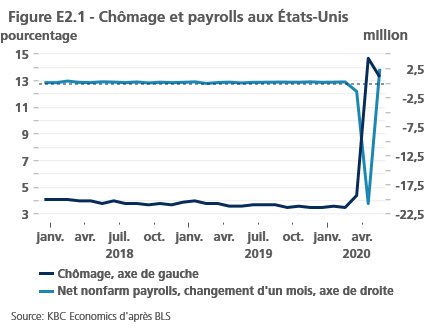

Les données du marché du travail américain ont surpris à la hausse en mai, avec un gain net de 2,5 millions de salariés. Le consensus avait prévu plusieurs millions de pertes d'emplois supplémentaires après les mois de mars et avril dévastateurs (figure E2.1). Les chiffres inattendus sur l'emploi indiquent effectivement une amélioration du marché du travail, reflétant probablement le fait que les économies des États américains ont commencé à se rouvrir et, peut-être, l'impact du programme de protection des salaires (PPP), un programme gouvernemental qui accorde des prêts aux entreprises avec des incitations pour maintenir les travailleurs sur leur masse salariale. Après tout, les données de la classification de la population active montrent qu'en mai, le nombre de travailleurs salariés a diminué d'environ 4,7 millions tandis que le nombre de chômeurs par rapport aux travailleurs salariés a augmenté de 6,5 millions, ce qui suggère que la création nette d'emplois en mai reflète des gains d'emplois compensant des pertes d'emplois encore importantes.

Toutefois, un examen attentif des bénéficiaires de prêts PPP suggère que si le PPP peut être à l'origine de gains d'emplois dans certains secteurs (comme la construction), l'ouverture de l'économie est probablement encore un facteur important des gains dans le secteur des loisirs et de l'hôtellerie. Par exemple, sur les prêts PPP approuvés jusqu'au 12 juin 2020, le pourcentage le plus élevé est allé au secteur des soins de santé (12,94%), aux services professionnels (12,75%), à la construction (12,42%), à l'industrie manufacturière (10,45%) et aux services d'hébergement et de restauration (8,04%). En revanche, la majorité des gains d'emplois en mai provenait des loisirs et de l'hôtellerie (39%), de la construction (14%), des services d'éducation et de santé (13%), du commerce de détail (12%) et des autres services (9%).

La surprise à la hausse doit cependant être considérée dans le contexte plus large de l'état actuel du marché du travail, qui est exceptionnellement faible après avoir été décimé en avril et mars. Au cours de ces deux mois, 22 millions d'emplois ont été perdus en raison des retombées de la crise du coronavirus, dont près d'un tiers dans le secteur des loisirs et de l'hôtellerie. Le taux de chômage a atteint 14,7 % en avril, et le Bureau des statistiques du travail note que ce chiffre aurait probablement été plus élevé s'il n'y avait pas eu un grand nombre de travailleurs classés comme "employés mais absents du travail" plutôt que chômeurs au cours des derniers mois. Ainsi, même si le taux de chômage a baissé en mai pour atteindre 13,3 %, il reste bien supérieur aux niveaux d'avant la crise (3,5 % en février) et ne reflète probablement pas la situation réelle du marché du travail.

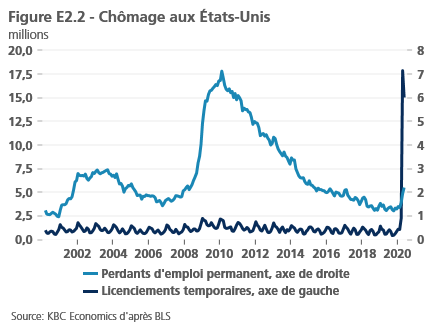

À l'avenir, il sera important de suivre les développements liés aux pertes d'emplois permanents en particulier. En effet, bien que les pertes d'emplois temporaires aient entraîné la forte hausse du chômage depuis février, si une partie importante de ces pertes d'emplois temporaires se transforme en pertes d'emplois permanentes, la reprise aux États-Unis sera probablement freinée. En mai, par exemple, le nombre de licenciements temporaires est tombé à 15,3 millions, mais le nombre de licenciements permanents est passé à 2,3 millions (figure E2.2). Dans ce contexte, il sera important de surveiller l'évolution des demandes initiales et continues de prestations de chômage. Les demandes initiales sont en baisse depuis plusieurs semaines, mais restent à des niveaux élevés, tandis que les demandes continues sont restées à peu près stables au cours des trois dernières semaines. Dans le même temps, cependant, bien que la flexibilité du marché du travail américain (par rapport notamment au marché du travail de l'UE) ait probablement contribué à la forte augmentation des pertes d'emplois observée au cours des mois précédents, elle pourrait à terme contribuer à une reprise substantielle de l'embauche.

Toutefois, comme en Europe, une réponse politique importante sur les fronts monétaire et budgétaire devrait contribuer à atténuer l'ampleur de la contraction et à soutenir la reprise. Sur le plan fiscal, les États-Unis ont adopté une législation qui représente un soutien d'environ 3 000 milliards de dollars. Cette impulsion fiscale est venue relativement rapidement et a permis, entre autres, d'accorder des prêts aux petites entreprises, des réductions d'impôts aux particuliers, une augmentation des dépenses pour les hôpitaux et une prolongation des allocations de chômage. Bien que certains efforts visant à faire passer d'autres projets de loi de relance soient au point mort (par exemple la loi sur les héros, qui a été adoptée par la Chambre des représentants en mai), il semble que les législateurs discutent de plus en plus de la nécessité de poursuivre la relance.

Sur le front monétaire, la Fed reste déterminée à maintenir les taux d'intérêt bas pendant longtemps et a renforcé cette volonté lors de sa dernière réunion par le biais du pointillé, qui montre que la plupart des membres du comité s'attendent à maintenir les taux d'intérêt à leur niveau actuel jusqu'en 2022. Le président de la Fed, Jerome Powell, a également noté qu'ils "ne pensent même pas à augmenter les taux".

Compte tenu de la forte réaction budgétaire et monétaire, de l'ouverture plus rapide que prévu de l'économie et de certains signes indiquant que les Américains sont désireux de renoncer aux mesures de verrouillage malgré la prévalence actuelle du virus, nous avons revu à la hausse nos perspectives de croissance du PIB américain pour 2020, qui passent de -8,0 % à -6,5 %. Ce résultat moins défavorable cette année implique mécaniquement une révision à la baisse de nos perspectives de PIB pour 2021, de 6,5 % à 4,4 %.

Prix du pétrole plus élevé, inflation plus forte

Le marché du pétrole a connu un changement important au cours du dernier mois et demi, avec un rebondissement significatif des prix du pétrole par rapport aux bas niveaux atteints en avril. Cela a reflété un rééquilibrage plus rapide que prévu du marché pétrolier, tant du côté de l'offre que de la demande, l'accent étant mis davantage sur la demande. En particulier, la réouverture relativement rapide des économies en Europe et en Amérique du Nord, ainsi que la reprise en cours en Chine, ont contribué aux attentes d'une reprise plus rapide de la demande. Du côté de l'offre, l'OPEP semble avoir modifié sa priorité, qui est passée de l'acquisition ou du maintien de parts de marché au maintien d'une fourchette de prix plus durable. En outre, la prolongation de la réduction de la production de l'OPEP+ jusqu'à la fin juillet, ainsi que les contributions volontaires de certains membres, soutiennent également le rééquilibrage du marché. Par conséquent, nous prévoyons maintenant que le prix du Brent atteindra 48 dollars le baril d'ici la fin de 2020.

La hausse des prix du pétrole se traduit également par l'anticipation d'une inflation plus élevée en 2021, tant pour la zone euro que pour les États-Unis. Dans la zone euro, ces derniers mois, les variations de l'inflation ont été principalement dues aux prix des denrées alimentaires et de l'énergie (qui ont évolué dans des directions opposées), tandis que l'inflation sous-jacente n'a que légèrement diminué. Compte tenu de la persistance de l'inflation sous-jacente et de la révision des prix du pétrole, nous prévoyons maintenant que l'inflation de la zone euro ne diminuera que à 0,4 % en moyenne en 2020 et qu'elle augmentera légèrement moins en 2021 pour atteindre 1,5 %. Les États-Unis ont également connu une baisse des prix de l'énergie et une hausse des prix des denrées alimentaires, mais l'inflation de base a également diminué depuis le début de l'année. Toutefois, compte tenu du rééquilibrage observé sur le marché pétrolier, nous avons également revu à la hausse nos perspectives d'inflation américaine pour 2020 à 0,5 % et nous avons revu à la baisse l'inflation de 2021 à 1,9 %.

La Chine et les marchés émergents envoient un message mitigé

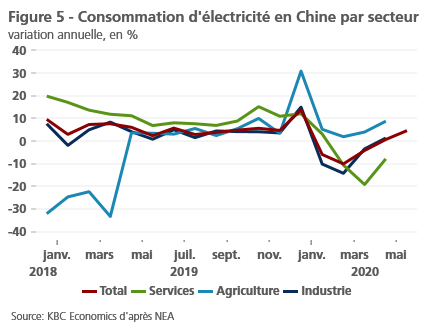

Un point positif dans les perspectives économiques mondiales reste la reprise économique en Chine, que l'on pourrait même qualifier de "en V". La production industrielle a connu une croissance positive de 3,9 % et de 4,4 % par rapport à l'année précédente en avril et mai, respectivement. Les ventes et les immatriculations de véhicules sont également revenues à une croissance positive d'une année sur l'autre et les données sur le sentiment ont retrouvé un territoire en expansion. Cependant, des données telles que les ventes au détail et la consommation d'électricité suggèrent que le secteur des services pourrait être à la traîne dans la reprise (figure 5). De plus, la hausse des cas de Covid-19 dans certaines régions, mentionnée ci-dessus, souligne que le risque présenté par une deuxième vague du virus est également applicable à la Chine. Nous maintenons donc nos prévisions d'une croissance de l'économie chinoise de seulement 1,0 % en 2020 avant de remonter à 8,8 % de croissance en 2021.

Certains autres marchés émergents donnent cependant moins de raisons d'être optimistes, notamment en Amérique latine, qui est devenue le nouvel épicentre du virus. Les enquêtes auprès des entreprises suggèrent que le sentiment reste très faible et les données sur la production industrielle pour le mois d'avril montrent des baisses d'une année sur l'autre allant de -25% au Brésil à -55% en Inde. Ainsi, nous continuons à nous attendre à ce que la crise du coronavirus frappe particulièrement les marchés émergents, bien que l'hétérogénéité importante entre ces économies signifie que certains pays seront plus performants que d'autres. Par exemple, les coups portés à la production industrielle de Taïwan, de la Corée du Sud et du Vietnam ont été relativement moins graves.

Tous les cours historiques, statistiques et graphiques sont à jour jusqu'au 15 juin 2020, sauf indication contraire. Les positions et prévisions fournies sont celles du 15 juin 2020.