Perspectives économiques avril 2022

Lisez la publication complète ci-dessous ou cliquez ici pour ouvrir le PDF.

- La guerre entre la Russie et l’Ukraine est à l'origine d'un important choc de l’offre négatif au niveau de l’économie mondiale. La flambée des prix des matières premières débouchera in fine sur une hausse de l’inflation et un ralentissement de la croissance économique. L'ampleur de ces effets demeure toutefois très incertaine et dépendra surtout de la durée de la guerre et des réactions politiques. En outre, les conséquences du choc sont réparties de manière inégale entre les pays et les régions. De toutes les régions développées, l'Europe devrait être la plus sévèrement touchée, en raison principalement de sa forte dépendance à l’égard des importations d’énergie depuis la Russie.

- Parallèlement, la pression inflationniste continue d'augmenter dans les économies développées. Les risques pesant sur l’inflation future sont orientés à la hausse en raison de la guerre en Ukraine. Il est par conséquent peu probable que le pic d'inflation soit déjà derrière nous. Nous nous attendons dès lors à ce que l’inflation globale, tant dans la zone euro qu'aux États-Unis, reste plus élevée plus longtemps, et ne se rapproche de l’objectif de 2% de la Fed et de la BCE qu’en 2023. Nos prévisions d'inflation pour 2022 et 2023 ont donc été revues en forte hausse, surtout pour la zone euro.

- L’Europe pâtira davantage que les États-Unis des conséquences économiques de la guerre en Ukraine. La première série d'indicateurs de sentiment pour mars montre que la confiance des consommateurs dans la zone euro a considérablement souffert de la guerre. Partant, les perspectives pour la consommation privée se sont également lourdement assombries. La confiance générale des entrepreneurs s'est jusqu'ici révélée nettement plus résiliente que celle des consommateurs, même si la guerre a considérablement détérioré les attentes des entreprises à l'égard de l'avenir. Dans notre scénario, nous prévoyons désormais que la reprise dans la zone euro se paralysera aux deuxième et troisième trimestres, avec un risque baissier de récession technique (deux trimestres consécutifs de croissance négative). À la lumière des développements récents, nous avons réduit notre croissance du PIB réel pour la zone euro à 2,3% pour 2022 et à 1,4% pour 2023.

- Aux États-Unis, plusieurs chiffres du premier trimestre témoignent d'une activité économique solide persistante, portée par d'importantes dépenses des consommateurs. La pénurie de main-d'œuvre de plus en plus prononcée, conjuguée à des chiffres du chômage qui se situent au niveau d'avant la pandémie, témoigne également d'une activité nationale vigoureuse. À terme, cependant, la dynamique de croissance sous-jacente est susceptible de ralentir, a fortiori sur fond de politique monétaire plus restrictive de la Fed. C’est pour cette raison que nous avons maintenu notre prévision de croissance du PIB réel en 2022 à 3,1%. Pour 2023, nous avons toutefois revu à la baisse notre prévision de croissance du PIB, de 2,3% à 1,9%.

- La politique zéro Covid intransigeante de la Chine est actuellement mise à l’épreuve en raison du variant Omicron extrêmement contagieux, raison pour laquelle les prévisions de croissance du PIB chinois se sont dégradées ces dernières semaines. Les confinements stricts perturbent l’activité économique du côté de la production et de la consommation étant donné que les usines et les entreprises sont fermées ou soumises à des restrictions sévères. Malgré les différentes mesures prises pour atténuer les conséquences des confinements, une reprise rapide de l'activité des entreprises est peu probable en raison des problèmes qui pèsent toujours sur le secteur immobilier. Il sera donc plus difficile encore pour les autorités d'atteindre la croissance du PIB visée de 5,5% cette année. Nous avons d’ores déjà revu nos prévisions de croissance pour 2022 à la baisse, de 5,0% à 4,8%.

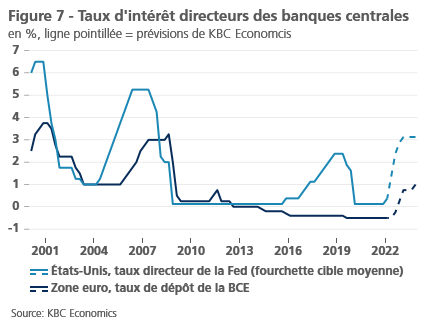

- En raison des retombées négatives de la guerre en Ukraine, le processus de normalisation des politiques se révèle plus complexe, notamment dans la zone euro. Nous estimons cependant que la normalisation progressive de la politique monétaire de la BCE reste sur la bonne voie, avec un premier relèvement de taux de 25 points de base en septembre, et un cycle de hausses de taux qui s'étend jusqu’en 2023. Parallèlement, la Fed a d’ores et déjà entamé son cycle de resserrement, avec une hausse de taux de 25 points de base en mars. Sur la base du ton plus restrictif adopté par la Fed dans sa communication, nous anticipons aujourd’hui un cycle de relèvement des taux plus rapide en 2022, soutenu par la réduction du bilan (resserrement quantitatif) qui débutera probablement en mai.

La guerre en Ukraine est entrée dans sa septième semaine et la crise humanitaire causée par les attaques russes a atteint des proportions dramatiques. La diminution de l’activité militaire russe autour de la capitale, Kiev, a suscité un certain espoir quant à une percée dans les négociations sur un cessez-le-feu, mais l'armée russe aurait maintenant déplacé une partie de ses troupes vers d'autres endroits en Ukraine, essentiellement dans la région du Donbass. Nous restons donc prudents, malgré l’optimisme qui entoure les négociations de paix. Il faudra sans doute encore plusieurs mois avant qu’un accord de paix n’intervienne entre la Russie et l’Ukraine.

Choc de l’offre négatif en raison du renchérissement des matières premières

Les conséquences économiques de l’invasion de l’Ukraine par la Russie et les (auto)sanctions qui l'accompagnent sont de plus en plus manifestes et continueront d'influencer l'économie mondiale dans les prochains mois. La guerre entre la Russie et l’Ukraine est à l'origine d'un important choc de l’offre négatif étant donné que la Russie (et également l’Ukraine dans une certaine mesure) joue un rôle dominant sur les marchés mondiaux des matières premières, allant de l’énergie et des métaux à l'agriculture. Jusqu'ici, l’effet le plus direct de la guerre sur l’économie mondiale est en effet perceptible dans la hausse des prix des matières premières, et principalement des prix énergétiques.

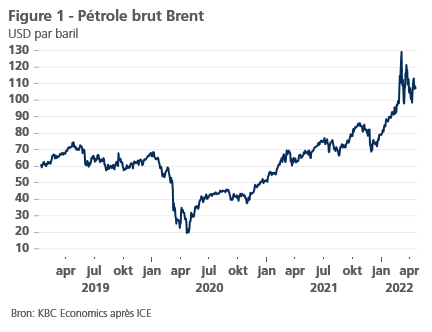

Pour commencer, le marché pétrolier est resté particulièrement volatil depuis l'invasion de l’Ukraine par la Russie. Le prix du baril de Brent oscille actuellement autour de 105 dollars (figure 1). Le plus gros déblocage de pétrole jamais effectué de la part de la Strategic Petroleum Reserve américaine, pour un total de 240 millions de barils au cours des six prochains mois, devrait apporter une bouffée d’oxygène sur le marché à court terme. Ces barils supplémentaires restent toutefois insuffisants pour compenser la perte des exportations de pétrole russe en raison d'autosanctions. Cela signifie que les conditions de marché resteront très tendues à l’avenir. Nous estimons dès lors que les prix pétroliers resteront supérieurs à 100 dollars le baril durant toute l'année 2022, avec un risque haussier important.

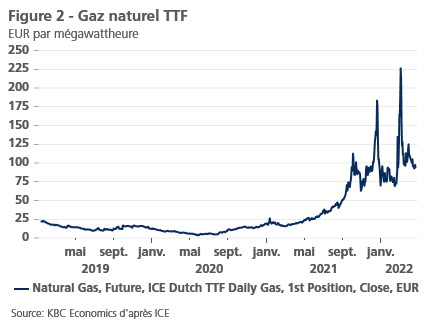

Parallèlement, les prix du gaz naturel (TTF néerlandais) se sont quelque peu stabilisés, certes à un niveau élevé de quelque 110 EUR/MWh. Le prix du gaz naturel reste dès lors environ cinq fois plus élevé qu’il y a un an (figure 2). L'incertitude entourant les futures livraisons de gaz russe demeure importante, en témoigne notamment la requête de la Russie de payer le gaz en rouble. Les exportations de gaz russe vers l’Europe se poursuivent jusqu’à présent, mais le risque d’un arrêt brutal des livraisons de gaz russe est considérable. Une normalisation des prix du gaz dans un avenir proche nous semble dès lors peu probable, et ce d'autant plus que l’Union européenne intensifie ses efforts pour réduire sa dépendance à l'égard des importations d’énergie russe (voir Cadre 1: Efforts déployés par l’UE afin de réduire la dépendance à l'égard des livraisons d’énergie russe).

Dans le même temps, il convient de ne pas sous-estimer l’effet de la guerre entre la Russie et l’Ukraine sur les matières premières agricoles et, partant, sur les prix des denrées alimentaires. En mars 2022, les prix des denrées alimentaires à l’échelle mondiale avaient déjà grimpé de 36% en glissement annuel. Depuis, ils ont encore augmenté pour atteindre des plus hauts inédits (figure 3). La Russie et l’Ukraine représentent à elles deux un quart du total des exportations de blé dans le monde et une part importante de la production mondiale d'autres céréales. Le choc des prix alimentaires sera perceptible dans l’ensemble de l’économie mondiale. Les marchés émergents et les pays en développement sont particulièrement vulnérables en raison de la part plus importante de l'alimentation dans les dépenses des ménages. Ceci n’est pas sans rappeler le début des années 2010, lorsque la hausse des prix des denrées alimentaires a provoqué des troubles sociaux dans de nombreuses économies moins développées.

Hausse de l’inflation et baisse de la croissance (certes inégalement réparties)

Le renchérissement des matières premières lié à la guerre entre la Russie et l’Ukraine entraînera in fine une hausse de l’inflation et une baisse de la croissance économique. L'ampleur de ces effets demeure toutefois très incertaine et dépendra surtout de la durée de la guerre et des réactions politiques. En outre, les conséquences du choc géopolitique sont réparties de manière inégale entre les pays et les régions. De tous les pays développés, l'Europe devrait être la plus sévèrement touchée, en raison principalement de sa forte dépendance à l’égard des importations d’énergie depuis la Russie. L'impact global sur l'économie américaine sera moindre, en raison de la neutralité de la balance des importations et des exportations d'énergie.

Encadre 1 – Efforts déployés par l’UE afin de réduire la dépendance à l'égard des livraisons d’énergie russe

La dépendance de l'Union européenne à l'égard des importations d'énergie en provenance de Russie, notamment de gaz naturel et de pétrole brut, constitue une préoccupation majeure depuis longtemps. La Russie représente au total plus de 40% des importations de gaz et quelque 25% des importations de pétrole de l’UE. Il existe de grandes différences entre les pays de l'UE en ce qui concerne leur dépendance vis-à-vis de l'énergie russe. Après près de deux mois de conflit entre la Russie et l’Ukraine, la pression politique visant à limiter les importations d'énergie en provenance de Russie se fait de plus en plus forte, et il semble même y avoir un large consensus en faveur d'une réduction de ces importations.

L'ampleur et le rythme de la réduction font toutefois l'objet de divergences. Plusieurs États membres, dont l’Allemagne et la Hongrie, s'opposent actuellement à un embargo total des importations.L'aptitude de l'Union européenne à renoncer aux livraisons d'énergie russe est plus grande pour le pétrole que pour le gaz naturel. Deux tiers des exportations de pétrole russe vers l’Europe se font en effet via des routes maritimes, ce qui implique une plus grande flexibilité logistique. Il existe en outre d'importantes réserves stratégiques de pétrole qui sont suffisantes pour compenser au moins 90 jours d'importations nettes. La situation est totalement différente pour le gaz naturel. Environ 95% des importations de gaz russe se font par pipelines. Par ailleurs, contrairement au pétrole, il n’existe pas de stocks de gaz stratégiques dans lesquels puiser. De surcroît, des obstacles considérables sur le plan des infrastructures et de la logistique compliquent l'importation rapide de GNL.

En mars, la Commission européenne (CE) a introduit une proposition (REPowerEU) visant à réduire la dépendance à l’égard du gaz russe et à rendre l’UE indépendante des combustibles fossiles russes bien avant 2030. Ce plan comprend une série de mesures, dont l'obligation de remplir les réserves de gaz à au moins 90% de leur capacité totale pour le 1er octobre de chaque année. La CE souhaite diversifier l'approvisionnement en gaz via des importations plus importantes de GNL et via des pipelines de producteurs non russes. En outre, la CE entend accélérer l'utilisation de gaz renouvelables et remplacer le gaz en tant que combustible pour le chauffage et la production d'électricité. Selon la CE, toutes ces mesures pourraient faire baisser de deux tiers la demande de gaz russe de la part l’UE avant fin 2022.

Les plans de l’UE semblent particulièrement ambitieux, en raison surtout du court délai envisagé. La faisabilité doit donc faire l'objet de certaines réserves. Pour commencer, la plupart des importations de pétrole et de gaz russes font l'objet de contrats à long terme, ce qui signifie qu'une rupture sans résiliation explicite de contrat (ou force majeure) peut prendre un certain temps. Il existe en outre un rapport entre le rythme de la rupture et son coût : plus vite l’UE tentera de réduire les importations russes, plus les prix de l’énergie pourraient augmenter à l’échelle mondiale (et plus le frein sur la croissance économique sera important). Un arrêt brutal des exportations d'énergie russe vers l’Europe pourrait faire plonger le continent dans une récession économique.

Une action coordonnée au niveau de l'UE sera nécessaire pour éviter que les États membres ne se livrent à une surenchère pour se procurer des énergies alternatives à celles de la Russie, ce qui entraînerait un renchérissement de leur prix. Parallèlement, une réduction des importations d'énergie russe touchera certains pays plus que d'autres (la région d’Europe centrale et orientale est la plus vulnérable), et une certaine solidarité budgétaire de la part de l’UE sera donc nécessaire.

L'ampleur et la cadence de la réduction des livraisons d'énergie russe seront influencées par l'évolution de la guerre en Ukraine. Plus la guerre sera violente et longue, et plus la pression politique sera forte pour limiter plus drastiquement les importations en provenance de Russie.

Un choc de l’inflation encore incomplet

Nous avons revu nos prévisions d’inflation pour 2022 et 2023 en forte hausse. C'est particulièrement le cas pour la zone euro, en raison de la hausse des prix de l'énergie et autres matières premières causée par la guerre. La pression inflationniste augmente depuis plus d'un an déjà et les derniers chiffres mensuels montrent que l’inflation a atteint un plus haut de plusieurs décennies tant aux États-Unis que dans la zone euro (figure 4). Nous pensons que l’inflation globale restera plus élevée pendant plus longtemps dans la zone euro et aux États-Unis et qu’elle ne baissera fortement en direction de l’objectif des 2% de la BCE et de la Fed que dans le courant de 2023.

En d'autres termes, le choc d'inflation n'est selon nous pas encore complet. Les risques à court terme sont de surcroît orientés à la hausse. Ainsi, la guerre en Ukraine pourrait exercer une pression à la hausse encore plus forte sur les prix. Dans le même temps, les développements en dehors de la guerre sont également importants, et notamment sur le front de la pandémie. La Chine fait actuellement face à la pire vague de Covid depuis le début de la pandémie, d'où une hausse du risque de perturbations plus longues et plus intenses de la chaîne d'approvisionnement mondiale.

En mars, l’inflation dans la zone euro a une nouvelle fois surpris à la hausse. L’inflation de l'IPCH a grimpé à 7,5% en glissement annuel en raison d'une flambée des prix de l'énergie et, dans une moindre mesure, d'une hausse de prix des denrées alimentaires. Les prix de l’énergie expliquent actuellement plus de la moitié de l’inflation globale dans la zone euro. L’inflation de base a également augmenté pour atteindre 3,0% en glissement annuel étant donné l'accélération de l’inflation tant des biens que des services. Selon nous, l’inflation dans la zone euro devrait encore rester élevée pendant plusieurs mois et la volatilité sur les marchés mondiaux des matières premières continuera de déterminer la dynamique des prix. Sur la base de ces développements, nous prévoyons désormais que l’inflation ressortira en moyenne à 7,3% dans la zone euro en 2022 (contre 5,5% précédemment), avant de retomber à un niveau encore robuste de 3,4% en 2023 (contre 2,2% précédemment).

La pression inflationniste est également importante aux États-Unis. L’inflation IPC générale s’est accélérée en mars pour atteindre 8,5% en base annuelle. Par rapport à la zone euro, la pression sur les prix est plus généralisée aux États-Unis. Les États-Unis n'étant pas dépendants des livraisons de gaz russe, la hausse des prix de l'énergie représente 'seulement' un quart environ du total de l’inflation nominale du pays. Dans le même temps, l’inflation de base s’est accélérée, atteignant 6,5% en base annuelle (0,3% en glissement mensuel). Le chiffre de l'inflation en mars a de nouveau été influencé favorablement par le logement (0,5% en glissement mensuel), tandis que la baisse des prix des véhicules d'occasion (-3,8% en glissement mensuel) a conforté notre point de vue selon lequel ce poste de l'IPC sensible au Covid pourrait exercer une pression baissière sur l’inflation en 2022.

L'inflation américaine a, selon nous, atteint son plus haut en mars. Un effet de base particulièrement négatif, conjugué à une baisse des prix de l'essence, fera baisser l’inflation aux États-Unis dans les prochains mois. À moyen terme, la politique monétaire plus restrictive de la Fed débouchera sur une désinflation. Nous prévoyons désormais que l’inflation aux États-Unis s'établira à 6,5% en moyenne en 2022 (contre 5,8% précédemment), et qu'elle renouera avec l'objectif de 2% de la Fed en 2023 (contre 2,1% précédemment).

La reprise au sein de la zone euro devrait être paralysée

Les données objectives de février montrent que l’économie de la zone euro a crû à un rythme honorable au premier trimestre de cette année. Cette bonne nouvelle est toutefois totalement éclipsée par la guerre entre la Russie et l’Ukraine, qui paralysera la reprise économique au lendemain de la pandémie de Covid-19. Compte tenu de sa forte dépendance vis-à-vis des importations d'énergie russe, l’économie de la zone euro est en effet davantage exposée au choc de l'énergie plus fort et plus long qui touche l'économie mondiale. De toutes les économies développées, c'est donc la zone euro qui pâtira le plus du choc économique dû à l'agression russe contre l’Ukraine.

La première série d'indicateurs de sentiment pour mars montre que la confiance des consommateurs dans la zone euro a considérablement souffert de la guerre. L’indice a baissé quasiment autant que lors du choc lié à la pandémie début 2020 (figure 5). Outre les inquiétudes concernant la situation économique future à la suite de l'invasion russe, l'inflation galopante et la pression sur le pouvoir d’achat qui en découle ont sans doute également pesé sur la confiance des consommateurs, assombrissant les perspectives pour la consommation privée.

La confiance des entreprises a jusqu'ici semblé mieux résister à l'éclatement de la guerre en Ukraine. En mars, l'indice PMI agrégé pour la zone euro a légèrement baissé à 54,9%. Il demeure nettement supérieur à la barre des 50 points, qui marque la limite entre croissance et contraction. Les détails des chiffres de mars dénotent toutefois une importante détérioration des perspectives d'avenir des entreprises, tant dans le secteur des services que dans l'industrie manufacturière. En outre, les commandes à l'exportation ont également nettement diminué dans l'industrie manufacturière, ce qui augure d'une baisse de la production dans les prochains mois.

Compte tenu de la dégradation des indicateurs de sentiment, nous avons revu à la baisse nos prévisions de croissance du PIB réel dans la zone euro pour les deuxième et troisième trimestres. La reprise dans la zone euro devrait s'interrompre en raison des retombées négatives de la guerre en Ukraine. Même s’il ne s’agit pas de notre scénario de base, nous ne pouvons exclure une récession technique (deux trimestres consécutifs de croissance négative). La hausse des prix (de l’énergie) pèsera sur le revenu réel et, partant, freinera la consommation des ménages, tandis que la confiance des entrepreneurs, plus faible, devrait affecter la demande d'investissement. D'un autre côté, les excédents d'épargne importants des ménages et les mesures budgétaires prises pour atténuer l’effet des prix élevés de l’énergie pourraient quelque peu tempérer le choc négatif.

Globalement, nos perspectives de croissance pour la zone euro sont nettement moins positives qu'il y a quelques mois. Nous avons de nouveau abaissé nos prévisions de croissance du PIB réel, de 2,7% à 2,3% pour 2022 et de 2,1% à 1,4% pour 2023. L’incertitude entourant ces prévisions demeure toutefois importante étant donné que l’évolution de l’activité économique est fortement tributaire des développements géopolitiques. L'interruption de l'approvisionnement de l'Europe en gaz russe constitue un risque majeur pour nos perspectives, car elle pourrait entraîner un rationnement généralisé du gaz et la fermeture (temporaire) de certains secteurs.

Activité économique robuste aux États-Unis

L'économie américaine souffrira sans doute moins que l’Europe de la guerre entre la Russie et l’Ukraine. Les États-Unis disposent en effet d'un vaste secteur du pétrole et du gaz de schiste et ne sont dès lors plus un grand importateur net d'énergie. Le pays sera ainsi moins exposé aux fortes hausses des prix de l'énergie. Au niveau global, l’effet négatif de la hausse des prix de l'énergie sur la consommation des ménages est en grande partie compensé par l’effet positif de l'activité accrue dans le secteur énergétique national. Ainsi, l'augmentation des coûts de l'énergie se traduit principalement par un transfert de richesse des consommateurs domestiques vers le secteur énergétique intérieur.

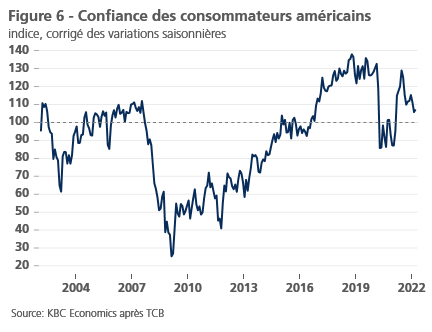

Les chiffres disponibles pour le premier trimestre témoignent d'une activité économique toujours solide, soutenue par des dépenses de consommation élevées. En mars, la confiance des consommateurs américains a augmenté, à la surprise générale, la forte croissance de l’emploi ayant compensé les inquiétudes des ménages à l'égard de l’inflation élevée (figure 6). En outre, le choc négatif sur les revenus réels peut être atténué par la solide position financière des ménages et les excédents d’épargne accumulés durant la pandémie, ce qui permettra aux dépenses de consommation de rester relativement vigoureuses.

Compte tenu de la dégradation des indicateurs de sentiment, nous avons revu à la baisse nos prévisions de croissance du PIB réel dans la zone euro pour les deuxième et troisième trimestres. La reprise dans la zone euro devrait s'interrompre en raison des retombées négatives de la guerre en Ukraine. Même s’il ne s’agit pas de notre scénario de base, nous ne pouvons exclure une récession technique (deux trimestres consécutifs de croissance négative). La hausse des prix (de l’énergie) pèsera sur le revenu réel et, partant, freinera la consommation des ménages, tandis que la confiance des entrepreneurs, plus faible, devrait affecter la demande d'investissement. D'un autre côté, les excédents d'épargne importants des ménages et les mesures budgétaires prises pour atténuer l’effet des prix élevés de l’énergie pourraient quelque peu tempérer le choc négatif.

Globalement, nos perspectives de croissance pour la zone euro sont nettement moins positives qu'il y a quelques mois. Nous avons de nouveau abaissé nos prévisions de croissance du PIB réel, de 2,7% à 2,3% pour 2022 et de 2,1% à 1,4% pour 2023. L’incertitude entourant ces prévisions demeure toutefois importante étant donné que l’évolution de l’activité économique est fortement tributaire des développements géopolitiques. L'interruption de l'approvisionnement de l'Europe en gaz russe constitue un risque majeur pour nos perspectives, car elle pourrait entraîner un rationnement généralisé du gaz et la fermeture (temporaire) de certains secteurs.

Activité économique robuste aux États-Unis

L'économie américaine souffrira sans doute moins que l’Europe de la guerre entre la Russie et l’Ukraine. Les États-Unis disposent en effet d'un vaste secteur du pétrole et du gaz de schiste et ne sont dès lors plus un grand importateur net d'énergie. Le pays sera ainsi moins exposé aux fortes hausses des prix de l'énergie. Au niveau global, l’effet négatif de la hausse des prix de l'énergie sur la consommation des ménages est en grande partie compensé par l’effet positif de l'activité accrue dans le secteur énergétique national. Ainsi, l'augmentation des coûts de l'énergie se traduit principalement par un transfert de richesse des consommateurs domestiques vers le secteur énergétique intérieur.

Les chiffres disponibles pour le premier trimestre témoignent d'une activité économique toujours solide, soutenue par des dépenses de consommation élevées. En mars, la confiance des consommateurs américains a augmenté, à la surprise générale, la forte croissance de l’emploi ayant compensé les inquiétudes des ménages à l'égard de l’inflation élevée (figure 6). En outre, le choc négatif sur les revenus réels peut être atténué par la solide position financière des ménages et les excédents d’épargne accumulés durant la pandémie, ce qui permettra aux dépenses de consommation de rester relativement vigoureuses.

Les chiffres de mars relatifs à la confiance des entreprises donnent également une image encourageante de la dynamique de croissance sous-jacente. Après trois mois de baisses consécutifs, l'indice ISM pour le secteur des services a de nouveau augmenté en mars, à 58,3. La hausse est probablement liée à l’impact moindre du variant Omicron, qui a pesé sur le sentiment dans le secteur des services vers le début de l'année. L’indice ISM pour l’industrie manufacturière a fléchi en mars, mais est resté nettement au-dessus de la barre des 50 points, ce qui témoigne d'une poursuite de l'expansion. Jusqu’à présent, rien n’indique que l’attaque de la Russie en Ukraine a freiné l'activité (par exemple du fait de perturbations accrues dans la chaîne d'approvisionnement).

Le resserrement rapide du marché du travail témoigne également de la vigueur de l’activité intérieure. L'économie américaine a assisté à la création de 431.000 nouveaux emplois en mars, soit un peu moins seulement que les attentes du consensus. La forte croissance de l’emploi a fait baisser le chômage de 3,8% à 3,6% et ce, malgré une nouvelle augmentation notable du taux d'emploi (qui a grimpé à 62,4%, le plus haut niveau depuis le début de la pandémie de Covid-19). Le taux de chômage est désormais retombé à son niveau d'avant la pandémie et ne dépasse que d'un dixième de point de pourcentage la médiane des prévisions publiées par les décideurs de la Fed en mars.

Nous tablons sur une certaine modération de la dynamique de croissance à l'avenir. D'une part, en raison des pertes de revenus réels que les ménages subiront en raison de l'inflation élevée et d'autre part, en raison de la politique monétaire plus restrictive que la Fed devrait désormais mener (et des conditions de financement plus strictes qui en découlent). Ce dernier point refroidira l'économie américaine avec un certain retard seulement et fera passer la croissance annuelle moyenne sous sa tendance à long terme l'an prochain, par le biais d'un ralentissement de la demande intérieure. C’est pour cette raison que nous avons maintenu notre prévision de croissance du PIB réel en 2022 à 3,1%. Pour 2023, nous avons toutefois revu à la baisse notre prévision de croissance du PIB, de 2,3% à 1,9%.

Le variant Omicron affecte les perspectives de croissance en Chine

Comme nous l'avions prévu au début de l’année, la politique zéro Covid stricte de la Chine a été confrontée au variant Omicron, extrêmement contagieux. Les prévisions de croissance du PIB réel chinois se sont de ce fait détériorées ces dernières semaines. Le gouvernement chinois a réagi à l'augmentation du nombre de cas de Covid depuis la mi-mars en introduisant des confinements stricts dans certaines villes, et notamment à Shanghai. Ces confinements ont perturbé l’activité économique, tant du côté de la production que de la consommation. Les usines et les entreprises sont fermées ou soumises à des restrictions strictes (par exemple, le système de 'boucle fermée' pour les travailleurs) et les habitants de la ville sont confinés chez eux. Les confinements exercent également encore plus de pression sur les chaînes d'approvisionnement mondiales compte tenu des retards dans le port de Shanghai et d'autres perturbations de la logistique maritime en Chine (étant donné la fermeture d’usines et d'entrepôts, la disponibilité limitée de camions et la fermeture de voies d'accès et de sortie de certaines villes).

Dans ce contexte, tous les indicateurs de sentiment ont chuté récemment. L'indice Markit PMI pour le secteur des services est passé de 50,2 en février (signe d'une expansion modérée) à 42,0 seulement en mars (soit une forte contraction). L'indice Markit PMI pour l'industrie manufacturière a également baissé en mars, passant de 50,4 à 48,1. De ce fait, la croissance du PIB réel au premier trimestre devrait être nettement inférieure à ce que laissaient supposer les indicateurs objectifs de février. Par ailleurs, ces indicateurs dressaient déjà un tableau contrasté de la situation économique. La croissance de la production industrielle s'est ainsi accélérée entre janvier et février, passant de 4,3% en glissement annuel à 7,5%, tandis que la croissance des exportations a baissé, tombant de 20,9% en glissement annuel à 16,3%.

Les autorités chinoises ont annoncé différentes mesures pour atténuer les conséquences domestiques des confinements, comme des réductions d'impôt et une poursuite du soutien de la politique monétaire (probablement une réduction du Reserve Requirement Ratio et du Prime Loan Rate). Une reprise rapide de l'activité économique est toutefois peu probable en raison des problèmes qui pèsent toujours sur le secteur immobilier (les prix de l’immobilier ont de nouveau baissé en février de 0,1% en glissement mensuel sur le marché primaire, et de 0,3% en glissement mensuel sur le marché secondaire). Il sera donc plus difficile encore, pour les autorités, d'atteindre la croissance du PIB réel visée de 5,5% en 2022. Nous avons d’ores déjà revu nos prévisions de croissance pour 2022 à la baisse, de 5,0% à 4,8%.

Une normalisation plus difficile des politiques monétaires

Face à la pression inflationniste croissante, les principales banques centrales ont, d'une manière générale, adopté une attitude plus restrictive ces derniers mois (figure 7). Les banques centrales sont cependant confrontées à un contexte économique de plus en plus difficile et incertain en raison de l'attaque russe en Ukraine. Dans la mesure où la guerre et le choc énergétique qui en découle renforceront la pression inflationniste et freineront la croissance économique, le processus de normalisation des politiques est devenu plus complexe ces dernières semaines, notamment dans la zone euro.

Malgré les retombées négatives de la guerre en Ukraine, nous restons d'avis que la normalisation progressive de la politique monétaire de la BCE restera sur la bonne voie et pourrait même être accélérée. En effet, la BCE est plus préoccupée par l'impact de la guerre entre la Russie et l'Ukraine sur des prix déjà élevés que par la dynamique de croissance sous-jacente. Dans ce contexte, la BCE a décidé de réduire les achats nets d'actifs lors de sa réunion de mars. Le programme d'achats d'actifs (APP) s'élèvera désormais à 40 milliards EUR en avril, 30 milliards EUR en mai et 20 milliards EUR en juin. La possibilité envisagée de prolonger les achats jusqu'au troisième trimestre 2022 a selon nous peu de chances d'aboutir, ne fût-ce que parce que l'inflation globale a dépassé les attentes les plus récentes de la BCE.

En accord avec la communication officielle de la BCE, nous pensons que la fin des achats nets au deuxième trimestre ouvrira la voie à un premier relèvement de taux de 25 points de base en septembre. Cette première hausse sera suivie de deux autres relèvements de 25 points de base d'ici la fin 2022, et d’un nouveau resserrement dans le courant de 2023. Selon nous, le taux de dépôt de la BCE devrait atteindre un pic de 1,00% en 2023 (taux de refinancement de 1,25%). Il se peut toutefois que le resserrement de la politique soit plus rapide et plus marqué, car le procès-verbal de la réunion de la BCE de mars montre que les faucons se font entendre de plus en plus fort et ont une influence croissante.

La Fed a entre-temps d'ores et déjà entamé la normalisation de sa politique. Celle-ci devrait aller beaucoup plus vite que celle de la BCE. Comme cela était largement anticipé, la Fed a relevé son taux directeur de 25 points de base pour le porter dans la fourchette de 0,25-0,50%. Les perspectives de taux révisées des décideurs de la Fed s'orientent davantage vers une hausse des taux des Fed Funds plus rapide, la trajectoire médiane des taux prévoyant désormais sept hausses de taux en 2022, suivies de quatre hausses supplémentaires d'ici la fin 2023. En outre, les décideurs anticipent désormais un pic de 2,8% l'an prochain, ce qui est un peu plus que leur estimation actualisée du niveau de taux neutre (désormais estimé à 2,4%, contre 2,5% précédemment).

Compte tenu du ton plus ferme des communications de la Fed, de l'inflation persistante et du resserrement rapide du marché du travail, nous avons avancé les hausses de taux de la Fed dans nos prévisions. Le procès-verbal du FOMC de mars a renforcé notre opinion selon laquelle les conditions sont réunies pour des augmentations de 50 points de base lors des réunions de politique monétaire de mai, juin et juillet, suivies de hausses supplémentaires de 25 points de base lors des réunions suivantes. Le pic de la fourchette de taux directeur pour le cycle de resserrement actuel se situerait ainsi à 3,00-3,25%.

Le procès-verbal de la réunion du FOMC de mars a également donné un aperçu de la réduction du bilan qui devrait commencer dès le mois de mai. La Fed entend réduire son bilan à un rythme de 95 milliards USD par mois (60 milliards USD d'obligations d’État et 35 milliards USD d'obligations adossées à des hypothèques), avec une période de démarrage probable de trois mois. La réduction du bilan via le non-réinvestissement des actifs arrivant à échéance s'accompagnera de ventes actives d’obligations d’État les mois où l'objectif mensuel ne sera pas atteint. Dès que ce processus sera enclenché, la Fed envisagera également de procéder à la vente active de titres de son portefeuille d'obligations adossées à des hypothèques. L'objectif est de ne plus détenir au final que des obligations d’État américaines en portefeuille.

Tous les cours/prix historiques, les statistiques et les graphiques sont actualisés jusqu'au 11 avril 2022, sauf indication contraire. Les positions et prévisions fournies sont celles du 11 avril 2022.