Perspective Economique Mai 2022

Lisez la publication complète ci-dessous ou cliquez ici pour ouvrir le PDF.

- Outre son coût humain, la guerre russo-ukrainienne continue d'exercer une pression à la hausse sur les prix de l'énergie et des matières premières en général. Nous confirmons notre opinion de base selon laquelle les prix du pétrole sont proches de leur pic et resteront élevés au cours des prochains trimestres avant de redescendre progressivement. Les discussions en cours au sein de l'UE au sujet d'un embargo sur les importations de pétrole en provenance de Russie, avec un calendrier d'entrée en vigueur probablement prolongé pour certains pays d'Europe centrale, ajoutent à l'incertitude. Le principal risque, toutefois, ne provient pas tant du marché du pétrole brut lui-même, mais plutôt du marché très tendu des distillats. En outre, l'incertitude entourant la guerre en Ukraine affecte avant tout les prix du gaz et de l'électricité. Contrairement aux États-Unis, qui sont beaucoup plus autosuffisants sur le plan énergétique, l'UE reste, du moins pour l'instant, fortement dépendante des importations de gaz russe.

- Le choc inflationniste provenant des prix des matières premières élargit son champ d'action aux États-Unis et dans l'économie de la zone euro. Il n'est plus exclusivement lié aux prix de l'énergie et des produits de base en général, mais s'étend progressivement à un large éventail de composantes de l’ICP. Le fait que l'inflation soit de plus en plus ancrée dans l'économie se reflète également dans les prévisions des swaps liés à l'inflation. Bien qu'elles ne se soient pas (encore) totalement désancrées, elles ont atteint un nouveau plateau et tablent sur une inflation annuelle moyenne d'environ 3 % dans la zone euro pour les dix prochaines années, ce qui est bien supérieur à l'objectif de 2 % de la BCE. Nous prévoyons que l'inflation globale aux États-Unis et dans la zone euro restera plus élevée pendant plus longtemps, les États-Unis étant probablement proches du sommet, mais qu'elle diminuera de nouveau progressivement pour atteindre l'objectif de 2 % des Banques centrales dans le courant de 2023.

- La croissance du PIB réel aux États-Unis a déçu au premier trimestre. L'économie américaine s'est contractée à un taux annualisé de 1,4 % en glissement trimestriel, en grande partie à cause de la faible croissance des exportations (brutes). L'affaiblissement de l'environnement économique mondial a joué un rôle majeur, comme l'impact de la pandémie sur les fermetures en Chine. L'appréciation du dollar américain en termes pondérés des échanges a également été un moteur important. Pour le reste des années 2022 et 2023, nous pensons que la Fed sera en mesure d'organiser un atterrissage en douceur de la dynamique de la croissance américaine à un niveau légèrement inférieur au taux de croissance potentiel, sans provoquer de récession perturbatrice.

- Dans la zone euro, la croissance trimestrielle du premier trimestre a également été plus faible que prévu (0,2 % en glissement trimestriel), mais reste positive. La faiblesse des données relatives au commerce international, à la production industrielle et aux indicateurs de sentiment prospectifs a pesé sur la croissance du T1, notamment après le début de l'invasion russe. Pour les deuxième et troisième trimestres 2022, nous continuons à prévoir globalement une stagnation de la croissance économique dans la zone euro. La zone euro restera vulnérable aux répercussions économiques de la guerre en Ukraine, au choc des prix des matières premières qui y est lié, à une croissance inférieure au potentiel aux États-Unis, aux blocages liés au Covid en Chine exacerbant les perturbations de la chaîne de production et à l'impact des premières mesures de normalisation de la politique monétaire par la BCE.

- Dans un contexte de tensions inflationnistes persistantes et croissantes, les Banques centrales poursuivent leur mouvement de normalisation de leur politique. Ce mois-ci, nous avons de nouveau revu à la hausse le pic attendu du cycle actuel des taux en République tchèque (à 6 %) et en Hongrie (à 7,50 % pour le Bubor à 3 mois). Aux États-Unis, la Fed a procédé à la première d'une série attendue de hausses de taux de 50 points de base, après avoir entamé son cycle de resserrement avec une hausse de 25 points de base en mars. En outre, le resserrement quantitatif est en cours d'introduction progressive et s'élèvera à 95 milliards de dollars par mois. Enfin, nous nous attendons à ce que la BCE rejoigne également le cycle de normalisation des taux en juillet, bien que plus progressivement, avec une première hausse de 25 points de base. Contrairement à la Fed, le pic attendu du cycle de taux de la BCE (2 %) sera toutefois toujours négatif en termes réels et inférieur à ce que nous considérons comme une position neutre pour l'économie de la zone euro.

Les données relatives au PIB du premier trimestre ont montré que la croissance économique a reculé dans les principales économies avancées. Alors que l'on s'attendait à une poursuite de l'expansion, l'économie américaine s'est contractée à un rythme annualisé de 1,4 % au premier trimestre. Dans la zone euro, la croissance du PIB réel a été positive mais faible, à 0,2 % en glissement trimestriel, avec une hétérogénéité importante entre les États membres. Enfin, la Chine a commencé l'année avec une croissance du PIB plus forte que prévu de 1,3 % en glissement trimestriel.

Toutefois, les derniers chiffres du PIB ne sont qu'un coup d'œil dans le rétroviseur, les perspectives économiques ayant été rapidement dépassées par la guerre en Ukraine. La guerre entre la Russie et l'Ukraine est entrée dans son troisième mois, sans que rien ne laisse présager une résolution prochaine du conflit. Bien que la guerre reste géographiquement contenue, ses effets économiques se font sentir à l'échelle mondiale. Parmi les grandes économies, la zone euro est la plus exposée aux retombées négatives de la guerre, en raison notamment de sa forte dépendance à l'égard des importations d'énergie russe. Dans le même ordre d'idées, les États-Unis seront relativement moins touchés en raison de leur grande indépendance énergétique.

Crise énergétique européenne

Comme nous l'avons déjà évoqué dans notre précédente édition, les prix de l'énergie sont le principal canal de transmission par lequel la guerre en Ukraine affectera les principales variables macroéconomiques, c'est-à-dire qu'elle entraînera une hausse de l'inflation et une baisse de la croissance économique. De manière encourageante, le mois dernier a été marqué par une certaine stabilisation des prix de l'énergie, le pétrole brut Brent oscillant autour de 105 dollars US par baril. D'une part, le prix du pétrole a subi des pressions à la baisse en raison des inquiétudes concernant la vigueur de la demande de pétrole de la Chine dans un contexte de mesures de blocage sévères. D'autre part, l'incertitude entourant l'approvisionnement en pétrole russe continue de soutenir les prix, soulignée par le risque imminent d'un embargo de l'UE sur les importations de pétrole russe. Dans l'ensemble, nous maintenons la perspective d'un maintien des prix du pétrole au-dessus de 100 dollars US par baril de Brent jusqu'en 2022, les risques à court terme étant désormais plus équilibrés mais toujours orientés à la hausse.

Les prix du gaz naturel européen (TTF néerlandais) se sont également stabilisés, mais à un niveau élevé d'environ 100 EUR/MWh (figure 1). La décision de la Russie d'interrompre les livraisons de gaz naturel à la Pologne et à la Bulgarie (en raison du non-respect du nouveau système de paiement en roubles demandé par la Russie) a néanmoins suscité des inquiétudes quant à un arrêt plus large des flux de gaz vers l'Europe. En effet, la situation reste extrêmement fluide et de nouvelles perturbations des approvisionnements en gaz russe demeurent le plus grand risque de baisse à court terme de nos perspectives. Dans un scénario défavorable d'arrêt soudain des approvisionnements en gaz vers l'Europe, il faudrait s'attendre à des mesures d'urgence pour rationner les approvisionnements en gaz, ce qui entraverait considérablement la croissance économique, entraînerait une forte hausse des prix de l'énergie et de l'inflation générale et pousserait l'économie de la zone euro vers la stagflation.

Les chaînes d'approvisionnement soumises à de nouvelles pressions

En outre, les chaînes d'approvisionnement subissent de nouvelles pressions en raison des perturbations liées à la guerre entre la Russie et l'Ukraine et des blocages en Chine (voir également le rapport de recherche KBC du 29 avril). Les nouveaux cas de Covid-19 se propageant rapidement, le gouvernement chinois a renforcé sa stratégie de tolérance zéro, ce qui a entraîné des lockdowns sévères dans plusieurs villes (figure 2). Les indicateurs de haute fréquence suggèrent que les goulets d'étranglement ont commencé à se former à la fin du mois de mars et qu'ils deviendront probablement plus apparents dans les mois à venir. Étant donné l'incertitude quant à la durée des blocages actuels et à l'introduction éventuelle de nouveaux blocages dans d'autres grandes villes (comme Pékin), de nouvelles perturbations des chaînes d'approvisionnement mondiales demeurent un risque important.

Il est important de noter que les perturbations de l'approvisionnement pour des pièces particulières peuvent peser sur l'activité en aval, comme ce fut le cas avec la pénurie mondiale de puces et son impact sur les industries automobiles européennes. Les économies européennes les plus exposées à de telles perturbations en provenance de Chine (c'est-à-dire les économies dont les entreprises sont en aval des producteurs chinois) sont généralement celles d'Europe centrale et orientale. Cela fait de la situation de blocage en Chine un vent contraire supplémentaire pour certaines des économies européennes qui sont déjà les plus vulnérables aux développements liés à la guerre en Ukraine.

Accélération généralisée de l'inflation mondiale

Les pressions inflationnistes s'intensifient depuis plus d'un an maintenant, les récentes impressions d'inflation atteignant des sommets pluri décennaux tant aux États-Unis que dans la zone euro (figure 3). Cette situation entraîne une forte compression du pouvoir d'achat des ménages et réduit les perspectives de croissance. Alors que l'économie américaine est largement autosuffisante en matière d'énergie, l'économie européenne est confrontée à une détérioration marquée des termes de l'échange qui implique un transfert global de richesse vers les pays exportateurs nets d'énergie. Plus inquiétant encore, les pressions sur les prix se sont élargies récemment, avec un redressement notable des prix de base (hors prix de l'énergie et des denrées alimentaires). En outre, une forte accélération de l'inflation des prix alimentaires à la consommation est en cours, reflétant la hausse rapide des prix agricoles. La tendance à la hausse des prix alimentaires est exacerbée par la guerre en Ukraine, qui est, avec la Russie, un important producteur mondial de denrées alimentaires.

Nos perspectives supposent que l'inflation globale restera plus longtemps élevée et supérieure à l'objectif de 2 % des principales Banques centrales jusqu'en 2023, en particulier dans la zone euro. Néanmoins, les risques à court terme restent orientés à la hausse face à la guerre en Ukraine et à l'aggravation des perturbations de la chaîne de production par les lockdowns en Chine. Le choc inflationniste sévère et persistant dans la plupart des économies occidentales présente le risque que l'inflation devienne plus structurellement ancrée dans l'économie, et donc qu'il soit plus difficile pour les Banques centrales de l'extraire à nouveau du système économique. Deux canaux de risque à surveiller de près sont l'évolution des anticipations d'inflation et de la formation des salaires, plus précisément de l'évolution des salaires après prise en compte des gains de productivité (c'est-à-dire les coûts unitaires de main-d'œuvre). Aux États-Unis, les anticipations d'inflation intégrées au marché des swaps indexés sur l'inflation semblent encore ancrées à des niveaux légèrement supérieurs à l'objectif d'inflation à moyen terme de 2 % fixé par la Fed, mais elles sont conformes à leurs antécédents. Cependant, le marché du travail américain reste tendu, avec des risques inflationnistes en cas de hausse significative des coûts unitaires de main-d'œuvre.

En revanche, dans la zone euro, l'état général du marché du travail ne crée pas encore de pression à la hausse significative sur les salaires. Toutefois, les dernières revendications salariales de l'influent syndicat allemand IG Metall pour l'industrie sidérurgique, à savoir 8,2 % pour les 12 mois à venir, en guise de compensation pour l'inflation passée, mettent en évidence le risque qu'en Europe aussi, des attentes d'inflation en forte hausse alimentent le processus de formation des salaires. Si ce scénario de risque se concrétise, les Banques centrales devront prendre des mesures plus longues et plus énergiques pour ramener les anticipations d'inflation en ligne avec leur objectif d'inflation. Ces mesures auraient un coût économique plus élevé en termes de perte de croissance du PIB que dans notre scénario de base.

Selon l'estimation rapide, l'inflation IPCH de la zone euro a légèrement augmenté à 7,5 % en glissement annuel en avril, conformément aux attentes du marché. L'inflation de l'énergie a connu un ralentissement modéré à 38,0 % en glissement annuel, contre 44,4 % en mars, sous l'effet de la stabilisation des prix des matières premières énergétiques et des mesures d'atténuation temporaires mises en œuvre par certains gouvernements de la zone euro. Toutefois, le ralentissement de l'inflation énergétique a été plus que compensé par une accélération étonnamment forte de l'inflation de base des biens et services, qui a atteint 3,5 % en glissement annuel en avril, contre 2,9 % en glissement annuel le mois précédent, reflétant de fortes pressions sur les prix des coûts. En outre, l'inflation des produits alimentaires a maintenu une forte tendance à la hausse en avril, augmentant de 6,4 % en glissement annuel, ce qui est plus que prévu.

Nous pensons que l'inflation de l'euro restera proche de son niveau élevé actuel au cours des prochains mois. L'inflation énergétique continuera de dominer la dynamique des prix, ce qui pourrait constituer une source supplémentaire de risque d'inflation à la hausse. D'un autre côté, il est possible que les gouvernements intensifient leurs efforts pour atténuer les effets des prix élevés de l'énergie sur les ménages dans le courant de l'année. Au total, nous prévoyons que l'inflation dans la zone euro s'établira en moyenne à 7,3 % en 2022, avant de se modérer à un niveau encore élevé de 4,0 % en 2023.

Aux États-Unis, la trajectoire actuelle de l'inflation reste problématique. Bien que l'inflation en glissement annuel ait ralenti en avril en raison d'effets de base statistiques, la hausse mensuelle de l'inflation de base s'est accélérée pour atteindre 0,6 % en glissement mensuel, dépassant les attentes les plus optimistes du marché.

Les données d'avril présentent quelques évolutions notables. L'augmentation de l'inflation de base provient principalement de trois catégories : le logement (tiré par les loyers), les produits de transport (tirés par les prix des voitures neuves, les prix des voitures d'occasion ayant diminué) et les services de transport. Cette dernière catégorie a été entraînée par une forte hausse des prix des transports aériens (18,6 % en glissement mensuel), qui pourrait être une réaction à la hausse des prix du kérosène. Dans l'ensemble, cependant, les relevés de l'inflation d'avril ont montré une plus grande persistance dans le secteur des services de base, ce qui rendra les chiffres de l'inflation de base encore plus rigides à l'avenir. Il s'agit donc d'un autre signal clair pour que la Fed porte rapidement son taux au-dessus du niveau neutre.

En ce qui concerne les perspectives d'inflation, nous avons revu à la hausse les moyennes d'inflation pour 2022 et 2023. Nous pensons que le mois de mars a marqué le pic d'inflation en glissement annuel, même après les chiffres troublants d'avril. Toutefois, une inflation de base nettement plus élevée que prévu entraînerait inévitablement d'autres ajustements à la hausse de la trajectoire de l'inflation. Il est clair que les résultats de l'inflation de base d'avril impliquent que l'inflation va décélérer plus progressivement en termes d'année en année - surtout dans le reste de cette année et au début de 2023.

Une politique monétaire qui reconnaît la persistance de l'inflation

Pour éviter un scénario de stagflation persistante, toutes les grandes Banques centrales s'orientent, à des degrés divers, vers une normalisation de leur politique. Ce changement de politique fait suite à une longue période au cours de laquelle la hausse constante de l'inflation était généralement considérée comme "transitoire", purement due à la réouverture des goulets d'étranglement postpandémie, et ne nécessitant donc aucune réponse de la part de la politique monétaire. L'inflation ayant persisté plus longtemps que prévu et continué à augmenter, les Banques centrales ont abandonné cette vision consensuelle les unes après les autres. L'invasion de l'Ukraine par la Russie et le choc sur les prix des matières premières qu'elle a provoqué, sans qu'aucune issue rapide ne soit en vue, ont fini par convaincre la BCE de changer d'avis.

Il subsiste toutefois des différences de politique entre les grandes Banques centrales occidentales. D'une part, la Fed veut désormais contenir les pressions inflationnistes à tout prix. Elle a mis fin à son programme d'assouplissement quantitatif en mars 2022 et a déjà relevé son taux directeur à deux reprises, de 75 points de base au total, par rapport à son point de départ proche de zéro. Nous confirmons notre opinion selon laquelle la Fed continuera de relever son taux directeur lors des prochaines réunions de 50 points de base chacune pour atteindre un taux de 2,875 % (milieu de fourchette) d'ici la fin 2022. Après une nouvelle hausse de 25 points de base au premier trimestre 2023, la Fed devrait atteindre le sommet de ce cycle de resserrement, modérément au-dessus de ce que la Fed elle-même considère comme un taux neutre à long terme (environ 2,4 % dans ses dernières projections "dot plot" de mars 2022). Outre cette normalisation des taux, la Fed procède actuellement au dénouement progressif de ses achats d'actifs antérieurs. A plein régime, la Fed va liquider les bons du Trésor américain et les titres adossés à des créances hypothécaires à un rythme de respectivement 60 et 35 milliards de dollars US par mois. Ce resserrement quantitatif contribuera de manière significative à une trajectoire plus élevée des rendements obligataires américains et à un ralentissement de la croissance et de l'inflation aux États-Unis.

En revanche, la BCE a été plus hésitante à s'attaquer aux pressions inflationnistes. Cependant, la BCE semble s’y mette à son tour aussi, mais à un rythme beaucoup plus prudent que la Fed. Contrairement aux États-Unis, l'évolution des salaires dans la zone euro a été (jusqu'à présent) beaucoup plus modérée, bien que très récemment, les syndicats commencent à exiger des compensations au moins partielles de l'inflation. Il est vrai que ces demandes sont, pour l'instant, des ajustements rétrospectifs de l'inflation, mais le risque que des anticipations d'inflation plus élevées soient ancrées dans le processus de formation des salaires n'est pas négligeable. C'est ce qui ressort, par exemple, des prévisions d'inflation moyenne sur dix ans pour la zone euro, qui sont intégrées dans les swaps indexés sur l'inflation. Après avoir indiqué pendant de nombreuses années un taux d'inflation bien inférieur à l'objectif de 2 % de la BCE, elles se sont sensiblement déplacées vers le haut pour atteindre un nouveau plateau d'attentes d'environ 3 %. Ces anticipations d'inflation ne semblent pas (encore) être (totalement) désancrées pour le moment, mais le fait qu'elles soient maintenant bien au-dessus de la définition de la stabilité des prix de la BCE a été l'un des éléments qui ont incité la BCE à prendre des mesures en vue de la normalisation de sa politique.

Pour commencer, la BCE a également mis fin progressivement aux achats nets d'actifs dans le cadre de son programme d'achat d'urgence en cas de pandémie (PEPP) en mars et mettra très probablement fin aux achats nets dans le cadre de son programme général d'achat d'actifs (APP) en juillet également. Cependant, contrairement à la Fed, la BCE n'envisage pas de réduire son bilan dans l'immédiat. Néanmoins, nous nous attendons à ce que la BCE entame un cycle de normalisation du taux directeur de 25 points de base à chaque réunion à partir de juillet, pour atteindre un taux de dépôt de 0,50 point de base d'ici la fin 2022. Le pic du cycle de normalisation de la BCE atteindra probablement 2 % dans le courant de 2023, ce qui reste un taux réel négatif et inférieur à ce que nous considérons comme un taux neutre pour la zone euro.

Les écarts de rendement par rapport aux Bunds allemands sur les obligations souveraines de l'UEM ont augmenté en raison de la fin du PEPP et de l'APP de la BCE et de la hausse imminente des taux directeurs. Nous pensons que cette tendance va se poursuivre. Conjuguée à une trajectoire attendue plus élevée pour le rendement des obligations de référence allemandes, elle entraînera une hausse sensible des rendements obligataires des obligations souveraines de l'UEM. Si, à un moment donné, ces niveaux constituent une menace pour la viabilité de la dette de la zone euro, la BCE est susceptible d'introduire et de mettre en œuvre un nouvel instrument (qui doit encore être défini en détail), qui lui permettrait d'éviter une "fragmentation" du marché obligataire de la zone euro susceptible de compromettre la transmission de la politique monétaire de la BCE. C'est également en raison de ce risque institutionnel spécifique à la zone euro que la BCE a été beaucoup plus réticente que la Fed à accepter la nécessité de taux d'intérêt plus élevés à court et à long terme.

Le différentiel de taux d'intérêt entre les États-Unis et la zone euro devrait encore augmenter au cours des prochains trimestres et a déjà affaibli le taux de change de l'euro par rapport au dollar américain. Une certaine perte de crédibilité de la BCE quant à son engagement à poursuivre la stabilité des prix a également joué un rôle. Il faudra un certain temps pour rétablir complètement la crédibilité du marché, c'est pourquoi nous prévoyons maintenant une évolution plus faible de l'euro par rapport au dollar américain.

Zone euro : croissance positive mais faible au premier trimestre

Le PIB réel de la zone euro a progressé de 0,2% en glissement trimestriel au premier trimestre, marquant un début d'année atone. Le PIB du premier trimestre a été affecté par plusieurs facteurs, notamment les restrictions liées à la pandémie due à la vague Omicron au début de l'année, et la réouverture de l'économie qui a suivi. Par ailleurs, le déclenchement de la guerre en Ukraine a entraîné une hausse encore plus forte des prix de l'énergie, pesant sur le pouvoir d'achat des ménages. Enfin, la guerre Russie-Ukraine a exacerbé les perturbations persistantes de la chaîne d'approvisionnement. Nous estimons que la croissance séquentielle du PIB réel du premier trimestre 2022 dans la zone euro aurait pu être supérieure de près de 0,7 point de pourcentage en l'absence des chocs négatifs sur les chaînes d'approvisionnement mondiales.

Au niveau des pays, la croissance économique a été mitigée mais surtout peu impressionnante au début de 2022. L'Espagne a mené le peloton des principales économies de la zone euro avec une croissance du PIB réel de 0,3 % en glissement trimestriel. L'économie espagnole reste néanmoins le principal retardataire de la reprise postpandémique (figure 4). L'économie allemande a connu une croissance modeste de 0,2 % en glissement trimestriel, défiant les prévisions de récession technique. Le PIB réel de la France a stagné (0,0 % en glissement trimestriel) au premier trimestre, tandis que la croissance de l'Italie s'est transformée en une légère contraction de 0,2 % en glissement trimestriel.

Pour l'avenir, la situation économique ne devrait pas s'améliorer, compte tenu de la persistance de vents contraires. Après avoir été fortement affecté par la guerre entre la Russie et l'Ukraine en mars, l'indice de confiance des consommateurs de la zone euro a légèrement augmenté en avril. Cependant, malgré une amélioration modérée, la confiance des consommateurs reste déprimée face à la guerre en Ukraine ainsi qu'à l'inflation galopante et à la compression du pouvoir d'achat qui en découle, ce qui assombrit les perspectives de la consommation privée.

Entre-temps, les indicateurs du climat des affaires ont été relativement résilients depuis le début de la guerre en Ukraine. L'indice PMI composite de la zone euro a rebondi à 55,8 en avril, grâce à une bonne surprise dans les services. En effet, le secteur des services continue de bénéficier de la levée des restrictions à la mobilité, signalant un début de trimestre positif. En revanche, l'activité dans le secteur manufacturier continue de se rapprocher de la barre des 50 points (qui sépare la croissance de la contraction) en raison de la hausse des prix de l'énergie et de l'incertitude accrue concernant l'approvisionnement en énergie de la Russie, ainsi que de nouveaux goulets d'étranglement dans l'approvisionnement. Les indicateurs de confiance tournés vers l'avenir, tels que la composante "attentes" de l'indicateur allemand IFO, continuent toutefois à indiquer un risque important que le secteur manufacturier européen, en particulier, soit affecté au cours des prochains trimestres. L'évolution générale du commerce mondial et l'aggravation des goulets d'étranglement de la chaîne d'approvisionnement sont susceptibles de jouer un rôle, en plus du ralentissement (probablement temporaire) de la croissance de la demande d'importations en provenance de Chine, lié à la pandémie.

Dans l'ensemble, nous maintenons notre opinion générale selon laquelle la reprise dans la zone euro va globalement stagner au cours des deuxième et troisième trimestres. Après un résultat du PIB au premier trimestre modérément moins bon que prévu, nous avons mécaniquement revu à la baisse notre prévision de croissance pour 2022, de 2,3 % à 2,1 %, en ne modifiant pas la dynamique de croissance trimestrielle attendue pour le reste de l'année. Notre prévision de PIB réel pour 2023 reste inchangée à 1,4%. Toutefois, les risques qui pèsent sur la croissance sont orientés à la baisse, notamment en raison de la possibilité d'importantes perturbations de l'approvisionnement en gaz russe entraînant un rationnement forcé du gaz. Dans un tel scénario défavorable, nous pensons qu'il serait difficile pour la zone euro d'éviter une stagflation de grande ampleur.

ÉTATS-UNIS : La contraction du 1er trimestre sera suivie d'une croissance sous-potentielle

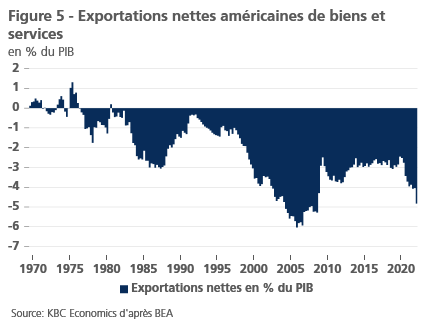

L'économie américaine s'est contractée au premier trimestre à un taux annualisé de 1,4 % (croissance trimestrielle de -0,4 %). Le principal facteur qui a pesé sur la croissance a été les exportations nettes (figure 5). La vigueur des importations brutes peut encore être interprétée comme le reflet d'une demande intérieure finale solide. La contribution négative des exportations brutes à la croissance résulte toutefois de la détérioration de l'environnement économique international, comme en témoignent le ralentissement de la croissance chinoise et les perturbations causées par la guerre au commerce international en général et aux chaînes de production mondiales en particulier. En outre, l'appréciation du dollar américain pondérée par les échanges commerciaux a également pesé sur la croissance des exportations brutes américaines. En raison des politiques restrictives et de la rhétorique belliciste de la Fed, le taux nominal large du dollar américain s'est renforcé d'environ 5 % depuis le début de l'année, rendant les exportations (nettes) américaines encore moins compétitives. Nos simulations indiquent qu'une telle appréciation pourrait générer une contribution négative à la croissance d'environ 0,5 point de pourcentage au cours des six prochains mois.

Il est peu probable que ce frein à la croissance disparaisse de sitôt étant donné le cycle de resserrement énergique dans lequel la Fed s'est engagée, créant des différentiels de taux d'intérêt importants en faveur du dollar américain. Ce cycle de resserrement américain pèsera également sur la croissance par le biais d'autres composantes de la demande globale sensibles aux taux d'intérêt, comme les investissements et la consommation privée. Jusqu'à présent, la croissance de la consommation privée a relativement bien résisté grâce à un marché du travail tendu, bien que la croissance des salaires nominaux ait du mal à suivre l'inflation élevée.

Cependant, le dollar fort n'est pas le seul élément de l'indice de resserrement des conditions financières. Par exemple, les taux hypothécaires à long terme ont atteint leur plus haut niveau depuis dix ans et les écarts de crédit des entreprises se sont également considérablement élargis. Tout cela est lié à la campagne anti-inflationniste de la Fed, qui vise le ralentissement de la demande intérieure américaine et, implicitement, les pressions inflationnistes. Nous convenons que le resserrement des conditions financières entraînera un ralentissement des investissements et de la consommation au cours des prochains trimestres. Par conséquent, la croissance du PIB devrait rester inférieure à son potentiel pendant un certain temps, ce qui entraînera un refroidissement progressif du marché de l'emploi et une légère hausse du taux de chômage par rapport aux récents points bas du cycle économique (3,6 %).

Dans l'ensemble, nous supposons que la Fed sera en mesure d'organiser un "atterrissage en douceur" de l'économie américaine, c'est-à-dire de ramener relativement rapidement l'inflation vers son objectif politique sans provoquer de récession grave. Par conséquent, notre trajectoire de croissance trimestrielle attendue pour le reste de 2022 et 2023 est légèrement inférieure au taux de croissance potentiel, sans aucune stagnation ou même une croissance trimestrielle négative. Il s'agit certes d'un scénario bénin, les risques pour le cycle économique américain étant orientés à la baisse. Plus précisément, une récession (technique) de deux trimestres consécutifs de croissance négative ne peut être totalement exclue, étant donné les effets restrictifs difficiles à estimer du resserrement quantitatif.

Chine : la Covid provoque un ralentissement temporaire

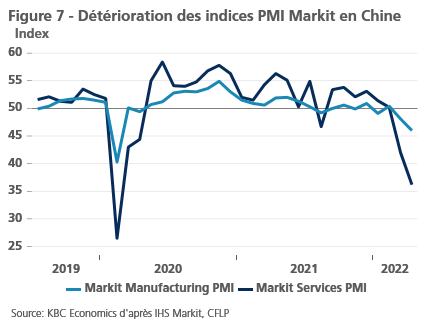

Les perspectives de croissance de la Chine se sont encore détériorées ces dernières semaines, car les restrictions liées au Covid à Shanghai sont restées en place plus longtemps que prévu, tandis que les craintes de nouveaux blocages tout aussi stricts à Pékin ont augmenté. Les embouteillages routiers dans les grandes villes, qui peuvent servir d'indicateur de la sévérité des restrictions, se sont effondrés à Shanghai à la mi-mars et ne se sont toujours pas rétablis, tandis qu'une détérioration similaire est observée à Pékin depuis le début du mois de mai (figure 6). Cela suggère que, même si le PIB du premier trimestre s'est bien maintenu à 4,8 % en glissement annuel (1,3 % en glissement trimestriel), le deuxième trimestre sera beaucoup plus faible en raison de l'effondrement de l'activité des services. Ce point de vue est étayé par les enquêtes les plus récentes sur le climat des affaires, l'indice PMI Markit des services s'étant effondré à 36,2 en avril, signalant une forte contraction (figure 7). L'indice PMI Markit de l'industrie manufacturière est également passé en territoire de contraction, mais a mieux résisté, à 46,0. Compte tenu de ces évolutions, nous prévoyons désormais une croissance en glissement annuel de seulement 3,8 % au T2 2022 (0,4 % en glissement trimestriel), avec des risques importants de dégradation de ces perspectives. Nous avons donc revu à la baisse nos perspectives de croissance pour l'ensemble de l'année, de 4,8 % à 4,5 %.

Les décideurs politiques continuent de signaler un soutien accru pour stimuler la croissance économique, mais les outils politiques sont jusqu'à présent incrémentiels (les mesures comprennent des allègements fiscaux pour les petites entreprises, l'émission d'obligations par les collectivités locales pour soutenir les infrastructures, et des réductions du ratio de réserves obligatoires pour les banques). En particulier, la monnaie (CNY) s'est fortement dépréciée par rapport au dollar depuis la fin avril, après une longue période de vigueur relative depuis la mi-2020. Cette vente soudaine reflète probablement un certain nombre de facteurs, notamment le retournement du sentiment des investisseurs en raison des restrictions sévères et de la politique monétaire divergente entre la Chine et une grande partie du reste du monde. L'affaiblissement de la monnaie pourrait également refléter un choix politique visant à soutenir le secteur des exportations chinoises dans un contexte d'effondrement brutal de la demande intérieure. Comme les décideurs n'ont pas changé d'avis sur l'approche "zéro Covid" ni sur l'objectif de croissance de 5,5 % pour 2022 (qui semble de plus en plus hors de portée), de nouvelles mesures de soutien sont attendues, notamment sous la forme d'une augmentation des investissements dans les infrastructures.

Alle historische koersen/prijzen, statistieken en grafieken zijn up-to-date, tot en met 9 mei 2022, tenzij anders vermeld. De verstrekte posities en prognoses zijn die van 9 mei 2022.