US bankencrisis

Abstract

De recente perikelen van de regionale banken in de VS hebben aanzienlijke economische schade veroorzaakt. De kredietvoorwaarden werden aanzienlijk strenger en de belastingbetalers kregen allicht een grote klap. Het ziet er dus naar uit dat de crisis zal bijdragen aan de vertraging van de Amerikaanse economie in de komende kwartalen. Toch is een herhaling van 2008 onwaarschijnlijk, zelfs als andere regionale banken in de VS in de problemen zouden komen. De financiële sector staat er nu beter voor, de autoriteiten zijn proactiever en de economische origine van de crisis is heel anders.

Inleiding

Begin augustus verlaagde Moody's, een belangrijke kredietbeoordelaar, de ratings van tien regionale banken in de VS. De verlagingen schokten de financiële markten en herinnerden ons eraan dat de Amerikaanse bankensector nog altijd kwetsbaar is, vooral de minder gereguleerde regionale banken. Vergelijkingen met de wereldwijde financiële crisis van 2008, die de VS in een langdurige recessie stortte, doken weer op. Maar hoewel de recente bankellende zeker schadelijk is voor de Amerikaanse economie, zal de uiteindelijke structurele impact waarschijnlijk milder zijn. Zelfs indien de bankencrisis opnieuw zou oplaaien en meer regionale banken in de VS te maken zouden krijgen met plotselinge liquiditeitsproblemen.

Financiële sector is solider

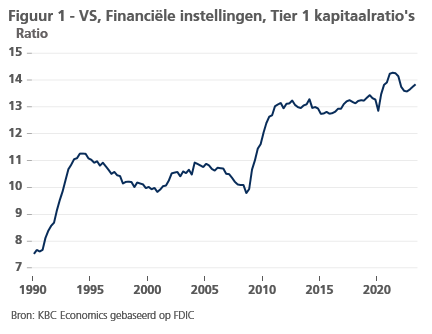

Een eerste belangrijk verschil met 2008 betreft de financiële regelgeving. Na de financiële crisis nam het Amerikaanse Congres de Dodd-Frank Wall Street Reform and Consumer Protection Act aan. De wet bevatte bepalingen om roofkredieten te voorkomen, speculatieve handel te beperken en banken met (meer dan) 50 miljard USD aan activa te onderwerpen aan strengere kapitaal- en liquiditeitsvereisten en regelmatige stresstests. Helaas verhoogde de Economic Growth, Regulatory Relief, and Consumer Protection Act van 2018 de activadrempel naar 250 miljard USD. Toch is het huidige Amerikaanse financiële systeem veel veerkrachtiger dan in 2008. Hoewel andere middelgrote Amerikaanse banken in de toekomst nog altijd te maken kunnen krijgen met een plotselinge liquiditeitsuitstroom, beschikken banken nu over veel grotere buffers om nieuwe financiële schokken op te vangen (zie figuur 1).

Snellere reactie van de overheid

Een tweede belangrijk verschil was de reactie van de centrale autoriteiten. Op 15 september 2008 liet de overheid Lehman Brothers op wanordelijke failliet gaan, wat een paniekreactie veroorzaakte in de hele financiële sector. Later, te midden van ernstige financiële paniek, verwierp het Huis van Afgevaardigden van de VS op 29 september 2008 de Emergency Economic Stabilization Act, die het ministerie van Financiën toestemming gaf om maar liefst 700 miljard USD aan belastinggeld uit te geven om door hypotheek gedekte waardepapieren en andere noodlijdende activa op te kopen. Gelukkig werd vier dagen later een licht aangepaste versie aangenomen, waardoor de financiële markten tot rust kwamen. Toch veroorzaakte de trage reactie van de overheid toen aanzienlijke economische schade, omdat het vertrouwen van consumenten en producenten kelderde.

De reactie van de overheid was deze keer veel krachtiger. Toen de Silicon Valley Bank omviel, besloot de Federal Deposit Insurance Corporation (FDIC) alle deposito's bij de bank te verzekeren (ook de deposito's die voorheen niet verzekerd waren), waardoor de depositogarantie werd uitgebreid naar grotere depositohouders. Het introduceerde ook het Bank Term Lending Program (BTLP), waardoor banken geld konden lenen tot 1 jaar met obligaties a pari als onderpand (ondanks aanzienlijk lagere marktwaarderingen als gevolg van sterker dan verwachte rentestijgingen). Bovendien verstrekten de Federal Home Loan Banks, een groepering van leveranciers van uitleenbare fondsen aan financiële instellingen, 144 miljard USD aan liquiditeit aan noodlijdende regionale banken bij het begin van de crisis. Deze maatregelen hebben de crisis voorlopig effectief ingedamd.

Geen economische misallocatie

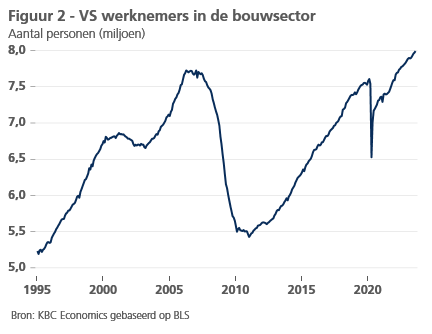

Een laatste verschil is de aard van de crisis. In 2008 was de onderliggende oorzaak van de crisis de proliferatie van subprime-hypotheken. Hierdoor konden burgers woningen kopen of bouwen die ze zich niet konden veroorloven. Als gevolg daarvan bloeide de bouwsector vóór de crisis, maar ging hij daarna ten onder. Miljoenen bouwvakkers werden werkloos en hadden het moeilijk om een nieuwe baan te vinden die aansloot bij hun vaardigheden (zie figuur 2).

In tegenstelling tot 2008 zijn de Amerikaanse bankproblemen van dit jaar vooral het gevolg van looptijdverschillen en concentraties van onverzekerde depositopools binnen Amerikaanse regionale banken. Hun activa, zoals leningen en obligaties, hebben doorgaans lange looptijden, terwijl hun passiva, zoals onverzekerde deposito's, kortere looptijden hebben. Banken zoals Silicon Valley Bank hebben deze mismatch onvoldoende afgedekt, waardoor deze regionale banken aan materiële risico's werden blootgesteld. Dat gezegd zijnde, hoewel de looptijdmismatch pijnlijk is voor de winst-en verliesrekening van een bank, veroorzaakt het geen misallocatie van banen binnen de bredere economie en is de economische impact dus beperkter.

Conclusie

Het is belangrijk om te stellen dat de recente regionale bankencrisis in de VS een aanzienlijke impact zal hebben op de economie. Ze heeft bijgedragen tot een verdere aanscherping van de kredietvoorwaarden en heeft de belastingbetaler naar schatting 31,5 miljard USD gekost. Dat gezegd zijnde, zelfs als andere regionale banken verder in de problemen zouden komen, lijkt een 2008-scenario eerder onwaarschijnlijk. In tegenstelling tot 2008 is de regelgeving verbeterd, grijpen de autoriteiten sneller in en heeft de crisis geen economische misallocatie veroorzaakt. Een diepe financiële crisis ligt dus allicht niet in het verschiet.