Defensie-uitgaven als volgende dominosteen?

Het voorbije weekend vond de 60e veiligheidsconferentie van München plaats. De jaarlijkse bijeenkomst rond internationale veiligheid is de grootste in haar soort en staat sinds 2022 voornamelijk in het teken van de Russische invasie in Oekraïne. De Estse premier Kaja Kallas brak na de symbolische val van de strategische stad Avdiika opnieuw een lans om op Europees niveau voor €100 miljard aan obligaties uit te geven om broodnodige defensie-uitgaven te financieren. Eerder lieten de voorzitter van de Europese raad, Charles Michel, en Frans president Macron al gelijkaardige ballonnetjes op. Na Europese verkiezingen in juni hoopt Kallas dat de EU voor defensie een strategie op poten zet gelijkaardig aan de Covid-aanpak.

Het momentum voor gezamenlijke defensie-uitgaven past perfect in onze visie van een eengemaakte Europese obligatiemarkt naar analogie met de Amerikaanse Treasury-markt. De kiem werd gezaaid tijdens de Covid-pandemie. Zocht Europa tijdens de schuldencrisis nog haar toevlucht tot vehikels buiten de (Europese) begroting om landen in de problemen financieel tegemoet te komen (denk aan EFSM/EFSF), kwam daar met Next Generation EU (NGEU) tijdens de Covid-pandemie verandering in. Tussen 2020 en 2026 zal Europa ter financiering van herstelplannen voor in totaal zo’n €800 miljard aan gezamenlijke schuld uitgeven. Dat is meer dan het tienvoudige van het uitgiftevolume in het vorige decennium (2010-2019). In een mum van tijd wordt de gezamenlijke Europese obligatiemarkt zo de vijfde grootste op het continent, na Frankrijk, Italië, Duitsland en Spanje. Tegelijkertijd zet Europa in op de professionalisering van de EU-markt. Denk dan maar aan een geijkte prijszetting, constante verhandelbaarheid, het opzetten van een repo-faciliteit of het enten van een futuremarkt.

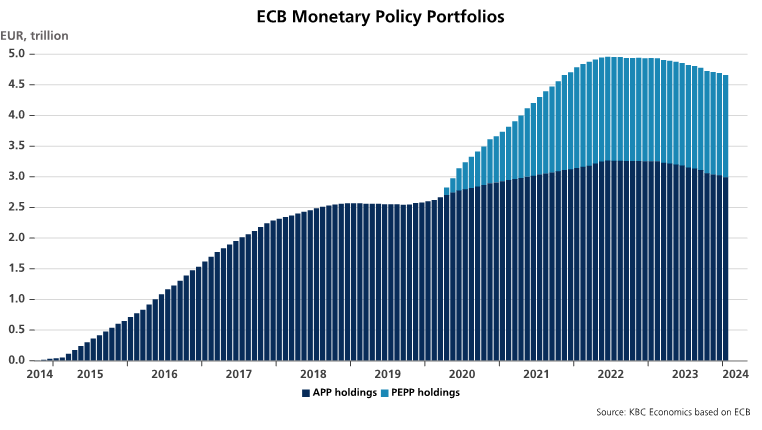

De lokroep naar gezamenlijke schulduitgifte wordt steeds groter. Defensie is op vandaag het meest acuut, maar voor kosten gerelateerd aan de energietransitie of vergrijzing kan evengoed een wagonnetje worden aangepikt. Voor overheden is het de makkelijkste manier om de factuur door te schuiven en een herhaling van de schuldencrisis (2010-2012) te vermijden. Tien jaar later is er aan de onderliggend schuldproblematiek immers weinig veranderd. Het zeer agressieve monetaire beleid van de ECB heeft de rekening gewoon lang betaalbaar gehouden. In de nieuwe context zorgt de rentesneeuwbal voor structureel hogere tekorten die schuldratio’s opnieuw de hoogte injaagt. De handen van de ECB blijven gebonden in de inflatiestrijd. Ze is bovendien nog maar net begonnen met de afbouw van haar gigantische obligatieportefeuille (bijna €5000 miljard op het toppunt of iets meer dan 30% van alle langlopende schuld van elke lidstaat van de eurozone). Het wegvallen van vraag (ECB) en toegenomen aanbod (stijgende tekorten) zullen lange rentes hoger stuwen en maken de rentesneeuwbal enkel groter. We zien de Europese begroting en het verder uitbouwen van een Europese obligatiemarkt dan ook als instrument bij uitstek om de schuldproblematiek onder controle te houden en nationale faillissementen te vermijden. Het eindresultaat is een Europese obligatiemarkt op “twee snelheden”. Eén zeer liquide EU-markt die (steeds meer) gezamenlijke noden financiert en kleinere, uitdovende, nationale, obligatiemarkten die overige tekorten en rentelasten dekken.

Mathias Van der Jeugt, KBC Marktenzaal

Afbouw ECB-obligatieportefeuilles is nog maar net begonnen