Risico op onder- in plaats van overschatting

De speech van Fed-voorzitter Powell in Jackson Hole spookt nog steeds door ons achterhoofd. “The time has come for policy to adjust” trok alle aandacht. Powell geeft na 15 maanden beleidsrentestabiliteit fiat tot een minder restrictieve koers. Eigenlijk is het de officiële bevestiging van wat iedereen al wist. Als we iets dieper graven, legde Powell mogelijk de kiem voor veel drastischere acties.

“The balance of the risks to our two mandates has changed.” In plaats van het indijken van opwaartse inflatierisico’s focust de Fed voortaan op het opvangen van neerwaartse tewerkstellingsrisico’s. “We will do everything we can to support a strong labor market”. Met het risico op overinterpretatie is het van ECB-voorzitter Draghi – “Within our mandate, the ECB is ready to do whatever it takes to preserve the euro. And believe me, it will be enough” – geleden dat het hoofd van een (grote) centrale bank zo’n blanco cheque schreef. Geloofwaardigheid is en blijft het hoogste goed van een centrale bankier. “The current level of our police rate gives us ample room to respond…” De huidige beleidsrente (5.25%-5.50%) zet zich af tegen een neutrale rente die zich voor de meerderheid van Fed-gouverneurs tussen 2.5% en 3.5% bevindt. Het is de theoretische evenwichtsrente voor een economie in evenwicht met prijsstabiliteit en maximale tewerkstelling. Waarom die manoeuvreerruimte zo in de verf zetten als er geen bereidheid is om ze te gebruiken? “… including the risk of unwelcome further weakening in labor market conditions”. De lat ligt lager dan gedacht. De horde is een zwakkere arbeidsmarkt van de huidige niveaus. De werkloosheidsgraad steeg in juli tot 4.3%. Vrijdag krijgen we een nieuwe update. “The direction of travel is clear, and the timing and pace of rate cuts will depend on incoming data, the evolving outlook, and the balance of risks.” De focus ligt mogelijk niet op de timing, maar op het tempo. Verwijzingen naar een voorzichtige start of waakzaamheid voor een inflatieversnelling liet Powell achterwege. Eén naald in het kompas: de arbeidsmarkt.

Na de stevige marktherpositionering begin augustus (van 50 bpn aan renteverlaging dit jaar naar 100 bpn) was de eerste reflex dat de markt een ruim voorschot nam. Eind augustus ging Powell de strijd niet aan om de markt van gedachten te brengen. Wel integendeel. Vanuit een risicoperspectief denken we dat de kans nu groter is geworden op een onder- dan een overschatting. Voor minder lijkt de Fed niet te gaan, meer sluit ze niet uit. Waarom niet overgaan tot een relatief snelle reset richting normaal (“stealth easing”) om mogelijke neerwaartse risico’s op te vangen. In een context van opwaartse inflatierisico’s was de grootst mogelijke beleidsfout de rente te snel verlagen. Tegen de nieuwe achtergrond van neerwaartse tewerkstellingsrisico’s is de grootst mogelijke beleidsfout de rente te laat te verlagen. De beleidsruimte die er is richting neutraal biedt opties voor een snelle, anticiperende, start. In de Fed-geschiedenis zijn kleine stappen lager ook uitzondering eerder dan regel. We worden achterdochtig. Powell voert iets in zijn schild. Drie keer 50 basispunten dit jaar en hopen op een zachte landing in 2025?

Mathias Van der Jeugt, KBC Marktenzaal

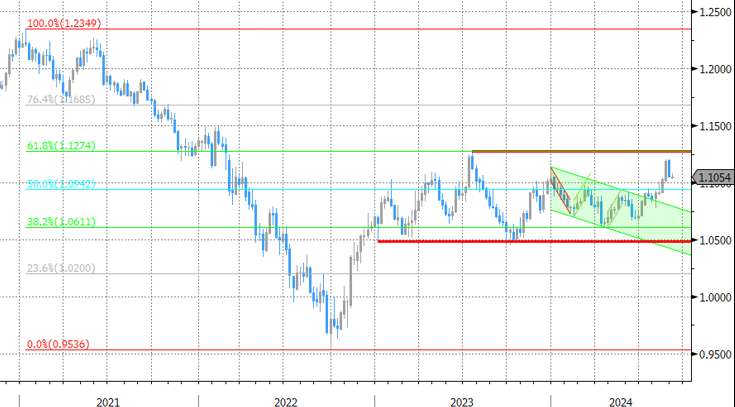

EUR/USD (weekgrafiek): dollar kwetsbaar voor drastische Fed-actie