NBP: renteverlaging kan…in 2026!

De rentebeslissing van de Poolse centrale bank (NBP) woensdag zou een ‘non-event’ worden en was dat aanvankelijk ook. De rente bleef op 5.75%. De NBP geeft al een tijd aan dat ze eerst duidelijkheid wil over de impact op de inflatie van het afschaffen van prijsregulatie (o.a.voor energieprijzen) die de voorbije jaren werd ingesteld om de koopkrachtcrisis te temperen. Het debat over een renteverlaging kon dan eventueel starten eind dit jaar/begin volgend jaar. Dat was wel buiten gouverneur Glapinski gerekend. Die zit nooit verlegen om een straffe uitspraak en dat bleek ook gisteren tijdens de traditionele perstoelichting de dag na de beleidsbeslissing. Geen renteknip in 2024, ook niet in 2025, eventueel in 2026, ten vroegste! En wij die dachten dat het tijdperk van ‘forward guidance’ in het monetair beleid op zijn einde liep.

Eigenlijk ging er woensdag al een waarschuwingslampje af met de nieuwe NBP vooruitzichten. De verwachte groei voor de komende drie jaar werd dan wel neerwaarts bijgesteld (2024 3.0% van 3.5%; 3.8% van 4.2% in 2025 en 3.1% van 3.3% in 2026), maar de inflatieprojectie ging stevig hoger (3.7% van 3.55% dit jaar en vooral 5.25% van 3.6% voor 2025). Naast het (in stappen) opnieuw vrijmaken van energieprijzen is de NBP ook beducht voor de inflatie-impact van forse (reële) loonstijgingen. Concreet ziet Glapinski de inflatie van 2.5% in mei (exact de NBP inflatiedoelstelling) terug aantrekken richting 5.0% eind dit jaar met nog een bijkomende opstoot begin 2025. In 2026 (2.7%) keert de inflatie dan terug richting de NBP doelstelling, wel te verstaan op voorwaarde dat de rente op 5.75% blijft.

De bezorgdheid over een loonprijsspiraal is begrijpelijk en het argument dat hogere energieprijzen de inflatieverwachtingen bij de consument kunnen bestendigen heeft zeker ook zijn merites. Anderzijds is de afbouw van prijsbeperkingen een remmende factor voor het beschikbaar inkomen. Je kan gouverneur Glapinski er alvast niet van verdenken dat hij de regering van premier Tusk monetaire cadeautjes doet. Even ter vergelijking. In de notulen van de juni-vergadering rechtvaardigde de ECB gisteren haar renteknip (ook ondanks hogere inflatieprojecties) met het argument dat, zelfs na die eerste stap, het beleid (meer dan) restrictief genoeg blijft om de inflatie richting de doelstelling te brengen. Dit soort toegefelijkheid zit er bij de NBP tot nader bericht niet.

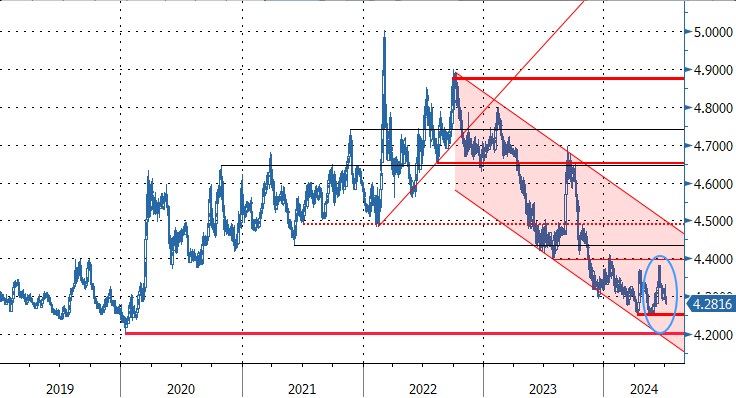

De zloty won woensdag al lichtjes terrein en verdapperde gisteren na de toelichting van Glapinski. Als de NBP voet bij stuk houdt, houdt ze de rente veel langer hoog dan andere centrale banken in de regio (CNB, MNB), dan de ECB een waarschijnlijk ook de Fed. De zloty blijft natuurlijk ook gevoelig van het algemeen risicosentiment. In een context van algemeen soepelere monetaire condities wanneer ook de Fed later dit jaar de voet van de rem haalt, speelt de zloty dan wel met sterke (rente)kaarten. Een verder herstel van de Poolse munt, in eerste instantie richting EUR/PLN 4.247 (jaardieptepunt dit jaar) en verder EUR/PLN 4.20 (niveau begin 2020, zie grafiek) behoort dan zeker tot de mogelijkheden.

EUR/PLN: zloty behoudt uitzicht op riante rentesteun.