BIS trekt lessen uit voorbije kwarteeuw

De Bank of International Settlements (BIS) publiceerde afgelopen weekend haar jaarlijks rapport. Het lijvige, vlot 100 pagina’s tellende document in detail uitpluizen (wie doet zoiets?) zou ons te ver leiden. Gelukkig vinden we de meest interessante conclusies en suggesties van de centrale bank van de centrale banken al in de inleidende sectie.

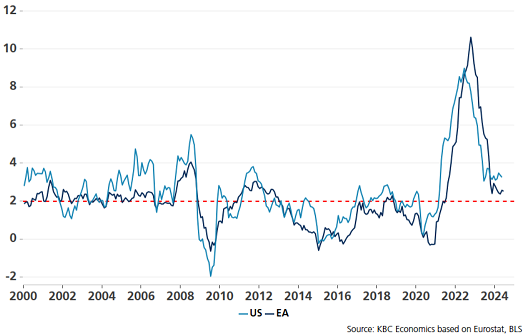

De BIS blikte terug op de afgelopen 25 jaar. Ze geeft haar aangeslotenen een schouderklopje voor de aanpak van de financiële crisis en de daaropvolgende periode van chronisch (te) lage inflatie. De centrale banken namen vervolgens drastische stappen om de inflatieopstoot in de nasleep van de pandemie te counteren. Volgens de BIS ligt vandaag de basis voor een terugkeer naar prijsstabiliteit er. Uit die kwarteeuw aan monetaire en inflatoire uitschieters trekt de BIS enkele lessen. De eerste is dat een agressief rentebeleid kan verhinderen dat inflatie zich permanent op veel te hoge niveaus nestelt. Het (nogal late, zo geeft de BIS wel toe) antwoord op de post-pandemische prijsversnelling vermeed een ’70 scenario waarbij oplopende inflatie en inflatieverwachtingen een zichzelf versterkende spiraal ontketenden. Het omgekeerde is ook waar. Bij economische crises en sterke deflatoire krachten is vooral de balans van de centrale bank (lees: kwantitatieve versoepeling) een krachtig instrument. Maar, les nummer drie, dit beleid duurt best niet te lang. Het is de wet van afnemende meeropbrengsten. Anders gezegd: op termijn wegen de voordelen niet meer op tegen de nadelen. Bovendien verdooft een langdurige aanwezigheid van de monetaire overheid allerlei marktprikkels die een correcte prijsvorming verhinderen. De BIS heeft het hier over ons (rente)stokpaardje: risicopremies. Les vier: communicatie. Er heerst een groeiende discrepantie tussen wat centrale banken kunnen en wat er van “de almachtigen” verwacht wordt. Het uitgebreide monetaire instrumentarium maakt de zaken voorts almaar complexer, soms zelfs tegenstijdig. APP, Operation Twist, TLTRO, TALF, PEPP, LSAP en nog zoveel andere acroniemen werden naast de beleidsrente in het leven geroepen. KISS!

Met die wijsheden op zak kijkt de BIS naar de toekomst. In een “nieuw” monetaire raamwerk moet flexibiliteit centraal staan. Een aanpak die te veel steunt op niet-waarneembare constructen raadt de BIS niet aan. Het is een onverholen sneer naar de aanhangers van de neutrale-rente, het theoretisch interestniveau dat het evenwicht in de economie bewaart. Centrale banken gebruiken het als een soort monetair nulpunt waaraan ze de stand van de beleidsrente aftoetsen. Het is vandaag zelfs een van de hoofdonderwerpen op het ECB-symposium in Sintra. De BIS vindt verder dat monetair beleid wat toleranter mag zijn indien inflatie onder de doelstelling uitvalt. Het doel heiligt niet altijd alle middelen. Behalve wanneer inflatie dreigt te versnellen, dan is snel en kordaat ingrijpen wel van vitaal belang. Als het van de BIS afhangt, behoort “forward guidance” ook tot de verleden tijd. Beleidsintenties over een bepaalde horizon expliciet communiceren plaatst de centrale banken in een dwangbuis en tast hun geloofwaardigheid aan als ze zich daar door omstandigheden van ontdoen. Ze zegt het niet met zoveel woorden, maar van puntschattingen zoals de dot plot van de Fed is de BIS waarschijnlijk geen grote fan. De Amerikaanse centrale bank trapt later dit jaar trouwens een strategische herziening af. Voorzitter Powell gaf al aan dat “communicatie” onderwerp van debat wordt.

Inflatie in de kernregio’s Verenigde Staten en Eurozone in de voorbije 25 jaar