La BIS tire des leçons du dernier quart de siècle

Le week-end dernier, la Bank for International Settlements (BIS) a publié son rapport annuel. Éplucher ce document d’une centaine de pages (y a-t-il quelqu’un qui le fait?) nous ferait déborder de cette rubrique. Heureusement, les conclusions et suggestions les plus intéressantes de la ‘banque centrale des banques centrales’ sont condensées dans l’introduction.

La BIS revient sur les 25 dernières années. Elle félicite ses adhérentes pour la façon dont elles ont géré la crise financière et la période de faiblesse chronique (excessive) de l’inflation qui s’est ensuivie. Ensuite, les banques centrales ont dû prendre des mesures radicales pour contrer la flambée de l’inflation à la suite de la pandémie. Selon la BIS, les bases sont posées pour un retour à la stabilité des prix. Et elle tire plusieurs leçons de ce quart de siècle de ‘cygnes noirs’ monétaires et inflationnistes. Première leçon: une politique de taux agressive peut empêcher l’inflation de s’installer durablement à un niveau beaucoup trop élevé. La réaction (assez tardive, comme l’admet la BIS) des banques centrales à l’accélération des prix après la pandémie a permis d’éviter un scénario analogue à celui des années 70, quand la hausse conjuguée de l’inflation et des anticipations inflationnistes a donné lieu à un cercle vicieux. L’inverse est également vrai. En cas de crises économiques et quand il s’agit de lutter contre les vents déflationnistes, le bilan de la banque centrale (à savoir, les mesures d’assouplissement quantitatif) est un instrument puissant. Mais – leçon numéro trois – mieux vaut ne pas maintenir ce genre de politique en place pendant trop longtemps. C’est la loi des rendements décroissants; autrement dit, à terme, les avantages ne suffisent plus à compenser les inconvénients. De plus, une action prolongée de la part des autorités monétaires entraîne toutes sortes de distorsions du marché qui perturbent la formation des prix. Ici, la BIS fait référence à notre cheval de bataille (pour ce qui concerne les taux): les primes de risque. Leçon numéro quatre: la communication. Entre ce que les banques centrales peuvent faire et les attentes que l’on nourrit à leur égard en tant qu’institutions ‘toutes-puissantes’, l’écart ne cesse de se creuser. Et l’étendue de l’arsenal monétaire rend les choses de plus en plus complexes, voire contradictoires. Outre les ajustements du taux directeur, une pléthore d’acronymes ont vu le jour: APP, Operation Twist, TLTRO, TALF, PEPP, LSAP… Recommandation: K.I.S.S.!

Plus mûre et plus sage, la BIS se tourne vers l’avenir. Tout ‘nouveau’ cadre monétaire doit accorder la priorité à la flexibilité. La BIS recommande de ne pas adopter une approche qui se fonderait excessivement sur des concepts sans base empirique. Il s’agit là d’une pique à l’intention des théoriciens du taux neutre, le taux d’intérêt théorique qui maintiendrait l’équilibre dans l’économie. Les banques centrales s’en servent comme d’une sorte de ‘point zéro’ monétaire à l’aune duquel elles évaluent le taux directeur. À ce jour, c’est même l’un des thèmes principaux du symposium de la BCE à Sintra. Par ailleurs, la BIS estime que la politique monétaire peut redevenir plus tolérante à partir du moment où l’inflation tombe en dessous de l’objectif. La fin ne justifie pas toujours tous les moyens. Sauf lorsqu’il y a un risque d’accélération de l’inflation: dans ce cas, il est essentiel d’intervenir rapidement et de façon décisive. Enfin, pour la BIS, la ‘forward guidance’ appartient aussi au passé. En effet, lorsque les banques centrales communiquent explicitement leurs intentions de politique sur un horizon donné, elles s’imposent une contrainte qui entache leur crédibilité quand les circonstances les forcent à changer de cap. À mots couverts, la BIS n’est probablement pas une grande fan des estimations chiffrées, comme les ‘dot plots’ de la Fed. Cela tombe bien, car la banque centrale des États-Unis a prévu une révision stratégique dans le courant de l’année. Le président Powell a d’ores et déjà indiqué que la communication ferait aussi l’objet du débat.

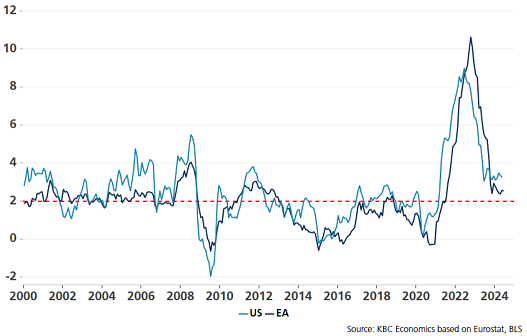

Inflation aux États-Unis et dans la zone euro (grandes zones économiques) au cours des 25 dernières années