Grootste deel van het werk gedaan?

We trappen een open deur in met de vaststelling dat de centraal-Europese landen (Tsjechië, Polen, Hongarije) inzake groei, maar ook inflatie aan de economische frontlijn staan door de oorlog in Oekraïne. Toch viel op dat zowel de rente- als wisselmarkten, ondanks de spanning i.v.m. de Russische gastoevoer, recent goed stand hielden. Het anticiperende monetair beleid werpt zijn vruchten af.

Als kleine, open economieën met een munt die gevoelig is voor het algemeen risicosentiment, werd de regio zeer snel getroffen door de ‘onverwacht forse’ inflatoire dynamiek post-Covid. De centrale banken grepen in om een zichzelf versterkende spiraal van inflatie en FX-depreciatie te doorbreken. De ene (Tsjechië) deed dat met iets meer overtuiging dan de andere (Polen en Hongarije). Die twee laatsten argumenteerden aanvankelijk dat de inflatie tijdelijk was en vooral gevolg van factoren die buiten de actieradius van het monetair beleid liggen (hoge grondstoffenprijzen en verstoorde aanvoerkettingen). Ze werden door de markt teruggefloten. Ondertussen hebben ze er allemaal een stevige verstrakkingcyclus opzitten met beleidsrentes van 6.75% (Polen), 7% (Tsjechië) en 11.75% (Hongarije). De rentes blijven daarmee wel nog ver beneden de inflatie die overal 15%+ bedraagt.

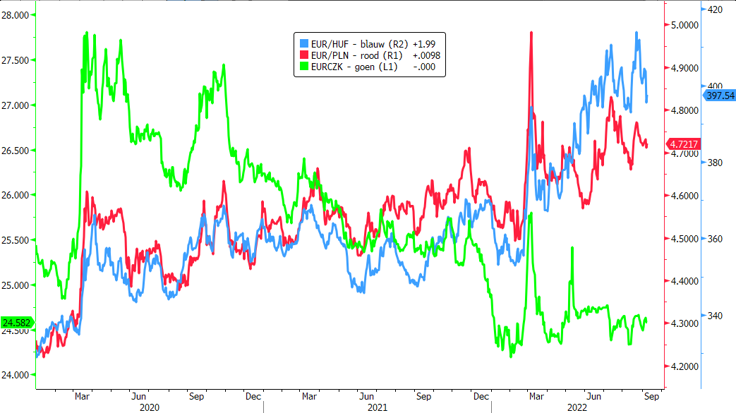

Polen, Tsjechië en Hongarije dachten eerder dit jaar al dat hun werk er stilaan op zat, maar dat vertaalde zich meestal prompt in nieuwe druk op de munt. Het idee maakt nu opnieuw opgang. Ondanks de globaal oplopende spanning en de forse hogere rente in de EMU, liepen de korte rentes in de regio de voorbije week nauwelijks op. Ook de munten blijven relatief goed overeind. Zeker Tsjechië en Polen zijn in de fase van monetaire ‘finetuning’ aanbeland. Beide centrale banken geven aan dat er nog een beperkt aantal kleine stappen (25 bpn) kunnen volgen als de inflatie de volgende maanden verder oploopt richting 20%, maar hopelijk is het grote werk gedaan. Vooral Polen hoopt zelfs dat er volgend jaar al ruimte komt om de rente te verlagen. Dat is waarschijnlijk voorbarig. De wereld is veranderd en zo snel zal de markt inflatie waarschijnlijk ook niet ‘klasseren’. Hongarije moet nog even volhouden, maar nu voor eind dit jaar een beleidsrente van 14%+ verdisconteerd is, dringt de markt voorlopig niet verder aan. Er zijn nuanceverschillen, maar de markt aanvaardt stilaan dat het beleid van de centrale banken volstaat om via een lagere binnenlandse vraag de tweede ronde effecten van hogere energie- en andere externe prijsstijgingen op te vangen. In de hypothese dat die energie- en grondstoffenprijzen niet verder stijgen, hebben de centrale banken dan min of meer hun werk gedaan (of is minstens voldoende in de rentemarkt verdisconteerd). Voor de regionale munten zou dit een periode van relatieve rust moeten inluiden. De inflatie-depreciatie spiraal is hopelijk gestopt. De forint kan stilaan een nieuw evenwicht zoeken iets beneden de psychologische kaap van EUR/HUF 400. Een oplossing van het juridisch conflict met Europa kan de forint een bijkomend duwtje in de rug geven. Voor de zloty spreken we over de zone EUR/PLN 4.70/4.60. De koers van de Tsjechische kroon (zone EUR/CZK 24.80/24.25) wordt vooral bepaald door de onzichtbare hand van de Tsjechische centrale bank (interventies in de wisselmarkt).

EUR/CZK (groen LS); EUR/HUF (blauw RS); EUR/PLN (rood RS)