MNB doet er nog eens 100 bpn bij

Centrale bankiers wordt geen zomerreces gegund. Op een tijdspanne van nog geen drie weken vergaderen monetaire beleidsmakers uit Europa en het VK over de VS en Australië tot in Centraal-Europa. Tsjechië komt volgende week aan de beurt. Gisteren passeerde de MNB in Hongarije al de revue. Dat bekijken we van dichterbij.

De centrale bank trok de rente met de verwachte 100 bpn op tot 10,75%. Even ter duiding: het brengt de cumul sinds de start van de verstrakking in juni vorig jaar tot in de vierdubbele cijfers (1015 bpn)! Budapest trekt de wekelijkse depositorente, een tweede belangrijk instrument voor het monetair beleid, donderdag op gelijke hoogte. De logica van de MNB wijzigt niet: inflatie versnelde in juni tot 11,7% op jaarbasis. Kostprijsdrukkende maatregelen van de overheid voor energie en brandstof vertekenen dat beeld zelfs momenteel. Daarvoor gecorrigeerd, liep de kerninflatie op tot 13,8%. De MNB verwacht geen beterschap tot de herfst, wel integendeel. Nog los van de sterke onderliggende dynamiek, kunnen de uitdovende overheidsmaatregelen de inflatie met 3 procentpunten opkrikken. De aanhoudend hoge inflatie creëert de verwachting bij consumenten en producenten dat de prijzen zich ook in de toekomst op eenzelfde manier zullen gedragen. De taak van (een)de(r welke) centrale bank is om een zichzelf versterkende inflatiespiraal als gevolg van die zogenaamde tweede-ronde-effecten te vermijden, en in het geval van Hongarije te doorbreken. Voor de MNB primeert de prijsstabiliteit daarom nog steeds boven de verslechterende, zij het voorlopig niet dramatische, groei(vooruitzichten). Ze herbevestigt haar intenties om de rente voort op te trekken tot twee voorwaarden zijn vervuld. 1. Inflatie moet zich aan het eind van de beleidshorizon (2024) dichtbij de 3%-doelstelling bevinden én daar blijven. 2. De momenteel opwaartse risico’s voor inflatie moeten terug evenwichtig verdeeld zijn. In essentie wil de MNB geen onaangename verrassingen meer en moet het prijspeil voldoende snel afkoelen. Beide zijn tot nader bericht niet vervuld en dus dringt verdere verstrakking zich op. Dat werd later formeel bevestigd door vice-gouverneur Virag.

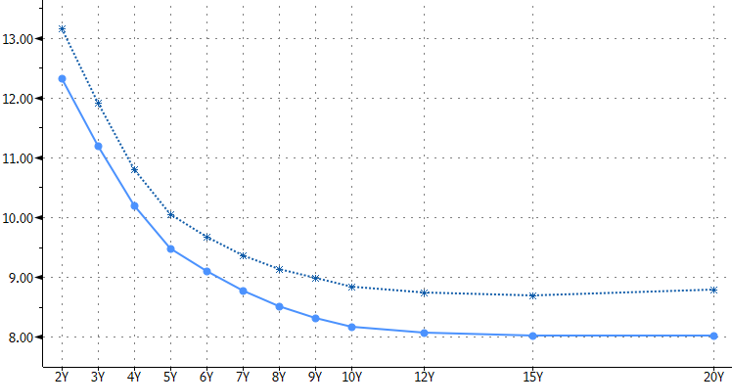

We verwachten de piek in de beleidsrente rond 13,5% tegen eind dit jaar. De Hongaarse geldmarkten staan lichtjes voorzichtiger gepositioneerd, 13%. Dit is stevig maar niettemin lager dan de >14% verwacht twee weken geleden. Tegelijk valt ons een voorzichtige kentering op de bredere Hongaarse (swap)rentemarkt op. Zowat alle looptijden verlaten de (record)niveaus van niet zo lang geleden. Er kan op korte tijd (lees: één inflatiecijfer of een Russische gasquote) veel veranderen, maar het suggereert dat de druk van de markten minstens tijdelijk op de centrale bank wat afneemt, ook al bemoeilijkt de aanhoudend zwakke forint (EUR/HUF 404.5) de strijd van de MNB. Een doorbraak in de onderhandelingen met de EU over de middelen uit het herstelfonds zou wat dit betreft een welkome opsteker zijn.

Niet alleen in Hongarije, ook in Tsjechië en Polen merken we een stabilisatie in de financiële markten op. De geldmarkten schat in dat na nog twee kleine (Tsjechië, 25 bpn) of middelgrote (Polen, 50 bpn) stappen, beide aan het einde van de opwaartse cyclus aanbelanden. Vervolgens rijst de vraag over de start van de tegenbeweging. De timing van een eerste renteverlaging is altijd en zeker in de huidige omstandigheden koffiedik kijken. De basisvoorwaarde is en blijft een overtuigende daling van inflatie. In termen van geografische volgorde, houden we er rekening mee dat Hongarije, omwille van de huidige zeer agressieve verstrakking, de spits afbijt. Dat kan al ten vroegste maart volgend jaar.

Hongaarse swaprente curve: (CE-)rentes verlaten voorzichtig recordniveaus.