BOJ is niet uitgeteld en houdt vast aan 2%-doelstelling…

Vandaag hield de Bank of Japan (BoJ) het beleid zoals verwacht onveranderd. Zoals vele andere centrale banken, heeft de BoJ een indrukwekkend arsenaal aan maatregelen in stelling gebracht waar we in onze cursussen economie nooit van hadden gehoord. Het monetaire kind kreeg de naam ‘kwalitatieve en kwantitatieve monetaire versoepeling’ (QQE). De Japanse beleidsrente blijft -0.1%. Via het aankopen van vooral overheidsobligaties wil de BoJ de geldhoeveelheid verhogen a rato van JPY 80 000 mld per jaar. Ze houdt de 10-j overheidsrente nabij 0.0%. Om de risicopremies in de markt te beperken, koopt de BoJ ook aandelen- (ETF) en vastgoed-gerelateerde (REIT’s) fondsen. Via die instrumenten probeert de BoJ de 2%-inflatiedoelstelling te halen. De inflatiemaatstaf die de BOJ volgt, klokt in januari af op 0.8% j/j. In de rand van de BoJ-vergadering doemen gelijkenissen op met wat we hoorden bij de ECB vorige week.

BoJ-voorzitter Kuroda houdt vast aan de 2% inflatiedoelstelling. Recent zei minister van Financiën Aso dat de gemiddelde Japanner er niet wakker van ligt als dat niveau niet gehaald wordt. Volgens Aso brengt agressief nastreven van de doelstelling risico’s met zich mee. De minister houdt beter in zijn achterhoofd dat het BoJ-beleid de kost van de enorme (binnenlandse) schuld enorm beperkt. De BoJ zegt natuurlijk dat ze haar job doet. Meer nog, ze heeft nog bijkomende instrumenten om verder te versoepelen indien nodig. Als indicatie dat sommige centrale banken stillaan de grenzen van hun mogelijkheden bereiken, kan dit debat tussen Aso en Kuroda wel tellen. Kuroda zei wel dat de aankoop van aandelen door de BoJ beperkt blijft (om belangenconflicten te vermijden) en dat hij geen ontsporingen in de vastgoedmarkt ziet. Het is veelzeggend dat de voorzitter een groot deel van zijn tijd moet besteden aan mogelijke neveneffecten van het beleid.

De BoJ wordt minder optimistisch over de groei op korte termijn. Ze wijt de vertraging aan de internationale onzekerheid. De binnenlandse vraag blijft wel positief en zal op termijn de lonen doen stijgen en de inflatie tot 2% brengen. Waar hebben we dat nog gehoord? De BoJ verwacht verder dat de stimulus in China later dit jaar de globale (en Japanse) groei zal ondersteunen.

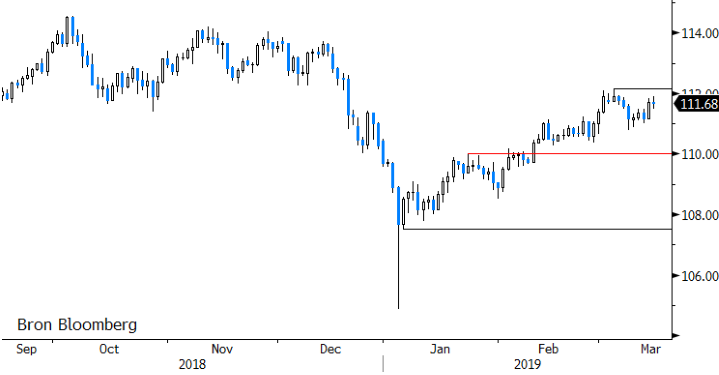

Nog even een thema waarover opvallend weinig werd gezegd: de munt. Er waren recent opvallende commentaren van Japanse beleidsvoerders. Die waren duidelijk ongerust over een sterkere yen, ook al was er in de koersen weinig te zien. Normaal komt Japan enkel met ‘verbale interventies’ wanneer de yen te fors verstevigt. De ongerustheid had waarschijnlijk te maken met Sino-Amerikaanse handelsbesprekingen. De VS maande China aan om enkel in te grijpen om de koers van de yuan te verzwakken. De eventuele USD-daling door dit soort actie van de Chinese centrale bank, dreigt zich te vertalen in een sterkere yen (competitiviteitsverlies van Japan). Ook in Europa houdt men deze ontwikkelingen zeker in het oog. Japan heeft al meermaals ondervonden dat het voor een regio met een extern overschot moeilijk is om een ongewenste muntstijging tegen te houden, zeker als de markt denkt dat de centrale bank nog weinig (monetaire) middelen heeft om via een versoepeling de stijging van de munt af te remmen. Hiermee is de cirkel rond en zijn we terug bij het debat: hoeveel effectieve beleidsruimte heeft een centrale bank als de BoJ nog? (Voorlopig) trekken we de parallel met de ECB nog niet. Het debat over een te sterke euro is nu zonder voorwerp. Ook de EMU heeft een extern overschot en het is niet zo evident meer om het beleid nog te versoepelen als dat om welke reden dan ook nodig zou zijn…

Figuur - USD/JPY: yen voorlopig een oord van relatieve rust. Toch is niet iedereen er gerust in