La BoJ s'accroche à son objectif de 2%...

Aujourd'hui, la Banque du Japon (BoJ) a, comme prévu, laissé sa politique inchangée. Comme beaucoup de ses consœurs, la BoJ a déployé un impressionnant arsenal de mesures dont nous n'avions jamais entendu parlé dans nos cours d'économie. Cette approche monétaire a été baptisée "assouplissement monétaire qualitatif et quantitatif" (QQE). Le taux directeur japonais est maintenu à -0,1%. À travers ses achats, principalement d'obligations d'État, la BoJ veut faire augmenter la masse monétaire à raison de 80 000 milliards de yens par an. Elle maintient aussi le taux des emprunts d'État à 10 ans autour de 0,0%. Pour limiter les primes de risques sur le marché, la banque achète également des fonds liés aux actions (ETF) et à l'immobilier (REIT). Via ces instruments, elle tente toujours d'atteindre l'objectif d'inflation de 2%. À cet égard, l'indicateur d'inflation que la BoJ suit s'est établi à 0,8% (glissement annuel) en janvier. On pourrait voir certaines similitudes avec ce que nous avons entendu lors de la réunion de la BCE la semaine passée.

Le président de la BoJ, Haruhiko Kuroda, s'accroche à son objectif d'inflation de 2%. Le ministre des Finances, Taro Aso, a pourtant récemment déclaré que le fait qu'elle n'ait pas atteint ce niveau n'inquiétait pas le Japonais moyen. Selon lui, le fait de se concentrer sur cet objectif comporte des risques. Aso préfère voir dans la politique menée par la BoJ un moyen de réduire considérablement l'énorme dette du pays. Le BoJ soutient évidemment qu'elle ne fait que son travail. Et ce n'est pas tout. Elle dispose encore d'autres instruments qui lui permettraient d'assouplir encore davantage sa politique le cas échéant. Ce débat entre Aso et Kuroda montre à quel point certaines banques centrales arrivent doucement au bout de leurs possibilités. Kuroda a néanmoins expliqué que les achats d'actions par la BoJ restaient limités (pour éviter les conflits d'intérêts) et qu'il n'avait encore observé aucun dérapage sur le marché immobilier. Le fait que le président doive consacrer une grande partie de son temps aux possibles effets secondaires de sa politique est pour le moins révélateur.

Le BoJ se montre moins optimiste en ce qui concerne la croissance à court terme. Elle attribue cet essoufflement au contexte international. La demande intérieure demeure néanmoins positive et finira à terme par faire grimper les salaires et ramener l'inflation à 2%. Où avons-nous déjà entendu cela? La banque s'attend par ailleurs à ce que les mesures de relance prises en Chine auront un impact favorable sur la croissance mondiale (et japonaise) plus tard dans l'année.

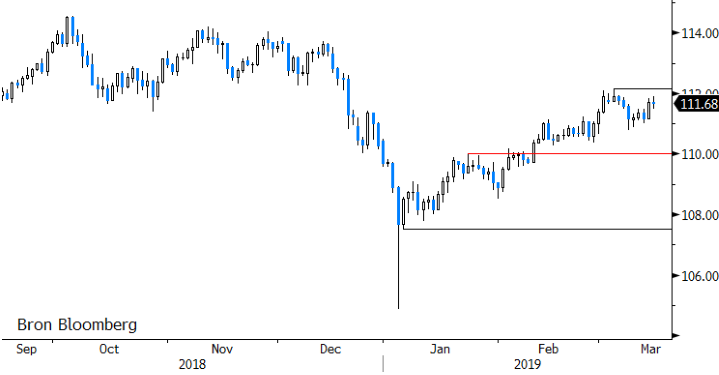

Terminons par un thème qui est étonnamment resté sous les radars, à savoir celui de la monnaie. Plusieurs responsables japonais ont fait des déclarations surprenantes ces derniers temps, se disant inquiets par rapport à une appréciation du yen, qui ne s'est pourtant pas vraiment confirmée dans les cours. En principe, le Japon procède uniquement à des "interventions verbales" lorsque le yen connaît une trop forte appréciation. Les inquiétudes qui se sont récemment exprimées sont probablement liées aux discussions commerciales sino-américaines. Les États-Unis ont demandé à la Chine de n'intervenir que pour faire baisser le cours du yuan. L'éventuelle baisse du dollar US qui pourrait découler d'une telle intervention de la part de la banque centrale chinoise pourrait se traduire par un renforcement du yen (et donc une perte de compétitivité pour le Japon). Ce débat est également suivi avec beaucoup d'intérêt en Europe. Le Japon a déjà à plusieurs reprises pu se rendre compte combien il était difficile pour un pays avec un excédent extérieur de contrer une hausse indésirable de sa monnaie, surtout lorsque le marché estime que la banque centrale ne dispose plus de beaucoup d'instruments (monétaires) pour freiner cette appréciation via un assouplissement de sa politique. La boucle est donc bouclée et cela nous ramène au même débat: de quelle marge de manœuvre dispose encore une banque centrale telle que la BoJ? Nous ne tirerons (pour le moment) pas encore de parallèle avec la BCE. Le débat autour d'un euro trop fort n'a pour le moment aucun lieu d'être. L'UEM affiche aussi un excédent extérieur et il ne sera pas facile d'assouplir encore davantage la politique si cela devait s'avérer nécessaire pour quelque raison que ce soit...

Figure - USD/JPY : le yen reste relativement calme. Mais tout le monde n'est pas rassuré.