Economische Vooruitzichten mei 2023

Lees de volledige publicatie hieronder of klik hier om de PDF te openen.

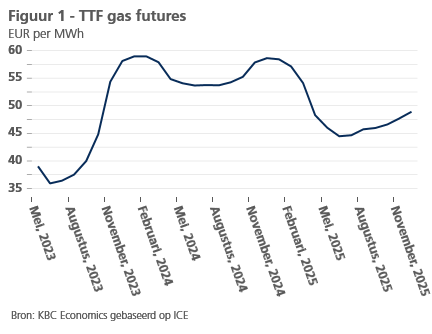

- Dankzij de grote gasreserves in de EU en de over het algemeen matige vraag zijn de Europese gasprijzen gestaag blijven dalen. Zij bereikten 38 euro per MWh, 88% lager dan in augustus. Intussen bleven de olieprijzen, na een daling, relatief stabiel omdat het opwaartse prijseffect van de OPEC-bevoorradingsstop van 1 miljoen vaten grotendeels werd gecompenseerd door de toenemende vrees voor de toestand van de wereldeconomie. Andere cyclische grondstoffen zoals koper, ijzer en timmerhout kregen vorige maand ook te maken met neerwaartse prijsdruk.

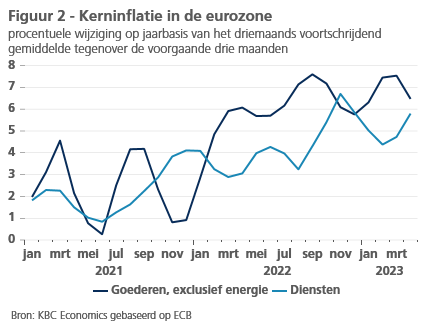

- De inflatie in de eurozone steeg licht in april van 6,9% in maart tot 7%, vooral als gevolg van energiegerelateerde basiseffecten. De kerninflatie daalde licht van 5,7% naar 5,6%, nu de goedereninflatie vertraagt terwijl de diensteninflatie versnelt. Omdat de kerninflatie langzamer afneemt dan verwacht, verhogen wij onze prognose voor de algemene inflatie in 2023 voor de eurozone van 5.8% naar 5,9% en onze prognose voor 2024 van 3% naar 3,1%.

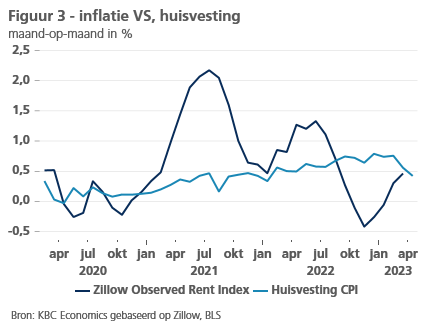

- In de VS daalde de algemene inflatie in april van 5% naar 4,9% dankzij stagnerende voedselprijzen. Ook de kerninflatie daalde met 0,1 procentpunt tot 5,5% doordat de inflatie van de huisvesting afnam. De goedereninflatie versnelde echter doordat de prijzen van tweedehandsauto's en -vrachtwagens opnieuw sterk stegen. Ook de diensteninflatie liep op doordat de loondruk toenam. Wij verlagen onze prognoses voor 2023 en 2024 met 0,1 procentpunt tot respectievelijk 4,3% en 2%.

- De bezorgdheid over de financiële stabiliteit kwam in april weer op de voorgrond, toen First Republic de laatste regionale bank in de VS werd die failliet ging. Ook verschillende andere regionale banken kregen te maken met verdere druk op hun aandelenkoersen en in sommige gevallen met een aanhoudende uitstroom van deposito's. Niettemin blijven de centrale banken zich tijdens hun laatste vergaderingen over het monetaire beleid concentreren op inflatiebestrijding. In de VS verhoogde de Fed haar beleidsrente nog met 25 basispunten tot 5,125%. Wij verwachten dat dit de laatste renteverhoging zal zijn. Ook de ECB verhoogde in mei haar beleidsrente met 25 basispunten en de depositorente bedraagt nu 3,25%. Aangezien de inflatie in de eurozone hardnekkiger is, voorspellen wij nog twee renteverhogingen. Wij verwachten niet dat één van beide centrale banken de rente dit jaar zal gaan verlagen.

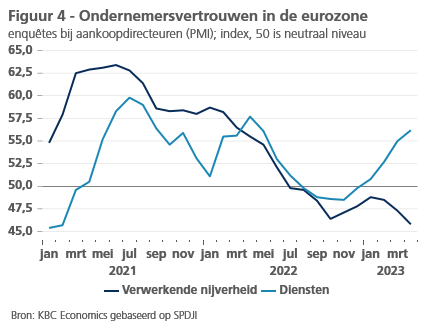

- De eurozone groeide in het eerste kwartaal met slechts 0,1% op kwartaalbasis. Het lage cijfer was deels het gevolg van een sterke daling van het Ierse bbp, terwijl Italië en Spanje beter presteerden. De netto-uitvoer zal naar verwachting de belangrijkste bijdrage leveren aan de groei in de EU. Niettemin toont de economie enige veerkracht ondanks de toenemende monetaire druk, aangezien de sentimentsindicatoren voor de dienstensector verbeteren en de arbeidsmarkt robuust blijft. Wij verlagen onze groeiprognose voor 2023 licht van 0,8% naar 0,7%, terwijl wij onze groeiprognose voor 2024 van 1,1% handhaven.

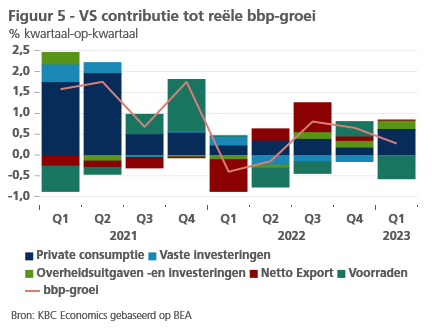

- In de VS vertraagde de groei in het eerste kwartaal tot 0,3% op kwartaalbasis, doordat lagere investeringen en vooral de uitputting van de voorraden op de groei drukten. De particuliere consumptie bleef de groei ondersteunen, maar vertraagde aan het eind van het eerste kwartaal aanzienlijk. Bovendien kunnen de strengere leningsvoorwaarden in het licht van de aanhoudende onrust in de financiële sector op de groei drukken. Wij verlagen onze groeiprognose van 1,3% naar 1% voor 2023 en van 0,3% naar 0,1% voor 2024.

- Nu de Chinese economie volledig heropend is, groeide zij met een solide 4,5% ten opzichte van een jaar geleden, doordat export, consumptie en investeringen een sterke bijdrage leverden. Toch zijn er tekenen van zwakte in de verwerkende industrie, de particuliere investeringen en de bouw. Ondertussen blijft de inflatiedruk beperkt. Wij verhogen onze groeiprognose voor 2023 van 5,2% naar 5,4% en handhaven onze prognose van 4,9% voor 2024.

Uit recente bbp-cijfers blijkt dat het economische klimaat in de geavanceerde economieën verzwakt nu de monetaire verstrakking begint door te werken. De economie van de eurozone groeide in het eerste kwartaal met slechts 0,1% ten opzichte van vorig kwartaal, ondanks de lagere gasprijzen. Verdere renteverhogingen door de ECB wegens de aanhoudend hoge (kern)inflatie zullen de groei in de eurozone waarschijnlijk aanzienlijk onder het potentieel houden. In de VS vertraagde de groei in het eerste kwartaal tot 0,3% tegenover het voorgaande kwartaal doordat de voorraadgroei sterk negatief werd en de consumptiegroei, hoewel deze nog steeds tot de groei bijdroeg, in februari en maart verzwakte. Daar legt de aanhoudende monetaire verstrakking de zwakte in de financiële sector bloot, vooral bij middelgrote Amerikaanse banken. Vier banken zijn al failliet gegaan of overgenomen. First Republic Bank, het laatste slachtoffer, is het grootste bankfaillissement sinds de Grote Financiële Crisis van 2008. Hoewel een systeembrede financiële crisis niet in ons basisscenario voorkomt, zullen strengere kredietvoorwaarden waarschijnlijk aanzienlijk bijdragen tot de vertraging van de Amerikaanse groei in de tweede halfjaar van 2023 en in 2024.

De Chinese economie groeide intussen met 4,5% ten opzichte van een jaar geleden, nu de economie zich herstelt van het strenge zero-Covid-beleid van 2022 en de reisgerelateerde diensten weer aantrekken. Toch vertonen de verwerkende industrie en de bouwsector tekenen van zwakte. In ons scenario wordt algemeen verwacht dat de wereldwijde economische groei aanzienlijk zal vertragen. Bovendien blijven de risico's neerwaarts gericht omdat verdere onrust in de financiële sector en een mogelijke overschrijding van het Amerikaanse schuldenplafond de groeivooruitzichten verder kunnen doen ontsporen.

Gasprijzen dalen, terwijl olieprijzen verrassend stabiel blijven

De Europese gasprijzen zijn in april voor de vijfde maand op rij gedaald tot 38 euro per MWh, een daling met 12% ten opzichte van vorige maand. De gasprijzen bedragen nu iets minder dan het dubbele van de vooroorlogse niveaus en liggen 88% lager dan hun piek in augustus. Europa's gestage aanvulling van de gasreserves (en de nog steeds matige mondiale vraag naar gas) is de voornaamste oorzaak van deze lagere prijzen. De gasreserves in de EU liggen nu boven de 60%, meer dan 20 procentpunten hoger dan normaal in deze tijd van het jaar. Dit verlaagt het risico op ernstige verstoringen van de gasvoorziening in de winter van 2024 aanzienlijk. Niettemin verwachten de termijnmarkten nog steeds dat de gasprijzen met ongeveer 50% zullen stijgen tot ongeveer 60 euro per MWh tegen het einde van het jaar (zie figuur 1).

De olieprijzen bleven ondertussen opmerkelijk stabiel, met een Brent-prijs van 80 USD eind april, een stijging van 2% op maandbasis. Aan het begin van de maand kondigde de OPEC een dagelijkse aanbodvermindering van 1 miljoen vaten aan, waardoor de olieprijzen op de dag van de aankondiging met 6% stegen. In de loop van de maand duwde de recessievrees de prijzen echter weer omlaag. Begin mei, toen de markten in risk-off modus gingen, als gevolg van de problemen bij First Republic Bank, daalden de prijzen aanzienlijk tot bijna 70 USD per vat. Ze veerden echter weer op.

Olie was niet de enige grondstof die werd getroffen door de toenemende vrees voor een recessie. Ook de metaalprijzen daalden voor de vierde maand op rij. Cyclische grondstoffen zoals ijzererts en koper daalden met respectievelijk 4,5% en 8,6%. Ook de prijs van hout, een andere cyclische grondstof, daalde met 5,6%.

Verderop bleef het positieve nieuws over de wereldwijde toeleveringsketens aanhouden. Dankzij de heropening van China en de verdere post-Covid aanpassing staat de Global Supply Chain Pressure Index nu op -1,31, het laagste punt sinds 2008. Deze vermindering van de druk op de wereldwijde toeleveringsketens zal de wereldeconomie ondersteunen en de inflatiedruk enigszins verminderen.

Opwaartse druk op de diensteninflatie in de eurozone

Zoals verwacht is in april de inflatie in de eurozone volgens de flashraming opnieuw lichtjes gestegen, van 6,9% naar 7,0%. Dat was in hoofdzaak het gevolg van de kleine toename van de energieprijsinflatie, die evenwel uitsluitend door een (omgekeerd) basiseffect werd veroorzaakt: de energieprijzen zijn in april 2022 sterker gedaald dan in april 2023 (telkens tegenover de voorgaande maand maart beschouwd). Zowel de voedingsprijsinflatie als de kerninflatie daalden. Dat laatste was evenwel uitsluitend op rekening van de niet-energetische goederen te schrijven, waarvan de jaarstijging afnam van 6,6% in maart tot 6,2% in april. De diensteninflatie liep daarentegen lichtjes op van 5,1% tot 5,2%. Als we de seizoensgebonden schommelingen buiten beschouwing laten en kijken naar de onderliggende stijgingsdynamiek gedurende de voorbije maanden, tekent zich in de goedereninflatie een stabilisatie (op hoog niveau) tot voorzichtige afkoeling af, maar lijkt er sprake van een nieuwe opwaartse dynamiek in de diensteninflatie (zie figuur 2). De inflatiestijging is wijd verspreid over de verschillende diensten aan consumenten, met uitschieters in toerisme en horeca.

Een weinig bemoedigende vaststelling, want met de aan de gang zijnde inhaalbeweging van de lonen op de recente inflatieschok dreigt de opwaartse trend in de diensteninflatie zich door te zetten. Overigens zijn er indicaties dat de bedrijfsmarges in de dienstensectoren, die in hoofdzaak op de consument zijn gericht, in de loop van 2022 een grotere bijdrage tot de prijsstijgingen hebben geleverd dan gemiddeld in de economie.

We gaan er nog steeds van uit dat in de komende kwartalen de winstmarges een deel van de stijgende loonkostendruk zullen absorberen, wat een afkoeling van de diensteninflatie en, bij uitbreiding van de kerninflatie, mogelijk zal maken. Bovendien zullen de in vergelijking met de tweede jaarhelft van 2022 fors lagere energieprijzen in de tweede helft van dit jaar een gevoelige daling van de energieprijsinflatie en een algemene inflatieafkoeling uitlokken. De inflatie zal dus weliswaar dalen, maar gelet op de recente ontwikkeling van de diensteninflatie hebben we niettemin onze verwachting voor de kerninflatie in de eerstkomende maanden lichtjes opgetrokken. Dat is weerspiegeld in de verwachte gemiddelde inflatie, die we hebben opgetrokken van 5,8% naar 5,9% voor 2023 en van 3,0% naar 3,1% voor 2024.

Zowel de algemene als de kerninflatie in de VS dalen licht

De inflatie in de VS is in april met 0,1 procentpunt gedaald tot 4,9%. Een stagnatie van de voedingsprijzen droeg sterk bij tot de daling. Dankzij sterke basiseffecten daalde de voedingsprijsinflatie van 8,5% naar 7,6%. Ondertussen steeg de energie-inflatie met 0,6% op maandbasis doordat de benzineprijzen sterk stegen. Op jaarbasis blijft de energieprijsinflatie echter negatief (-5,1%).

Ook de kerninflatie daalde in april met 0,1 procentpunt tot 5,5%. Een vertraging van de huisvestinginflatie was de voornaamste oorzaak van deze daling (zie figuur 3). Hoewel deze vertraging bemoedigend is, valt nog te bezien of zij kan aanhouden. Voorlopende indicatoren zoals de Zillow Observed Rent Index lieten de afgelopen maanden sterke stijgingen zien.

Afgezien van huisvesting is de goedereninflatie in april helaas versneld tot 0,6% op maandbasis. De belangrijkste oorzaak van deze versnelling waren de prijzen van tweedehandsauto's en -vrachtwagens. Deze prijzen waren 9 maanden op rij gedaald, maar stegen in april met 4,4% op maandbasis. We hadden deze ommekeer echter verwacht. Hoewel de Manheim Used Vehicle Value Index, een voorlopende indicator van deze component, in april enigszins daalde (-3%), blijft hij 6% hoger dan het dieptepunt van november. Een verdere stijging van deze component in de komende maanden zou geen verrassing zijn.

Ook de diensteninflatie (exclusief huisvesting) bleef met 0,4% op maandbasis hoog. Als we de medische zorg, waarvan de prijzen opnieuw daalden als gevolg van een methodologische wijziging, buiten beschouwing laten, steeg de diensteninflatie met 0,6% op maandbasis. Dit hoge cijfer is niet geheel verrassend, aangezien de looninflatie, de voornaamste aanjager van de diensteninflatie, vorige maand ook versnelde. Het gemiddelde uurloon steeg in april met 0,5% op maandbasis.

Al met al verlagen wij, gezien de lager dan verwachte inflatie van voeding en huisvesting, onze prognoses voor 2023 en 2024 met 0,1 procentpunt tot respectievelijk 4,3% en 2%.

Centrale banken blijven gericht op inflatie bij het vaststellen van de beleidstarieven

De ondergang van een andere regionale Amerikaanse bank, First Republic Bank, schokte de financiële markten opnieuw omdat dit het grootste faillissement was sinds 2008. Andere vergelijkbare regionale banken in de VS kregen te maken met een grote uitstroom van deposito's en zagen hun aandelenkoersen kelderen. Toch blijven wij ervan uitgaan dat de crisis beperkt en tijdelijk zal blijven. Dat is ook wat de centrale banken lijken te verwachten. Hun grootste zorg blijft de hoge inflatie. Zoals ons scenario voorspelde, hebben zowel de Fed als de ECB hun beleidsrente met 25 basispunten verhoogd tot een bandbreedte van 5%-5,25% in de VS en tot 3,25% (depositorente) in de eurozone.

In overeenstemming met de aanwijzingen van de Fed bevestigen wij ons standpunt dat het huidige niveau van de beleidsrente van de Fed (5%-5,25%) naar verwachting de piek van deze renteverhogingscyclus zal zijn. Wij mogen ook niet vergeten dat de Fed haar QT-operatie uitvoert en haar balans in een razend tempo van 95 miljard US dollar per maand afbouwt, waardoor de monetaire verkrapping zelfs bij een ongewijzigde beleidsrente wordt voortgezet. Onze visie op de piek van de Amerikaanse rentecyclus komt overeen met het merendeel van de huidige marktverwachtingen. Onze visie op de timing van de eerste renteverlaging wijkt echter af van de marktverwachtingen. In ons scenario handhaaft de Fed haar huidige rente tot eind 2023. In overeenstemming met ons macro-economisch scenario voor de VS, dat uitgaat van een technische recessie in de tweede helft van 2023 en een aanzienlijke stijging van de werkloosheid ten opzichte van het huidige historisch lage niveau, zal de Fed haar renteverlagingscyclus waarschijnlijk aanvatten in het eerste kwartaal van 2024 beginnen.

De ECB daarentegen heeft nog een lange weg te gaan. Na de verwachte renteverhoging begin mei voorzien wij nog twee renteverhogingen van elk 25 basispunten, waardoor de depositorente haar eindtarief van 3,75% bereikt. In tegenstelling tot de marktverwachtingen verwachten wij dat de ECB haar toptarief tot ver in 2024 handhaaft. Ten slotte heeft de ECB tijdens haar vergadering van mei ook aangekondigd dat zij verwacht de herinvesteringen in het kader van haar asset purchase programme (APP) vanaf juli te beëindigen. Het impliciete maandelijkse tempo zou, althans in het begin, in grote lijnen vergelijkbaar zijn met het huidige tempo van 15 miljard euro per maand.

In overeenstemming met de bevestiging van ons scenario voor het monetaire beleid handhaven wij onze visie op de obligatierente op lange termijn. Op korte termijn hebben de obligatierentes nog enig opwaarts potentieel, waardoor de huidige sterke inversie van de rentecurve enigszins wordt afgezwakt. Dit is volgens ons vooral het geval in de eurozone, waar de reële langetermijnrente nog relatief laag is. Na een piek aan het einde van het tweede kwartaal zullen de obligatierentes waarschijnlijk geleidelijk dalen.

De afgelopen maand zijn de spreads binnen de EMU min of meer stabiel gebleven. Wij bevestigen ons standpunt dat deze spreads matig en geleidelijk zullen blijven normaliseren vanaf de nog steeds fundamenteel lage niveaus in de context van de aanhoudende verkrapping van het monetaire beleid. Het flexibele herinvesteringsbeleid van de ECB van haar PEPP (in de tijd, voor verschillende activaklassen en tussen jurisdicties) en de beschikbaarheid van het ‘Transmission Protection Instrument’ (TPI), indien nodig, zouden moeten volstaan om ervoor te zorgen dat deze spreadnormalisatie op een ordelijke manier wordt voortgezet.

Ten slotte is onze visie op de wisselkoers van de euro iets optimistischer geworden voor de komende kwartalen. Nu het waarschijnlijk is dat de renteverhogingscyclus van de Fed ten einde loopt, terwijl de ECB nog enige tijd te gaan heeft, zal de euro waarschijnlijk geleidelijk stijgen ten opzichte van de Amerikaanse dollar en eind 2023 1,13 USD per EUR bereiken. Zelfs op dat niveau beschouwen wij de euro als relatief ondergewaardeerd ten opzichte van zijn fundamentele waarde op lange termijn.

Eurozone vermeed recessie

In de eurozone wijst de voorlopige flashraming van het reële bbp op een bescheiden groei van 0,1% in het eerste kwartaal van 2023 tegenover het voorgaande kwartaal. Dat ligt in de lijn met onze verwachting, al presteerde de stagnerende Duitse economie toch nog wat zwakker dan verwacht (0,0% versus 0,1% groei verwacht), en groeiden de Spaanse (0,5% versus 0,2%) en vooral de Italiaanse (0,5% versus 0,1%) economie beduidend sterker dan verwacht. In Frankrijk lag het reële bbp zoals verwacht 0,2% hoger dan een kwartaal voordien. Meer en meer wordt dus duidelijk dat de gevreesde recessie tijdens de winter 2022-2023 (nipt) achterwege is gebleven. (In het vierde kwartaal van 2022 maakte de economie grosso modo een pas op de plaats.) De veerkracht van de economie op het vasteland was nog iets groter dan de bbp-cijfers suggereren, want als we de cijfers uitzuiveren voor het erg volatiele Ierse bbp zou de groei in het eerste kwartaal van 2023 zelfs 0,2% bedragen hebben. Er zijn nog geen details over de bestedingscomponenten van het bbp beschikbaar, maar uit de partiële informatie van de nationale instituten voor de statistiek kan worden afgeleid dat de netto-uitvoer een belangrijke groeibijdrage heeft geleverd, terwijl de binnenlandse consumptievraag zwak was.

De vertrouwensindicatoren suggereren dat die dynamiek ondertussen aan het veranderen zou kunnen zijn. Zowel de vertrouwensenquêtes bij de aankoopdirecteuren (PMIs) als de peilingen van de Europese Commissie bij de ondernemers wijzen op een afnemend vertrouwen in de uitvoergevoelige verwerkende nijverheid. In de meer aan de binnenlandse vraag onderhevige dienstensectoren verstevigt het vertrouwen daarentegen – volgens de PMIs zelfs vrij fors (zie figuur 4). In de bouw was er in april eerder sprake van een stabilisatie van het vertrouwen. Het consumentenvertrouwen verbeterde lichtjes, maar blijft zwak, na de forse knauw die het onmiddellijk na de Russische invasie van Oekraïne heeft gekregen.

Een en ander wekt de indruk dat de doorsijpeling van het krappere ECB-beleid in de reële economie eerder met mondjesmaat verloopt. In een aantal monetaire indicatoren is de invloed van de monetaire verstrakking al wel duidelijk merkbaar. De kredietverlening aan gezinnen en bedrijven, alsook de geldgroei vertragen. De recente driemaandelijkse enquête van de ECB bij de banken (bank lending survey) wijst op een verdere verstrakking van de kredietvoorwaarden en een verdere afname van de kredietvraag. Maar uit de halfjaarlijkse peiling van de Europese Commissie naar de investeringsverwachtingen blijkt dan weer dat de hogere rente de bedrijven er vooralsnog niet van weerhoudt voor 2023 een verdere toename van hun investeringsvolume voorop te stellen. Kennelijk weegt de nood aan vernieuwende investeringen wegens de digitale en groene transitie en aan arbeidsbesparende investeringen wegens de nog altijd krappe arbeidsmarkt op tegen de gestegen financieringskosten. De vooralsnog gunstige ontwikkeling van de operationele bedrijfsresultaten creëert allicht ook mogelijkheden bij cash-rijke bedrijven om die noden met minder krediet in te vullen.

De nieuwe informatie van de afgelopen maand ligt in de lijn met ons groeiscenario. We hebben onze groeiverwachtingen voor de komende kwartalen dan ook onveranderd gelaten: een lichte versteviging van de reële bbp-groei in het tweede kwartaal, gevolgd door opnieuw een zwakkere tweede jaarhelft als gevolg van de krappere monetaire omgeving, waarna in 2024 een zeer geleidelijke groeiversteviging zal volgen. De herziening van de kwartaalcijfers van 2022 voor het Duitse bbp zorgt door de gewijzigde overloopeffecten evenwel voor een neerwaartse bijstelling van de verwachte gemiddelde bbp-groei in 2023 van 0,2% naar 0,0%. De sterker dan verwachte groei in het eerste kwartaal in Spanje en in Italië tilt voor deze landen het verwachte gemiddelde groeicijfer voor 2023 daarentegen hoger (van 1,5% naar 2,1% voor Spanje en van 0,6% naar 1,0% voor Italië). Per saldo leveren deze wijzigingen een lichte neerwaartse aanpassing van de voor 2023 verwachte gemiddelde groei van het reële bbp van de eurozone op, namelijk van 0,8% naar 0,7%.

Groei VS vertraagt in Q1

De groei in de VS vertraagde aanzienlijk en kwam in het eerste kwartaal uit op 0,3% kwartaal-op-kwartaal, tegen 0,9% kwartaal-op-kwartaalin het vierde kwartaal van 2022 (zie figuur 5). De voorraden waren de belangrijkste rem op de groei, die met 0.6% daalden. Het is onwaarschijnlijk dat deze grote neerwaartse druk op de voorraden zich in de komende kwartalen zal herhalen. Ook de investeringen leverden een licht negatieve bijdrage aan de bbp-groei doordat de investeringen in woningen en de uitgaven voor apparatuur daalden. Vooral de daling van de uitgaven voor apparatuur, een voorlopende indicator voor bedrijfsinvesteringen, geeft reden tot bezorgdheid. Positief is dat de netto-uitvoer een kleine bijdrage leverde aan de bbp-groei doordat het handelstekort in maart aanzienlijk afnam. De overheidsuitgaven stegen met 1,2%, mede dankzij hogere defensie-uitgaven in de nasleep van de oorlog in Oekraïne. De overheidsuitgaven leverden een bijdrage van 0,2% aan het bbp. De belangrijkste motor van de bbp-groei was de particuliere consumptie, die 0,6% bijdroeg, de hoogste bijdrage sinds het tweede kwartaal van 2021. Het hoge cijfer werd vooral in januari gerealiseerd. In februari en maart was de groei van de consumentenbestedingen vrijwel nihil. De consumentenbestedingen zouden dus in toekomstige kwartalen zwakker kunnen zijn.

De grootste kracht van de Amerikaanse economie blijft vandaag de arbeidsmarkt. In april kwamen er 253.000 non-farm payrolls bij, terwijl de werkloosheid daalde van 3,5% naar 3,4%. Omdat arbeid echter een vertragende indicator is, verwachten wij nog steeds dat de Amerikaanse economie de komende kwartalen aanzienlijk zal verzwakken. De aanhoudende monetaire verstrakking en de recente onrust in de financiële sector zullen de financiële voorwaarden verder aanscherpen. Verder geloven wij nog steeds dat het Congres uiteindelijk een akkoord zal bereiken om het schuldplafond te verhogen (zie onze KBC Economisch Opinie van 3 mei), maar dat akkoord zal waarschijnlijk leiden tot een strakker budgettair beleid. Wij verlagen onze groeiprognose van 1,3% naar 1% voor 2023 en van 0,3% naar 0,1% voor 2024.

China's groeicijfers voor het eerste kwartaal verrassen positief

De eerste lezing van de reële Chinese bbp-groei in het eerste kwartaal kwam uit op 4,5% op jaarbasis, een aanzienlijke opwaartse verrassing in vergelijking met de consensusprognose van 4,0%. Het sterke cijfer wijst erop dat de heropening van de economie aan kracht wint na drie jaar van Covid-beperkingen. Kijken we naar de onderliggende groeicomponenten, dan zien we dat de opleving van de dienstensector (consumptie) en de investeringen (waarschijnlijk dankzij staatsbedrijven) de belangrijkste bijdragen aan de groei leverden. De tertiaire sector, die in voorgaande jaren het meest te lijden had onder de Covid-maatregelen, zag in het eerste kwartaal een sterke groeiversnelling (+3,1 procentpunt) ten opzichte van het vierde kwartaal van 2022. In de primaire en secundaire sector daarentegen nam de bijdrage aan de reële bbp-groei af met respectievelijk -0,3 en -0,1 procentpunt naarmate het mondiale economische klimaat verzwakte.

Voor de toekomst zijn er veel redenen om voorzichtig te blijven wat de Chinese economie betreft. De vastgoedsector staat nog steeds onder druk, zij het minder dan tijdens de acute fase van de crisis. Er komen enkele positieve signalen uit de vastgoedsector in 2023, met verbeteringen in de prijzen en de oplevering van nieuwe woningen (+32% jaar-op-jaar) in maart. Dit laatste staat in sterk contrast met de start van de bouw van nieuwe woningen, die in maart aanzienlijk is gedaald (-29% jaar-op-jaar). De focus op de afwerking van bestaande woningbouwprojecten, in sommige gevallen met steun van lokale overheden, is bedoeld om het vertrouwen in de met schulden beladen vastgoedsector te herstellen.

Een tweede reden om voorzichtig te blijven wat de groeivooruitzichten betreft, is het externe klimaat, met een technische recessie in de VS nog steeds in het verschiet en verhoogde geopolitieke spanningen. In dit verband mag de relevantie van het sterke exportcijfer voor China in maart (+14,8% jaar-op-jaar) niet worden overschat, aangezien de sprong in de exportcijfers ten minste gedeeltelijk is toe te schrijven aan exporteurs die zich haasten om een achterstand in orders weg te werken die de afgelopen maanden door de pandemie is verstoord. Dit werd bevestigd door het lagere april-cijfer (+8,5% in april). Een ander belangrijk punt van zorg in verband met de economische groei zijn de zwakke investeringen in de particuliere sector (in tegenstelling tot de sterke investeringen in de openbare sector), vooral in het licht van de hoge (niet in balans zijnde) schulden van lokale overheden en de plannen van China om financieringsinstrumenten van lokale overheden hard aan te pakken.

Door het sterke cijfer voor het eerste kwartaal is de economie goed op weg om de groeidoelstelling van de regering van 5,5% te halen. Dit maakt de weg vrij voor enkele hoognodige structurele hervormingen van de financiën van de lokale overheden en voor strengere regelgeving voor de financiële sector om corruptie terug te dringen. Wij verwachten dat de centrale overheid deze veranderingen voorrang zal geven boven het ondersteunen van de economie en daarom stellen wij onze groeivooruitzichten voor 2023 op een voorzichtige 5,4% op jaarbasis, gevolgd door een reële bbp-groei van 4,9% in 2024.

De lage consumenteninflatie (algemene inflatie: 0,7% en kerninflatie: 0,7% op jaarbasis) en producentenprijsinflatie (-2,5% op jaarbasis) in maart hebben ons ertoe aangezet onze inflatieverwachtingen voor 2023 te verlagen tot 2,1% op jaarbasis. Wij verwachten dat de inflatie later in het jaar weer zal toenemen naarmate het effect van tijdelijke desinflatoire factoren, zoals lagere brandstofprijzen en uitzonderlijke kortingen op autoprijzen, wegebt. Voor 2024 verwachten wij een stijging van de consumentenprijsinflatie tot 2,3% op jaarbasis. De zwakke inflatie en de sterke reële bbp-groei in het eerste kwartaal hebben ons ertoe aangezet onze verwachting te schrappen dat de PBoC een renteverlaging van de Medium Term Lending Facility zou uitvoeren rond het derde kwartaal van 2023. Als de groeivoorwaarden in de toekomst echter aanzienlijk zouden verslechteren, blijft een versoepeling van het monetaire beleid mogelijk.

Turkse verkiezingen met hoge inzet

Zondag 14 mei is een belangrijke dag voor de Turkse bevolking. Zij kiezen immers een nieuwe president en een nieuw parlement. De verkiezingspeilingen geven aan dat de strijd voor de presidentszetel een nagelbijter wordt. Zowel zittend president Erdogan als zijn belangrijkste uitdager Kılıçdaroglu (gesteund door een alliantie van zes partijen) halen volgens die peilingen ongeveer 46% van de stemmen. Om reeds in een eerste ronde verkozen te worden, moeten kandidaten minstens 50% van de stemmen binnenhalen. De kans is daarom groot dat er een tweede verkiezingsronde nodig zal zijn op zondag 28 mei. In de peilingen voor de parlementsverkiezingen scoort de AKP-partij van president Erdogan momenteel het best (ongeveer 35% van de stemmen), gevolgd door de CHP-partij van Kılıçdaroglu (ongeveer 30% van de stemmen).

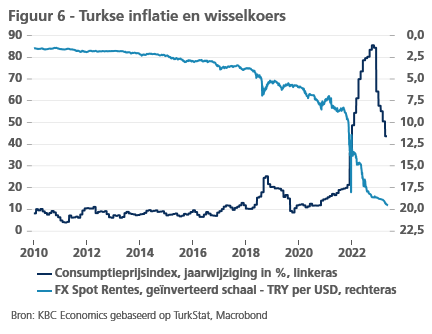

Dat de peilingen zo dicht bij elkaar liggen heeft veel te maken met de torenhoge inflatie en de valutacrisis die de koopkracht van de Turkse bevolking een stevige knauw gegeven hebben. Beide werden aangewakkerd door het onorthodoxe monetaire beleid waartoe de president opdracht gaf. Opeenvolgende rentedalingen – ondanks torenhoge inflatie – hebben buitenlands (en binnenlands) kapitaal weggejaagd uit Turkije, waardoor de Turkse lira onder stevige neerwaartse druk is komen te staan (zie figuur 6). Pogingen van de centrale bank om de munt te ondersteunen hebben geleid tot een steile daling van de FX reserves. Deze situatie is onhoudbaar op langere termijn. Hoe dan ook zal het monetair beleid aangepast moeten worden in de nieuwe regeerperiode, maar verwacht wordt dat de normalisering veel sneller en verder zal gaan als de oppositie wint.

Ook op institutioneel vlak zou een overwinning van de oppositie sterke gevolgen hebben. Zo wil de oppositie het almachtige presidentschap ontmantelen en de onafhankelijkheid van de centrale bank en de rechterlijke macht herstellen. De oppositie wil bovendien ook de onafhankelijkheid van de pers vergroten, corruptie aanpakken en de vrijheid van meningsuiting herstellen. Daarnaast wordt ook verwacht dat de relaties met het buitenland zullen veranderen als de meer pro-westerse oppositie zou winnen.

Alle historische koersen/prijzen, statistieken en grafieken zijn up-to-date, tot en met 9 mei 2023, tenzij anders vermeld. De verstrekte posities en prognoses zijn die van 9 mei 2023.