Perspectives économiques mai 2023

Lisez la publication complète ci-dessous ou cliquez ici pour ouvrir le PDF.

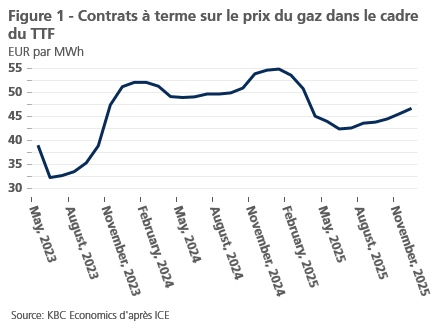

- Grâce aux importantes réserves de gaz de l'UE et à une demande globalement modérée, les prix du gaz en Europe ont poursuivi leur baisse régulière. Ils ont atteint 38 EUR par MWh, soit 88 % de moins que leurs niveaux d'août. Dans le même temps, les prix du pétrole sont restés relativement stables, l'effet à la hausse de la réduction de l'offre de l'OPEP d'un million de barils ayant été en grande partie compensé par les craintes croissantes concernant l'état de l'économie mondiale. D'autres matières premières cycliques telles que le cuivre, le fer et le bois de construction ont également subi des pressions à la baisse le mois dernier.

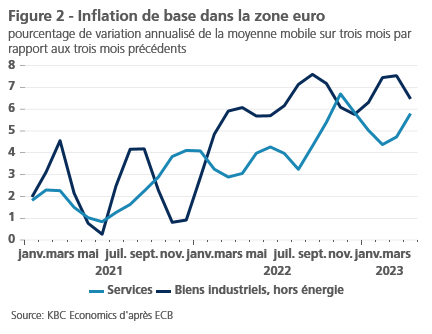

- L'inflation de la zone euro a légèrement augmenté, passant de 6,9 % en mars à 7 % en avril, principalement en raison d'effets de base liés à l'énergie. L'inflation de base a légèrement diminué, passant de 5,7 % à 5,6 %, l'inflation des biens ralentissant tandis que l'inflation des services s'accélère. Compte tenu de la décélération plus lente que prévu de l'inflation de base, nous relevons nos prévisions d'inflation globale pour 2023 dans la zone euro de 5,8 % à 5,9% et nos prévisions pour 2024 de 3 % à 3,1 %.

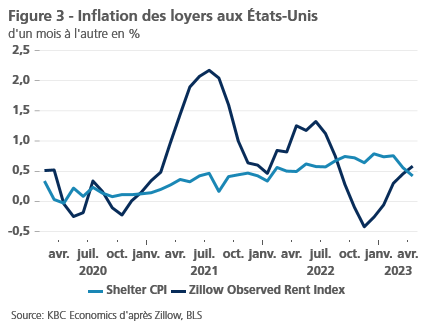

- Aux États-Unis, l'inflation globale est passée de 5 % à 4,9 % en avril, en raison de la stagnation des prix des denrées alimentaires. L'inflation de base a également diminué de 0,1 point de pourcentage pour atteindre 5,5 %, en raison de la décélération de l'inflation des logements. L'inflation des biens s'est toutefois accélérée, les prix des voitures et des camions d'occasion ayant de nouveau fortement augmenté. L'inflation des services a également augmenté, la pression salariale s'étant accélérée. Nous abaissons nos prévisions pour 2023 et 2024 de 0,1 point de pourcentage, à 4,3 % et 2 % respectivement.

- Les préoccupations en matière de stabilité financière sont revenues sur le devant de la scène en avril, lorsque First Republic est devenue la dernière banque régionale américaine à faire faillite. Plusieurs autres banques régionales ont également subi de nouvelles pressions sur leurs cours boursiers et, dans certains cas, ont continué à perdre des dépôts. Néanmoins, lors de leurs dernières réunions de politique monétaire, les banques centrales restent concentrées sur la lutte contre l'inflation. Aux États-Unis, la Fed a encore relevé son taux directeur de 25 points de base à 5,125 %. Nous pensons qu'il s'agit de la dernière hausse de taux. La BCE a également relevé ses taux directeurs de 25 points de base en mai, le taux de dépôt atteignant désormais 3,25 %. L'inflation étant plus persistante dans la zone euro, nous prévoyons deux autres hausses de taux. Nous ne pensons pas que les deux banques centrales commenceront à réduire leurs taux cette année.

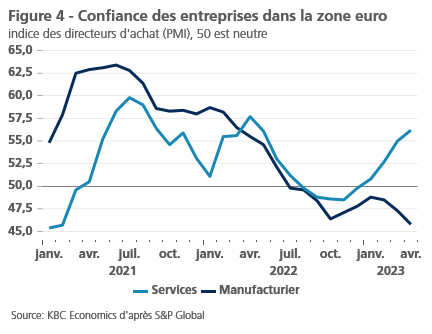

- La zone euro n'a progressé que de 0,1 % en glissement trimestriel au premier trimestre. Ce faible chiffre s'explique en partie par une forte baisse du PIB irlandais, tandis que l'Italie et l'Espagne ont enregistré des performances supérieures. Les exportations nettes devraient être le principal facteur de croissance de l'UE. Néanmoins, l'économie fait preuve d'une certaine résilience face aux pressions monétaires croissantes, car les indicateurs de sentiment pour le secteur des services s'améliorent et le marché du travail reste robuste. Nous revoyons légèrement à la baisse nos prévisions pour 2023, de 0,8 % à 0,7 %, tout en maintenant notre prévision de croissance de 1,1 % pour 2024.

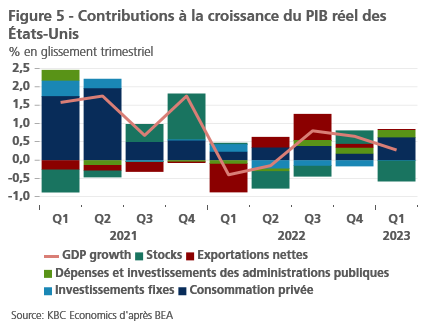

- Aux États-Unis, la croissance s'est ralentie à 0,3 % en glissement trimestriel au premier trimestre, la baisse des investissements et surtout l'épuisement des stocks ayant pesé sur la croissance. La consommation privée a continué à soutenir la croissance, mais a ralenti de manière significative à la fin du premier trimestre. En outre, le resserrement des normes de prêt à la lumière des turbulences persistantes du secteur financier pourrait peser sur la croissance à l'avenir. Nous ramenons nos prévisions de croissance de 1,3 % à 1 % pour 2023 et de 0,3 % à 0,1 % pour 2024.

- Avec la réouverture complète de l'économie chinoise, celle-ci a connu une croissance solide de 4,5 % par rapport à l'année précédente, grâce à la forte contribution des exportations, de la consommation et des investissements. Il y a néanmoins quelques signes de faiblesse dans l'industrie manufacturière, l'investissement privé et la construction. Par ailleurs, la pression inflationniste reste modérée. Nous relevons notre prévision de croissance pour 2023 de 5,2 % à 5,4 %, tout en maintenant notre prévision de 4,9 % pour 2024.

Les chiffres récents du PIB ont montré que l'environnement économique dans les économies avancées s'affaiblit alors que le resserrement monétaire commence à faire sentir ses effets. L'économie de la zone euro n'a progressé que de 0,1 % en glissement trimestriel au premier trimestre, malgré la baisse des prix du gaz. De nouvelles hausses de taux par la BCE sur fond d'inflation (de base) élevée et persistante maintiendront probablement la croissance de la zone euro bien en deçà de son potentiel. Aux États-Unis, la croissance s'est ralentie à 0,3 % en glissement trimestriel au premier trimestre, la croissance des stocks étant devenue fortement négative et la croissance de la consommation, tout en continuant à contribuer à la croissance, s'est affaiblie en février et en mars. Dans ce pays, la poursuite du resserrement monétaire révèle les faiblesses du secteur financier, en particulier des banques américaines de taille moyenne. Quatre banques ont déjà fait faillite ou ont été rachetées. La First Republic Bank, dernière victime en date, est la plus grande faillite bancaire depuis la grande crise financière de 2008. Bien qu'une crise financière systémique ne figure pas dans notre scénario de base, le resserrement des normes de prêt devrait contribuer de manière significative au ralentissement de la croissance américaine au second semestre 2023 et en 2024. L'économie chinoise, quant à elle, a progressé de 4,5 % par rapport à l'année précédente, car elle se remet de la stricte fermeture de l'économie en 2022 et les services liés aux voyages ont rebondi. Néanmoins, les secteurs de l'industrie manufacturière et de la construction montrent des signes de faiblesse. Dans l'ensemble, notre scénario prévoit un ralentissement significatif de la croissance économique mondiale. En outre, les risques restent orientés à la baisse, car de nouvelles turbulences dans le secteur financier et un éventuel dépassement du plafond de la dette américaine pourraient faire dérailler davantage les perspectives de croissance.

Baisse des prix du gaz, tandis que les prix du pétrole restent étonnamment stables

Les prix du gaz en Europe ont baissé pour le cinquième mois consécutif en avril, tombant à 38 EUR par MWh, soit une baisse de 12 % par rapport au mois précédent. Les prix du gaz sont maintenant légèrement inférieurs au double des niveaux d'avant-guerre et sont de 88 % inférieurs à leur pic du mois d'août. La reconstitution régulière des réserves de gaz de l'Europe (et une demande mondiale de gaz encore modérée) est le principal moteur de cette baisse des prix. Les réserves de gaz de l'UE dépassent aujourd'hui 60 %, soit plus de 20 points de pourcentage de plus qu'à l'ordinaire à cette époque de l'année. Cela réduit considérablement le risque de graves perturbations de l'approvisionnement en gaz au cours de l'hiver 2024. Néanmoins, les marchés à terme s'attendent toujours à ce que les prix du gaz augmentent d'environ 50 % pour atteindre environ 60 EUR par MWh d'ici la fin de l'année (voir figure 1).

Les prix du pétrole sont restés remarquablement stables, le Brent atteignant 80 USD à la fin du mois d'avril, soit une augmentation de 2 % d'un mois sur l'autre. Au début du mois, l'OPEP a annoncé une réduction de l'offre de 1 million de barils par jour, ce qui a fait grimper les prix du pétrole de 6 % le jour de l'annonce. Toutefois, au cours du mois, les craintes de récession ont fait reculer les prix. Début mai, lorsque les marchés sont passés en mode "risk-off" à la suite de la faillite de la First Republic Bank, les prix ont chuté de manière significative jusqu'à près de 70 USD le baril. Ils sont toutefois repartis à la hausse.

Le pétrole n'a pas été le seul produit de base à être affecté par les craintes croissantes de récession. Les prix des métaux ont également baissé pour le quatrième mois consécutif. Les matières premières cycliques telles que le minerai de fer et le cuivre ont enregistré des baisses notables de 4,5 % et 8,6 % respectivement. Le bois de construction, autre matière première cyclique, a également enregistré une baisse de 5,6 %.

De plus, les nouvelles positives concernant les chaînes d'approvisionnement mondiales se sont poursuivies. Grâce à la réouverture de la Chine et à la poursuite de l'adaptation post-Covid, l'indice de pression sur les chaînes d'approvisionnement mondiales s'établit désormais à -1,31, son niveau le plus bas depuis 2008. Ce relâchement de la pression sur les chaînes d'approvisionnement mondiales soutiendra l'économie mondiale, tout en réduisant quelque peu la pression inflationniste.

Pression à la hausse sur l'inflation des services dans la zone euro

Comme prévu, l'inflation de la zone euro a de nouveau légèrement augmenté en avril, passant de 6,9 % à 7,0 %, selon l'estimation rapide. Cette hausse est principalement due à la légère augmentation de l'inflation des prix de l'énergie, mais aussi à un effet de base (inversé) : les prix de l'énergie ont chuté plus fortement en avril 2022 qu'en avril 2023 (chaque fois par rapport au mois de mars précédent). L'inflation des prix des denrées alimentaires et l'inflation de base ont toutes deux diminué. Toutefois, cette dernière est exclusivement due aux biens non énergétiques, dont la hausse annuelle est passée de 6,6 % en mars à 6,2 % en avril. En revanche, l'inflation des services a encore légèrement augmenté, passant de 5,1 % à 5,2 %. Si l'on exclut les fluctuations saisonnières et si l'on examine la dynamique haussière sous-jacente au cours des derniers mois, l'inflation des biens semble se retourner (avec prudence), mais il semble que l'inflation des services ait retrouvé un élan haussier (voir figure 2). La hausse de l'inflation est largement répartie entre les différents services aux consommateurs, avec des valeurs aberrantes dans les secteurs du tourisme et de l'hôtellerie.

Cette observation n'est pas très encourageante, car le rattrapage en cours des salaires par rapport au récent choc inflationniste continue de soutenir (voire de stimuler) l'inflation dans les services. Il semble d'ailleurs que l'augmentation des marges bénéficiaires dans les secteurs de services orientés vers la consommation ait contribué plus que la moyenne à la hausse de l'inflation globale en 2022.

Nous continuons de penser qu'au cours des prochains trimestres, les marges bénéficiaires absorberont une partie des pressions croissantes sur les coûts salariaux, ce qui permettra un ralentissement de l'inflation des services et, par extension, de l'inflation de base. En outre, la forte baisse des prix de l'énergie par rapport au second semestre 2022 entraînera une chute substantielle de l'inflation des prix de l'énergie (en partie due à des effets de base) et un relâchement généralisé des pressions inflationnistes au cours du second semestre de cette année. Ainsi, même si l'inflation diminuera, compte tenu de la tendance récente de l'inflation des services, nous avons néanmoins légèrement relevé nos prévisions pour l'inflation globale dans les mois à venir. Cela se reflète dans le taux d'inflation moyen attendu, que nous avons relevé de 5,8 % à 5,9 % pour 2023 et de 3,0 % à 3,1% pour 2024.

Légère baisse de l'inflation globale et de l'inflation de base aux États-Unis

L'inflation globale américaine a baissé de 0,1 point de pourcentage pour atteindre 4,9 % en avril. La stagnation des prix des denrées alimentaires a fortement contribué à cette baisse. Grâce à d'importants effets de base, l'inflation des prix des denrées alimentaires est passée de 8,5 % à 7,6 %. Parallèlement, l'inflation des prix de l'énergie a augmenté de 0,6 % d'un mois sur l'autre en raison de la forte hausse des prix de l'essence. Néanmoins, sur une base annuelle, l'inflation des prix de l'énergie reste négative (-5,1 %).

L'inflation de base a également diminué de 0,1 point de pourcentage pour atteindre 5,5 % en avril. Le ralentissement de l'inflation des logements a été le principal moteur de cette baisse (voir figure 3). Bien que ce ralentissement soit encourageant, il reste à voir s'il peut persister. Les indicateurs avancés tels que l'indice des loyers observés de Zillow ont affiché de fortes augmentations au cours des derniers mois.

Mis à part le logement, l'inflation des biens s'est malheureusement accélérée en avril pour atteindre 0,6 % en glissement mensuel. Les principaux responsables de cette accélération sont les prix des voitures et des camions d'occasion. Ces prix, qui avaient baissé pendant 9 mois consécutifs, ont augmenté de 4,4 % d'un mois sur l'autre en avril. Nous avions toutefois anticipé ce revirement. Bien que l'indice Manheim de la valeur des véhicules d'occasion, un indicateur avancé de cette composante, ait quelque peu diminué en avril (-3 %), il reste 6 % plus élevé que son plus bas niveau de novembre. De nouvelles hausses de cette composante dans les mois à venir ne seraient pas surprenantes.

L'inflation des services (hors logement) est également restée élevée, à 0,4 % en glissement mensuel. Si l'on exclut les services de soins médicaux, qui ont à nouveau diminué à la suite d'un changement méthodologique, l'inflation des services a augmenté de 0,6 % d'un mois à l'autre. Ce chiffre élevé n'est pas totalement surprenant, car l'inflation des salaires, le principal moteur de l'inflation des services, s'est également accélérée le mois dernier. Les salaires horaires moyens ont augmenté de 0,5 % d'un mois à l'autre en avril.

Dans l'ensemble, compte tenu de l'inflation des aliments et du logement plus faible que prévu, nous abaissons nos prévisions pour 2023 et 2024 de 0,1 point de pourcentage, à 4,3 % et 2 % respectivement.

Les banques centrales restent focalisées sur l'inflation lorsqu'elles fixent leurs taux directeurs

La faillite d'une autre banque régionale américaine, la First Republic Bank, a de nouveau ébranlé les marchés financiers, car il s'agit de la plus importante faillite depuis 2008. D'autres banques régionales américaines similaires ont subi d'importants retraits de dépôts et ont vu le cours de leurs actions s'effondrer. Néanmoins, nous continuons à penser que la crise restera contenue et temporaire. C'est également ce que les banques centrales semblent prévoir. Leur principale préoccupation reste une inflation élevée. Comme le prévoyait notre scénario, tant la Fed que la BCE ont donc relevé leurs taux directeurs de 25 points de base pour atteindre la fourchette de 5 % à 5,25% aux États-Unis et le taux de 3,25 % (taux de dépôt) dans la zone euro.

Conformément aux indications de la Fed, nous confirmons notre opinion selon laquelle le niveau actuel du taux des fonds fédéraux (5 % - 5,25 %) devrait être le point culminant de ce cycle de hausse des taux. Nous devons également garder à l'esprit que la Fed mène son opération QT de réduction de son bilan au rythme de croisière de 95 milliards d'USD par mois, ce qui se traduit par un resserrement monétaire continu, même avec un taux directeur inchangé. Notre point de vue concernant le sommet du cycle des taux américains est cohérent avec l'essentiel des attentes actuelles du marché. Toutefois, notre point de vue sur le calendrier de la première baisse des taux diffère des attentes du marché. Dans notre scénario, la Fed maintiendra son taux actuel jusqu'à la fin de 2023. Conformément à notre scénario macroéconomique américain, qui intègre une récession technique au second semestre 2023 et une augmentation notable du taux de chômage par rapport au niveau historiquement bas actuel, la Fed entamera probablement son cycle de réduction des taux au premier trimestre 2024.

La BCE, quant à elle, a encore du chemin à parcourir. Après la hausse de taux attendue début mai, nous prévoyons deux autres hausses de taux de 25 points de base chacune, ce qui portera le taux de dépôt à son taux terminal de 3,75 %. Contrairement aux attentes du marché, nous pensons que la BCE maintiendra son taux maximum jusqu'en 2024. Enfin, lors de sa réunion de mai, la BCE a également annoncé qu'elle prévoyait de mettre fin aux réinvestissements dans le cadre de son programme d'achat d'actifs (APP) à partir de juillet. Le rythme mensuel implicite serait, au moins au début, largement comparable au rythme actuel de 15 milliards d'euros par mois.

Suivant la confirmation de notre scénario de politique monétaire, nous maintenons notre opinion sur les rendements obligataires à long terme. À court terme, les rendements obligataires ont encore un certain potentiel de hausse, réduisant quelque peu la forte inversion actuelle de la courbe des rendements. C'est, à notre avis, particulièrement le cas dans la zone euro, où les rendements réels à long terme sont encore relativement faibles. Après avoir atteint un sommet à la fin du deuxième trimestre, les rendements obligataires devraient progressivement diminuer.

Au cours du mois dernier, les écarts intra-UE sont restés globalement stables. Nous confirmons notre opinion selon laquelle ces écarts continueront à se normaliser modérément et progressivement à partir de niveaux encore fondamentalement bas dans le contexte du resserrement continu de la politique monétaire. La politique de réinvestissement flexible du PEPP de la BCE (dans le temps, entre les classes d'actifs et entre les juridictions) et la disponibilité de l'instrument de protection de la transmission (TPI), si nécessaire, devraient suffire à garantir que cette normalisation des spreads se poursuive de manière ordonnée.

Enfin, notre opinion sur le taux de change de l'euro est devenue légèrement plus optimiste pour les trimestres à venir. Maintenant qu'il est probable que le cycle de hausse des taux de la Fed touche à sa fin, alors que la BCE a encore du chemin à parcourir, l'euro devrait s'apprécier progressivement par rapport au dollar américain et atteindre 1,13 USD pour 1 EUR à la fin de 2023. Même à ce niveau, nous considérons que l'euro est relativement sous-évalué par rapport à sa valeur fondamentale à long terme.

La zone euro a évité la récession

Dans la zone euro, l'estimation préliminaire rapide du PIB réel indique une croissance modeste de 0,1 % au premier trimestre 2023 par rapport au trimestre précédent. Ceci est conforme à nos attentes, bien que l'économie allemande, en stagnation, ait encore enregistré des résultats un peu plus faibles que prévu (0,0 % contre 0,1 % de croissance attendue), et que les économies espagnole (0,5 % contre 0,2 %) et surtout italienne (0,5 % contre 0,1 %) aient connu une croissance nettement plus forte que prévu. En France, comme prévu, le PIB réel a augmenté de 0,2 % par rapport au trimestre précédent. Il apparaît donc de plus en plus clairement que la récession hivernale redoutée pour 2022-2023 a été évitée (de justesse). (Au quatrième trimestre 2022, l'économie s'est globalement stabilisée). La résilience de l'économie de la zone euro continentale a même été légèrement plus forte que ne le suggèrent les chiffres du PIB : si l'on corrige les chiffres pour tenir compte du PIB irlandais, très volatil, la croissance de la zone euro au premier trimestre 2023 atteindrait 0,2 %. Les détails sur les composantes du PIB relatives aux dépenses ne sont pas encore disponibles, mais des informations partielles fournies par les instituts nationaux de statistique suggèrent que les exportations nettes ont apporté une contribution significative à la croissance, tandis que la demande de consommation intérieure a été faible.

Les indicateurs de confiance suggèrent que cette dynamique pourrait changer dans l'intervalle. Les PMI et les enquêtes de la Commission européenne sur le climat des affaires indiquent une baisse de confiance dans le secteur manufacturier, sensible aux exportations. En revanche, la confiance se renforce assez nettement dans les secteurs des services, davantage tournés vers le marché intérieur (voir figure 4). Dans le secteur de la construction, la confiance s'est plus ou moins stabilisée en avril. La confiance des consommateurs s'est légèrement améliorée mais reste faible, après le coup dur qu'elle a subi immédiatement après l'invasion russe de l'Ukraine.

Tout cela donne l'impression que la répercussion du resserrement de la politique de la BCE sur l'économie réelle est plutôt fragmentaire. Cependant, l'impact du resserrement de la politique monétaire est déjà évident dans un certain nombre d'indicateurs monétaires. Les prêts aux ménages et aux entreprises ainsi que la croissance monétaire ralentissent. La récente enquête trimestrielle de la BCE sur les prêts bancaires indique un nouveau resserrement des conditions de crédit et une nouvelle baisse de la demande de crédit. Toutefois, l'enquête semestrielle de la Commission européenne sur les prévisions d'investissement montre que les taux d'intérêt plus élevés n'entraînent pas encore un arrêt complet des investissements. Les entreprises prévoient de continuer à investir. Apparemment, la nécessité d'investir dans l'innovation en raison de la transition numérique et écologique et d'économiser de la main-d'œuvre en raison d'un marché de l'emploi toujours tendu l'emporte sur l'augmentation des coûts de financement. Mais les entreprises riches en liquidités doivent moins compter sur le crédit pour mettre en œuvre ces plans d'investissement.

Les développements du mois dernier sont conformes à notre scénario de croissance. Nous avons donc laissé inchangées nos prévisions de croissance pour les trimestres à venir : un léger raffermissement de la croissance du PIB réel au deuxième trimestre, suivi d'un second semestre plus faible en raison du resserrement de l'environnement monétaire, puis d'un renforcement progressif de la croissance en 2024. Toutefois, la révision des chiffres trimestriels de 2022 pour le PIB allemand entraîne une révision à la baisse de la croissance moyenne du PIB attendue en 2023, qui passe de 0,2% à 0,0 %, en raison d'effets d'accumulation modifiés. En revanche, une croissance plus forte que prévu au premier trimestre en Espagne et en Italie augmente le taux de croissance moyen attendu pour 2023 pour ces pays (de 1,5 % à 2,1 % pour l'Espagne et de 0,6 % à 1,0 % pour l'Italie). Au total, ces changements entraînent un léger ajustement à la baisse de la prévision de croissance moyenne du PIB réel de la zone euro pour 2023, qui passe de 0,8 % à 0,7 %.

La croissance américaine ralentit au 1er trimestre

La croissance américaine a considérablement ralenti, atteignant 0,3 % en glissement trimestriel au premier trimestre, contre 0,9 % en glissement trimestriel au quatrième trimestre 2022 (voir figure 5). Les stocks ont été le principal frein à la croissance, avec une baisse de 1,2 %. Il est peu probable que cette forte pression à la baisse sur les stocks se répète au cours des prochains trimestres. Les investissements ont également contribué de manière légèrement négative à la croissance du PIB, les investissements résidentiels et les dépenses d'équipement ayant diminué. La baisse des dépenses d'équipement, un indicateur avancé des investissements des entreprises, est particulièrement préoccupante. Du côté positif, les exportations nettes ont légèrement contribué à la croissance du PIB, le déficit commercial s'étant considérablement réduit en mars. Les dépenses publiques ont augmenté de 1,2 %, en partie grâce à l'augmentation des dépenses de défense dans le sillage de la guerre en Ukraine. Elles ont contribué à hauteur de 0,2 % au PIB. Le principal moteur de la croissance du PIB a été la consommation privée, qui a contribué à hauteur de 0,6 %, soit la contribution la plus élevée depuis le deuxième trimestre 2021. Malheureusement, ce chiffre élevé a surtout été atteint en janvier. En février et mars, la croissance des dépenses de consommation a été quasiment nulle. Les dépenses de consommation pourraient donc être plus faibles au cours des prochains trimestres.

Le principal atout de l'économie américaine reste aujourd'hui son marché du travail. En avril, 253

000 emplois non agricoles ont été créés, tandis que le taux de chômage est passé de 3,5 % à 3,4 %. Néanmoins, le marché du travail étant un indicateur retardé, nous nous attendons toujours à ce que l'économie américaine s'affaiblisse considérablement au cours des prochains trimestres. La poursuite du resserrement monétaire et les récentes turbulences dans le secteur financier entraîneront un nouveau durcissement des conditions financières. En outre, même si nous pensons toujours que le Congrès finira par trouver un accord pour relever le plafond de la dette (voir notre KBC Economic Opinion du 3 mai), un tel accord conduira probablement à un resserrement de la politique budgétaire. Nous abaissons nos prévisions de croissance de 1,3 % à 1 % pour 2023 et de 0,3% à 0,1 % pour 2024.

Les chiffres de la croissance chinoise au premier trimestre surprennent positivement

La première lecture de la croissance du PIB réel chinois au premier trimestre est ressortie à 4,5 % en glissement annuel, une surprise significative à la hausse par rapport à la prévision consensuelle de 4,0 %. Ce chiffre élevé indique que la réouverture de l'économie gagne du terrain après trois années de blocage. Si l'on examine les composantes sous-jacentes de la croissance, on constate que le rebond du secteur des services (consommation) et les investissements (probablement grâce aux entreprises publiques) ont été les principaux contributeurs à la croissance. Le secteur tertiaire, qui a été le plus touché par les mesures de confinement au cours des années précédentes, a connu une forte accélération de la croissance au premier trimestre (+3,1 points de pourcentage) par rapport au quatrième trimestre 2022. Dans les secteurs primaire et secondaire, en revanche, la contribution à la croissance du PIB réel s'est ralentie de -0,3 et -0,1 point de pourcentage, respectivement, en raison de l'affaiblissement de l'environnement économique mondial.

À l'avenir, il y a de nombreuses raisons de rester prudent à l'égard de l'économie chinoise. Le secteur de l'immobilier est toujours sous pression, même s’il l’est moins que pendant la phase aiguë de la crise. Le secteur de l'immobilier donne quelques signes positifs en 2023, avec des améliorations des prix et l'achèvement de nouveaux logements (+32 % en glissement annuel) en mars. Ce dernier point contraste fortement avec le début de la construction de nouveaux logements, qui a chuté de manière significative en mars (-29 % en glissement annuel). L'accent mis sur l'achèvement des projets de logements existants, dans certains cas avec le soutien des gouvernements locaux, vise à restaurer la confiance dans le secteur immobilier grevé de dettes.

Une deuxième raison de rester prudent sur les perspectives de croissance est l'environnement extérieur, avec une récession technique aux États-Unis toujours dans les cartons et des tensions géopolitiques élevées. Dans ce contexte, il ne faut pas surestimer la pertinence du chiffre élevé des exportations chinoises en mars (+14,8 % en glissement annuel), car ce bond des exportations est au moins en partie imputable aux exportateurs qui se sont empressés d'honorer un carnet de commandes perturbé par la pandémie au cours des derniers mois. Le chiffre d'avril était déjà inférieur, à 8,5 % en glissement annuel. Une autre préoccupation importante concernant la croissance économique est la faiblesse des investissements du secteur privé (par opposition à la vigueur des investissements du secteur public), en particulier à la lumière de la dette élevée (hors bilan) des gouvernements locaux et des plans de la Chine visant à sévir contre les véhicules de financement des gouvernements locaux.

Les bons chiffres du premier trimestre placent l'économie en bonne voie pour atteindre l'objectif de croissance de 5,5 % fixé par le gouvernement. Cela ouvre la voie à des réformes structurelles indispensables des finances des gouvernements locaux et à des réglementations plus strictes du secteur financier afin de réduire la corruption. Nous pensons que le gouvernement central pourrait donner la priorité à ces changements plutôt qu'au soutien de l'économie et nous fixons donc nos perspectives de croissance à un taux prudent de 5,4 % en glissement annuel pour 2023, suivi d'un taux de croissance du PIB réel de 4,9 % en 2024.

La faiblesse de l'inflation à la consommation (0,7 % pour l'inflation globale et 0,7 % pour l'inflation de base en glissement annuel) et de l'inflation des prix à la production (-2,5 % en glissement annuel) en mars nous a incités à abaisser nos prévisions d'inflation pour 2023 à 2,1 % en glissement annuel. Nous nous attendons à ce que l'inflation se renforce à nouveau plus tard dans l'année, à mesure que l'impact des facteurs désinflationnistes temporaires, notamment la baisse des prix des carburants et les remises exceptionnelles sur les prix des voitures, s'estompe. Pour 2024, nous voyons l'inflation des prix à la consommation augmenter à 2,3 % en glissement annuel. La faiblesse de l'inflation et la forte croissance du PIB réel au premier trimestre nous ont incités à ne pas tenir compte de la réduction du taux de la facilité de prêt à moyen terme par la PBoC que nous avions prévue vers le troisième trimestre 2023. Toutefois, si les conditions de croissance devaient se détériorer de manière significative à l'avenir, un assouplissement de la politique monétaire reste possible.

Tous les cours/prix, statistiques et graphiques historiques sont à jour jusqu'au 9 mai 2023, sauf indication contraire. Les positions et prévisions fournies sont celles du 9 mai 2023.