Economische Vooruitzichten juni 2022

Lees de volledige publicatie hieronder of klik hier om de PDF te openen.

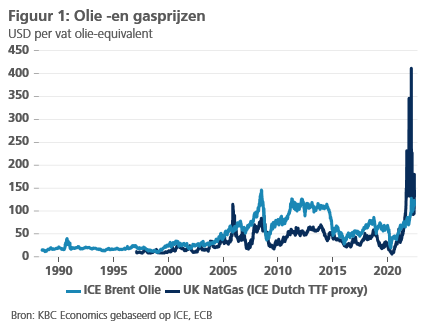

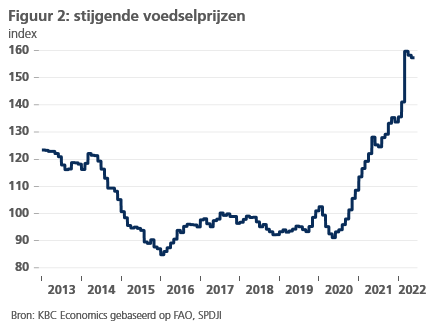

- De oorlog tussen Rusland en Oekraïne blijft de wereldeconomie destabiliseren en drijft de grondstoffenprijzen op. Het besluit van de EU om de invoer van tankerolie uit Rusland te verbieden heeft de olieprijs naar ongeveer 120 USD per vat doen stijgen. Ook de gedeeltelijke heropening van de Chinese economie en de terughoudendheid van OPEC+ om de productie op te drijven, zorgen voor een verdere opwaartse druk op de energieprijzen. Wij hebben daarom onze Brent-olieprijs bijgesteld van 100 USD naar 120 USD voor eind 2022. Ook de voedselprijzen bereiken recordhoogtes nu miljoenen tonnen graan vastzitten in de haven van Odessa. De FAO-index van de voedselprijzen bereikte een niveau van 157 in juni, een stijging met 26% op jaarbasis. De verslechtering van de klimaatomstandigheden en de hoge meststofprijzen maken het onwaarschijnlijk dat de voedselprijzen op korte termijn zullen dalen.

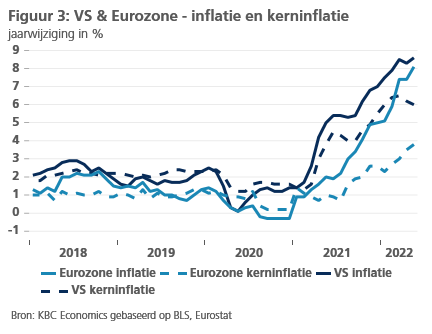

- De hoge grondstoffenprijzen hebben de inflatoire schok verergerd die initieel veroorzaakt was door problemen in de toeleveringsketens, forse fiscale stimuleringsmaatregelen en de snelle heropening na de COVID-pandemie. De algemene inflatie blijft overal ter wereld de zwaartekracht trotseren. In mei bedroeg de inflatie 8,1% jaar-op-jaar in de eurozone en 8,5% jaar-op-jaar in de VS. In beide economieën wordt de inflatie bovendien breder en meer verankerd. De kerninflatie bedroeg in mei 3,8% in de eurozone en 6% in de VS. Wij verwachten dan ook dat de gemiddelde inflatie in de eurozone en de VS op respectievelijk 7,5% en 8% zal uitkomen voor 2022, alvorens terug te lopen tot 4,3% en 3,1% in 2023.

- De combinatie van de toenemende inflatiedruk en de verkrappende arbeidsmarkt verhoogt de druk op de centrale banken om het monetaire beleid te normaliseren. De ECB zal in juli alle beleidsrentes met 25 basispunten verhogen en haar netto-aankopen van obligaties stopzetten. De middelen uit vervallende obligaties zullen wel herbelegd worden om buitensporige divergentie in de spreads van de obligaties van de eurozone te voorkomen. Wij verwachten dat verdere renteverhogingen door de ECB de beleidsrente in 2023 in de buurt van 2,50% zal brengen. Ook in de VS beweegt er wat. Als reactie op de onverwacht hoge inflatiecijfers van mei heeft de Fed haar beleidsrente met 75 basispunten verhoogd tot 1,5%-1,75%. Wij verwachten nu dat de Fed funds rate in het eerste kwartaal van 2023 zal pieken op 3,75%-4%.

- De hogere, meer hardnekkige inflatie en het strakkere monetaire beleid brengen de groeiverwachtingen een klap toe. De hogere inflatie holt de spaartegoeden uit en vermindert de koopkracht, aangezien de reële loonstijging negatief blijft en er negatieve vermogenseffecten optreden. Ondertussen drijven hogere reële rentetarieven en de grotere onzekerheid de spaartegoeden op, terwijl investeringen en consumptie ontmoedigd worden. Bijgevolg verwachten wij een lagere groeidynamiek (ver onder het potentieel) in de meeste geavanceerde economieën in de tweede jaarhelft van 2022 en in 2023. In de eurozone, waar de economie bijzonder kwetsbaar is voor stijgende energieprijzen, verwachten wij voor 2022 een groei van 2,3% en voor 2023 een groei van 0,9%. In de VS, waar de verstrakking door de centrale bank vroeger is ingezet en de budgettaire stimuleringsmaatregelen worden afgebouwd, verwachten wij dat de groei 2,0% zal bedragen in 2022 en in 2023 zal teruglopen tot 1,2%.

- In China wordt de economische schade van de COVID-maatregelen in Sjanghai en Peking, die inmiddels wel versoepeld zijn, steeds meer duidelijk. De lage detailhandelsverkopen en het slechte ondernemings- en consumentenvertrouwen beloven weinig goeds voor de groei dit jaar. Wij verwachten een groei van slechts 3,7% in 2022. Voor 2023 verwachten we dat de groei opnieuw zal aantrekken tot 5,3%. Mogelijke nieuwe lockdowns en de kwetsbaarheid van de vastgoedsector blijven neerwaartse risico’s.

Een wereldeconomie die voor tal van uitdagingen staat

De wereldeconomie gaat de zomermaanden in met grote onzekerheid. In het Westen holt de steeds hardnekkiger wordende inflatie het consumentenvertrouwen uit, terwijl het bestaande beleid van regeringen en centrale banken op de proef wordt gesteld. De centrale banken moeten een steeds delicater evenwicht zien te vinden tussen het bestrijden van de inflatie en het voorkomen van een recessie. China staat voor haar eigen reeks uitdagingen, waaronder de wankelende vastgoedmarkt en de aanhoudende strijd tegen de omikron-variant in het kader van het nulcovid-beleid. Recent werden de Covid-beperkingen weliswaar versoepeld maar toekomstige lockdowns blijven zeer aannemelijk gezien de hoge overdraagbaarheid van omikron en de lage vaccinatiegraad van de oudere bevolking in China. Ook voor de oorlog in Oekraïne, waar de gevechten zich nu voornamelijk concentreren op de oostelijke Donbas-regio, is er nog lang geen eindpunt in zicht. De kans op een vredesakkoord is zeer klein, waardoor de oorlog ook in de nabije toekomst verder zal aanslepen. Wij houden als basisscenario aan dat de oorlog een nieuwe fase ingaat en overgaat in een bevroren (langduriger) conflict, terwijl de westerse sancties gehandhaafd blijven.

Olieprijzen: het einde van lager-voor-langer

Aangezien Rusland een grootmacht is op het gebied van grondstoffen, hebben de oorlog in Oekraïne en de daaruit voortvloeiende sancties tegen Rusland stevige gevolgen voor de wereldwijde grondstoffenmarkten. Deze spanningen komen duidelijk tot uiting in krappere brandstofmarkten en structureel hogere brandstofprijzen, die de inflatie doen toenemen en de economische groei doen afnemen. Vóór de oorlog waren de oliemarkten al extreem krap doordat een ruim fiscaal en monetair beleid in combinatie met een snelle heropleving van de wereldeconomie leidde tot een overtollige vraag tegen een achtergrond van aanbodbeperkingen (door de OPEC+) en een algemene onderinvestering in productiecapaciteit. De Russische invasie en de strenge westerse sancties deden de Brent-olieprijzen vervolgens verder stijgen tot nieuwe hoogtes (rond 105 USD in april). Vorige maand besloot de EU bovendien alle olie-import vanuit Rusland over zee te verbieden. Dit besluit, samen met een potentieel verbod op de invoer via pijpleidingen in lidstaten als Polen en Duitsland, zal 90% van de Russische olie-export naar de EU treffen. Hoewel wij ervan uitgaan dat Rusland een deel van zijn olie-uitvoer tegen grote kortingen naar Azië zal kunnen verleggen, verwachten wij toch een blijvende vermindering van de Russische dagelijkse olieproductie met ongeveer 1,5 miljoen vaten. Als gevolg daarvan hebben wij onze olieprijsverwachting voor eind 2022 naar boven bijgesteld van 100 USD naar 120 USD. Ook op de gasmarkt houdt de druk aan. De Europese gasprijzen zijn in juni opnieuw gestegen door bijkomende aanbodschokken, die de recente normalisering van de voorraadniveaus dreigen teniet te doen. Enerzijds is de Russische toevoer via de Nord Stream-pijpleiding verminderd, anderzijds is het LNG-aanbod gedaald als gevolg van de verstoring van Freeport LNG in Texas, wat een krappere LNG-markt impliceert.

Op middellange termijn verwachten wij dat het marktevenwicht krap zal blijven omdat OPEC+ rekening moet houden met haar beperkte reservecapaciteit, infrastructuurbeperkingen en politieke instabiliteit. Saudi-Arabië, de Verenigde Arabische Emiraten en Irak zijn in feite de enige drie landen die in staat zijn hun productie aanzienlijk op te voeren (in totaal ongeveer 3 miljoen vaten per dag). Wij gaan uit van een gedeeltelijke opheffing van de Iraanse sancties in 2023 in het licht van de herinvoering van de nucleaire overeenkomst met Iran, wat een versneld herstel van de Iraanse olieproductie impliceert. Voor Venezuela verwachten we geen soortgelijke versoepeling van de sancties. Amerikaanse schalieolieproducenten zullen waarschijnlijk aanzienlijk minder gevoelig blijven voor de hogere olieprijzen dan in het verleden. Dit is het gevolg van strengere kapitaaldiscipline ("zwarte premie") en hogere kosten door de ESG/energietransitie ("groene premie"). Hogere productiekosten impliceren hogere olieprijzen op lange termijn aangezien de Amerikaanse schaliesector de marginale olieproducent van de wereld is. Daarom hebben wij onze prognose voor Brent-olie eind 2023 opwaarts bijgesteld van 90 USD naar 100 USD.

Op weg naar een wereldwijde voedselcrisis

Ook de voedselmarkten bevinden zich in een perfecte storm: volgens de FAO zijn de voedselprijzen wereldwijd gestegen met 26% jaar-op-jaar (zie figuur 2). Nog voor de oorlog uitbrak, oefenden klimaatgebeurtenissen al een opwaartse druk uit op de voedselprijzen omdat extreme temperaturen in India en lage neerslagniveaus in Frankrijk en de VS tot slechte graanoogsten leidden. De Russisch-Oekraïense oorlog verslechterde het marktevenwicht verder, aangezien zowel Oekraïne als Rusland belangrijke voedselexporteurs zijn. 25 miljoen ton maïs en tarwe zit vast in Oekraïne omdat Rusland de haven van Odessa blokkeert. Als er geen oplossing wordt gevonden, kunnen miljoenen tonnen maïs en tarwe wegrotten. De voedselcrisis wordt daarnaast ook verergerd door exportrestricties in verschillende landen, waaronder India.

De huidige spanningen op de markt zullen op korte termijn waarschijnlijk niet afnemen. Als gevolg van de sancties heeft Rusland, 's werelds grootste tarwe-exporteur, geen toegang tot westerse meststoffen, granen en landbouwapparatuur, waardoor zijn productie waarschijnlijk zal dalen. Oekraïne, de vijfde grootste tarwe-exporteur ter wereld, zal ook te lijden hebben onder een gebrek aan mankracht, brandstof en beschikbare grond als gevolg van de oorlog. Andere landen zullen moeite hebben om het tekort aan te vullen. Door de sancties tegen Rusland en Wit-Rusland (een belangrijke potas-producent) zijn de kunstmestprijzen de hoogte ingeschoten. Tekorten aan arbeidskrachten kunnen ook de oogsten in de westerse wereld belemmeren. Het probleem van de hoge voedselprijzen zal dus niet snel van de baan zijn.

De inflatie wordt steeds breder en verankerd

De stijgende grondstoffenprijzen zorgen voor een verdere toename van de inflatiedruk. In de geavanceerde economieën blijven de inflatiecijfers opwaarts verrassen. Bovendien wordt de inflatie steeds breder en meer verankerd omdat de energie-inflatie aanhoudt, bedrijven hun marktdominantie gebruiken om stijgende kosten door te rekenen in de eindverbruikersprijzen, en de krapper wordende arbeidsmarkten en de toenemende inflatieverwachtingen de lonen opdrijven.

Na de stabilisatie in april is de inflatie in de eurozone in mei opnieuw sterker dan verwacht toegenomen: van 7,4% tot 8,1%. De versnelling was het sterkst bij de voedingsprijzen, maar ook het stijgingstempo van de energieprijzen en de kerninflatie namen toe. De inflatie nestelt zich steeds dieper in het economisch weefsel en de eerste schuchtere tekenen van een wat hogere loondruk beginnen op te duiken. Bovendien zal de olieprijs langer hoog blijven dan voorheen gedacht. Bijgevolg hebben we onze verwachting voor de jaargemiddelde inflatie in de eurozone opgetrokken van 7,3% naar 7,5% voor 2022 en van 4,0% naar 4,3% voor 2023. We blijven er evenwel van uitgaan dat de inflatie uiteindelijk zal terugkeren naar de ECB-doelstelling van 2,0%, maar alles wijst erop dat dit nog geruime tijd in beslag zal nemen.

Ook in de VS blijven de inflatiecijfers opwaarts verrassen en worden ze steeds meer verankerd. De inflatie kwam in mei uit op 8,6%, tegen 8,2% in april en dicht bij de recente piek van 8,6% in maart. Vooral de benzineprijzen droegen bij tot de laatste stijging. Ook in juni stegen de benzineprijzen verder, wat betekent dat de nominale jaar-op-jaarinflatie dicht bij het cijfer van mei kan blijven ondanks een sterk negatief basiseffect.

Zorgwekkender dan het algemene inflatiecijfer is de onaanvaardbaar hoge kerninflatie, die 6% op jaarbasis bedroeg. Hoewel de kerninflatie in alle belangrijke categorieën is gestegen, springen een paar categorieën eruit. De prijzen van nieuwe voertuigen en tweedehands auto's en vrachtwagens stegen met respectievelijk 1,0% en 1,8% op maandbasis, wat erop wijst dat de problemen in de toeleveringsketen nog lang niet voorbij zijn. De prijzen van huisvesting stegen eveneens met 0,6% op maandbasis en zullen volgens ons ook de komende maanden een opwaartse druk blijven uitoefenen op de kerninflatie, aangezien de stijgende hypotheekrentes de huurkosten zullen opdrijven.

De hoge kerninflatie is niet de enige indicator van een verankerde inflatie. Zowel consumenten als de financiële markten hebben in juni hun langetermijnverwachtingen voor de inflatie naar boven bijgesteld (tot respectievelijk 3,3% en 2,8%) - een waarschuwing aan de Fed dat de langetermijnverwachtingen voor de inflatie zich loskoppelen van het streefcijfer van 2%.

Samenvattend kan worden gesteld dat de inflatie in de VS waarschijnlijk langer hoger zal blijven. Gezien ons verhoogde olieprijsscenario, de hoger dan verwachte inflatiedruk in mei en de hogere kerninflatie (als gevolg van de nog steeds stijgende huizenprijzen en huurprijzen), hebben we onze inflatieprognose aanzienlijk naar boven bijgesteld voor de VS: van 6,7% naar 8% in 2022 en van 2,4% naar 3,1% in 2023.

Aanhoudende inflatie doet centrale banken schakelen

De hogere inflatiecijfers zorgden voor een verstrakking van het monetair beleid in de meeste centrale banken. Zo zal de ECB haar beleidsrente op de volgende beleidsvergadering (21/07) voor het eerst opnieuw verhogen. Een belangrijke stap want de laatste verhoging dateert van 2011. ECB-voorzitster Lagarde zet 25 basispunten voorop met een neiging dat tempo in september al te versnellen tot 50 basispunten. We verwachten dat de rentetrein in Europa ook in oktober en december verder zal denderen (1.25% eind 2022). In de loop van 2023 zal vervolgens de piek van 2.5% bereikt worden. Een nieuwe opwaartse herziening van de inflatievoorspellingen ligt aan de basis van de beleidsbocht. Frankfurt verwacht nu 6,8% inflatie in 2022, 3,5% in 2023 en 2,1% in 2024. De kerninflatie haalt eveneens vlotjes de 2%-doelstelling over de volledige horizon. En dus volgt er actie. De netto-obligatieaankopen stoppen op 1 juli. De ECB blijft de middelen uit vervallen obligaties tot nader bericht wel herinvesteren. Ze doet dat vooral om marktfragmentatie te vermijden. De kredietrisicopremies van de meest kwetsbare Europese landen liepen de voorbije weken immers fors op. Zo stegen de spreads van Italiaanse en Griekse obligaties respectievelijk met 40 en 36 basispunten. De snelheid van de beweging lokte zelfs een uitzonderlijke ECB-vergadering uit. In een korte verklaring bevestigde de ECB dat de herinvesteringen herleid kunnen worden in de richting van de landen in kwestie. Daarnaast bereidt de centrale bank een nieuw opkoopprogramma voor dat moeten dienen als stok achter de deur.

Ook de Amerikaanse centrale bank heeft haar koers moeten wijzigen. Na de eerdere rentestijgingen met 25 en 50 basispunten zorgde de scherpe inflatiestijging in de maand mei voor de eerste renteverhoging met 75 basispunten sinds 1994. Daarmee staat de beleidsrenteband ondertussen op 1.5%-1.75%. We zetten in op een kopie van die mei-beweging in juli, wat de bovengrens van de beleidsrente tot het neutraal niveau van 2,5% zal brengen. Fed-voorzitter Powell benadrukte de nood om die grens voorbij te steken met een beleidsrente van minstens 3% eind dit jaar en minstens 3,5% volgend jaar. We stellen onze verwachting voor de beleidsrentepiek daarom bij tot 3,75%-4% begin volgend jaar. Ondanks de restrictieve monetaire condities verwacht de Fed nog steeds dat de Amerikaanse economie een harde recessie zal kunnen vermijden.

Op de financiële markten verwachten we een periode van consolidatie na de scherpe bewegingen van de voorbije maand. De Amerikaanse rentetoppen rond 3,5% (over de hele curve) vormen een sterke weerstand in de komende maand. De Europese kortetermijnrentes houden meer opwaarts potentieel nu de ECB de inhaalrace inzet. Op de wisselmarkt vormt de EUR/USD 1,0350-zone een sterke bodem onder het muntenpaar. Het is echter te vroeg om ons op te maken voor een sterke euro-comeback. We zetten meer in op het einde van de neerwaartse trend die midden-juli 2021 begon. EUR/USD 1,0350-1,08 wordt dan de band voor deze zomer.

Misleidend bbp-cijfer in de eurozone

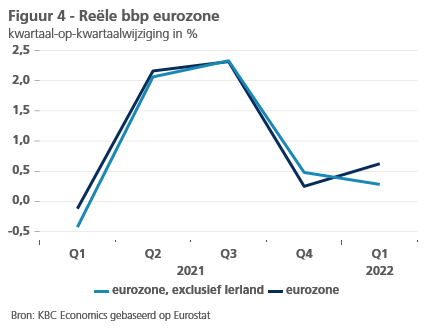

In een context van hoge energie- en grondstoffenprijzen, oplopende inflatie en centrale banken die een tandje moeten bijsteken in de normalisatie van hun beleid valt weinig bemoedigend nieuws over de conjunctuur te rapen. Toch werd het reële bbp-groeicijfer voor de eurozone in het eerste kwartaal van 2022 opwaarts bijgesteld, van 0,2% naar 0,6%. Deze forse opwaartse herziening geeft evenwel een vertekend beeld van de echte economische dynamiek. Ze is immers uitsluitend het gevolg van een uitzonderlijk sterke groei van het Ierse bbp. Die weerspiegelt voor de technische impact van activiteiten van multinationale ondernemingen in Ierland, en verhult dat de Ierse economie zwak ontwikkelt.

Laten we de Ierse cijfers buiten beschouwing dan zien we dat de kwartaalgroei in de eurozone niet versneld maar vertraagd is, van 0,5% in Q4 2021 naar 0,3% in Q1 2022 (figuur 4). Vooral Spanje, maar ook Frankrijk, Italië en Nederland hebben 2022 tegen een trager groeitempo ingezet. Enkele minder grote landen, waaronder België en (vooral) Oostenrijk en Portugal, kenden een opvallend forse groeiversnelling. Ook in Duitsland was er sprake van enige herneming van de groei, doch in onvoldoende sterke mate om de krimp in het laatste kwartaal van 2021 volledig uit te wissen.

De frequenter beschikbare conjunctuurindicatoren blijven ondertussen een weinig bemoedigend beeld schetsen. In de meeste landen verbeterde het consumentvertrouwen in mei lichtjes, maar van een herstel na de forse terugval in maart-april was zeker nog geen sprake. De onzekerheid door de oorlog in Oekraïne en de hoge inflatie blijven duidelijk hun tol eisen. Het vertrouwen van ondernemers in de industrie en de bouw brokkelde nog lichtjes af maar het vertrouwensniveau bij de ondernemers blijft wel opvallend hoger dan bij de consumenten. Bovendien wijst het ondernemersvertrouwen niet op een nakende recessie. Het vertrouwen van de ondernemers in de dienstensectoren (met uitzondering van de kleinhandel) lijkt nog altijd meer door de positieve impulsen van de heropening na de pandemie te worden bepaald dan door de recente oorlog en inflatie-opstoot. In vergelijking met de periode rond de jaarwisseling, werd in de recente maanden in de meeste landen zelfs een stabilisatie tot lichte verbetering vastgesteld. Dat mag allicht in verband worden gebracht met de (verdere) versoepeling van beperkende maatregelen naar aanleiding van het wegdeemsteren van de omikrongolf in de coronapandemie.

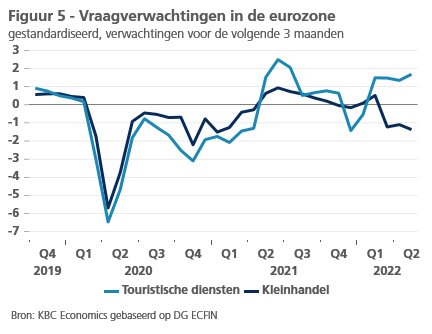

De vooruitzichten voor de economie van de eurozone blijven overschaduwd door de onzekerheid vanwege de oorlog en door de hoge energieprijzen en inflatie. De inhaalvraag van consumenten na de pandemie is evenwel zeker nog niet volledig uitgespeeld en blijft dus ruimte voor herstel bieden. Maar op korte termijn blijven de vooruitzichten voor de particuliere consumptie, die in het eerste kwartaal al was gekrompen, erg zwak. De hoge inflatie zal in de meeste eurolanden zwaar wegen op het beschikbaar gezinsinkomen in 2022. Zowel de indicator van de kleinhandelsverkopen in april (meest recente cijfer), als de verwachtingen van de detailhandelaars voor de verkoop in de eerstkomende maanden wijzen op een verdere krimp (figuur 5). Enkel in een aantal aan het toerisme gerelateerde sectoren, zoals de horeca, touroperators en reisbureaus, zijn de vraagvooruitzichten positief, zij het iets minder uitbundig dan een jaar geleden.

We hebben daarom onze verwachting voor de economische groei in de eurozone verlaagd. We denken dat het bbp in het tweede kwartaal iets sterker zal tegenvallen dan voorheen verwacht, waarna in het derde kwartaal allicht een quasi stagnatie zal volgen. Het economisch herstel in de daaropvolgende kwartalen zal allicht zwakker uitvallen tegen de achtergrond van de opwaarts bijgestelde verwachte olieprijs en de krappere monetaire omgeving. In het gemiddelde groeicijfer voor het reële bbp van 2022 komt deze neerwaartse bijstelling niet tot uiting omwille de opwaartse herziening van het groeicijfer voor het eerste kwartaal. Die herziening zorgt voor een ‘mechanische’ verhoging van het gemiddelde verwachte groeicijfer voor 2022 van 2,1% naar 2,6%. Na de neerwaartse bijstelling van de vooruitzichten omwille van de versomberde vooruitzichten brengt dit ons verwachte groeicijfer op 2,3% voor 2022 en op 0,9% (eerder 1,4%) voor 2023.

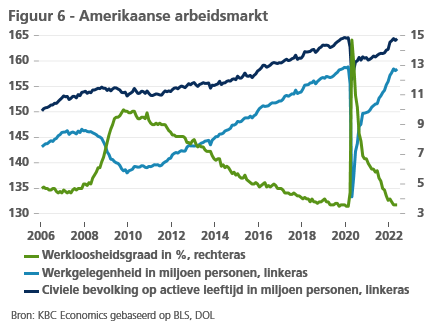

Degelijke cijfers Q2 zullen worden gevolgd door subpotentiële groei in VS

De Amerikaanse economie laat voorlopig gemengde groeicijfers optekenen in het tweede kwartaal van 2022. Hoewel de arbeidsmarkt sterk oogt, met een stijging van de totale non-farm payrolls met 390.000 in mei (waardoor de werkloosheidsgraad ongewijzigd bleef op 3,6%), waren de detailhandelsverkopen in mei vrij zwak, wat erop wijst dat de persoonlijke bestedingen in dit kwartaal zwakker kunnen uitvallen dan verwacht. Onze voorzichtige bbp-groeiraming voor Q2 blijft daarom ongewijzigd op 1,6% kwartaal-op-kwartaal (vooral dankzij een verbetering van de netto-export), maar de komende cijfers moeten nauwlettend in het oog gehouden worden.

De vooruitzichten voor de tweede jaarhelft van 2022 en voor 2023 zien er minder rooskleurig uit. Alle belangrijke motoren van de economie zullen beginnen sputteren naarmate de verstrakking van het monetair beleid verder doordringt in de economie. De Michigan University Consumer Sentiment Survey bereikte een historisch dieptepunt, wat een verzwakking van de consumentenbestedingen doet vermoeden. Ook de exportgroei zal waarschijnlijk gematigd blijven als gevolg van de sterke dollar en de trage groei in Europa en China. De stijgende beleidsrente en de marktrente zullen de kosten van hypotheken en bedrijfsleningen opdrijven, waardoor ook de investeringsgroei zal verzwakken. Zelfs de voorraden zullen waarschijnlijk een rem zetten op de groei. Onder meer Walmart, Amazon en Target gaven aan dat hun voorraden met meer dan 30% jaar-op-jaar toenamen en verwachten kortingen te moeten aanbieden om zich te ontdoen van overtollige voorraden. Een verlaging van de hoge voorraadniveaus lijkt in de kaarten te zitten.

Gezien de meervoudige tegenwinden waarmee de Amerikaanse economie wordt geconfronteerd, hebben wij onze groeiprognose voor de VS voor het derde en vierde kwartaal van 2022 neerwaarts bijgesteld tot respectievelijk 1,2% en 0%. In ons scenario gaan wij nog steeds uit van een zachte landing van de Amerikaanse economie, aangezien wij verwachten dat de werkloosheid over een periode van 12 maanden slechts met 0,5% zal toenemen en er nog geen rekening is gehouden met een mogelijke recessie. Niettemin zijn de risico's duidelijk neerwaarts gericht en sluiten wij een technisch recessiescenario niet uit omdat het moeilijk is om het dubbele effect van renteverhogingen en kwantitatieve verstrakking op de economie in te schatten.

Chinees nulcijfer drukt groeicijfers

De lockdowns die gedurende de maanden maart, april en mei een groot deel van Shanghai gesloten hielden en die vorige maand ook Peking bereikten, worden stilaan versoepeld. Dit is het gevolg van de aanzienlijke daling van het aantal nieuwe covid-gevallen sinds eind april. De economische schade is echter al aangericht: de detailhandelsverkopen crashten in maart en april (respectievelijk -3,18% en -0,71% op maandbasis), het ondernemersvertrouwen begeeft zich in recessie-gebied en het consumentenvertrouwen kelderde in maart en april (zie figuur 7). In mei was reeds enig herstel merkbaar: zo steeg de industriële productie met 5,61% op maandbasis, tegen een daling met 5,8% in de voorgaande maand. Desondanks was het tweede kwartaal als geheel waarschijnlijk zeer zwak, en wij voorspellen nu een krimp van het bbp met 1,5% op kwartaalbasis, waarna in het derde kwartaal een opleving volgt.

Omwille van deze aanpassing verlagen we ons bbp-groeicijfer op jaarbasis naar 3,7% (voorheen 4,5%). In de tweede helft van het jaar mag een bescheiden herstel worden verwacht, waardoor overloopeffecten de gemiddelde jaarlijkse bbp-groei in 2023 zullen aanwakkeren tot 5,3% (voorheen 5,0%). Er blijven echter risico's bestaan, met name omdat de Chinese regering geen enkele aanwijzing heeft gegeven dat zij het nul-covid-beleid, dat tot de eerder genoemde lockdowns heeft geleid, wil opgegeven. Bovendien blijft de vastgoedsector in China het moeilijk hebben. Zo zijn de vastgoedprijzen in april voor de negende maand op rij gedaald.

Alle historische koersen/prijzen, statistieken en grafieken zijn up-to-date, tot en met 21 juni 2022, tenzij anders vermeld. De verstrekte posities en prognoses zijn die van 21 juni 2022.