Economische Vooruitzichten februari 2023

Lees de volledige publicatie hieronder of klik hier om de PDF te openen.

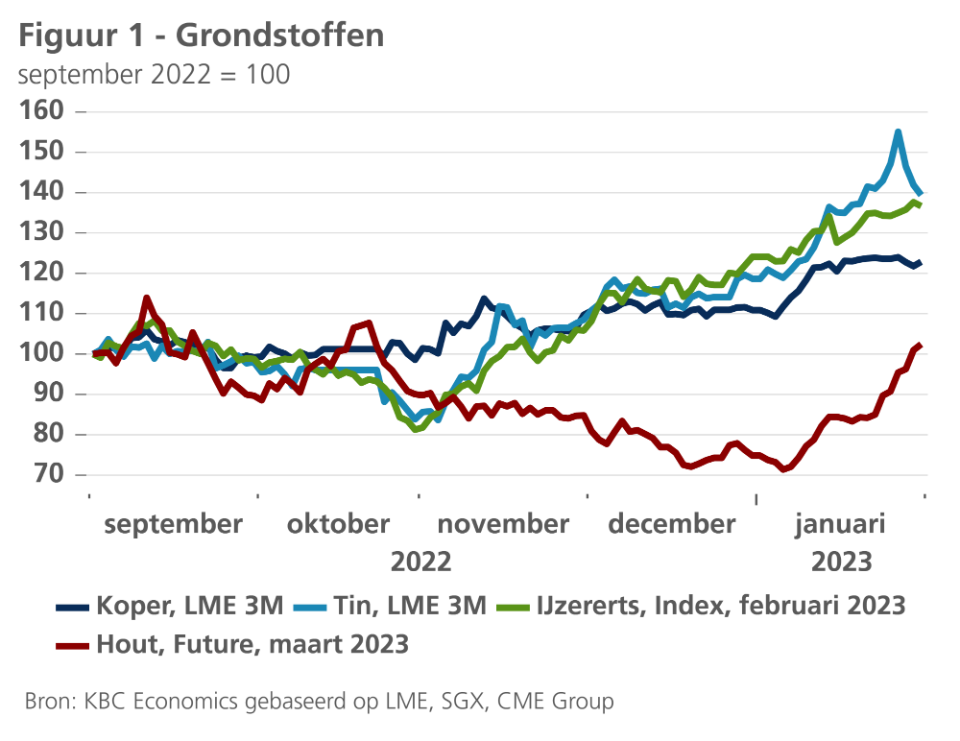

- De Europese aardgasprijs is in januari verder gedaald met 27% tot 57 euro per MWh. De daling over de voorbije twee maanden bedroeg 61%. De prijs van een vat ruwe Brentolie bleef ondertussen stabiel op ongeveer 86 dollar. Afnemende recessievrees en groeiend optimisme over de heropening van de Chinese economie joegen de prijs van andere belangrijke grondstoffen, zoals koper, tin, ijzererts en hout, daarentegen de hoogte in.

- De inflatie is in de eurozone gedaald van 9,2% in december tot 8,5% in januari. De afkoeling van de energieprijsinflatie van 25,5% tot 17,2% zorgde daarvoor. Voor de kerninflatie blijft het evenwel wachten op afkoeling. Die stabiliseerde op 5,2%. We handhaven onze verwachting van een gemiddelde inflatie van 5,4% in 2023 en 3,0% in 2024.

- In de VS daalde de inflatie van 6,5% in december tot 6,4% in januari. Op maandbasis lagen de prijsstijgingen met 0,5% boven de verwachtingen. De prijsstijgingen waren ruim verspreid over de componenten met uitschieters voor energie, voeding, diensten en huisvesting. Vooroplopende indicatoren wijzen op aanhoudende inflatiedruk in een aantal categorieën, zoals huisvesting en tweedehandswagens. Ook de zwakke dollar, hoge loondruk en hogere grondstoffenprijzen zullen de inflatiedruk hoog houden. Daarom hebben we onze verwachting voor de gemiddelde inflatie in 2023 met 0,3 procentpunt opgetrokken tot 3,8%.

- De Fed en de ECB hebben hun beleidsrente verder verhoogd met respectievelijk 25 en 50 basispunten. De ECB engageerde zich om de rente in maart nogmaals met 50 basispunten te verhogen en ze bevestigde dat ze in maart haar beleid ook kwantitatief zal beginnen verkrappen ten belope van 15 miljard euro per maand. Beide centrale banken benadrukten de visie dat om de kerninflatie onder controle te brengen de rente ‘hoger-voor-langer’ zal moeten worden gehouden. We handhaven ons vooruitzicht dat de beleidsrentes van de ECB en de Fed in het tweede kwartaal van 2023 een piek zullen bereiken op 3,5% (ECB-depositorente) en 5,375% (Fed funds rente).

- De daling van de Europese aardgasprijs geeft de economie van de eurozone enige ademruimte. Het risico van langdurige en kritische energietekorten tijdens de winter is verder afgenomen. Het reële bbp is in het vierde kwartaal van 2022 met 0,1% gegroeid tegenover het voorgaande kwartaal. Door de vroeger dan verwachte daling van de aardgasprijs en de heropening van de Chinese economie, alsook wegens de sterker dan verwachte Amerikaanse economie hebben we onze groeiverwachting voor de eerste jaarhelft van 2023 verhoogd. Voor de tweede jaarhelft hebben we die evenwel verlaagd, wegens de verwachting dat het restrictief monetair beleid meer op de economische groei zal beginnen wegen. We verwachten nu een reële bbp-groei van gemiddeld 0,8% in 2023 en 1,1% in 2024.

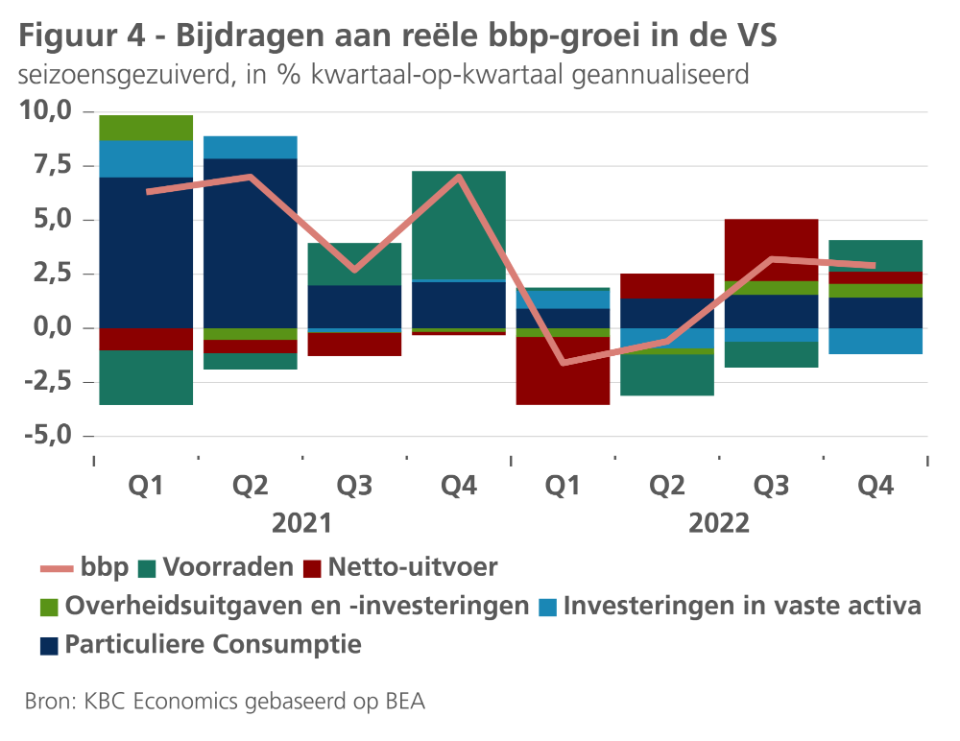

- De VS-economie blijft voorlopig goed weerstand bieden tegen het restrictieve monetaire beleid. Het reële bbp is in het vierde kwartaal van 2022 nog met 0,7% (2,9% geannualiseerd) gegroeid tegenover het voorgaande kwartaal, weliswaar in belangrijke mate als gevolg van voorraadopbouw. Met een nettojobcreatie van 517.000 in januari bleef ook de arbeidsmarkt sterk. We denken niettemin dat de economie niet blijvend weerstand zal kunnen bieden aan het krappe monetaire beleid. We verwachten in de tweede jaarhelft van 2023 een technische recessie. De groeiverwachting voor het reële bbp hebben we voor gans 2023 opgetrokken met 0,3 procentpunt tot 1,2%, maar voor 2024 met 0,2 procentpunt verlaagd tot 0,9%.

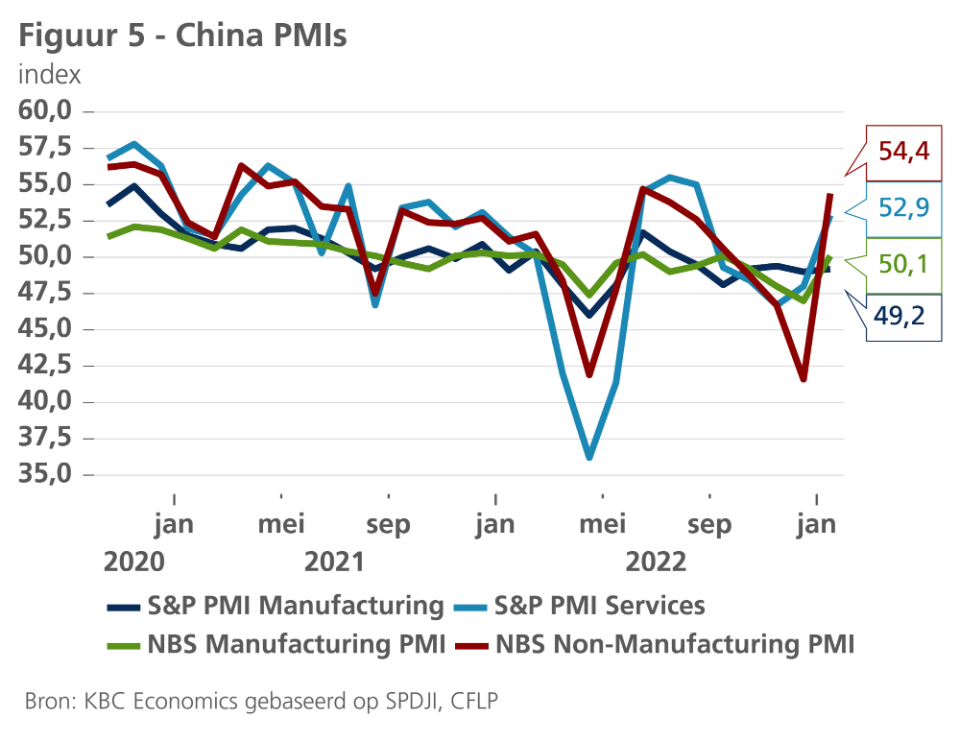

- Nu de Chinese overheid haar nultolerantiebeleid inzake corona heeft opgegeven en de Chinese economie heropent, veert het vertrouwen op. De forse verbetering van de vertrouwensindicator bij de aankoopdirecteuren (PMI) suggereert dat de economie weer expandeert. We hebben onze verwachting voor de reële bbp-groei in 2023 opgetrokken van 4,4% tot 5,0%, maar voor 2024 verlaagd van 5,1% naar 4,7%. Onze verwachting voor de gemiddelde inflatie in 2023 hebben we verhoogd tot 2,3%.

Geen krimp eind 2022

De afnemende recessievrees kwam in januari wereldwijd tot uiting in een verbetering van het economisch vertrouwen. In de eurozone wordt de vertrouwensverbetering in de hand gewerkt door de lagere aardgasprijzen. Ook in het vierde kwartaal van 2022 presteerde de economie er al sterker dan verwacht. Het reële bbp lag 0,1% hoger dan een kwartaal voordien, waarmee de verwachte krimp dus vermeden werd. De kerninflatie wordt allicht de grootste uitdaging in 2023. Die is niet ontspoord maar ligt wel beduidend boven de ECB-doelstelling van 2%. Het monetair beleid moet nu restrictief worden om de economie af te remmen en de inflatie te laten afkoelen. In de VS is de inflatie-afkoeling aan de gang, waardoor de Fed haar verkrappingspad wat minder steil kan maken. Daardoor verkleint het risico dat ze de rente te fors zou verhogen. Ondanks het krappe monetaire beleid presteerde de economie in het vierde kwartaal nog tamelijk sterk. Het reële bbp lag 0,7% (2,9% geannualiseerd) hoger dan een kwartaal eerder. In China lijkt het ergste van de coronagolf achter de rug en lijkt het stadium van groepsimmuniteit dichtbij. Maar de besmettingsgolf heeft in het vierde kwartaal wel zijn tol geëist. Het reële bbp kende er een nulgroei. Anderzijds maken de verbeterde toestand inzake corona en de sneller dan verwachte heropening van de economie de groeivooruitzichten voor de Chinese economie wel beter.

Ondanks de verbetering van het sentiment in de wereldeconomie zal de economische groei toch beneden potentieel blijven. De rentepiek en de impact daarvan zijn immers nog niet bereikt. De neerwaartse risico’s blijven bovendien aanzienlijk. Het hernieuwde optimisme kan immers weer snel onderuit worden gehaald door een escalatie van de oorlog in Oekraïne, oplopende spanningen tussen de VS en China of een budgettaire impasse in de VS.

Koper in de lift

Het verbeterend economisch klimaat en enkele aanbodproblemen in Zuid-Amerika hebben de prijzen van verschillende grondstoffen doen opveren (figuur 1). In het bijzonder de heropening van de Chinese economie, de belangrijkste invoerder van grondstoffen in de wereld, heeft daartoe bijgedragen. De prijs van koper, een cruciaal metaal voor de wereldeconomie en een vooroplopende indicator voor de economische activiteit, is in januari met 11% gestegen tot 9.279 dollar per ton, 31% hoger dan het dieptepunt van juli 2022. De prijs van ijzererts is in januari met 10% gestegen en die van hout met 37%. De sterkste prijsstijging was er voor tin, een belangrijke grondstof voor microchips en zonnepanelen. Die bedroeg in januari 17%. De tinprijs ligt nu 67% hoger dan het dieptepunt van november.

In tegenstelling tot deze grondstofprijzen is de prijs van Europees aardgas in januari, na de al forse daling in december, met nog eens 27% gedaald tot 57 euro per MWh. Over de voorbije twee maanden bedroeg de daling 61%. De belangrijkste reden voor deze neerwaartse prijstrend zijn het milde winterweer en de goedgevulde gasvoorraden. Eind januari waren de voorraden voor 72% gevuld. Dat is beduidend meer dan wat voor deze periode van het jaar kan worden verwacht. Over de periode 2011-2021 bedroeg de vullingsgraad eind januari gemiddeld slechts 56%. De prijs van ruwe Brentolie bleef ondertussen relatief onveranderd op 86 dollar per vat. Hij profiteerde dus niet van de heropening van de Chinese economie wegens een overaanbod en oplopende voorraden, in het bijzonder in de VS.

Inflatie in eurozone daalt

In de eurozone is de inflatie volgens de flashraming van Eurostat gedaald van 9,2% in januari 2023 tot 8,5% in februari. De daling is uitsluitend het gevolg van de daling van de energieprijsinflatie van 25,5% tot 17,2%. De voedingsprijsinflatie en de kerninflatie (die de energie- en voedingsprijzen buiten beschouwing laat) zijn gestabiliseerd op respectievelijk circa 14% en 5,2%. De gerapporteerde cijfers liggen in de lijn van onze verwachtingen. We hebben onze vooruitzichten voorlopig dan ook niet gewijzigd. Dalende energieprijsinflatie zal de algemene inflatie in de loop van 2023 verder gezwind doen dalen, maar de afkoeling van de kerninflatie zal veel geleidelijker verlopen. Bijgevolg zal de gemiddelde inflatie in 2023 naar verwachting nog 5,4% bedragen.

De onzekerheid over het inflatieverloop blijft evenwel groot. Zelfs een eerste raming van de gerealiseerde inflatie liep in Duitsland wegens technische problemen vertraging op. Er bestaat dus een reële kans dat het definitieve cijfer voor de eurozone nog zal worden bijgesteld. De al bij al bij slechts beperkte daling van het – inmiddels met vertraging gepubliceerde – voorlopige cijfer voor Duitsland (van 9,6% tot 9,2% op basis van de geharmoniseerde consumptieprijsindex) suggereert dat dit in opwaartse zin kan zijn. Anderzijds verhogen de recente daling van de Europese gas- en elektriciteitsprijzen en het (naar verwachting) hogere gewicht (2023 vergeleken met 2022) van de energieprijzen in de consumptieprijsindex de kans dat de inflatie-afkoeling in 2023 iets forser zou zijn, dan momenteel in onze vooruitzichten is voorzien.

VS-inflatie verrassend hoog

In de VS heeft de inflatie al vorige zomer een piek bereikt. Maar het januaricijfer toont dat de inflatiedruk nog lang niet is verdwenen en dat de weg naar 2% nog lang en hobbelig zal zijn. Tegenover december zijn de consumptieprijzen met 0,5% gestegen. De jaarstijging nam daardoor met slechts 0,1 procentpunt af tot 6,4%. De kerninflatie vertraagde eveneens met 0,1 procentpunt, tot 5,6%. De maand-op-maanddynamiek versnelde voor verschillende inflatiecomponenten. De voedingsprijzen namen met 0,5% toe, waardoor de jaarstijging op 10,1% kwam. De energieprijzen stegen voor het eerst sinds juni. Hun jaarstijging bedraagt nu 8,7%.

De prijsstijgingen van huisvesting blijven zeer hoog. De maand-op-maandstijging bedroeg in januari 0,7%. Deze prijsdruk zal in 2023 allicht hoog blijven. De Zillow Observed Rent Index (ZORI), een vooroplopende indicator voor huurprijzen, is sinds januari 2020 met 25% gestegen, terwijl de stijging van de huisvestingscomponent in de consumptieprijsindex met slechts 14% is toegenomen. We verwachten in 2023 dus verdere opwaartse prijsdruk vanwege de huurprijzen. De maandstijging van de dienstenprijzen, exclusief huisvestingskosten, bedroeg in januari 0,6%. Hier spelen vooral de hogere lonen. De krappe arbeidsmarkt heeft de Employment Cost Index in 2022 met 5,1% doen oplopen.

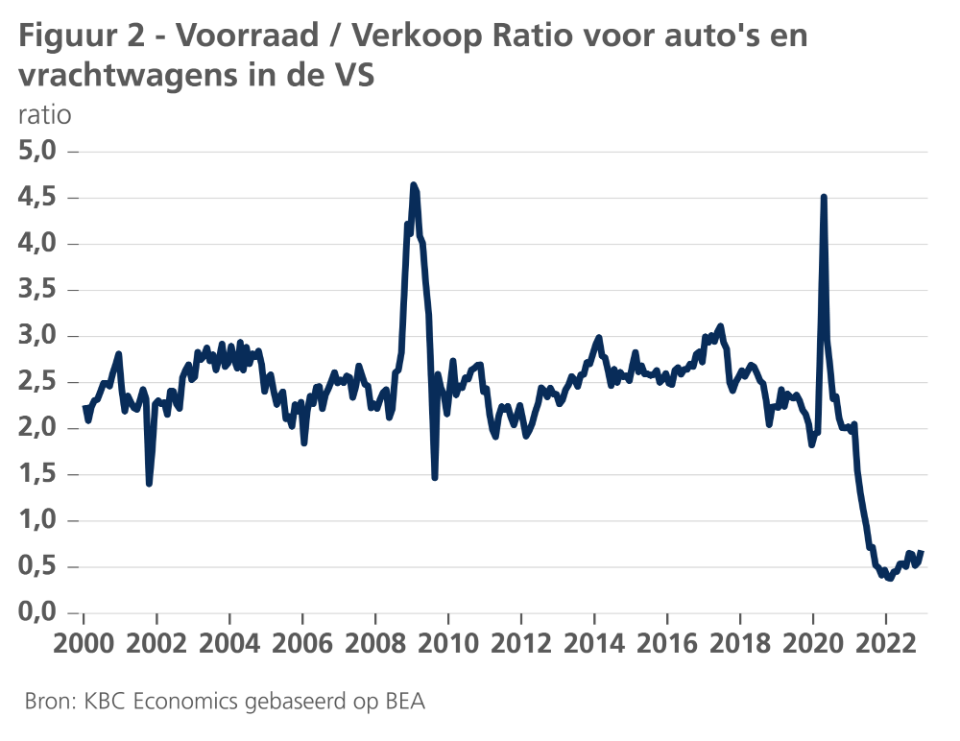

De goedereninflatie, exclusief voeding en energie, bleef laag in januari. De maand-op-maandstijging bedroeg 0,1%. Dat lage cijfer werd in hoofdzaak bepaald door de prijs van tweedehandswagens en -trucks. Zonder deze component zijn de goederenprijzen in januari met 0,5% gestegen tegenover de voorgaande maand. De prijzen van tweedehandswagens en -trucks zullen de goedereninflatie in de komende maanden evenwel niet laag blijven houden. De Manheim Used Vehicle Index, een vooroplopende indicator voor de component van tweedhandswagens en -trucks in de consumptieprijsindex, is in januari met 2,5% gestegen tegenover de voorgaande maand, na een stijging met 0,8% in december. Aangezien de voorraad aan tweedehandswagens en -trucks uitzonderlijk laag blijft, mogen verdere prijsstijgingen in deze belangrijke component van de consumptieprijsindex worden verwacht (figuur 2).

Hogere grondstoffenprijzen en de zwakkere dollar zullen, samen met hoge loonstijgingen, voor opwaartse prijsdruk blijven zorgen voor verschillende componenten van de consumptieprijsindex. We hebben onze voorspelling voor de verwachte inflatie in 2023 bijgevolg opgetrokken met 0,3 procentpunt tot 3,8%. Gezien de verdere verkrapping van het monetaire beleid verwachten we dat de inflatie in 2024 zal terugkeren naar de doelstelling van 2%.

Rentecyclus niet ten einde

Zowel de Fed als de ECB hebben op hun beleidsvergadering van begin februari hun beleidsrente verder opgetrokken. De beleidsrente van de Fed werd met 25 basispunten verhoogd tot 4,625%, terwijl de ECB haar depositorente met 50 basispunten verhoogde tot 2,5%. De ECB bevestigde ook dat ze vanaf maart zou beginnen met een milde kwantitatieve verkrapping door haar APP-portefeuille met gemiddeld 15 miljard euro per maand af te bouwen. Dat bedrag zal worden geëvalueerd na het tweede kwartaal, wanneer de impact van de afbouw op de financiële markten duidelijk zal zijn.

De renteverhoging van 50 basispunten door de ECB was verwacht, net als haar feitelijke commitment om de depositorente op haar volgende beleidsvergadering in maart opnieuw met 50 basispunten te verhogen. Voor nadien geeft de ECB te kennen daar haar beleid meer zal worden bepaald door de binnenkomende economische cijfers. In lijn daarmee, verwachten wij dat de ECB het verkrappingstempo zal verminderen tot stappen van 25 basispunten. De piek van de huidige verkrappingscyclus zou dan in het tweede kwartaal van 2023 op 3,5% worden bereikt.

De Fed heeft het verkrappingstempo begin februari al verlaagd tot 25 basispunten. In lijn met haar communicatie, verwachten wij dat de piek van de huidige rentecyclus 5,375% zal bedragen, en eveneens in het tweede kwartaal van 2023 zal worden bereikt. Dat impliceert dat de rente nog drie keer met 25 basispunten zal worden verhoogd, een keer in het eerste en twee keer in het tweede kwartaal. Dan zullen de beleidsrentes van zowel de ECB als de Fed zich duidelijk op restrictief terrein bevinden. Dat is grotendeels in lijn met de huidige marktverwachtingen.

Zowel de Fed als de ECB hebben in hun communicatie ook duidelijk bevestigd dat ze vastberaden zijn om de inflatie naar beneden te brengen. Ondanks de inflatiedaling als gevolg van de energieprijsdaling, blijft de kerninflatie een zorgwekkende aangelegenheid. Beide centrale banken handhaafden daarom hun harde toon. Ze benadrukten de noodzaak om de beleidsrente voldoende ver op restrictief terrein te brengen en ze daar voldoende lang te houden (higher-for-longer) om de kerninflatie tijdig op een structureel neerwaarts pad te brengen. Het beleid van de centrale banken wordt duidelijk bepaald door de vrees voor een hardnekkig sterke onderliggende inflatiedynamiek. Dat geldt zowel in hun rentepolitiek als in hun communicatie. Aangezien wij ervan uit gaan dat de afkoeling van de kerninflatie traag zal verlopen, verwachten we de eerste renteverlagingen door de Fed en de ECB pas in de tweede helft van 2024. Dat is later dan waar de markten momenteel van uitgaan.

Ondanks de forse taal van de centrale bankiers steeg de lange rente na de verhoging van de beleidsrentes slechts matig. De perceptie dat de risico’s op korte termijn kleiner zijn geworden, blijft voorlopig op de financiële markten voor een grote risicoappetijt zorgen. Dat komt niet alleen in de obligatierendementen tot uiting, maar ook in de risicopremies in het algemeen. En ook in de marktverwachting dat de centrale banken (in het bijzonder de Fed) hun beleidsrente veel vroeger zullen verlagen dan ze momenteel zelf te kennen geven. Deze marktverwachting van een voortijdige beleidsommekeer zorgt voor een significante inversie van de rentecurve. Ze zorgt voor een serieuze discrepantie tussen de langetermijnmarktrentes en deze die impliciet vervat zijn in de communicatie van de centrale banken.

De risicoappetijt van de markten is allicht overdreven en dus van voorbijgaande aard. Hoewel het risico niet kan worden uitgesloten dat de monetaire verkrapping minder ver zal gaan, handhaven wij onze visie dat de centrale banken hun geloofwaardigheid tot elke prijs zullen willen herstellen. Ze zullen hun vooropgesteld beleid inzake rentepiek en benodigde tijd om de (kern)inflatie onder controle te brengen uitvoeren. We verwachten derhalve op korte termijn een aanpassing van de marktverwachtingen aan de communicatie van de centrale banken. Zowel de Amerikaanse als de Duitse rente op tienjarig overheidspapier zullen stijgen vanop hun huidige lage niveau, al hebben we onze verwachting voor de stijging in vergelijking met vorige maand verlaagd. De rentecurve zal sterk invers blijven, alleszins in 2023 en allicht ook nog een eind in 2024. De tienjaarsrente zal, in lijn met de verwachte piek van de beleidsrentes, in het tweede kwartaal van 2023 een piek bereiken van 4,35% in de VS en 3,0% in Duitsland (d.i. een neerwaartse bijstelling van het vooruitzicht van vorige maand van 4,75%, respectievelijk 3,25%).

De afname van de huidige risicoappetijt zal op korte termijn tot een versteviging van de Amerikaanse dollar tegenover de euro leiden. Maar in de loop van de tweede jaarhelft van 2023 zal de euro zijn dieptepunt bereiken en allicht opnieuw beginnen appreciëren, naarmate het einde van de verwachte groeivertraging geleidelijk zal worden ingeprijsd. De euro zal niettemin gedurende (ten minste) gans 2023 onder zijn intrinsieke waarde blijven noteren.

Andermaal veerkrachtige economie in eurozone

In de eurozone is de voor het laatste kwartaal van 2022 verwachte economische krimp achterwege gebleven. Volgens de flashraming lag het reële bbp 0,1% hoger dan in het voorgaande kwartaal, weliswaar dankzij (alweer) een bijzonder sterke groei van het Ierse bbp (+3,5%). Naast België (zie verder) lieten onder meer Frankrijk en Spanje een bescheiden groei van respectievelijk 0,1% en 0,2% optekenen. In Duitsland (-0,2%) en Italië (-0,1%) is het bbp wel gekrompen, doch minder dan verwacht. Het zijn landen waar de industrie door relatief zwaar weer bleef gaan.

Los daarvan, betekent de reële bbp-groei van 0,1% in het vierde kwartaal een gevoelige groeivertraging tegenover het tweede (0,9%) en derde (0,3%) kwartaal. De terugval van de gezinsconsumptie is daarvan een belangrijke oorzaak. Het koopkrachtverlies door de inflatie heeft de inhaalvraag van na de coronapandemie duidelijk tot stilstand gebracht. Anderzijds valt op dat de economieën in de eurozone, net als tijdens de coronapandemie en opnieuw met aanzienlijke overheidssteun, ook tijdens de energiecrisis en na het vertrouwensverlies bij het uitbreken van de oorlog in Oekraïne blijk hebben gegeven van sterker dan verwachte veerkracht. De jaargemiddelde groei van het reële bbp over gans 2022 wordt nu geraamd op 3,5%. Dat stemt overeen met onze verwachting bij het begin van 2022. In de maanden na het uitbreken van de oorlog hebben we die verlaagd tot 2,1% in mei, maar vanaf dan hebben we ze, na de publicatie van telkens weer verrassend positieve cijfers, geleidelijk weer opgetrokken tot 3,3% in januari 2023. De huidige raming is dus zelfs nog iets hoger.

Een belangrijke reden voor dit hernieuwde optimisme waren de lagere aardgasprijzen, die weliswaar nog steeds twee tot drie keer hoger liggen dan vóór de energiecrisis, maar nu lager zijn dan een jaar geleden. Hoewel er onzekerheid blijft, ziet het er meer en meer naar uit dat grote bevoorradingsproblemen deze winter zullen uitblijven en is ook het risico op grote tekorten voor volgende winter serieus verkleind. Tegen deze achtergrond is het vertrouwen van zowel consumenten als producenten verder verbeterd, evenwel zonder dat er van groot optimisme sprake is. Samen met de vroeger dan verwachte heropening van de Chinese economie en de momenteel nog wat sterker dan verwachte Amerikaanse economie laat dit niettemin vermoeden dat de economie in de eurozone ook tijdens de eerste jaarhelft van 2023 performanter zal blijven dan tot voor kort gedacht.

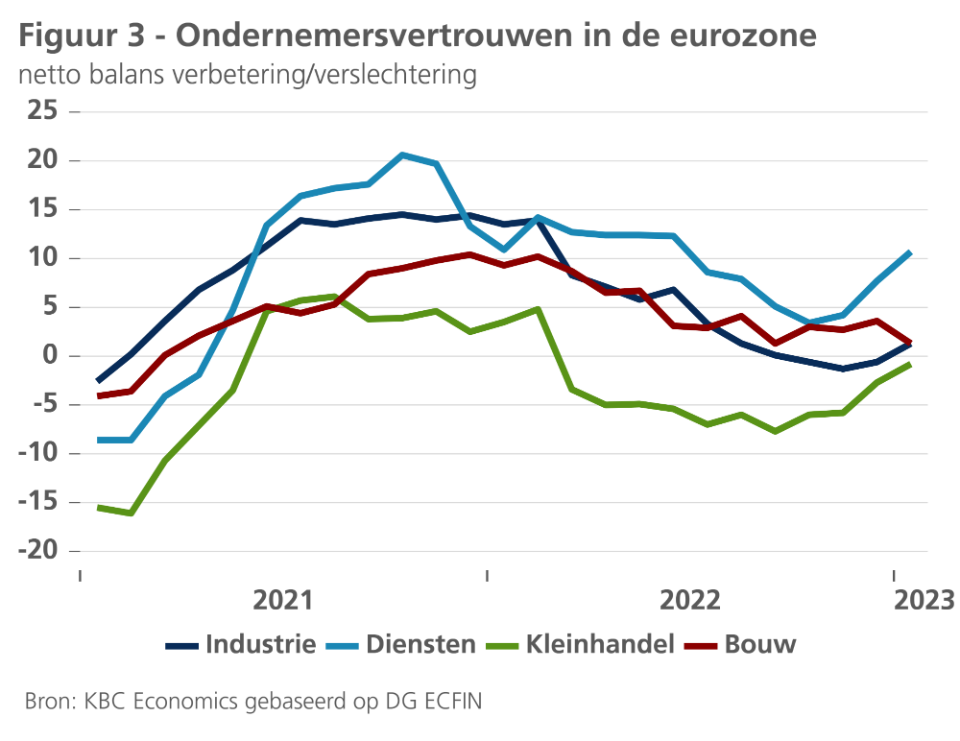

Terzelfdertijd duiken er ook signalen op dat het krappere geldbeleid van de ECB op de economische groei zal beginnen wegen. In de rentegevoelige bouwsector blijft de verbetering van het vertrouwen achter bij die in de andere sectoren. Volgens de indicator van de Europese Commissie over het economisch vertrouwen is er in deze sector zelfs nog eerder sprake van een versombering van het gemoed (figuur 3). Vooral voor de particuliere woningbouw lijkt een gevoelige vertraging in de maak. In de ECB-enquête bij 151 banken in de eurozone in de periode eind december tot begin januari werd de sterkste terugval van de vraag naar woningkredieten gerapporteerd sinds de start van de enquête, twintig jaar geleden. Ook de kredietvraag van de bedrijven verminderde, vooral wegens de hogere rente en de geringere behoefte aan investeringskredieten. Andere indicatoren zijn geruststellender, zodat niet moet worden gevreesd voor een onmiddellijke forse terugval van de investerings- of bouwactiviteit. Maar aangezien de monetaire verkrapping nog niet is beëindigd en pas met enige vertraging op de economie inwerkt, houden we er toch rekening mee dat de tweede jaarhelft van 2023 en allicht ook het begin van 2024 iets minder economische groei zal te zien geven dan tot nog toe verwacht. Ook de verwachting dat de VS-economie dan door een milde recessie zal gaan draagt ertoe bij dat we onze verwachtingen voor de economie in de eurozone in de tweede jaarhelft enigszins temperen.

Samengevat: we hebben onze groeiprognoses voor het reële bbp van de eurozone in de eerste jaarhelft van 2023 verhoogd en voor de tweede jaarhelft van 2023 en begin 2024 verlaagd. Samen met het grotere overloopeffect van 2022 naar 2023 – een gevolg van de sterker dan verwachte groei in het vierde kwartaal van 2022 – verhoogt dit de verwachte gemiddelde reële bbp-groei voor 2023 van 0,4% tot 0,8%. De verwachte groei voor 2024 vermindert evenwel van 1,4% tot 1,1%.

VS-economie biedt (voorlopig nog) weerstand tegen monetaire verkrapping

In de VS groeide het reële bbp in het vierde kwartaal met 2,9% (geannualiseerd) tegenover het voorgaande kwartaal (figuur 4). Hoewel dit cijfer hoger dan verwacht was, waren de onderliggende details zwak. Er was 1,5 procentpunt van de groei aan voorraadopbouw toe te schrijven. Aangezien de verhouding tussen de voorraden en de verkopen op het hoogste peil sinds 2020 liggen, zal deze sterke voorraadopbouw allicht niet worden volgehouden. De groeibijdrage van 1,4 procentpunt vanwege particuliere consumptie bleef onder de verwachtingen, voornamelijk als gevolg van de zwakkere consumptie in november en december. De zwakke consumptie deed de invoer met 4,6% (geannualiseerd) terugvallen. Daardoor leverde de netto-uitvoer een positieve groeibijdrage van 0,6 procentpunt. De huizenmarkt blijft lijden onder de hogere rente. Dat vertaalde zich in een negatieve groeibijdrage van de woningbouw tot het bbp ten belope van 1,4%.

De bbp-cijfers over het vierde kwartaal toonden dus een gemengd beeld. Maar januari bracht beter nieuws, in het bijzonder van de arbeidsmarkt. In januari was er een verbazingwekkende nettojobcreatie van 517.000. De participatiegraad steeg met 0,1 procentpunt tot 62,4%, terwijl de werkloosheidsgraad met 0,1 procentpunt daalde tot 3,4%. Ondertussen steeg de gemiddelde wekelijkse arbeidsduur met 0,3 uur tot 34,7 uur. De vacatures stegen van 10,4 tot 11 miljoen, wat erop wijst dat de arbeidsmarkt in de komende maanden allicht krap zal blijven. Ook de meeste stemmingsindicatoren verbeterden in januari. Het meest opmerkelijk was de stijging van de vertrouwensindicator bij de aankoopdirecteuren in de dienstensector (ISM services) van 49,2 tot 55,2. Hij ging hiermee van de recessie- naar de expansiezone.

Wegens de volgehouden veerkracht van de VS-economie hebben we onze groeiverwachting voor het reële bbp opgetrokken met 0,4 procentpunt tot 1,2% (geannualiseerd, tegenover het voorgaande kwartaal) voor het eerste kwartaal van 2023 en met 0,8 procentpunt tot 0,4% voor het tweede kwartaal. We verwachten evenwel niet dat de VS-economie eeuwig zal kunnen weerstaan aan de monetaire verkrapping. We gaan er dus van uit dat ze in de tweede jaarhelft in een erg milde technische recessie zal belanden. We verwachten een krimp met telkens 0,4% (geannualiseerd) tegenover het voorgaande kwartaal, al is het risico opwaarts. Onze verwachte jaargemiddelde groei voor 2023 hebben we derhalve opgetrokken van 0,9% tot 1,2%, maar voor 2024 met 0,2 procentpunt verlaagd tot 0,9%. We verwachten dat de monetaire verkrapping de werkloosheidsgraad tegen eind 2024 tot 4,7% zal doen oplopen.

Corona (mogelijk) op de terugweg

De opheffing van het nultolerantiebeleid inzake corona door de Chinese overheid bracht in het land een massale besmettingsgolf op gang. Officiële cijfers over besmettingen en doden zijn er niet, maar indirecte informatie bevestigt dat corona in december 2022 met grote snelheid door de Chinese steden raasde. Velen vreesden dat een nieuwe, zelfs grotere besmettingsgolf de landelijke gebieden zou treffen door de traditioneel grote reisdrukte naar aanleiding van de langdurige feestelijkheden bij het Chinese nieuwjaar. Voorlopige cijfers suggereren evenwel dat de coronagolf al in december het Chinese platteland zou hebben bereikt en dat China al vroeger dan voorspeld groepsimmuniteit zou hebben bereikt. Dat wekt de hoop dat een tweede besmettingsgolf beperkter zou blijven en dat de economische groei sterker zou zijn.

Dat het economisch herstel sneller dan verwacht op gang is gekomen, wordt bevestigd door de verschillende vertrouwensindicatoren. Vooral in de diensten verbeterde het vertrouwen opmerkelijk. Het steeg ruim boven de drempelwaarde van 50, die het verschil tussen expansie en contractie aanduidt (zie figuur 5). De indicator van het nationaal statistisch bureau steeg van 41,6 naar 54,4 en die van S&P van 48 naar 52,9. Ook in de verwerkende nijverheid verbeterde het vertrouwen, maar minder uitbundig. De indicatoren flirten er met de drempelwaarde van 50. Peilingen naar het consumentenvertrouwen detecteerden in januari eveneens een gevoelige verbetering. Dat kan een sterke inhaalvraag aankondigen in dit en de volgende kwartalen.

Wegens de voorzichtig positievere informatie over de coronatoestand in China en de betere vooruitzichten voor de geavanceerde economieën hebben we onze verwachting voor de reële groei van het Chinese bbp voor 2023 verhoogd van 4,4% naar 5,0%. Naarmate het post-pandemieherstel uitdooft zal de economische activiteit in de loop van 2024 normaliseren. Tegen deze achtergrond hebben we onze verwachting voor de reële bbp-groei in 2024 verlaagd van 5,1% tot 4,7%. Door het sterker en krachtiger dan verwachte economisch herstel hebben we ook onze verwachting voor de inflatie in 2023 opgetrokken, tot 2,3%. Het belangrijkste neerwaartse risico voor de groei zou de herinvoering van beperkende maatregelen zijn, waaronder lockdowns, als de tweede besmettingsgolf zou ontstaan.

Alle historische koersen/prijzen, statistieken en grafieken zijn up-to-date, tot en met 13 februari 2023, tenzij anders vermeld. De verstrekte posities en prognoses zijn die van 13 februari 2023.