Perspectives économiques novembre 2022

Lisez la publication complète ci-dessous ou cliquez ici pour ouvrir le PDF.

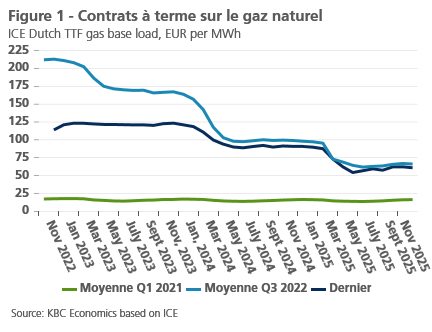

- Portés par des conditions météorologiques clémentes, les prix du gaz en Europe ont baissé pour le deuxième mois consécutif, atteignant 123 euros par MWh fin octobre, en baisse par rapport à un pic de 349 euros par MWh en août. Néanmoins, les prix du gaz restent environ dix fois plus élevés qu'avant la pandémie (fin 2019). Contrairement aux prix du gaz, les prix du pétrole ont augmenté de 4,8 % en octobre pour atteindre 93 USD par baril, l'OPEP+ ayant réduit l'offre de 2 millions de barils par jour, avec effet ce mois-ci.

- Les prix élevés de l'énergie ont fait grimper l'inflation de la zone euro à un niveau record de 10,7 % en glissement annuel en octobre. Les prix de l'énergie ont augmenté de 41,9 % en glissement annuel, tandis que ceux de l'alimentation, de l'alcool et du tabac ont augmenté de 13,1 % en glissement annuel. L'inflation de base a également continué à s'accélérer pour atteindre 5 % en glissement annuel, principalement en raison de l'inflation des biens. Les chiffres élevés de l'inflation nous ont incités à relever nos prévisions à 8,5 % en 2022 et 6,1 % en 2023.

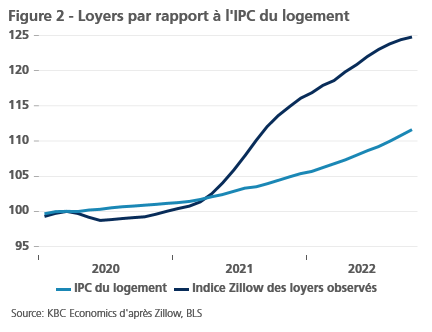

- Aux États-Unis, l'inflation globale a baissé à 7,7 % en octobre, après avoir atteint un pic de 9,1 % en juin. L'inflation de base a également baissé à 6,3 %, contre 6,6 % le mois dernier. Une baisse de 0,4 % en glissement annuel de l'inflation des biens a été le principal moteur de cette décélération. L'inflation des services, en revanche, a atteint 0,5 % d'une année sur l'autre, en raison de l'inflation continue des loyers et des salaires élevés. La composante services continuera probablement à exercer une pression à la hausse sur l'inflation. Nous avons donc relevé notre prévision d'inflation américaine pour 2022 de 0,1 point de pourcentage, à 8,1 %, et avons sensiblement augmenté notre prévision pour 2023, de 3,1 % à 4 %.

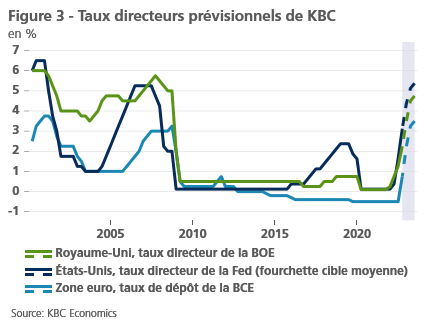

- Les Banques centrales continuent de se concentrer sur le retour de l'inflation à leurs niveaux cibles. La BCE, la Fed et la BoE ont toutes relevé leurs taux directeurs de 75 points de base. Ces Banques centrales ont également indiqué que le cycle de resserrement est loin d'être terminé et qu'il faut s'attendre à de nouvelles hausses de taux lors des prochaines réunions de politique monétaire, même si elles pourraient être moins importantes. Nous prévoyons désormais que le taux directeur de la Fed atteindra un pic dans la fourchette de 5,25 % à 5,5 % et que le taux de dépôt de la BCE culminera à 3,5 % au deuxième trimestre 2023.

- L'économie de la zone euro a réussi à garder la tête hors de l'eau au troisième trimestre, avec une croissance de 0,2 % par rapport au trimestre précédent, principalement grâce à une consommation privée solide. Le plein impact des prix élevés de l'essence, de l'inflation et de la politique monétaire n'a cependant pas encore été ressenti. Les indicateurs du climat des affaires se sont encore affaiblis (en particulier dans les services) et laissent présager une légère récession. Nous prévoyons désormais une croissance moyenne de la zone euro proche de 3,2 % en 2022 et un ralentissement à 0,2 % en 2023. Malgré une croissance moyenne annuelle globalement positive, la zone euro n'évitera pas une récession technique à l'avenir.

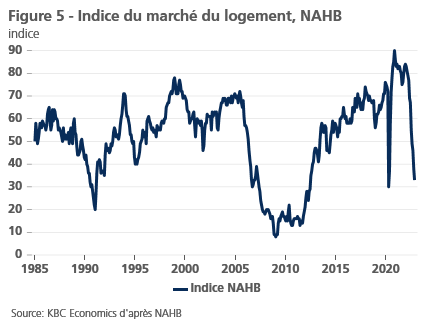

- L'économie américaine a affiché un solide taux de croissance annualisé de 2,6 % en glissement trimestriel au troisième trimestre. Ce résultat est principalement dû à des exportations nettes élevées, tandis que les stocks et surtout les investissements résidentiels ont tiré la croissance du PIB vers le bas. La politique monétaire va cependant refroidir sévèrement l'économie et provoquer un ralentissement majeur en 2023, tout en ayant un impact sur le secteur immobilier. Bien que nous ayons relevé nos prévisions de croissance pour 2022 de 0,1 point de pourcentage à 1,8 %, nous avons revu à la baisse nos prévisions pour 2023 de 0,1 point de pourcentage à 0,5 %.

- L'économie chinoise a rebondi à 3,9 % au troisième trimestre en glissement annuel. Les problèmes du secteur de l'immobilier et la politique de zéro-covid du gouvernement continueront de peser sur la croissance future. La confiance des consommateurs reste faible tandis que les indicateurs du climat des affaires suggèrent des contractions tant dans le secteur manufacturier que dans celui des services. De manière inquiétante, le résultat du congrès du parti risque d'éroder les contrôles et les équilibres, avec un risque accru d'erreurs politiques futures. Si nous avons légèrement revu à la hausse nos prévisions de croissance du PIB pour 2022, à 3,2 %, nous avons revu à la baisse nos prévisions de croissance pour 2023, à 4,5 %.

L'économie mondiale se dirige vers un hiver rigoureux

Les chiffres de la croissance économique pour le troisième trimestre dans les principales économies ont surpris à la hausse. Dans la zone euro, l'économie a progressé de 0,2 % par rapport au trimestre précédent, malgré la flambée des prix du gaz. Aux États-Unis, un marché du travail résilient et des exportations nettes élevées ont conduit à une croissance annualisée de 2,6 % par rapport au trimestre précédent. Parallèlement, la croissance chinoise a rebondi et a atteint 3,9 % en glissement annuel au troisième trimestre, contre 0,4 % en glissement annuel au deuxième trimestre. Nous ne nous attendons pas à ce que ces bons résultats se répètent, car les trois grandes économies devraient sous-performer au cours des prochains trimestres. En Europe, les prix élevés du gaz, ainsi que l'inflation élevée et le resserrement de la BCE, entraîneront un arrêt de la croissance économique en 2023. Aux États-Unis, une Fed belliciste se concentre entièrement sur la réduction de l'inflation, sans tenir compte du coût probable pour la croissance. Nous pensons que les deux économies entreront en légère récession technique au cours des prochains trimestres. En Chine, la politique du zéro-covid et les problèmes du secteur immobilier maintiendront la croissance économique en dessous de son potentiel. En outre, les risques pour la croissance sont clairement orientés à la baisse et des récessions profondes ne peuvent plus être exclues.

Baisse des prix du gaz en Europe en octobre

Les conditions météorologiques inhabituellement douces ont atténué les tensions sur les marchés européens du gaz. Les températures encore élevées ont réduit les besoins de consommation de gaz, tandis que les conditions venteuses et ensoleillées ont stimulé la production d'énergie renouvelable. Associées à un approvisionnement continu en GNL par voie maritime, ces conditions météorologiques ont entraîné une baisse de 37 % des prix du gaz en octobre, à 123 EUR par MWh, soit 65 % de moins que le pic atteint en août. Bien que les prix à terme montrent que les prix sont susceptibles d'augmenter légèrement à l'arrivée des mois d'hiver plus froids (voir figure 1), l'augmentation rapide des niveaux de stock européens (94 % de remplissage à la fin octobre) indique que le risque de rationnement généralisé du gaz au cours des mois d'hiver du premier trimestre 2023 a fortement diminué. Néanmoins, malgré la récente baisse des prix du gaz, ceux-ci restent trois fois plus élevés qu'il y a un an et dix fois plus élevés qu'avant la pandémie.

Alors que les prix du gaz ont nettement baissé, les prix du pétrole Brent ont augmenté de 4,8 % en octobre pour atteindre 93 USD par baril en raison de la décision de l'OPEP+ de réduire la production de 2 millions de barils par jour. L'annonce du président Biden de libérer 15 millions de barils supplémentaires des réserves stratégiques de pétrole des États-Unis a exercé une pression à la baisse sur les prix du pétrole, tout comme les rumeurs d'un éventuel accord entre les États-Unis et le Venezuela. Un accord sur l'allègement des sanctions avec le Venezuela pourrait augmenter l'offre de pétrole de 500 000 barils par jour.

Bien que les prix élevés de l'énergie pèsent sur l'économie mondiale, ils pourraient contribuer à accélérer la transition énergétique. Comme l'indique l'Agence internationale de l'énergie (AIE) dans son rapport annuel World Energy Outlook, l'augmentation de 38 % du prix du pétrole observée au cours des six premiers mois de 2022 a des effets similaires à ceux d'une taxe carbone de 70 USD par tonne de CO2 sur l'utilisation du pétrole ; l'augmentation du prix du gaz naturel en Europe équivaut à un prix de 350 USD par tonne de CO2. En conséquence, l'AIE prévoit désormais que la demande de gaz naturel atteindra un plateau à la fin de la décennie et que la demande de pétrole se stabilisera au milieu des années 2030. Elle s'attend également à ce que l'utilisation du charbon diminue déjà au milieu de la décennie. Dans le même temps, l'offre d'énergies renouvelables devrait croître en moyenne de 3,8 % par an jusqu'en 2050 (contre 3,5 % dans le rapport de l'année dernière) dans le scénario des politiques énoncées. Elle devrait désormais couvrir 29 % de l'approvisionnement énergétique total d'ici à 2050.

L'inflation de la zone euro atteint un nouveau sommet

L'inflation de la zone euro a atteint 10,7% en octobre, contre 9,9% en septembre. Tant l'augmentation annuelle des prix de l'énergie et des denrées alimentaires que l'inflation de base ont continué à augmenter. Si la récente "détente" des prix du gaz sur les marchés à terme (voir ci-dessus) se maintient, la pression à la hausse des prix du gaz sur les prix à la consommation commencera progressivement à s'atténuer et même à s'inverser au cours de l'année 2023, vraisemblablement seulement dans les derniers mois. Le pic d'inflation pourrait donc devenir progressivement accessible, mais le moment et la dynamique du refroidissement attendu de l'inflation seront également déterminés par la poursuite de la répercussion du niveau structurellement plus élevé des coûts énergétiques pour les entreprises sur les prix de vente et par les nombreuses mesures gouvernementales visant à atténuer et/ou à étaler dans le temps la hausse des prix de l'énergie pour les consommateurs. Nous ne prévoyons pas de spirale salaires-prix incontrôlée, même si le risque d'une hausse des salaires est bien réel, car les employés et les syndicats voudront bloquer l'inflation passée dans les nouvelles négociations salariales. Compte tenu du taux d'inflation plus élevé que prévu en octobre, nous avons relevé notre prévision du taux d'inflation moyen de 8,2 à 8,5 % pour 2022 et de 5,3 à 6,1 % pour 2023. Ce dernier chiffre implique donc bien que les taux d'inflation mensuels diminueront fortement au cours de 2023, principalement en raison de l'extinction de la forte impulsion inflationniste supplémentaire provenant des prix de l'énergie. Toutefois, l'incertitude entourant les prévisions reste exceptionnellement élevée.

L'inflation de base aux États-Unis reste élevée

Aux États-Unis, l'inflation globale a ralenti à 7,7 % en glissement annuel en octobre, soit la quatrième baisse consécutive, contre 8,2 % le mois dernier. L'inflation des prix de l'énergie a diminué à 17,6 % en glissement annuel, contre 19,9 % en glissement annuel le mois dernier. L'inflation des prix des denrées alimentaires a également ralenti, passant de 10,8 % en glissement annuel à 10,6 % en glissement annuel, la pression sur les prix mondiaux des denrées alimentaires s'atténuant.

L'inflation de base a également baissé de façon notable à 6,3 %, contre 6,6 % le mois dernier. L'inflation des biens a été le principal moteur de cette décélération, avec une baisse de 0,4 % en glissement mensuel. Au sein des biens, les prix des voitures et des camions d'occasion ont baissé pour le quatrième mois consécutif, cette fois de 2,4 % en glissement mensuel, un signal supplémentaire indiquant que les contraintes de la chaîne d'approvisionnement s'atténuent rapidement. En outre, selon l'indice des prix des véhicules d'occasion de Manheim, les prix des voitures d'occasion ont à nouveau baissé en novembre.

L'inflation des services a toutefois atteint 0,5 % en glissement mensuel, contre 0,8 % en glissement mensuel le mois dernier. Une baisse des prix des services de soins médicaux de 0,6 million d'euros est à l'origine de cette diminution et il est peu probable qu'elle se répète au cours des prochains mois. D'autres composantes de l'inflation des services ont continué d'augmenter. Les prix des loyers se sont encore accélérés pour atteindre 0,8 % d'une année sur l'autre, soit 0,1 point de pourcentage de plus que le mois dernier. L'inflation des prix des loyers devrait rester élevée. Il faut environ 4 mois pour que les loyers du marché affectent les chiffres de l'IPC du logement. Comme les loyers du marché ont largement dépassé l'IPC de référence (voir figure 2), il y aura encore une certaine pression sur les chiffres de l'IPC dans les prochains mois. Les autres composantes de l'inflation des services ont augmenté principalement en raison de la hausse des salaires. Les salaires ont augmenté de 0,4 % en glissement mensuel et de 4,7 % en glissement annuel. Comme il y a encore presque deux fois plus d'offres d'emploi que de chômeurs, la pression sur les salaires devrait rester élevée dans les mois à venir.

Étant donné que les relevés d'inflation (plus faibles) d'octobre correspondaient à nos attentes et que nous voyons une pression à la hausse continue sur les chiffres de l'inflation (via des salaires et des loyers plus élevés), nous avons relevé nos prévisions d'inflation américaine pour 2022 de 0,1 point de pourcentage, à 8,1 %, et avons nettement augmenté nos prévisions pour 2023, de 3,1 % à 4 %.

La BCE, la Fed et la BoE relèvent toutes leurs taux directeurs de 75 points de base

La BCE a relevé ses taux directeurs de 75 points de base, comme prévu, pour la deuxième fois consécutive. Le taux de dépôt de la BCE s'établit désormais à 1,5 %. La déclaration contenait des éléments plus négatifs que les précédentes. Elle mentionne que de nouvelles hausses de taux sont nécessaires, mais ne précise pas que cela se produira "au cours des prochaines réunions". Il a également ajouté que le Conseil des gouverneurs a réalisé entre-temps "des progrès substantiels dans le retrait des mesures d'adaptation de la politique monétaire". Les futures décisions de politique monétaire seront fondées sur l'évolution des perspectives d'inflation et de l'économie. La BCE "a encore du chemin à parcourir", mais la présidente Lagarde s'est abstenue de donner des indications sur son ampleur. Elle s'est contentée d'évoquer trois éléments clés que la BCE prend en compte pour fixer ses taux : les perspectives d'inflation, le resserrement déjà opéré et le décalage temporel de la politique monétaire. Concernant la réduction du bilan, Mme Lagarde a déclaré qu'ils n'en ont délibérément pas discuté. C'est une question qui sera abordée en décembre, lorsque la BCE exposera les principes clés du resserrement quantitatif.

Dans les jours qui ont suivi la hausse des taux de 75 points de base interprétée de manière dovish, plusieurs gouverneurs de la BCE ont changé de ton et clarifié leur position. Certains d'entre eux ont même annoncé une nouvelle hausse en décembre. En tout état de cause, le cycle de resserrement n'est pas encore terminé, avec des risques que le taux directeur maximal soit plus élevé que prévu et que les taux directeurs doivent rester à ce niveau élevé plus longtemps. Notre taux maximum actualisé est de 3,5 % et devrait être atteint au milieu de l'année prochaine (voir figure 3).

La Fed a relevé les taux de 75 points de base, comme prévu, pour les porter à 3,75-4 %. Cela fait passer le taux directeur en territoire restrictif, ce qui signifie qu'il freine activement l'économie et, à terme, devrait refroidir l'inflation. D'autres hausses ont été annoncées, mais peut-être (et probablement) à un rythme plus lent (50 points de base). Le président de la Fed, M. Powell, a déclaré que les données reçues depuis la dernière réunion suggèrent que le taux final sera plus élevé que les 4,5-4,75 % prévus dans les points de septembre et qu'une pause dans le cycle de hausse est très prématurée. Nous supposons désormais que le pic de la fourchette de taux directeurs sera bien supérieur à 5 % (5,25-5,5 %).

La Banque d'Angleterre a voté par 7 voix contre 2 pour relever les taux de 75 points de base à 3 %. Les deux transfuges ont voté soit pour une hausse de 50 points de base, soit pour une hausse de 25 points de base. Les nouvelles prévisions de la BoE ne sont pas encore calibrées en fonction de la déclaration budgétaire officielle à moyen terme (prévue pour le 17 novembre), mais elles tiennent compte de toutes les annonces du gouvernement jusqu'au 17 octobre inclus, notamment la réduction à six mois de la période de garantie des prix de l'énergie (EPG). Dans une formulation inhabituellement explicite, la déclaration de politique générale indique que de nouvelles augmentations du taux d'escompte pourraient être nécessaires pour que l'inflation revienne durablement à l'objectif fixé, même si elle atteint un pic inférieur à celui prévu par les marchés financiers. Le gouverneur Bailey l'a répété plus tard au cours de la conférence de presse, citant même le prix " actuel " du marché de 4,75 %.

Une économie de la zone euro étonnamment résiliente...

Dans la zone euro, la première estimation préliminaire de la croissance du PIB réel au troisième trimestre a surpris par son caractère positif. En effet, la légère contraction attendue ne s'est pas matérialisée. Au contraire, une croissance modeste de 0,2 % par rapport au trimestre précédent a été enregistrée. Parmi les principaux pays de la zone euro, c'est l'Italie qui, une fois de plus, a enregistré la plus forte croissance (0,5 %), tandis que l'économie allemande a également fait beaucoup mieux que prévu avec une croissance de 0,3 %. En France et en Espagne, la croissance a été égale à la moyenne de la zone euro. Les rares informations détaillées disponibles sur la composition de la croissance suggèrent qu'en particulier la consommation intérieure a continué à porter la croissance. Avec une contribution dominante des investissements à la croissance, l'économie française a présenté un profil de croissance quelque peu différent à cet égard. Compte tenu de la contribution négative des exportations nettes à la croissance dans les principaux pays, les exportations ont peut-être eu beaucoup plus de mal que la demande intérieure.

Le tableau général suggère que la montée en flèche des prix de l'énergie n'a, au demeurant, pas encore complètement stoppé la reprise économique après la crise de Covid-19 . Mais par rapport aux chiffres de croissance élevés du premier semestre (0,6 % au premier trimestre et 0,8 % au deuxième trimestre, chacun par rapport au trimestre précédent), un fort ralentissement de la croissance devient de plus en plus évident. Les indicateurs de sentiment, quant à eux, continuent d'indiquer une nouvelle détérioration des perspectives de croissance. Le mois dernier, la confiance des entreprises s'est affaiblie, en particulier dans les secteurs des services. Cela suggère que la reprise post-Covid-19 commence à s'essouffler. Toutefois, la légère amélioration de la confiance enregistrée dans l'enquête de la Commission européenne auprès des détaillants ne justifie pas un trop grand pessimisme. Selon cet indicateur, la confiance oscille autour de sa moyenne à long terme depuis les mois d'été. En d'autres termes, il n'y a pas d'optimisme exubérant, mais pas non plus de pessimisme lourd.

... reprend son souffle...

L'évolution de la demande de consommation intérieure dépendra principalement du comportement des consommateurs. D'une part, l'amélioration très timide de la confiance des consommateurs en octobre n'est pas de nature à en attendre un soutien substantiel de la croissance. La confiance des consommateurs se situe toujours à des niveaux historiquement et exceptionnellement bas. Les consommateurs sont clairement choqués par l'érosion de leur pouvoir d'achat suite à la flambée des prix de l'énergie. D'après les sondages, ils vont reporter leurs achats importants pendant un certain temps encore. En revanche, pour les autres dépenses, les nombreuses mesures gouvernementales de soutien au pouvoir d'achat peuvent apporter un certain soulagement ou du moins un filet de sécurité face à la perte de pouvoir d'achat. Par ailleurs, les réserves d'épargne exceptionnelles constituées par (une grande partie) des consommateurs pendant la crise de Covid-19 ne sont pas encore épuisées dans la plupart des pays de la zone euro.

La volonté effective des consommateurs de continuer à dépenser dépendra probablement beaucoup de la sécurité (perçue) de leur emploi. Dans ce contexte, il est encourageant de constater que le marché du travail montre peu de signes d'affaiblissement pour l'instant. De plus, dans l'industrie et la construction notamment, les perspectives d'emploi se maintiennent relativement bien. Mais elles se détériorent dans les secteurs des services et du commerce de détail, tandis que, selon les enquêtes sur la confiance des consommateurs, de plus en plus de consommateurs commencent à s'inquiéter de leurs perspectives d'emploi.

... mais n'est pas en chute libre

Dans le secteur manufacturier, la confiance globale des entreprises s'est encore affaiblie. Elle laisse entrevoir une possible récession à l'avenir. Mais il reste frappant de constater que les attentes futures se détériorent beaucoup plus que l'évaluation de la situation actuelle. Les entreprises industrielles de la zone euro sont particulièrement inquiètes pour leur compétitivité sur les marchés de vente nationaux et étrangers. En effet, la flambée des prix du gaz et l'incertitude de l'approvisionnement qui en découle sont principalement un problème européen (et dans une certaine mesure asiatique), qui affecte la compétitivité de l'industrie européenne. Par conséquent, les inquiétudes concernant les nouvelles commandes sont élevées. En revanche, l'évaluation du carnet de commandes existant se détériore moins, tandis que l'estimation du temps de production futur garanti (couvert par le carnet de commandes existant) se situe même à un niveau historiquement élevé. Cette estimation est joliment illustrée par les chiffres concrets de l'évolution des commandes dans l'industrie manufacturière allemande. Les nouvelles commandes affichent une tendance à la baisse, mais le stock de commandes en portefeuille est à son plus haut niveau depuis 2015 (voir figure 4). Les goulets d'étranglement dans les chaînes d'approvisionnement, qui ont plombé la production industrielle ces dernières années, jouent probablement un rôle à cet égard. Ils sont en train d'être résolus, mais lentement et progressivement. L'exécution des commandes existantes prendra donc un certain temps.

Pour l'avenir, la zone euro se caractérise donc par une économie confrontée à des mois d'hiver très difficiles, mais pas en chute libre, tandis que l'incertitude quant à la suite de l'hiver reste particulièrement élevée. Nous maintenons notre scénario d'une légère récession pendant les mois d'hiver avec des taux de croissance du PIB réel légèrement négatifs en glissement trimestriel au quatrième trimestre 2022 (-0,4 %) et au premier trimestre 2023 (-0,1 %), avec une reprise difficile et faible par la suite. Nous avons laissé inchangées nos prévisions concernant la dynamique de croissance attendue pour les trimestres à venir par rapport au mois dernier. Compte tenu d'une croissance plus forte que prévu au troisième trimestre de 2022, le taux de croissance moyen attendu du PIB réel en 2022 et 2023 a été relevé de 0,2 point de pourcentage pour atteindre respectivement 3,1 % et 0,2 %. Ces perspectives restent entourées de risques baissiers très importants.

Des chiffres solides pour le troisième trimestre aux États-Unis

L'économie américaine a affiché un solide taux de croissance annualisé de 2,6 % en glissement trimestriel au troisième trimestre. Ce résultat est principalement dû à des exportations nettes élevées (en grande partie grâce aux exportations de GNL) et aux dépenses de consommation, qui ont contribué à la croissance à hauteur de 2,77 points de pourcentage et 0,97 point de pourcentage respectivement. Les dépenses publiques et les investissements non résidentiels ont également contribué positivement aux chiffres de la croissance, à hauteur de 0,42 point et 0,49 point respectivement. En revanche, les stocks ont entraîné une baisse de la croissance de 0,70 point de pourcentage, les entreprises se débarrassant de leurs stocks excédentaires. Le plus grand frein à la croissance a toutefois été l'investissement résidentiel (contribution à la croissance de -1,37 point de pourcentage). Ils ont diminué pour le troisième trimestre consécutif, en raison d'une politique monétaire beaucoup plus restrictive.

Bien que les chiffres du troisième trimestre soient bons, le tableau pour les trimestres à venir risque d'être moins rose, car le resserrement de la politique monétaire et la force du dollar américain affaibliront considérablement la croissance. Les indicateurs de confiance des consommateurs sont assez faibles et laissent présager un ralentissement des dépenses de consommation au cours des prochains trimestres. L'indice de confiance des consommateurs du Conference Board a chuté de 5 points et a atteint des planchers jamais vus depuis février 2021. L'indicateur de confiance des consommateurs du Michigan a légèrement rebondi par rapport à son niveau le plus bas observé en juin. Les indicateurs de confiance des producteurs ont tous baissé en octobre, tant pour les services que pour la fabrication, et oscillent autour de 50, ce qui signifie qu'ils sont proches du territoire de contraction. Les investissements résidentiels devraient continuer à contribuer négativement aux chiffres du PIB au cours des prochains trimestres, car ils sont très sensibles à la politique monétaire. L'indice du sentiment des constructeurs de la National Association of Homebuilders, un indicateur avancé des investissements résidentiels, a baissé pendant 10 mois consécutifs pour atteindre 38 et se trouve maintenant à des niveaux qui n'ont pas été vus depuis mai 2020 (voir figure 5). Le principal signe positif est le marché du travail qui a ajouté un solide 261 000 emplois en octobre, tandis que le taux de chômage a légèrement augmenté à 3,7 %. Dans l'ensemble, nous prévoyons maintenant que la croissance atteindra 1,8 % en 2022, avant que la politique monétaire ne la ralentisse à 0,5 % en 2023.

Les problèmes immobiliers et la politique du zéro-covid jettent une ombre sur le Congrès national du PCC

L'économie chinoise reste embourbée dans l'incertitude et les risques croissants. Un retard inexpliqué dans la publication des données du PIB du troisième trimestre, ainsi que de plusieurs autres indicateurs économiques, a suscité des inquiétudes quant à la vigueur de la reprise au troisième trimestre. La publication finale des données montre que l'économie a effectivement rebondi, avec une croissance de 3,9 % en glissement trimestriel (soit 3,9 % en glissement annuel). Bien que le chiffre du troisième trimestre soit un peu plus fort que prévu, les données ne contribuent guère à dissiper les inquiétudes quant à la trajectoire future de l'économie chinoise.

Les problèmes dans le secteur de l'immobilier et l'ombre portée d'une politique implacable de zéro-covid sont les principaux facteurs à court terme qui pèsent sur la croissance. Comme prévu, le Congrès national du PCC d'octobre n'a pas annoncé de changement imminent de cette politique, bien qu'elle ait pour conséquence de maintenir le PIB chinois bien en dessous de l'objectif (et du potentiel). Les rumeurs selon lesquelles les bases d'un éventuel assouplissement de la politique sont en train d'être jetées restent des rumeurs pour l'instant, mais nous nous attendons à un assouplissement éventuel de la politique en 2023, probablement après le passage de l'hiver et potentiellement après les réunions politiques des "Deux Sessions" qui se tiennent habituellement en mars.

Les résultats du congrès du parti semblent également avoir suscité des inquiétudes supplémentaires, Xi Jinping ayant non seulement obtenu un troisième mandat présidentiel sans précédent, mais aussi consolidé son pouvoir par des nominations de loyalistes à des postes clés du parti et des révisions de la constitution. Ce résultat contribue à éroder les contrôles et les équilibres qui subsistent au sein du gouvernement, augmentant potentiellement le risque d'erreurs politiques futures à un moment où les décisions politiques auront un impact significatif sur les perspectives macroéconomiques à moyen terme de la Chine. En outre, d'un point de vue politique, il y a eu un réengagement envers le programme de prospérité commune qui favorise la redistribution et les mesures de répression réglementaires plutôt que la performance du PIB.

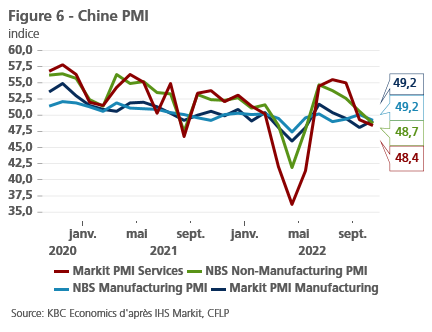

Nous restons donc prudents quant aux performances de la Chine en matière de croissance pour les trimestres à venir, malgré des données légèrement meilleures que prévu pour le troisième trimestre. La confiance des consommateurs reste extrêmement faible et les indicateurs du climat des affaires sont en forte baisse, les indices PMI indiquant une contraction de l'activité manufacturière et des services en octobre (voir figure 6). Par conséquent, l'accélération de la production industrielle (0,84 % en glissement mensuel) et du commerce de détail (0,43 % en glissement mensuel) en septembre, bien qu'elle soit une des raisons principales du chiffre plus élevé que prévu du PIB du troisième trimestre, ne suffit pas encore à établir une tendance plus forte dans la dynamique sous-jacente. Si nous avons légèrement relevé la croissance annuelle moyenne du PIB pour 2022 à 3,2%, nous avons abaissé la croissance annuelle moyenne pour 2023 à 4,5%.

Toutes les cotations/prix historiques, les statistiques et les graphiques sont à jour, jusqu'au 7 novembre 2022, sauf indication contraire. Les positions et prévisions fournies sont celles du 7 novembre 2022.