Perspectives économiques novembre 2020

Lisez la publication complète ci-dessous ou cliquez ici pour ouvrir le PDF.

- Des facteurs tant positifs que négatifs ont déclenché des changements dans les perspectives économiques, qui se sont en partie contrebalancés. L'économie mondiale a fortement rebondi après les fermetures de printemps, mais les données impressionnantes du PIB du troisième trimestre dans les économies occidentales sont éclipsées par la deuxième vague de la pandémie Covid-19 qui se déroule rapidement. Nous prévoyons un recul de la reprise à l'approche de la fin de l'année, en particulier en Europe et, dans une moindre mesure, aux États-Unis. Au-delà de cette année, nous voyons une situation économique plus prometteuse, à savoir au second semestre 2021, dans l'hypothèse d'un déploiement progressif des vaccins. Les récents développements en matière de vaccins sont encourageants, mais une stratégie de déploiement à grande échelle restera un défi. Il subsiste donc une grande incertitude quant à l'évolution de la pandémie, aux réactions politiques pour la contenir et à la vaccination future. Les risques de baisse restent des éléments clés de nos perspectives.

- La zone euro a enregistré une reprise solide et généralisée au troisième trimestre. Toutefois, l'augmentation du nombre de cas de Covid-19 depuis octobre a provoqué une vague de nouveaux confinements. Ces mesures sont généralement moins strictes qu'au printemps, ce qui, conjugué à un soutien politique permanent, implique un impact économique plus modéré, mais plus durable. En conséquence, nous prévoyons maintenant une nouvelle baisse de la croissance au quatrième trimestre et une certaine lenteur qui se prolongera jusqu'au premier trimestre 2021, avec l’arrivée progressive d'un vaccin à partir du deuxième semestre 2021. Dans l'ensemble, nous avons légèrement revu à la hausse nos perspectives de croissance annuelle pour 2020, les faisant passer à -7,5 %, en raison de l'amélioration des chiffres du PIB au troisième trimestre, tempérée par la détérioration des perspectives du PIB au quatrième trimestre, mais, compte tenu de notre prévision d'un quatrième trimestre nettement moins bon qui se poursuivra au cours d'un premier trimestre faible, nous avons réduit nos perspectives de croissance pour 2021 de 4,9 % à 1,9 %. Par conséquent, 2021 sera une année plus difficile.

- L'économie américaine a également connu une forte reprise au troisième trimestre et semble maintenir une solide dynamique économique au quatrième trimestre. La croissance est fortement soutenue par la croissance de la consommation, tirée notamment par une reprise de l'emploi. Toutefois, il existe des risques évidents de baisse, notamment en raison du nombre record de nouvelles infections, qui n'a pas encore donné lieu à de nombreuses nouvelles restrictions. En outre, l'incertitude qui entoure la transition politique après la victoire de Joe Biden à l'élection présidentielle et les négociations encore en suspens sur les nouvelles mesures de relance budgétaire rendent les perspectives à court terme plus sombres. Dans l'ensemble, nous avons revu à la hausse la croissance annuelle en 2020 de -4,5 % à -3,7 % en raison d'une croissance du PIB plus forte que prévu au troisième trimestre et nous maintenons notre prévision de 4,0 % de croissance du PIB en 2021.

- La Chine est en tête des principales économies dans sa reprise post-lockdown, avec un rebond de la production déjà bien supérieur aux niveaux pré-pandémiques. Au troisième trimestre, le rythme de la reprise s'est ralenti, reflétant une normalisation de la dynamique de croissance après les fortes fluctuations observées au premier semestre. Des indicateurs de sensibilité plus fréquents suggèrent que le quatrième trimestre a démarré en force, et que la Chine reste sur la voie d'une croissance de 2,0 % en 2020.

- La politique monétaire des deux côtés de l'Atlantique devrait rester favorable et synchronisée avec les évolutions budgétaires. Étant donné la faiblesse économique sous-jacente et une inflation toujours négative, la BCE a préannoncé une autre série de mesures d'assouplissement en décembre, le président de la BCE, Christine Lagarde, faisant allusion à des ajustements axés sur les programmes PEPP et TLTRO. Ces mesures devraient permettre de limiter les rendements des obligations d'État à long terme et les écarts intra-UEM. En attendant, la Fed a jusqu'à présent eu recours à une approche attentiste, maintenant sa politique monétaire souple inchangée, tant en ce qui concerne les taux de référence que les programmes d'achat d'actifs en cours.

Après un fort ralentissement au cours du premier semestre, l'activité économique mondiale a fortement rebondi au cours de l'été. Les données récentes sur le PIB du troisième trimestre ont montré des taux de croissance nettement supérieurs aux attentes, tant dans les économies avancées, avec en tête la zone euro et les États-Unis, que dans de nombreux marchés émergents. Toutefois, étant donné l'ampleur sans précédent du choc économique provoqué par la pandémie de Covid-19, la plupart des économies n'ont pas encore totalement récupéré les pertes de production induites par la pandémie. Ce qui semble plus important, cependant, c'est le fait que la capacité sous-jacente à se remettre d'un verrouillage strict semble plus robuste dans l'ensemble des économies que ce qui avait été envisagé précédemment, en particulier du côté de la consommation privée. Il ne fait aucun doute que le soutien politique massif mis en place depuis le printemps a soutenu la reprise, en limitant les retombées économiques négatives de la pandémie.

Une forte reprise est déjà chose du passé

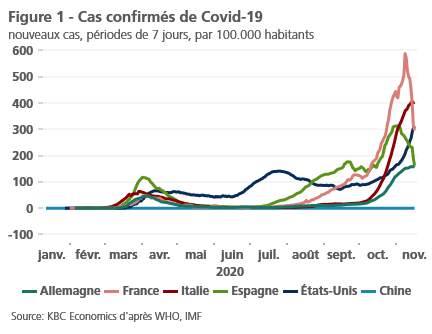

Malgré le signal optimiste des derniers chiffres du PIB, l'évolution rapide du paysage de la pandémie fait apparaître de nouveaux nuages à l'horizon. Depuis notre dernière édition en octobre, la deuxième vague de Covid-19 s'est encore étendue aux États-Unis et, en particulier, en Europe, tout en restant surtout sourde en Asie, probablement en raison des restrictions socio-économiques en place depuis longtemps (figure 1). L'évolution de la pandémie reste le principal moteur de nos perspectives économiques. C'est notamment le cas en Europe, où une résurgence généralisée du Covid-19 et une augmentation des taux d'occupation des unités de soins intensifs ont incité les gouvernements à mettre en œuvre des mesures de confinement supplémentaires, ou "lockdown 2.0", ce qui a inversé la tendance de la reprise économique vers la fin de l'année.

Ces nouvelles mesures de confinement, qui sont jusqu'à présent largement centrées sur l'Europe, s'accompagnent d'une impression de déjà-vu. Mais en général, elles ont été plus ciblées et localisées cette fois-ci, et sont en fait moins strictes que l'épisode du printemps. Cela implique un impact négatif plus limité sur l'économie, également grâce au soutien politique continu. En outre, nous constatons que la reprise de la production industrielle a jusqu'ici bien résisté à la nouvelle vague de pandémie, grâce à des méthodes de travail adaptées et à une demande mondiale accrue, en particulier en provenance d'Asie. Nous prévoyons que les activités de services principalement souffriront (à nouveau) de cette deuxième vague. En revanche, en l'absence d'un verrouillage total en Europe, les mesures de distanciation sociale devraient durer plus longtemps, probablement jusqu'au premier trimestre 2021, en fonction des capacités de réserve des services de soins intensifs des hôpitaux. Au total, nous attendons donc de cette deuxième vague de pandémie un impact économique plus faible mais plus durable. Notez que nous supposons explicitement que des vagues pandémiques supplémentaires seront évitées.

Dans ce contexte, notre scénario économique suppose maintenant un recul de la reprise à l'approche de la fin de l'année. Nos perspectives à court terme sont particulièrement faibles pour la zone euro, qui a des implications négatives pour la croissance annuelle en 2021. L'économie américaine devrait être un peu plus solide, mais les risques de pandémie et d'élections post-présidentielles sont au premier plan. La Chine, en revanche, devrait continuer à se redresser rapidement. Dans le même temps, il est important de noter que l'incertitude qui entoure nos perspectives reste élevée, en grande partie, mais pas exclusivement, en raison du déroulement de la pandémie. Par conséquent, nous maintenons trois scénarios économiques, à savoir le scénario de base (une reprise lente mais régulière), auquel nous attachons une probabilité de 55 %, le pessimiste (une reprise prolongée et plus lente potentiellement perturbée par les revers du virus) avec une probabilité de 35 %, et l'optimiste (une reprise rapide avec un minimum de dommages structurels à l'économie) avec une probabilité de 10 %.

Au-delà des prochains mois, nous observons une amélioration de la situation économique, qui se manifestera progressivement, en particulier à partir du second semestre 2021. Les développements sur le front des vaccins sont essentiels à cet égard, car ils renforcent le sentiment et permettent aux entreprises de planifier l'avenir post-pandémique. À ce stade, il est de plus en plus optimiste que la question n'est pas de savoir "si" mais plutôt "combien" et "quand" les vaccins contre les coronavirus fonctionneront, malgré de nombreuses inconnues telles que la durabilité de l'immunité protectrice ou la rapidité du déploiement de masse. C'est précisément en raison de l'incertitude encore élevée qu'il est difficile d'évaluer le moment exact de la relance de l'économie par le vaccin. S'il est possible que le déploiement de vaccins à usage d'urgence, c'est-à-dire pour les groupes à haut risque, commence dès la fin de 2020, nous supposons que la vaccination à grande échelle ne sera pas mise en place avant une bonne partie de l'année 2021. Cela signifie que le retour sur investissement progressif de la contraction devrait être visible à partir du second semestre de l'année prochaine. Les perspectives à plus long terme restent stables, malgré les nouveaux défis à court terme, soutenus par les efforts accrus déployés au niveau mondial pour déployer les vaccins Covid-19, une fois qu'ils seront disponibles, et par l'attente d'une forte relance budgétaire au-delà de 2021.

Les mesures d'austérité 2.0 inversent la tendance à la reprise dans la zone euro

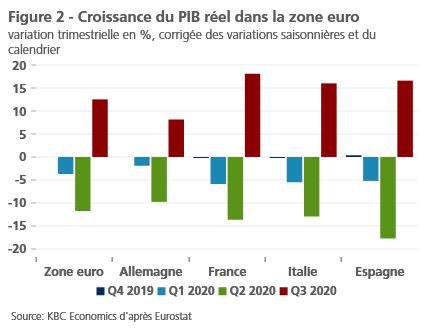

Bien qu'on s'attende généralement à ce que le PIB de la zone euro affiche une forte expansion au troisième trimestre, les données préliminaires indiquent une reprise encore plus vigoureuse après la première vague de la pandémie. L'économie de la zone euro a rebondi de 12,6 % par rapport au trimestre précédent, après un recul de 11,8 % au deuxième trimestre (figure 2). Une ventilation détaillée au niveau agrégé doit être publiée ultérieurement, mais les données disponibles pour la France et l'Espagne indiquent une reprise générale dans toutes les composantes de la demande. En particulier, la consommation des ménages s'est solidement redressée, alimentée par la demande refoulée depuis la fin des confinements du printemps.

Parmi les grandes économies, le plus fort rebond a été enregistré dans celles qui se sont le plus contractées au cours du premier semestre 2020. La France (18,2 % en glissement trimestriel), l'Espagne (16,7 % en glissement trimestriel) et l'Italie (16,1 % en glissement trimestriel) ont donc surpassé l'Allemagne (8,2 % en glissement trimestriel). Néanmoins, en termes de niveaux de production, les expériences communes sont étonnamment fortes ; toutes les grandes économies ont retrouvé environ 96 % du niveau d'avant la pandémie, à l'exception de l'Espagne, qui est désormais nettement à la traîne, avec un PIB toujours inférieur de plus de 9 % au niveau d'avant la crise.

Au moment de la publication des données du troisième trimestre, la reprise dans la zone euro était déjà sous la pression des nouvelles mesures d'endiguement, touchant principalement les activités non essentielles dans les secteurs des services, tels que les restaurants et les bars, ainsi que la culture et les loisirs. La France est allée le plus loin à cet égard, en mettant en place des mesures de tarification pour les commerces de détail non essentiels, tandis qu'en Allemagne, le gouvernement a imposé des restrictions moins sévères. L'Espagne et l'Italie ont initialement mis en œuvre des mesures relativement douces à l'échelle nationale, mais l'évolution défavorable de la pandémie a entraîné des mesures plus strictes, en particulier au niveau régional. Il est important de noter que les écoles primaires et secondaires restent ouvertes, ce qui limite la rigueur générale des mesures actuelles dans toute l'Europe.

Parallèlement, le contexte budgétaire reste favorable et substantiel, de nombreux programmes ayant été étendus ou de nouvelles ressources fiscales ayant été introduites pour soutenir les secteurs les plus touchés par les restrictions. En outre, cette relance sera suivie de nouvelles initiatives budgétaires au niveau de l'UE, à savoir la "Next Generation EU", dotée de 750 milliards d'euros pour la deuxième partie de 2021 (voir encadré 1 : l'UE entre dans un marché de niche ESG en pleine croissance).

Encadré 1 - L'UE pénètre un marché de niche en forte croissance dans le domaine des ESG

Pour atténuer l'impact catastrophique de la pandémie de Covid-19 sur l'économie et le marché du travail européens, les dirigeants européens ont créé deux fonds, SURE (Support to mitigate Unemployment Risks in an Emergency, 100 milliards d'euros) et Next Generation EU (750 milliards d'euros). Le premier a des objectifs sociaux (protection du marché du travail), tandis qu'une partie du second poursuit des objectifs climatiques. Les fonds destinés à financer ces opérations sont levés par la Commission européenne via les marchés financiers. Dans ce but spécifique, des obligations sociales et des obligations vertes sont émises, toutes deux faisant partie du marché obligataire ESG.

ESG est l'abréviation de "Environmental, Social and Governance" (environnement, social et gouvernance), et seuls les documents à caractère social, environnemental et/ou autres objectifs de durabilité peuvent être négociés sur le marché obligataire sous-jacent. L'Union européenne est un acteur important dans ce domaine depuis le mois dernier, puisqu'elle a sollicité un financement de 17 milliards d'euros (dans le cadre du fonds SURE total de 100 milliards d'euros). L'opération a été un grand succès avec un intérêt des investisseurs supérieur aux attentes : des demandes ont été soumises pour plus de 230 milliards d'euros. En d'autres termes, la Commission européenne aurait pu réunir plus du double de son objectif final pour l'ensemble du fonds SURE.

Un intérêt aussi énorme n'est pas négligeable au regard des importantes ressources financières que la Commission européenne doit encore financer. D'après un aperçu de la situation à la mi-octobre, si la Commission européenne devait financer SURE et Next Generation EU d'un seul coup, elle dominerait jusqu'à 65 % du marché des obligations ESG. Bien entendu, le financement des fonds est établi comme un processus progressif sur de nombreuses années, ce qui donne au marché des obligations ESG le temps de croître en volume. Néanmoins, le signal est déjà clair : l'Union européenne devient un mammouth dans ce marché de niche à croissance très rapide, et cet impact ne doit pas être sous-estimé.

En outre, conformément à la situation mondiale, l'activité industrielle européenne a jusqu'à présent fait preuve de résilience, grâce à une exposition limitée aux nouvelles restrictions et à l'absence de distorsions de type "ressort" dans les chaînes de valeur mondiales. En conséquence, la divergence entre l'industrie manufacturière et les services s'est encore accentuée récemment en Europe. L'indice PMI d'octobre confirme cette tendance sous-jacente, l'indice de la production manufacturière ayant augmenté à 54,8, tandis que les services ont chuté à 46,9, ce qui est encore plus bas que le seuil de 50, marquant une contraction (figure 3). L'Allemagne, en particulier, illustre la nature actuelle à deux vitesses de l'économie, qui bénéficie de sa solide capacité industrielle dans un contexte international plus favorable, notamment une reprise économique rapide en Chine. Les économies plus orientées vers les services devraient toutefois ressentir des vents contraires plus forts.

Malgré des perspectives relativement optimistes pour l'industrie manufacturière, le ralentissement des services, qui représentent une part beaucoup plus importante de l'économie, devrait interrompre la reprise. Nous prévoyons maintenant un hiver sombre dans la zone euro, avec une nouvelle contraction au quatrième trimestre et une faible dynamique qui se poursuivra au premier trimestre 2021. Dans l'ensemble, nos perspectives de croissance pour 2020 ont connu une amélioration marginale à -7,5 % en raison des chiffres meilleurs que prévu pour le troisième trimestre. Dans le même temps, nous avons ramené la croissance pour 2021 de 4,9 % à 1,9 %, en supposant une levée plus lente des mesures de confinement et une relance progressive grâce à la large vaccination attendue après la mi-2021.

L'économie américaine enregistre un rapide rebond au troisième trimestre

L'économie américaine a également connu un rebond massif par rapport aux creux enregistrés au deuxième trimestre. En rythme annualisé, le PIB réel a fait un bond record de 33,1 % en glissement trimestriel au troisième trimestre, après une chute de 32,9 % au cours des trois mois précédents (figure 4). L'économie américaine a maintenant récupéré environ les deux tiers de la perte de production induite par la pandémie, laissant le PIB à 3,5 % en dessous de son pic du quatrième trimestre 2019.

Le rebond du troisième trimestre a été alimenté par la consommation privée, qui représente une grande majorité du taux de croissance annualisé. Alors que la consommation de biens et de services a connu une forte expansion, cette dernière a pris du retard et ne dépasse pas encore le niveau pré-pandémique, principalement en raison de la nature du choc Covid-19. Les investissements des entreprises ont également connu une forte reprise, reflétant un bond des investissements en équipements. Dans le même temps, les dépenses publiques se sont contractées, se soustrayant à la croissance dans un contexte de diminution progressive du soutien aux mesures de relance.

Bien que la croissance ait rebondi à partir d'une base très faible au troisième trimestre, et pourrait donc être qualifiée de mécanique, une solide dynamique économique semble se maintenir à l'approche du quatrième trimestre. Le climat des affaires, par exemple, a continué à s'améliorer en octobre, et les indicateurs de haute fréquence concernant les dépenses de consommation et les revenus des particuliers sont ressortis en bonne santé. En outre, le marché du travail montre des signes de résilience, malgré les défis structurels visibles à venir, en particulier une augmentation constante du chômage de longue durée. Plus récemment, le taux de chômage global a surpris par son côté positif, puisqu'il est passé de 7,9 % en octobre à 6,9 % un mois plus tôt.

Néanmoins, il existe des risques notables de baisse de l'activité au quatrième trimestre. Pour l'instant du moins, le fait que les nouveaux cas de Covid-19 ayant atteint des sommets historiques n'a pas entraîné une réémergence généralisée des restrictions de type "lockdown" au niveau national ou étatique. Les taux d'hospitalisation ont connu une nette accélération ces derniers temps. Si cette tendance devait se poursuivre, la pression exercée sur les systèmes de soins de santé entraînerait probablement la réimposition de mesures de confinement plus larges. Outre la résurgence du virus, l'incertitude entourant la transition du pouvoir après la victoire de Joe Biden à l'élection présidentielle du 3 novembre et les négociations encore en suspens sur le nouveau plan de relance budgétaire assombrissent les perspectives à court terme (voir encadré 2 : L'incertitude reste élevée dans la politique américaine après la victoire de Biden).

Encadré 2 - L'incertitude reste grande dans la politique américaine après la victoire de Biden

Malgré l'absence d'un discours de concession du président Donald Trump et les menaces constantes de poursuites judiciaires liées à sa campagne, il est clair que l'ancien vice-président Joe Biden a été élu le prochain président des États-Unis. Cependant, le président élu Biden ne prendra pas ses fonctions avant le 20 janvier 2021 et ne pourra pas mettre en œuvre de politique significative avant cette date. L'élection de M. Biden n'aura donc que peu d'impact sur la politique d'ici son investiture.

Cela ne signifie pas que de nouvelles initiatives sont entièrement exclues dans l'intervalle. Dans l'état actuel des choses, aucun paquet fiscal significatif n'a été adopté depuis le printemps, ce qui aura des effets négatifs sur l'activité économique si cela reste le cas. Un signe positif pour la relance budgétaire qui est apparu dans l'environnement post-électoral est que le leader de la majorité au Sénat républicain, Mitch McConnell, a signalé sa volonté d'adopter de nouvelles mesures de relance dès que possible. Il a même laissé entendre qu'il était ouvert aux demandes des démocrates en matière d'aide publique et locale.

Si l'on considère l'environnement politique des deux prochaines années, il est probable qu'il y aura un gouvernement bicaméral, avec les démocrates à la présidence et à la Chambre des représentants, mais les républicains au Sénat. Ce serait un retour à l'impasse habituelle au sein du Congrès que nous avons connue depuis une dizaine d'années. Ce contexte signifie que, bien qu'un paquet fiscal soit probable, sa taille et son ampleur pourraient ne pas correspondre à ce que les temps actuels exigent en raison de la combinaison de l'audace fiscale de nombreux républicains et des exigences parfois inflexibles de certains démocrates.

Il est également possible qu'un gouvernement unifié, à l'exception de son nom, permette une plus grande cohésion dans la définition des politiques. La composition du Sénat dépend du deuxième tour des élections de janvier pour les deux sièges de la Géorgie. Si les démocrates parviennent à remporter ces deux sièges, le Sénat comptera alors 50 républicains et 50 démocrates. En cas d'égalité des voix, le vice-président élu, Kamala Harris, fera office de médiateur. Ce serait une aubaine pour l'administration Biden qui améliorerait ses chances de mettre en œuvre son programme, qui prévoit des dépenses accrues en matière d'infrastructures, de santé, d'éducation et de protection sociale. Ces plans seront en partie financés par le déficit, mais aussi par une augmentation des impôts sur les sociétés et les riches.

En général, l'incertitude reste élevée dans la politique américaine. Si la poussière est plus ou moins retombée en ce qui concerne l'élection présidentielle, des luttes intestines ont déjà commencé entre les démocrates modérés et l'aile gauche du parti. Les démocrates devront synchroniser à la fois leurs messages et leurs efforts pour faire passer des lois afin d'être efficaces au cours des deux premières années de l'administration Biden, sinon ils pourraient perdre leurs sièges durement acquis lors des élections de mi-mandat de 2022.

En conséquence, la dynamique de croissance de fin d'année aux États-Unis est un peu plus faible que prévu. Néanmoins, malgré une légère révision à la baisse de nos perspectives pour le quatrième trimestre, un résultat meilleur que prévu au troisième trimestre conduit, dans l'ensemble, à une amélioration de la croissance annuelle en 2020 de -4,5 % à -3,7 %. Pour l'année prochaine, nous continuons à prévoir un retour important de la contraction, en projetant une croissance annuelle de 4,0 % dans un contexte macroéconomique plus constructif, notamment grâce au déploiement progressif en masse d'un vaccin Covid-19.

La Chine est en tête des grandes économies dans le cadre d'une reprise post-lockdown

La Chine reste en bonne voie pour atteindre une croissance de 2,0 % en 2020, le dernier chiffre du PIB confirmant que l'économie a continué à se redresser au troisième trimestre (croissance de 4,9 % en glissement annuel). Bien que le rythme de la reprise ait ralenti, passant de 11,7 % au deuxième trimestre à 2,7 % au troisième trimestre, cela reflète en partie une normalisation de la dynamique de croissance après les fortes fluctuations observées au premier semestre. L'investissement a continué à mener la reprise économique, mais la consommation s'est également redressée (figure 5). Les indicateurs de sentiment de fréquence plus élevée suggèrent que le quatrième trimestre a également démarré en force, avec l'indice Markit des prix à la consommation dans le secteur manufacturier qui a atteint 53,6 en octobre et l'indice Markit des prix à la consommation dans le secteur des services qui a bondi à 56,8 (tout ce qui dépasse 50 indique une expansion). Les exportations ont notamment bien résisté, avec une croissance de 7,6 % en octobre selon les données des douanes chinoises. Cependant, l'émergence de confinements liés à Covid dans de nombreuses autres régions du monde pourrait peser sur les performances de la Chine en matière d'exportation.

Entre-temps, le renminbi chinois s'est apprécié de 8 % par rapport au dollar entre le 27 mai 2020 et le 6 novembre 2020. Cette force relative reflète la reprise plus forte, en forme de V, que connaît l'économie chinoise ainsi que les différentiels de taux d'intérêt (la BPdC ayant été plus modérée dans ses mesures de relance tout au long de cette année), qui, conjugués à une plus grande ouverture financière, ont attiré des flux d'investissement en Chine. Les attentes croissantes de ces dernières semaines concernant une victoire de Biden aux élections américaines ont peut-être également contribué à la vigueur du yuan. Toutefois, on ne sait pas exactement comment la future administration Biden abordera les relations commerciales et technologiques des États-Unis avec la Chine.

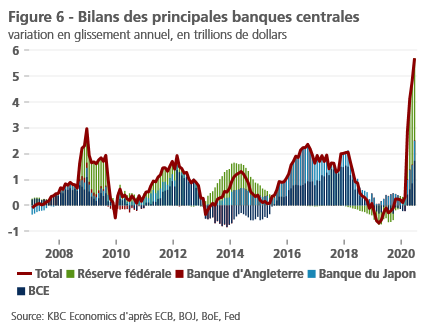

Les politiques monétaires devraient rester favorables

Outre le soutien budgétaire massif mis en place depuis les fermetures de printemps, les principales banques centrales ont continué à maintenir une politique monétaire très accommodante. La synchronisation des politiques macroéconomiques face à la crise pandémique a constitué une avancée importante, contrairement à la période qui a suivi la crise financière mondiale. Plus précisément, d'énormes injections de liquidités ont permis d'éviter une grave détérioration des conditions financières mondiales (figure 6). Pour l'avenir, nous supposons que les mesures d'assouplissement monétaire ne seront probablement pas retirées de sitôt étant donné l'ampleur sans précédent du choc de Covid-19. Néanmoins, il est probable qu'elles ne se concentrent plus sur l'atténuation de l'impact immédiat de la pandémie, mais sur la limitation des effets négatifs de second tour et sur le soutien à la reprise.

Parmi les grandes banques centrales, la BCE semble particulièrement préoccupée par la menace d'une nouvelle détérioration des conditions économiques dans un contexte de dynamique des prix sous-jacents déjà faible. Les taux d'inflation globale et de base sont restés inchangés en octobre, à -0,3 % et 0,2 % en glissement annuel, respectivement. Néanmoins, la faiblesse de la demande, à savoir l'inflation plus faible des services due aux nouvelles mesures de verrouillage, devrait exercer de nouvelles pressions désinflationnistes. En outre, nos perspectives pétrolières actualisées prévoient désormais une trajectoire des prix plus basse que le mois dernier, avec un potentiel de hausse limité jusqu'à la mi-2021. En conséquence, nous avons encore révisé à la baisse l'inflation de la zone euro à 0,2 % cette année et à 0,9 % en glissement annuel en 2021.

Dans le contexte d'une dynamique inflationniste plus modérée, la BCE a annoncé lors de sa réunion d'octobre un "recalibrage de ses instruments" prévu lors de sa réunion de décembre. Il s'agit d'un signal dovish très inhabituel de la part du Conseil des gouverneurs, que nous considérons comme un pré-engagement efficace pour une nouvelle série de mesures d'assouplissement en décembre. Le nouveau train de mesures d'assouplissement comprendra probablement une prolongation du programme d'achat d'urgence pandémique (PEPP) au-delà de juin 2021, mais des ajustements des taux des opérations de refinancement ciblées à plus long terme (TLTRO) pour maintenir les coûts de financement des banques à un faible niveau sont également prévus. Malgré certaines spéculations sur une nouvelle baisse du taux de dépôt, cela semble plutôt improbable compte tenu des effets secondaires possibles et d'un impact négatif sur le secteur bancaire. C'est pourquoi nous continuons à projeter le taux de dépôt à un niveau actuel de -0,50 % au moins jusqu'à la fin de l'année 2021.

Des liquidités supplémentaires de la BCE permettront de limiter les rendements des obligations d'État à long terme dans la zone euro. Ceci, ajouté au contexte plus difficile en Europe, nous a conduit à réduire nos prévisions de fin d'année pour le rendement des obligations allemandes à 10 ans à -0,50 % (contre -0,30 %). Au cours de l'année 2021, une normalisation modérée est prévue, avec des perspectives de fin d'année de -0,20%. Les écarts intra-UEM resteront plus ou moins stables sur l'horizon prévu, bien qu'un risque d'événements spécifiques à certains pays puisse provoquer des accès temporaires de nervosité sur les marchés financiers.

En même temps, les attentes concernant les différentes actions politiques à court terme entre la BCE et la Fed affectent nos perspectives à court terme pour l'euro. Par rapport au mois dernier, nous avons ajusté nos prévisions de fin-2020 à 1,19 EUR/USD (contre 1,21 EUR/USD). Au lendemain de l'élection présidentielle américaine qui a abouti à la victoire de Joe Biden, l'euro a déjà retrouvé un terrain plus ferme. Dans une perspective à plus long terme, nous maintenons notre point de vue sur le renforcement structurel de l'euro par rapport au dollar américain, reflétant un dénouement progressif de sa sous-évaluation fondamentale.

De l'autre côté de l'Atlantique, la Fed a maintenu une approche attentiste lors de sa réunion du FOMC de novembre, en maintenant inchangés les taux directeurs, ainsi que ses programmes d'achat d'actifs. Contrairement à la BCE, la Fed est, depuis sa récente révision de politique, moins axée sur l'inflation et, de surcroît, moins immédiatement préoccupée par la dynamique sous-jacente des prix, l'inflation n'ayant pas sensiblement changé depuis le début de l'année. Toutefois, le contexte budgétaire incertain continue de préoccuper le FOMC, comme l'a encore laissé entendre le président Powell lors de la dernière réunion, mais sans s'attarder sur le résultat de l'élection présidentielle et son impact sur l'économie. C'est pourquoi, sans modification significative de la communication de la Fed, nous continuons à ne pas nous attendre à une baisse des taux sur l'horizon de prévision.

Tous les cours historiques, statistiques et graphiques sont à jour, jusqu'au 9 novembre 2020 inclus, sauf indication contraire. Les positions et prévisions fournies sont celles du 9 novembre 2020.