Economische Vooruitzichten mei 2021

Lees de volledige publicatie hieronder of klik hier om de PDF te openen.

- De wereldeconomie herstelt verder van de coronapandemie. Het tempo van het herstel verschilt tussen de belangrijkste economieën. Maar onze verwachtingen zijn optimistisch, gelet op de beduidende vooruitgang met de beheersing van de pandemie, inzake zowel de besmettingen als de vaccinaties. Samen met de omvangrijke stimulansen vanuit het begrotingsbeleid effent dat het pad voor een krachtig herstel van de economische activiteit in de komende maanden.

- In de eurozone sukkelde de economie in het eerste kwartaal van 2021 opnieuw in een recessie – een zogenoemde double-dip recession. De verlenging van de lockdownmaatregelen eiste haar tol. Maar de frequent beschikbare indicatoren wijzen al op een versteviging van de activiteit aan het einde van het eerste kwartaal. En de recente sentimentsindicatoren over het tweede kwartaal signaleren dat die versteviging zich voortzet. Samen met de versnelling van de vaccinatiecampagnes zet dat ons optimisme kracht bij voor een sterk economisch herstel vanaf het tweede kwartaal, dat in het derde kwartaal nog zal verstevigen. We verwachten een groei van het reële bbp van de eurozone met 3,9% in 2021 en met 4,4% in 2022.

- De VS-economie zette 2021 krachtig in, aangedreven door de opverende particuliere consumptie die werd aangewakkerd door de bijkomende inkomenssteun vanuit de overheidsbegroting. De combinatie van de recente begrotingspakketten en de snelle uitrol van de vaccins met een verdere heropening van de economie effenen het pad voor een nog krachtiger herstel in het tweede kwartaal. Ondertussen verbetert ook de arbeidsmarkt gestaag, al blijft daar nog veel potentieel onbenut. Dat werd in april door het sterk ontgoochelende arbeidsmarktrapport in de verf gezet. Al bij al zijn we toch iets optimistischer geworden voor de VS-economie. We hebben onze verwachting voor de reële bbp-groei opgetrokken tot 6,5% in 2021 en 4,0% in 2022.

- In China bevestigen de bbp-cijfers voor het eerste kwartaal dat de economie verder herstelt en normaliseert. We verwachten dat de Chinese economie haar stevig elan volhoudt, aangezien de stemmingsindicatoren voor april op een sterke verwerkende nijverheid en dienstensector blijven wijzen. Het economisch beleid in China zal naar verwachting slechts beperkt en doelgericht worden verkrapt. Omdat het bbp-cijfer voor het eerste kwartaal lichtjes onder de verwachtingen bleef, hebben we ons vooruitzicht voor de economische groei in 2021 niettemin een beetje verlaagd van 8,5% tot 8,3%.

- Op het vlak van het monetair beleid lieten zowel de ECB als de Fed hun beleid onveranderd. Dat bevestigt onze visie dat de rentevoeten nog geruime tijd laag zullen blijven. De inflatie trekt langs beide kanten van de oceaan aan. We hebben onze inflatieraming voor de eurozone in 2021 lichtjes verhoogd, maar blijven ervan uitgaan dat de onderliggende prijsdruk op langere termijn uiterst gematigd zal blijven. We verwachten dat ook de VS-inflatie in de komende maanden fors zal oplopen, in het bijzonder als gevolg van hogere olieprijzen. Maar op langere termijn zal ze uiteindelijk onder controle blijven.

De wereldeconomie herstelt verder van de coronapandemie. Dat blijkt uit de recente publicatie van bbp-cijfers over het eerste kwartaal van 2021. Het tempo van het herstel verschilt evenwel tussen de belangrijkste economieën. De VS-economie zette 2021 zeer sterk in. Ze leidt het herstel met een economie op volle toeren. De economische activiteit in de eurozone viel in het eerste kwartaal daarentegen lichtjes terug. De kopwind vanwege de wintergolf van de pandemie duwde haar in een nieuwe recessie, een double-dip recession. In China blijft de economische groei vertragen, wat erop wijst dat het herstel er vorig jaar al zijn hoogtepunt heeft bereikt.

Uiteenlopende groei in VS en eurozone

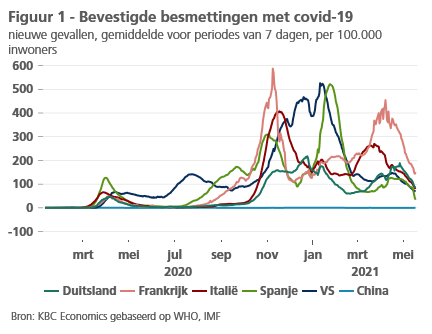

De sterk uiteenlopende economische ontwikkeling in de VS en in de eurozone begin 2021 heeft verschillende redenen. In de eerste plaats heeft de VS een flinke voorsprong in het beheer van de pandemie op het vlak van de besmettingen en de vaccinaties. De wintergolf van nieuwe besmettingen piekte in de VS al in januari 2021 (figuur 1). In Europa werden ondertussen strikte lockdownmaatregelen gehandhaafd, die de besmettingsgraad pas in april gevoelig naar beneden brachten. Terwijl de pandemie nu ook in Europa beter onder controle lijkt, blijven nieuwe besmettingsgolven in landen zoals India en Brazilië, evenals nieuwe virusvarianten een bron van bezorgdheid.

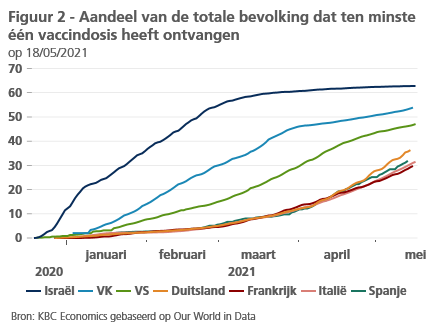

Op het vaccinatiefront leverde de VS een indrukwekkende prestatie. Met een snelle en efficiënte uitrol werden er al meer dan 250 miljoen vaccins gezet. Dat betekent dat 45% van de bevolking ten minste één inenting heeft gekregen (figuur 2). In de meest recente periode is het vaccinatietempo er niettemin wat vertraagd. Gezien het overvloedige aanbod aan vaccins, lijkt dat vooral aan een afname van de vraag toe te schrijven. Ondertussen kenden in de EU de vaccinatiecampagnes een trage start. Maar inmiddels werd daar een versnelling hoger geschakeld. Nu de bevoorradingsproblemen grotendeels zijn opgelost, is in de vier grote landen 25% tot 30% van de bevolking ten minste één keer gevaccineerd. De doelstelling van een vaccinatiegraad van 70% van de volwassenen (dat komt overeen met bijna 60% van de totale bevolking) tegen eind juni lijkt daarmee haalbaar.

Naast de ontwikkelingen die met de pandemie verband houden, zijn ook de omvang en de snelheid van de steun vanuit de overheidsbegroting een belangrijke oorzaak voor de groeiverschillen tussen de VS en de eurozone. De reactie van het begrotingsbeleid op de pandemie is ongezien. Tot dusver hebben de presidenten Trump en Biden voor 5.000 miljard dollar aan maatregelen uitgevaardigd. Bovendien heeft president Biden recent nog een plan voor 4.100 miljard dollar extra investeringen en sociale uitgaven afgekondigd (zie kader 1). Ook in de eurozone was er omvangrijke begrotingssteun, met een grotere rol voor de normale werking van automatische stabilisatoren. De steun blijft er evenwel beperkter, zelfs wanneer de 750 miljard euro van het Next Generation EU herstelfonds wordt meegerekend.

Kader 1 – Bidens economische agenda

In de vier maanden na zijn eedaflegging heeft de Amerikaanse president Biden een ambitieuze economische agenda opgesteld, waarvan hij reeds een deel heeft geïmplementeerd. Die agenda is er in de eerste plaats op gericht om de VS-economie door de eindfase van de pandemie te loodsen en om haar vervolgens aan te wakkeren met investeringen in infrastructuur en in de Amerikaanse middenklasse. De agenda bestaat uit drie verschillende plannen: het reeds goedgekeurde American Rescue Plan (1.900 miljard dollar), het American Jobs Plan (2.300 miljard dollar) en het American Families Plan (1.800 miljard dollar).

Het American Rescue Plan werd in maart 2021 goedgekeurd. Het bestond in hoofdzaak uit pandemie-gerelateerde uitgaven op korte termijn en volgde op pakketten die onder de regering Trump werden goedgekeurd. De CARES act (2.300 miljard dollar) van maart 2020 en de 900 miljard dollar steunmaatrelen van december 2020 waren daarvan de meest opvallende. Het Rescue Plan verlengde de looptijd van de verhoogde werkloosheidsuitkeringen, voorzag belastingverminderingen voor gezinnen, bijkomende transfers (tot 1.400 dollar) voor individuen met een inkomen beneden een bepaalde drempel, tegemoetkomingen aan kleine ondernemingen en financiële bijstand aan staten en lokale overheden.

Over het American Jobs Plan en het American Families Plan wordt nog onderhandeld. Zij zijn meer gefocust op uitgaven op de langere termijn en op investeringen. Ze ambiëren een versterking van de economie in het herstel na de pandemie. Het American Jobs Plan werd eind maart voorgesteld. Het staat ook gekend als Bidens infrastructuurplan, omdat een groot deel van de investeringen bestemd is voor de herbouw en modernisering van de Amerikaanse infrastructuur. Het omvat meer dan 2.000 miljard dollar uitgaven over een periode van 8 jaar. Dat komt overeen met jaarlijks iets meer dan 1% van het (huidige) bbp. Het plan wil bruggen, snelwegen, havens en transportsystemen herbouwen. Het voorziet ook middelen voor de vervanging of vernieuwing van gebouwen, waterleidingen en elektriciteitsnetwerken, evenals voor de verruiming van snelle toegang tot breedband internet. Meer jobs in de zorgsector staan ook in het plan. Het wil, ten slotte, ook de concurrentiekracht van de Amerikaanse economie versterken, in het bijzonder tegenover China, met meer investeringen in onderzoek en ontwikkeling en in de binnenlandse hoogtechnologische industrie. Het is betekenisvol dat doorheen tal van punten uit het investeringsplan ook klimaatinitiatieven lopen. Die moeten de VS-infrastructuur beter bestand maken tegen de klimaatverandering en de uitstoot van broeikasgassen verminderen door te investeren in de infrastructuur voor elektrische wagens, de promotie van hernieuwbare energie en jobcreatie in de sector van propere energie.[1]

Het American Families Plan vult het Jobs Plan aan met een focus op investeringen in gezinnen en een versterking van de middenklasse. Het voorziet gratis voorschoolse kinderopvang voor drie- en vierjarige kinderen, twee gratis jaren hoger onderwijs in gemeenschapsscholen, betaald familiaal en ziekteverlof dat de VS op het niveau van andere OESO-landen zou brengen, een programma om te garanderen dat gezinnen niet meer dan 7% van hun inkomen moeten besteden aan kinderopvang en een verlenging van de belastingverlagingen voor gezinnen met lage en middelhoge inkomens, die al in het American Rescue Plan waren opgenomen.[2] De uitgaven en belastingverminderingen, ten belope van 1.800 miljard dollar, in het American Families Plan zijn gespreid over tien jaar en komen overeen met iets meer dan 0,8% van het (huidige) bbp per jaar.

Om de plannen te financieren stelt de regering Biden voor om de belastingen op ondernemingen en op Amerikanen met een hoog inkomen te verhogen. De belastingwet uit 2017 van de regering Trump zou gedeeltelijk worden teruggedraaid met een verhoging van de belastingvoet voor ondernemingen tot 28% en een poging om belastingontwijking door multinationals te beperken. De verhoging van de belastingen voor vermogende individuen en gezinnen zou worden bewerkstelligd door het hoogste tarief op te trekken van 37% tot 39,6% - wat eveneens neerkomt op een terugdraaiing van de belastingwet uit 2017. Daarnaast zou ook de belasting op meerwaarden en dividenden worden verhoogd en zouden achterpoortjes worden gesloten.

De impact van de overheidsbegroting op de economische groei zal in 2022 bijna zeker verkleinen, aangezien de gigantische pandemie-gerelateerde uitgaven voor de korte termijn zullen wegvallen. Maar als de plannen voor de lange termijn ingaan op het moment dat de activiteit uiteindelijk normaliseert en vertraagt in de loop van volgend jaar en daarna, kunnen zij het groeipotentieel en de concurrentiekracht van de Amerikaanse economie opkrikken en de economie ondersteunen.

[1] Fact Sheet: The American Jobs Plan | The White House

[2] Fact Sheet: The American Families Plan | The White House

Optimistische vooruitzichten met sluimerende risico’s

Vooruitblikkend, gaan we ervan uit dat de eurozone aan de vooravond van een sterk herstel staat, in navolging van de boom van de VS-economie. Maar gelet op de omvangrijke begrotingssteun handhaven we onze verwachting dat de VS-economie in 2021 de andere ontwikkelde economieën zal overtroeven met een groeipiek in het tweede kwartaal, gevolgd door nog sterke groei in de rest van het jaar. In de eurozone zal het economisch herstel in het tweede kwartaal op gang komen en pieken in het derde kwartaal. Buiten de ontwikkelde economieën calculeren we een stevige jaargroei in voor China, dat vooroploopt in het post-pandemieherstel in de opkomende economieën. Een aantal van de minst ontwikkelde landen staan daarentegen voor een traag en moeizaam herstel, in hoofdzaak als gevolg van een beperkt aanbod van vaccins.

Onze relatief optimistische vooruitzichten blijven niettemin overschaduwd door belangrijke risico’s. Die hangen grotendeels samen met de evolutie van de pandemie en het succes van de vaccinatiecampagnes. Het opduiken van nieuwe virusvarianten is een belangrijk neerwaarts risico, in het bijzonder wanneer zou blijken dat de vaccins er niet zouden tegen werken. Vaccinatiemoeheid is ook een belangrijk mogelijk neerwaarts risico, omdat het bereiken van de drempel van groepsimmuniteit erdoor zou kunnen worden vertraagd.

In het licht van deze sluimerende onzekerheid handhaven we drie scenario’s: het basisscenario van een geleidelijke versterking van het economisch herstel in de tweede jaarhelft van 2021 (waarschijnlijkheid 70%); een pessimistisch scenario met een onderbroken en instabiel herstel (20% waarschijnlijkheid); en een optimistisch scenario met een sterk herstel nog in de eerste jaarhelft van 2021 (10% waarschijnlijkheid).

Dubbele dip in de eurozone

De economie van de eurozone is in de eerste drie maanden van het jaar met 0,6% gekrompen tegenover het vierde kwartaal van 2020. De verlenging van de lockdownmaatregelen eiste haar tol en duwde de economie in een double-dip recession. Dat de economische terugval al bij al beperkt bleef, illustreert niettemin de veerkracht van de economie. Gezinnen en bedrijven hebben geleerd om met de mobiliteitsbeperkingen om te gaan. De economische activiteit lag in de eurozone 5,5% onder het niveau van vóór de pandemie, met grote verschillen tussen de eurolanden onderling.

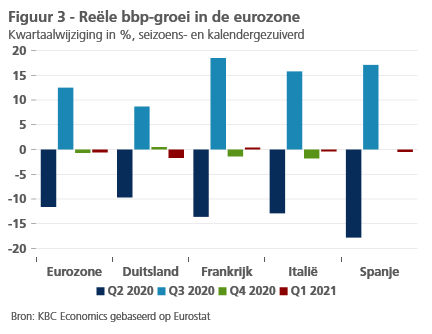

Op het niveau van de individuele eurolanden vertoonden de bbp-cijfers over het eerste kwartaal inderdaad een gemengd beeld (figuur 3). Frankrijk was een lichtpunt, met een economische groei van 0,4% tegenover het voorgaande kwartaal. De binnenlandse vraag was er de groeimotor. Wegens de zwakke particuliere consumptie kromp de Duitse economie daarentegen met 1,7% tegenover het voorgaande kwartaal. In Italië (-0,4%) en Spanje (-0,5%) werd een kleinere krimp van het reële bbp opgetekend, in Italië als gevolg van de zwakke netto-uitvoer, in Spanje als gevolg van de zwakke binnenlandse vraag, in het bijzonder de particuliere consumptie.

Frequent beschikbare indicatoren geven niettemin aan dat de onderliggende economische dynamiek in de eurozone aan het einde van het eerste kwartaal aan het verstevigen was. De eerste lichting van sentimentsindicatoren over het tweede kwartaal wijst bovendien op een verdere verbetering. De samengestelde index van het vertrouwen bij aankoopdirecteuren (PMI) verbeterde van 53,2 in maart tot 53,8 in april. In het bijzonder de verbetering in de dienstensectoren zorgde daarvoor. Dat was een aangename verrassing, omdat de meeste lockdownmaatregelen nog van kracht waren. Ondertussen blijft de activiteit in de verwerkende nijverheid stevig, al zijn er meer en meer tekenen van knelpunten bij de toeleveringen. Ook de indicator van de Europese Commissie over het economisch sentiment verbeterde in april voor de tweede maand op rij. Dat wijst op een breed economisch herstel.

Samen met de versnelling van de vaccinatiecampagnes zet dat ons optimisme kracht bij dat een sterk economisch herstel nabij is. We verwachten een opvering van de economie in het tweede kwartaal van zodra de economieën heropenen. Dat herstel zal in de tweede jaarhelft nog aantrekken. Het zal worden ondersteund door de inhaalbeweging van de binnenlandse vraag en de aantrekkende buitenlandse vraag, die de uitvoer van de eurozone zal aanwakkeren. In de tweede jaarhelft van 2021 zal het Next Generation EU herstelfonds geld naar de lidstaten beginnen transfereren, wat het economisch herstel eveneens zal ondersteunen. Overigens verbeteren de vooruitzichten voor de steun aan het economisch herstel vanuit de overheidsbegroting (zie kader 2 over het Duitse politieke landschap).

Kader 2 – Herschikking van het Duitse politieke landschap is voorbode van nieuwe visie op begrotingsbeleid

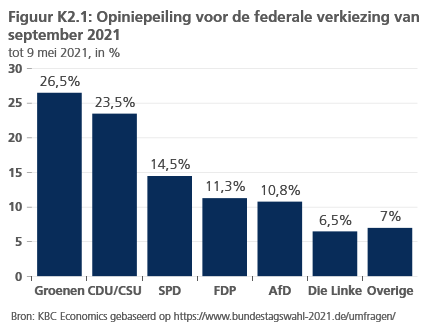

De volgende federale parlementsverkiezingen voor de Duitse Bondsdag (Tweede Kamer) op 28 september 2021 zullen waarschijnlijk verstrekkende politieke en economische gevolgen hebben. Deze verkiezingen zijn uniek in de naoorlogse Duitse politieke geschiedenis, omdat ze voor het eerst zullen worden gehouden zonder dat de zittende bondskanselier zich herkiesbaar stelt. Zonder deze ambtsbonus is de uitkomst van de verkiezingen moeilijker te voorspellen. Bovendien hebben drie in plaats van twee kandidaten ambities voor het kanselierschap: Armin Laschet (christen-democraat (CDU) en minister-president van Noordrijn-Westfalen), Annalena Baerbock (medevoorzitter van de Groenen) en Olaf Scholz (sociaal-democraat (SPD) en minister van Financiën). Volgens de laatste opiniepeilingen zal de huidige coalitie van CDU/CSU en SPD geen absolute meerderheid behalen (zie figuur K2.1). Dit zou betekenen dat er niet alleen een nieuwe bondskanselier, maar ook een nieuwe regeringscoalitie zal komen na september 2021.

Uit de jongste opiniepeilingen kunnen we de volgende zaken afleiden. Ten eerste is het waarschijnlijk dat er een politiek landschap van twee ‘grote’ partijen zal ontstaan, namelijk de CDU/CSU en de Groenen. Hun scores in de opiniepeilingen waren de laatste tijd in hoge mate communicerende vaten. Een coalitie tussen de twee partijen zou dus op dit moment een duidelijke en stabiele meerderheid behalen. Ten tweede heeft CDU/CSU de afgelopen maanden steun verloren in de opiniepeilingen omdat veel Duitsers niet tevreden waren met hun aanpak van de coronacrisis. Ook de daarmee samenhangende corruptiebeschuldigingen tegen sommige christen-democratische parlementsleden en de enigszins chaotische selectieprocedure voor de kandidaat voor het kanselierschap deden de CDU/CSU pijn in de peilingen. De Groenen hebben het meest geprofiteerd van deze verschuiving in de kiesintenties. Volgens de peilingen zouden de Groenen op dit moment de grootste partij worden bij verkiezingen, al zou het wel een nek-aan-nekrace zijn. Ten derde wijzen de opiniepeilingen erop dat de SPD structureel zal worden gereduceerd tot een kleine of middelgrote partij, zonder een realistische mogelijkheid om in de nabije toekomst opnieuw het kanselierschap te heroveren.

De vrijwel zekere regeringsdeelname van de Groenen zal allicht leiden tot een aanzienlijke verschuiving in het Duitse economische beleid. Met name het beleid ten opzichte van (groene) overheidsinvesteringen en van de overheidsfinanciën zal waarschijnlijk worden bijgestuurd.

Bovenaan in het verkiezingsprogramma van de Groenen staat de ecologische aanpassing van de economie om de klimaatverandering het hoofd te bieden. Wellicht nog belangrijker voor het macro-economisch beleid is dat de Groenen een jaarlijks budget voor overheidsinvesteringen van 50 miljard euro (ongeveer 1,5% van het bbp) voorstellen, gefinancierd met nieuwe overheidsschuld na een hervorming van de (grondwettelijk verankerde) schuldenrem. Met dit voorstel zou in feite ook het reeds lang bestaande Schwarze Null-beleid, dat een begrotingsevenwicht nastreeft over de economische cyclus heen, in zijn huidige vorm worden losgelaten. Om begrotingsmiddelen vrij te maken is ook een afbouw van bestaande subsidies gepland.

De meest waarschijnlijke coalitiepartner van de Groenen, de CDU/CSU, heeft nog geen formeel verkiezingsprogramma. Dit is op zich niet ongewoon, aangezien de Duitse christen-democraten traditioneel geen programmapartij zijn. De bestaande beleidsvoorstellen wijzen op continuïteit ten opzichte van het huidige regeringsbeleid, en omvatten de digitalisering van het onderwijsstelsel en het ambtenarenapparaat, de vermindering van bureaucratische belemmeringen voor bedrijven en een lagere (en in de hele EU geharmoniseerde) vennootschapsbelasting. Wat het begrotingsbeleid betreft, werd het Schwarze Null-concept destijds gepromoot door de toenmalige CDU-minister van Financiën Schäuble. De huidige regering is dat beginsel blijven volgen, zelfs onder SPD-minister van Financiën Scholz. Het is dan ook waarschijnlijk dat de CDU dit beginsel ook in de toekomst zal willen vasthouden, ook al suggereerde CDU-minister Braun eerder dit jaar om de wettelijke regels enigszins aan te passen.

De meest waarschijnlijke oppositiepartij na de verkiezingen in september, de SPD, zal waarschijnlijk ook het beleid van de Schwarze Null en de schuldenrem willen behouden. De SPD heeft echter verstrekkende voorstellen met betrekking tot een Europese dimensie voor het begrotingsbeleid. Daartoe behoren verdere plannen voor een EU-wijde herverzekering van de werkloosheid en vervolgprogramma's op het huidige EU-herstelprogramma (Next Generation EU). Dit komt in de woorden van kanselierskandidaat Scholz neer op een “Hamiltoniaans moment” voor de EU.

Samenvattend zullen de Duitse federale verkiezingen in september, met de waarschijnlijke prominente rol van de Groenen, vermoedelijk een duidelijke verandering inluiden in het Duitse politieke landschap en de traditionele opvattingen over begrotingsbeleid, aanvaardbare schuldniveaus en een meer uitgebreide Europese dimensie van het begrotingsbeleid. Nieuwe beleidsinitiatieven in die richting behoren dan ook tot de verwachtingen.

Al bij al verwachten we dat de economie van de eurozone in 2021 met 3,9% zal groeien. Dat is lichtjes minder dan voorheen geraamd (4,0%). Onze groeiverwachting voor het tweede en derde kwartaal van 2021 hebben we evenwel verhoogd. Daardoor stijgt het verwachte gemiddelde groeicijfer voor 2022 van 4,1% naar 4,4%. Een en ander impliceert dat de economie van de eurozone het niveau van vóór de pandemie vroeg in 2022 opnieuw zal bereiken.

Boomende VS-economie

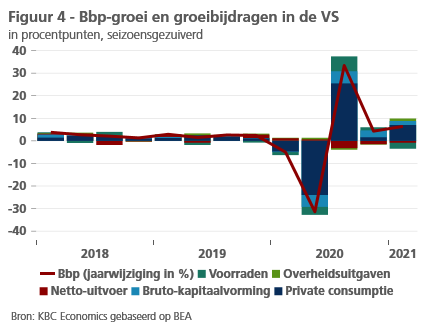

De VS-economie heeft het jaar 2021 sterk ingezet. De groei van het reële bbp versnelde in het eerste kwartaal tot 6,4% (tegenover het vorige kwartaal, geannualiseerd), waardoor het outputniveau nog maar 0,9% onder het peil van vóór de pandemie lag. De sterke bbp-groei werd aangevuurd door de particuliere consumptie, die zelf werd aangewakkerd door de inkomenssteun aan de gezinnen vanuit de begroting via de Response and Relief Act van eind december 2020 (900 miljard dollar) en het American Rescue Plan van maart 2021 (1.900 miljard dollar). De activiteit werd ook ondersteund door de investeringen, inclusief de woningbouw, en de overheidsuitgaven, terwijl de netto-uitvoer en de voorraadvorming de groei temperden (figuur 4).

De combinatie van twee recente stimuleringspakketten en de snelle uitrol van de vaccinaties die een heropening van de economie mogelijk maakt, effent het pad voor een nog sterkere groei in het tweede kwartaal. De beschikbare data over het tweede kwartaal, zoals de verbetering van het consumentenvertrouwen en het sterke ondernemersvertrouwen, bevestigen grotendeels dat het economisch herstel op een stevig elan zit. Hoewel de indicator van het vertrouwen bij de aankoopdirecteuren (ISM) in april onverhoopt terugviel van 64,7 tot 60,7, bevindt die zich in historisch perspectief nog altijd op een zeer stevig niveau. De samengestelde PMI-index van het vertrouwen bij de aankoopdirecteuren verbeterde in april dankzij winst in een ruim aantal sectoren. Dat wijst erop dat de economie in het begin van het tweede kwartaal op een stevig elan is doorgegaan.

Tegen deze achtergrond was het arbeidsmarktrapport van april een grote ontgoocheling. Er werden in de VS-economie per saldo slechts 266.000 jobs gecreëerd, beduidend minder dan de consensusverwachting van 1 miljoen jobs. Het grote verschil tussen de realisatie en de verwachtingen valt moeilijk in overeenstemming te brengen met de recente meer frequent beschikbare indicatoren. Het zou kunnen dat een aantal tijdelijke factoren tot de zwakte van het rapport hebben bijgedragen. Over het algemeen zijn sinds april 2020 de arbeidsmarktomstandigheden gevoelig verbeterd. De werkloosheidsgraad is gedaald van een historische piek van 14,8% tot 6,1%. Het recente rapport onderstreept niettemin dat de arbeidsmarkt in de VS nog voor grote uitdagingen staat. De onbenutte capaciteit is nog groot en de economie telt nog altijd 8,2 miljoen arbeidsplaatsen minder dan vóór de pandemie.

Al bij al zijn we toch iets positiever voor de vooruitzichten voor de VS-economie geworden. We hebben onze verwachte groei voor het reële bbp opgetrokken van 6,2% tot 6,5% in 2021 en van 3,8% tot 4,0% in 2022. Dit impliceert dat de VS-economie op weg is om al in het huidige kwartaal het niveau van vóór de pandemie te bereiken. Bovendien blijven er opwaartse risico’s voor de bbp-groei, omdat de inhaalvraag sterker dan verwacht zou kunnen zijn en gelet op de nieuwe plannen voor overheidsuitgaven.

Chinese economie normaliseert

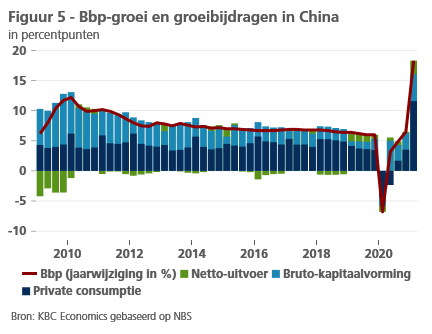

De bbp-cijfers over het eerste kwartaal bevestigen het herstel en normalisatie van de Chinese economie. Tegenover een jaar eerder bedroeg de economische groei in het eerste kwartaal 18,3%. Dit oogverblindend getal weerspiegelt de forse economische terugval in de strengste periode van China’s lockdown een jaar geleden (figuur 5). Het getal bleef lichtjes onder de verwachtingen, maar wijst toch op een stevig economisch herstel. De consumptie, die in de beginfase van het herstel achterbleef, leverde een bijdrage van 11,6 procentpunten tot de jaargroei, terwijl de bijdrage van de investeringen 4,5 procentpunten bedroeg en de netto-uitvoer dankzij de sterke uitvoergroei een bijdrage van 2,2 procentpunten leverde.

De Chinese groei zal naar verwachting sterk blijven. Het sterke ondernemersvertrouwen in zowel de verwerkende nijverheid als de dienstensectoren wijst daarop. Het economisch beleid in China zal naar verwachting slechts beperkt en doelgericht worden verkrapt. De kredietgroei zal geleidelijk blijven vertragen maar de beleidsrente zal niet veranderen. Omdat het bbp-cijfer voor het eerste kwartaal lichtjes onder de verwachtingen bleef, hebben we ons vooruitzicht voor de economische groei in 2021 niettemin een beetje verlaagd van 8,5% tot 8,3%. Hoewel de vaccinatiecampagne in vergelijking met andere grote landen relatief traag verloopt, blijven de risico’s van deze trage uitrol beperkt dankzij de geringe circulatie van het virus in China.

Centrale banken blijven accommoderen

In lijn met onze verwachtingen, hielden zowel de ECB als de Fed het monetair beleid in april onveranderd. In de eurozone lijkt de ECB tevreden met het resultaat van de verhoging van de aankopen in het Pandemic Emergency Purchase Programme (PEPP) sinds haar vergadering van maart. Ze herhaalde haar engagement om voor gunstige financieringsvoorwaarden te blijven zorgen. De bestuursraad gaf evenwel geen enkele indicatie over de vraag of het huidige hoge aankooptempo in het derde kwartaal zou worden gehandhaafd. De ogen zijn nu gericht op de beleidsvergadering van 10 juni, waarop de ECB het PEPP-aankoopprogramma zal evalueren in het licht van de update van de economische vooruitzichten van de ECB-staf.

Ondertussen stuurde de beleidsvergadering van de Fed in april de duidelijke boodschap de wereld in dat de ze er bij lange nog niet aan denkt om haar aankopen van financiële activa in de markt te beginnen afbouwen (tapering). Hoewel de economische activiteit in de VS krachtig aantrekt, laat de Fed verstaan dat ze bereid is door het hogere inflatiecijfer van dit jaar heen te kijken, aangezien ze dat ziet als het resultaat van voorbijgaande factoren. De Fed blijft gefocust op de verbetering van de arbeidsmarkt. Dat impliceert dat er substantiële vooruitgang naar volledige werkgelegenheid zal moeten worden geboekt, alvorens ze tapering zal overwegen. In dat opzicht zal het ontgoochelende arbeidsmarktrapport van april een discussie over tapering allicht van de agenda van haar beleidsvergadering van juni halen.

Inflatiedruk stijgt op korte termijn

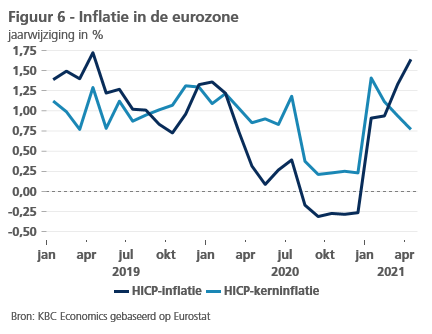

De opwaartse druk op de inflatie neemt op korte termijn toe langs beide kanten van de Atlantische Oceaan. In de eurozone versnelde de inflatie van 1,3% in maart tot 1,6% in april. Basiseffecten door de gestegen energieprijs waren de belangrijkste oorzaak (figuur 6). Naar de toekomst toe verwachten we een volatiele inflatie, toe te schrijven aan tijdelijke en technische factoren, waaronder wijzigingen in de gewichten van de inflatiekorf en het aflopen van de btw-verlaging in Duitsland. Gelijktijdig zal de inflatie in de komende maanden door de hogere olieprijs oplopen. Ook de toenemende verstoringen van de toeleveringen en de stijgende inputprijzen in de industrie zorgen voor een risico van hogere inflatie op korte termijn.

Al bij al hebben we ons inflatievooruitzicht voor de eurozone lichtjes opgetrokken met 0,1 procentpunt tot 1,7% voor 2021. De terugval tot 1,4% die we voor 2022 verwachten is in hoofdzaak het ‘technisch’ gevolg van stabielere verwachte olieprijzen. Hij wijst er niettemin ook op dat we geen aanhoudende opvering van de onderliggende inflatiedruk op middellange tot lange termijn verwachten.

De ontwikkeling op korte termijn van de inflatie is ook in de VS opwaarts gericht. De inflatie veerde in april veel forser op dan verwacht: van 2,6% in maart tot 4,2%. Nog belangrijker is dat ook de kerninflatie de sterkste maand-op-maandtoename (+0,9%) sinds 1982 kende. Daardoor nam de jaarstijging van de kerninflatie toe van 1,6% in februari tot 3,0%, dat is de sterkste toename in 25 jaar. Deze ontwikkelingen zijn van aard om de bezorgdheid over een uit de hand lopende inflatie in de toekomst levendig te houden. We verwachten een verdere stijging van de inflatie door de basiseffecten van de hogere olieprijzen, het spenderen van opgepot spaargeld en, in mindere mate, het opwaarts effect van bottlenecks in de aanvoerketens op de inputprijzen. Al bij al hebben we onze inflatieverwachting voor de VS opgetrokken van 2,6% tot 2,8% voor 2021, maar lichtjes verlaagd van 2,2% tot 2,1% voor 2022.

Alle historische koersen/prijzen, statistieken en grafieken zijn up-to-date, tot en met 10 mei 2021, tenzij anders vermeld. De verstrekte posities en prognoses zijn die van 10 mei 2021.