ECB klopt euro naar nieuwe jaarbodem

De beleidsverklaring van de ECB windt er geen doekjes om. Als alles volgens plan verloopt, verlaagt ze de beleidsrente in juni een eerste keer. Zelfs de uitkomst van de eerstekwartaal loononderhandelingen zullen daar geen verandering meer in brengen. Een aantal gouverneurs wou gisteren al de sprong wagen, maar sloot zich uiteindelijk bij de meerderheid aan. Op het vragenuurtje achteraf schitterde ECB-voorzitster Lagarde in het betere papegaaienwerk. Tot in den treure gepubliceerde statements herhalen in plaats van extra kleur te geven bij de beslissing.

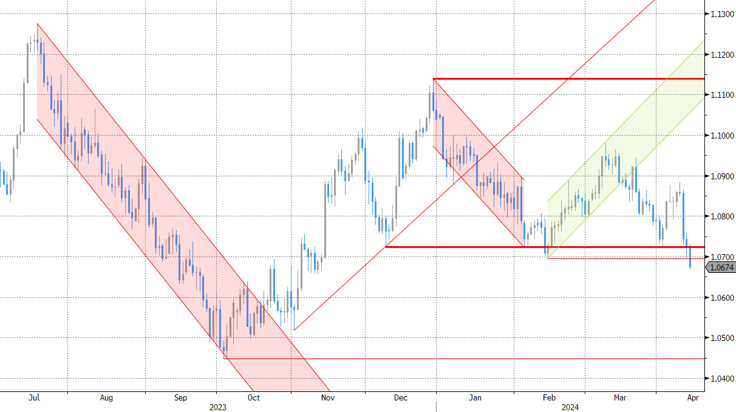

Enkel wanneer de verzamelde persmeute de vergelijking trok met de VS veranderde de toon en de scherpte in de stem van de Française. Er kon zelfs even een triomfantelijke glimlach af. Fier op haar oneliner “we zijn data-afhankelijk en niet Fed-afhankelijk”. Het valt op hoe de ECB zich wil afzetten tegen het Fed-beleid en haar eigen onafhankelijke koers wil varen. Op korte termijn meer dan terecht omdat het lopende disinflatieproces en zwakkere groei een window of opportunity creëert. De Fed hoopte trouwens met haar pivot in november van vorig jaar hetzelfde te bereiken, maar werd door de feiten rechts voorbijgestoken. De ECB speelt echter hoog spel door steeds op diezelfde nagel te kloppen. Want de personificatie van die nagel is EUR/USD. Tijdens de persconferentie: TOK… van EUR/USD 1.0750 naar 1.07. Vanochtend in een interview met ECB-lid Stournaras – “onze tijd is gekomen om te divergeren van de Fed” – TOK… van EUR/USD 1.0710 naar een nieuw jaardieptepunt van 1.0680. Een bevestigde breuk beneden 1.0695 brengt ons snel naar de 2023-bodem van 1.0448. Be careful what you wish for…

De ECB-topvrouw liet zich niet verleiden tot uitspraken over het ECB-beleid na de renteknip in juni. Ze hield zelfs een slag om de arm. De inflatieprognoses uit maart hielden rekening met een gemiddelde olieprijs van $79.7/vat en een gemiddelde EUR/USD-wisselkoers van 1.08. Die eerste prognose is achterhaald en als de ECB aan hetzelfde tempo nageltje-klop blijft spelen geldt hetzelfde voor de tweede. Beiden kunnen het disinflatieproces vertragen. Bovendien worden de basiseffecten ook voor de ECB vanaf mei minder gunstig wat tot het einde van het jaar voor een minstens hobbelig en waarschijnlijk stijgend inflatiediscours zal zorgen. Touch-and-go. Europese geldmarktrentes houden voorlopig nog steeds rekening met minstens 3 renteverlagingen (van 25 basispunten) dit jaar. We vrezen voor de haalbaarheid gegeven de inflatiedynamiek en de divergentie met de Fed-koers.

Langs de dollarkant van de vergelijking verschuift de aandacht naar Fed-commentaren. Boston-Fed voorzitster Collins beet gisteren de spits af. Als eerste lid van het gematigde kamp – drie renteverlagingen dit jaar – suggereerde ze dat de noodzaak om het monetair beleid minder restrictief te maken afneemt op basis van de recente cijfers.

Mathias Van der Jeugt, KBC Marktenzaal

EUR/USD: uiting van divergerend ECB- en Fed-beleid