Versnelde bedrijfswinstgroei in 2025

Meer en meer verschuift de beleggersfocus weg van de inflatiedynamiek naar het effect van lage economische groei op de bedrijfswinsten. En terecht, want na een povere winstgroei in de VS met slechts 1% in 2023 is een ietwat meer grandioze toename van de bedrijfswinsten nuttig én nodig. En kijk: de S&P 500 maakt zich inderdaad op voor een combo van dubbelcijferige winstgroei in 2024 en 2025, wat historisch eerder uitzondering dan regel is.

Forse winstgroei op komst

Op basis van de huidige analistenvoorspellingen zou de S&P 500 in 2024 een winstgroei met 11,3% op jaarbasis moeten kunnen optekenen. Dat cijfer moet in 2025 zelfs nog versnellen tot 14,4%. Indien bewaarheid zal het slechts de derde keer in 15 jaar zijn dat de S&P 500 twee opeenvolgende jaren meer dan 10% winstgroei rapporteert. De laatste twee keer dat dit gebeurde was in 2017 (11,5%) en 2018 (20,3%) en in 2010 (40,2%) en 2011 (12,8%). Welke crisis?

AI zet de turbo op 2024 en 2025

Een forse negen van de elf S&P500 sectoren zullen naar verwachting hogere bedrijfswinsten realiseren in 2024, waarvan vier sectoren zelfs de kaap van 10% moeten kunnen overschrijven. Dat selecte clubje wordt natuurlijk aangevoerd door de sectoren Communicatiediensten (21,0%) en Informatietechnologie (18,8%). Via deze optiek is de veelbesproken AI-hype op de beurs duidelijk minder hype dan realiteit, al wordt de groei wel fors geschraagd door zwaargewichten (en grootverdieners) zoals Nvidia.

Voor 2025 wordt zelfs voor alle elf S&P500 sectoren groei op jaarbasis voorspeld, waarbij liefst acht sectoren de winst met meer dan 10% moeten aandikken. Ook hier trekken Informatietechnologie (19,5%) en Gezondheidszorg (18,5%) de kop. De hype wordt nog wat meer realiteit.

Europees peloton moet afhaken

De evolutie van de winstverwachtingen is op zichzelf ook interessant om even onder de loep te nemen. Op 31 december 2023 werd door analisten immers nog gemikt op 10.8% winstgroei voor de S&P500 bedrijven in 2024 en 12,7% voor 2025. Die tellers noteren intussen tot respectievelijk 10,2% en 14,5%. Groots zijn die verschillen niet, maar ze gaan wel hand in hand met blijvend hoge bedrijfskosten, geopolitieke spanningen, een krappe arbeidsmarkt én een afkoeling van de Amerikaanse economie. En vooral voor 2025 wordt een versnelling verwacht, wat steun geeft aan de huidige aandelenwaarderingen.

Europese bedrijven lijken ondertussen van de regen in de drop terechtgekomen te zijn. Waar einde 2023 nog gemikt werd op 6% winstgroei voor 2024, staat de teller nu op 4,75%. Maar ook hier lijken analisten een versnelling in te prijzen voor 2025, want de geschatte winstgroei steeg van 9,1% tot 10,5%. Het beste moet dus nog komen, wat op zijn minst een deel van het investeerderssentiment helpt te verklaren.

Tom Simonts, Senior Financial Economist KBC Groep

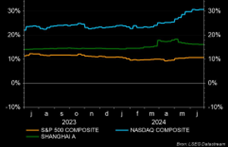

Evolutie van de winstverwachtingen: VS en China (voor 2024, over 12 maanden)