CBO waarschuwt voor Truss-moment in de VS

De Amerikaanse schuldwaakhond gromt niet meer, hij blaft! Het Congressional Budget Office (CBO) publiceerde een update van haar voorspellingen voor overheidsschuld en tekorten. De toekomst oogst niet fraai. In een interview met de Financial Times waarschuwde CBO-directeur Swagel voor een Truss-moment in de Amerikaanse obligatiemarkt. Hij verwijst daarmee naar de Britse obligatiecrash in de nazomer van 2022 n.a.v. met (extra) schuld gefinancierde fiscale stimulusvoorstellen tijdens de kortstondige regeerperiode van Brits premier Truss en haar minister van Financiën Kwarteng. Ze bewezen de kwetsbaarheid van publieke financiën in de nieuwe post-Covidcontext.

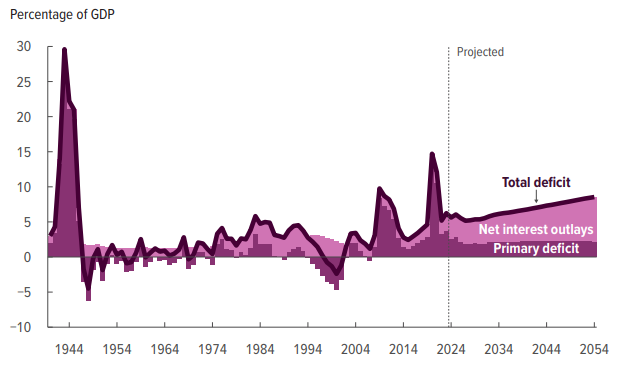

Het startpunt is eenvoudig. Na de globale, en Europese in het bijzonder, schuldencrisis van ongeveer een decennium geleden is er aan het onderliggende probleem – te hoge schuldniveaus – amper iets gedaan. Een uitzonderlijk stimulerend monetair beleid creëerde een drogbeeld van financiële stabiliteit door de hoge schuld betaalbaar te houden. De inflatieschokken tijdens en na de pandemie lossen de fata morgana op. Er blaast een nieuwe wind door Frankfurt en door Washington met een ander renteklimaat tot gevolg. De rentesneeuwbal en de vicieuze cirkel waarin hij rolt zijn terug van weg geweest. Het CBO becijferde dat enkel de kostprijs van het financieren van uitstaande schuld zal oplopen van gemiddeld 1.8% van het BBP in de periode 1994-2023 tot 3.1% dit jaar, 3.9% in 2034 en 5% in 2044. In die context zwelt het Amerikaanse overheidstekort aan van meer dan 5% van het BBP dit jaar tot meer dan 6% en meer dan 7% over de volgende twee decennia (in een scenario van VS 10j rente constant iets boven 4%). De schuldwaakhond houdt bovendien rekening met het beëindigen van subsidieprogramma’s voor sociale zekerheid (Obama) en belastingverlagingen (Trump). De rentesneeuwbal knipt de fiscale vleugels van toekomstige regeringen. In absolute cijfers wordt het nog indrukwekkender: het volgende decennium betaalt de VS voor $12 400 miljard aan rentelasten, meer dan het dubbele van de uitgaven tussen 2005 en 2024. Dit jaar is de rentelast ($870 miljard) groter dan bijvoorbeeld defensie-uitgaven. Enkel sociale zekerheid en Medicare nemen een nog grotere hap uit het budget. Ook die vaststelling is zorgwekkend gegeven de verouderende Amerikaanse bevolking. Ter vergelijking: net voor het uitbreken van de pandemie bedroegen rentelasten zo’n $350 miljard. De Amerikaanse schuldgraad stijgt van 99% van het BBP op vandaag tot boven de historische top van net na WO II (107%) in 2029 en verder richting 139% tegen 2044. De VS verloor vorig jaar al haar hoogste kredietrating bij Fitch omwille van de explosieve schuldcocktail en dit jaar dreigt hetzelfde bij Moody’s. Dan blijft geen enkele van de begeerde AAA-ratings nog over.

De herfinanciering van de Amerikaanse schuld zorgt nog niet voor problemen. Toch zijn er aantal op te volgen trends. De zeer liquide Amerikaanse overheidsmarkt is een toevluchtsoord voor buitenlandse FX reserves van bijvoorbeeld centrale banken. Voor de pandemie hadden ze ongeveer één derde van de Amerikaanse schuld in handen. Dat aandeel viel ondertussen terug tot minder dan 25%. Behalve aantrekkelijkere alternatieven wordt schuldfinanciering een geopolitiek wapen. Een andere vaststelling is dat de Schatkist meer en meer, en meer dan aanbevolen, beroep doet op kortetermijnfinanciering (< 12maanden; 22.4% van de uitstaande schuld t.o.v max 20% richtlijn) wat zelden een sterktebod is. Voornamelijk geldmarktfondsen en in mindere mate hedge funds houden de boel voorlopig draaiende. Strengere regulering bindt de handen van financiële instellingen. Tot slot mogen we niet vergeten dat de Amerikaanse Fed haar obligatieportefeuille afbouwt waardoor de grootste, prijsongevoelige slokop de markt verlaat. De klok tikt tegen de VS. De (fiscale) foutenmarge is quasi nihil. Vroeg of laat eindigt dit met hogere (krediet)risicopremies en nog hogere Amerikaanse (lange) rentes.

Mathias Van der Jeugt, KBC Marktenzaal

Begrotingstekort VS: rentesneeuwbal aan het werk (bron: CBO)