Is de Fed klaar voor de nieuwe realiteit?

We komen deze week ogen, oren en handen te kort. Het regent beleidsvergaderingen van centrale banken in zowat elk werelddeel. Een vooruitblik op elk van hen zou ons te ver leiden. Dus beperken we ons op dit inloopdagje tot de voornaamste: de Federal Reserve.

De maartvergadering gaat samen met bijgewerkte inflatie- en groeiprognoses en een nieuwe inschatting van de Fed-raadsleden over het verloop van de beleidsrente (5.25-5.5%). Er valt veel over te zeggen, zeker na de Amerikaanse cijfers van vorige week. Consumenteninflatie (CPI) verraste voor een tweede keer op rij in sterke zin. Verborgen onder het algemene cijfer (3.2%) schuilen een resem uitgezuiverde maatstaven die op een nog veel hardnekkigere inflatie wijzen. Producenteninflatie (PPI) daags nadien bestendigde én versnelde de uitbodeming die sinds eind vorig jaar gaande is. Deze “inflatie aan de fabriekspoort” is vaak richtinggevend voor de consumentenvariant. Een opwaartse herziening van de inflatievoorspellingen dringt zich op. Voor het eerst sinds enige tijd knippert het gevarenlampje opnieuw. Door de aanhoudende economische veerkracht helt de risicobalans van de bbp-voorspellingen over in het voordeel van sterker i.p.v. zwakker. En wat de werkloosheidsgraad betreft, denken we dat Powell en co zich niet door de onverwachte opsprong tot 3.9% (februari) laten misleiden. De arbeidsmarkt normaliseert, ze is allesbehalve in verval.

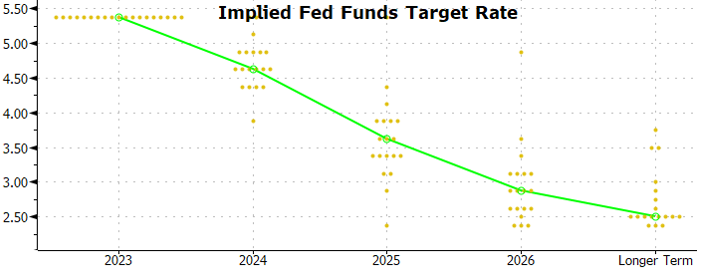

De manier waarop de Amerikaanse trein voort dendert doet een belangrijke vraag rijzen: hoe restrictief is het monetair beleid écht? Hier komt het concept van de neutrale rente om de hoek kijken. Fed-gouverneurs schatten het niveau ervan momenteel in op 2.5%. De neutrale of evenwichtsrente duidt de grens aan tussen een ondersteunend (Fed-rente <2.5%) en restrictief (>2.5%) beleid. 5.25-5.5% is aanzienlijk hoger maar waar blijft dan de impact? De kans is reëel dat de neutrale rente sinds Covid structureel noordwaarts opschoof. Dit debat woedt al lang en steeds meer onder beleidsmakers. Minstens 7 van de 18 Fed-leden schat het neutrale niveau hoger in dan de 2.5%. Drie van hen zien 3.5% (en meer) als realistischer. Dat zet het huidige niveau van de beleidsrente in een compleet ander daglicht. We sluiten het niet uit dat de Fed de nieuwe situatie woensdag erkent. Gezien het belang zal zelfs een kleine aanpassing de markt niet ontgaan. Het volstaat dat twee bijkomende leden hun individuele voorspellingen opwaarts bijstellen.

Het concept van neutrale rente is dan wel theoretisch, het heeft gevolgen voor de praktijk. Want hoe hoger, hoe minder ruimte tot Fed-renteverlagingen. Waarschijnlijk gaat de centrale bank nog steeds uit van drie renteknippen dit jaar, goed voor een cumul van 75 basispunten. Op vlak van timing leent een start in september zich daar echter steeds beter toe, onder meer omwille van statistische effecten die het inflatiecijfer de komende maanden mee hoger stuwen en de handen van de Fed gebonden houden. Een latere start én hogere neutrale rente effenen het pad voor een oppervlakkigere neergaande rentecyclus waar noch de Amerikaanse rentemarkt noch de dollar momenteel volledig is op voorbereid.

Mediaanrentevoorspellingen: erkent de Fed de nieuwe realiteit?