ECB kiest voor uitstel, geen afstel

Aanstaande donderdag moest een belangrijke dag voor de ECB worden. We verwachtten ons aan een grondige herziening van de blauwdruk voor het jaar 2022 die de centrale bank pas in december op papier zette. De verbale plotwending gebeurde begin februari, bij monde van ECB-voorzitster Lagarde. Iets meer dan een maand later haalt de donkere realiteit Frankfurt alweer in. De conclusie luidt: uitstel, maar geen afstel.

Op de illustere beleidsvergadering in februari sprak Lagarde over unanieme bezorgdheid rond inflatie en de impact ervan op de consumenten. De gemiddelde prijsstijging in januari, gepubliceerd daags voor de ECB-bijeenkomst, liep onverwacht voort op tot 5,1%. Dat record sneuvelde al in februari (5,8%). Er drong zich een grondige analyse op. Lagarde bombardeerde de maart-vergadering tot een van de belangrijkste van de afgelopen jaren.

Sindsdien veranderde de omgeving radicaal. De Russische dreiging langs de Oekraïense grens ontaardde in een regelrechte invasie. De economische impact kan substantieel zijn. ECB-hoofdeconoom Lane rekende op 0,3-0,4% maar dat was voor de escalatie begin vorige week. Een snelle oplossing voor het conflict is sindsdien verder weg dan ooit. Het belangrijkste kanaal is dat van de inflatie. Grondstofprijzen swingen de pan uit. Dat is niet alleen het geval voor olie (bijna (130/vat) en gas (een zoveelste record) maar ook voor koper, palladium, nikkel, graan of tarwe. Als grote importeur van heel veel van die materialen, werkt de onophoudelijke verzwakking van de euro als accelerator. Het besteedbaar inkomen staat onder druk, (energie-intensieve) investeringen worden uitgesteld of geannuleerd wegens onvoldoende rendabel. Zowat elke ECB-gouverneur die vorige week het woord nam, pleitte ervoor om in de huidige omstandigheden de kat uit de boom te kijken, ook al blijkt donderdag dat inflatie de 2%-doelstelling op de middellange termijn zal overschrijden. Voor een ernstige economische inschatting van het conflict moet de hemel eerst wat opklaren.

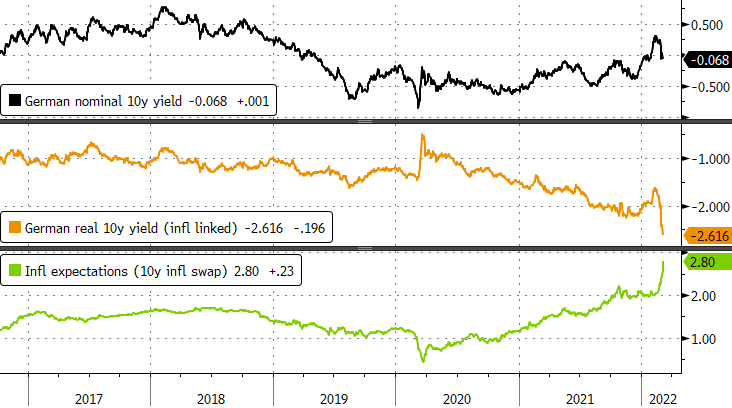

De financiële markten temperden inmiddels de verwachtingen. De inflatieverwachtingen stegen ondertussen richting 2,8% (!) maar Duitse (reële) rentes kelderden in geen tijd met tientallen basispunten. Het veilige-haven-effect versterkte die beweging wel. Europese swaprentes hielden bijvoorbeeld beter stand. In tegenstelling tot in Duitsland handhaaft het korte eind van de euro swapcurve zich nog boven de niveaus van net vóór de verbale bocht. Dit impliceert dat de markt ECB-normalisatie toch niet helemaal afschrijft. Een positieve depositorente - hetgeen overeenkomt met twee renteverhogingen – is misschien niet meer voor 2022, maar de geldmarkt houdt wél nog vast aan één rentezet van 25 bpn tijdens jaareinde. Dat is ook nog steeds ons basisscenario. We kijken uit naar april, ten laatste juni, voor de officiële communicatie rond de stopzetting van de netto-aankopen in kw3 waarmee het pad richting renteverhoging geëffend wordt. Voor de Europese eenheidsmunt ziet het er niet te best uit. De euro biedt weinig tot geen weerwerk tegen elke andere grote munt. Er is weinig wat de ECB daar aan kan doen. Daarvoor moet eerst het algemeen klimaat verbeteren. EUR/USD brak vorige week beneden 1,10 en handelt nu aan 1,085. Vanuit technisch oogpunt ligt de weg open naar de coronadieptepunten in de buurt van 1,06.

Duitse tienjaarsrente: decompositie