De wisselmarkt anno 2021

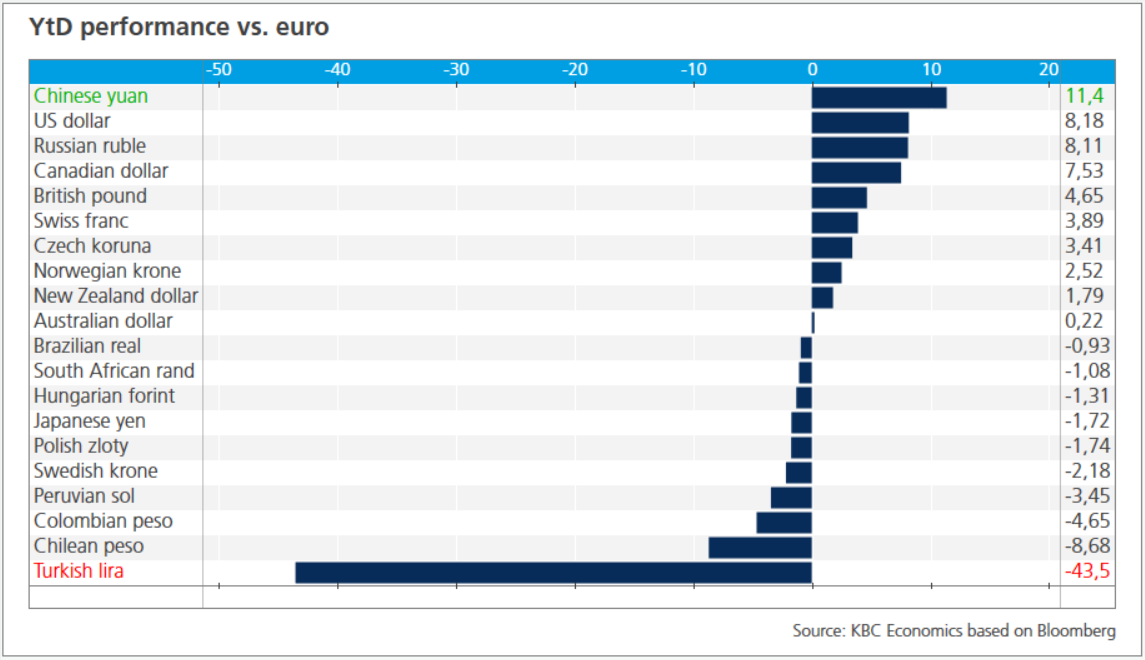

Vandaag blikken we terug op het jaar vanuit de wisselmarkt. Ook voor de munten kenmerkt 2021 zich als het jaar van de inflatie. Veel centrale banken namen vervroegd afscheid van het ultrasoepel monetair beleid. Sommigen spartelden toch tegen. Turkije bv. verlaagde de beleidsrente, ondanks torenhoge inflatie. De markt verloor het vertrouwen. Ze is getuige van een zichzelf versterkende spiraal van oplopende prijzen, negatievere (reële) rentes en een verzwakkende munt. De Turkse lira is dit jaar hekkensluiter met een daling van 40% en meer!

Anderen, zoals in Centraal-Europa, voerden een meer orthodox beleid. De Tsjechische centrale bank onderscheidde zich snel van haar Poolse en Hongaarse collega’s met een zeer agressieve inflatieaanpak. Hoewel de nettowinst voor de CZK (+3%) groter kon en mocht, vallen vooral de PLN (-2%) en HUF (-1%) op als lokale achterblijvers. De Poolse en de Hongaarse centrale bank verlegden nochtans de focus van groei naar inflatie. Maar de aarzelende start, de naar verhouding nog altijd erg negatieve reële rente én het hangend juridisch dispuut met de EU werpen een schaduw over de respectievelijke munten.

Zuid-Amerika sprong noodgedwongen mee op de normalisatiekar. De monetaire condities verstrakten er om de inflatie te bestrijden, maar centrale banken dweilden met de kraan open. De Chileense (-9%) of Colombiaanse peso (-5%) en aanverwanten slikken ferme verliezen. Dit ondermijnt het monetair beleid. Economische en politieke instabiliteit maar ook de epidemiologische omstandigheden (vaak lage vaccinatie) wegen doorgaans zwaar(der) door in de analyse van de markt.

Ook Rusland en de roebel zijn maar al te vertrouwd met (geo)politieke onzekerheid, vaak met economische repercussies. Denk aan de situatie nabij de Oekraïense grens en de dreiging van internationale sancties. Toch hoort de munt bij het koppeloton. De appreciatie van bijna 10% steunt op de aanpak van de centrale bank. De beleidsrente zal tegen eind dit jaar naar verwachting verdubbeld zijn (8,5%). Voorts is er de aanzienlijke prijsstijging van olie (>50%) en aardgas (>400%!), twee paradepaardjes in Russische export.

Olie smeerde eveneens de motor van munten zoals de Canadese dollar. De Bank of Canada nam bovendien als eerste van de grote jongens de afslag “beleidsnormalisatie” door in april al de netto-obligatieaankopen terug te schroeven. Het gaf de CAD een voorsprong op collega-oliemunten zoals de NOK, die maar matig profiteert van de beperkte opwaartse rentecyclus die de Norges Bank vooropstelt.

De munten Down Under steunen ook op een sterke grondstoffenpijler. De Aussie dollar put moed uit de scherpe prijsstijging van steenkool en gas. Voor de Nieuw-Zeelandse dollar zijn de wereldwijd gestegen voedselprijzen een zegen. Toch stelt hun prestatie weinig voor. Ze zijn echter even gevoelig aan grondstoffen als aan het risicosentiment. Beiden verloren sinds november alleen al 4% door de omikron-hectiek. Dat brengt ons bij de veilige havens; de Japanse yen en de Zwitserse frank. Het valt op dat vooral die laatste 2021 sterk afsluit (+4%). JPY kampt met oplopende rentes, zeker in de VS. CHF opereert vooral in een Europese context. Daar zijn de reële rentes zó negatief dat zelfs de CHF aantrekkelijk oogt, vooral in onzekere Covid-tijden.

De Chinese yuan ondervindt aan den lijve wat een écht verleidelijk rentevoordeel oplevert. Met 11% winst spreken we van een boerenjaar. De munt profiteert voorts van een niet te stillen honger naar goederen (recordexport). De interne economie vertraagt wat maar de overheid overweegt volgend jaar fiscale ondersteuning. China’s centrale bank voelt wel zich steeds oncomfortabeler met die sterke munt.

We eindigen met de klassieke drie. USD (8%) als GBP (5%) tekenen mooie winsten op t.a.v. de euro. De beschuldigende vinger wijst naar de ECB. De Fed (VS) en de Bank of England (VK) namen de bocht inzake inflatie. Later deze week volgen de gevolgen voor het beleid. De ECB houdt vast aan een achterhaalde verhaallijn en ontlokte een vertrouwenscrisis in de euro. Ze stuurt binnenkort best een duidelijk signaal uit. Anders dreigt een zichzelf versterkende spiraal van een verzwakkende munt, oplopende prijzen en negatievere (reële) rentes dreigt. Tiens … dat klinkt bekend.