Met of zonder richtlijn: volatiliteit zal er zijn!

Goedemorgen dames en heren,

4.25% tegen maart volgend jaar en de volgende 12 maanden zeker niet lager.

Ik wens jullie een prettig weekend. We zien elkaar terug op 21 september.

Voor markten mag Fed-voorzitter Powell alle extra economische inzichten gerust achterwege laten zolang hij maar duidelijkheid biedt op de drieledige vraag: hoe hoog, hoe snel en voor hoe lang?

We spelen vandaag advocaat van de duivel: zal Powell überhaupt specifieke richtlijnen geven over de korte-, laat staan, langetermijn beleidsintenties van de Fed? De publicatie van de notulen van de juli ECB-vergadering riep gisteren een herinnering op aan de vraag-en-antwoordsessie van Powell na de Fed-vergadering in diezelfde hooimaand. In de notulen stelde de ECB dat ze intentioneel afstand nam van haar communicatiepolitiek mbt beleidsrentes. Die “forward guidance” was een sterk instrument als de rente aan de bodemgrens zit. De centrale bank garandeerde er voor langere tijd een soepel beleid mee. In de huidige omstandigheden ontneemt forward guidance de centrale bank alle flexibiliteit, optionaliteit en data-afhankelijkheid. In juli kwam Powell al tot dezelfde conclusie. De Fed verhoogde de beleidsrente in mei met 50 basispunten en beloofde een zelfde “strakke” tempo op de volgende vergaderingen. Uiteindelijk haalde de Fed tot tweemaal toe bakzeil en verhoogde ze de beleidsrente in juni en juli met 75 basispunten na evenveel opwaartse inflatieverassingen en -versnellingen. Powell wil zich geen drie keer aan dezelfde steen stoten. Geloofwaardigheid blijft het hoogste goed van een centrale bank. Voor je het weet smeren ze je de bijnaam “unreliable boyfriend” aan. Een centrale bank kan en wil zelf geen bijkomende bron van volatiliteit worden. Spreken is zilver, zwijgen is goud, besloot Powell. En dus volgde in juli geen specifieke richtlijn voor september. Het staat als een paal boven water dat de verstrakkingscyclus van de Fed nog niet voorbij is, maar voor de rest ontbreekt het aan perspectief. Powell en co dekten zich zo in voor de economische cijfers tussen 27 juli en 21 september. Ondertussen kregen we al één extra maandreeks aan cijfers, en hebben we er nog één tegoed. Waarom zou de insteek van de Fed – de handen zo lang mogelijk vrij houden – nu al wijzigen?

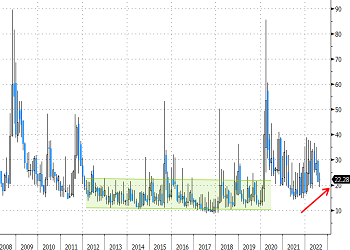

Een januskop is de personificatie van het marktgedrag dat volgde na de juli Fed-beslissing. Markten geraakten in het decennium na de financiële crisis gewend aan de vaste hand van de Fed die alle marktvolatiliteit onderdrukte. Bij gevolg hinkt ze nu tussen twee gedachten: die van een voorzichtige Fed die rekening houdt met het toekomstige recessierisico door de normalisatiecyclus te vertragen en die van een agressieve Fed die haar inflatiekruistocht onverminderd voortzet met snelle en grote renteverhogingen. Voor wie de memo heeft gemist: volatiliteit is terug van weggeweest.

Mathias Van der Jeugt, KBC Marktenzaal

VIX-volatiliteitsindex: einde aan voorspelbaarheid van Fed-beleid luidt terugkeer van marktvolatiliteit in