Amerikaanse rentes verstevigen bodem

De Amerikaanse rentes sloten de maand augustus vorige week in mineur af. Van maandag tot en met donderdag ging het bergaf met verliezen tot 20 basispunten. Het korte eind kreeg de zwaarste klappen. Vrijdag één september vond de markt waar het (een deel van) de schoolgaande jeugd aan ontbrak: goesting om er opnieuw aan te beginnen.

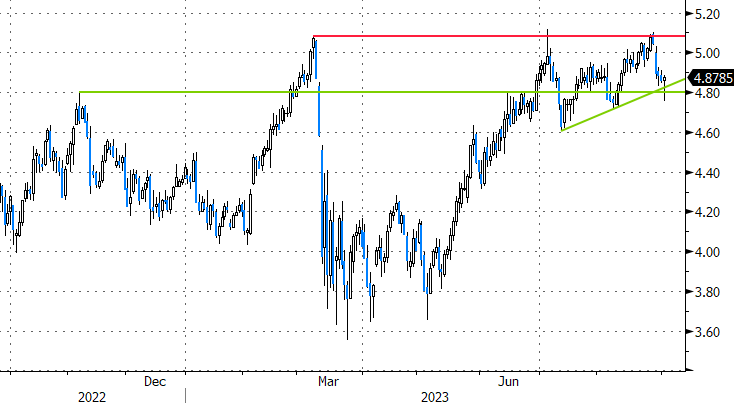

De Verenigde Staten trakteerden ons vorige week op een stevige portie cijfers. Het is belangrijk te schetsen hoe de markt die economische update tegemoet ging. De geldmarkt verdisconteerde een goede kans voor een finale renteverhoging tot 5.5-5.75%. Voor de eerste volledige renteverlaging was het aftellen tot de tweede jaarhelft van 2024. Geprijsd tot in de perfectie. De Amerikaanse tweejaarsrente was een zucht verwijderd van de cyclische piek in juli op 5.12% - het hoogste niveau sinds 2007.

Sinds dinsdag kwam de klad erin. Het aantal openstaande vacatures (JOLTS) viel in juli met meer terug dan gedacht. Bovendien werd het junicijfer neerwaarts bijgesteld. De JOLTS gelden als een vooroplopende indicator voor de arbeidsmarkt. De belangstelling ervoor groeide de laatste maanden aanzienlijk. Na de JOLTS volgden een teleurstellend consumentenvertrouwen (Conference Board), ADP-jobrapport voor augustus en de mindere tweedekwartaal groeicijfers (2e lezing). Elk van hen kwam met enkele kanttekeningen. Het aantal openstaande betrekkingen bevindt zich bijvoorbeeld nog altijd ver boven de pre-pandemische niveaus en ADP tilde de juli-tewerkstellingsgroei met een bijkomende 50k op. Voor dat soort nuances was er geen plaats.

Het officiële arbeidsmarktrapport voor augustus (payrolls) op vrijdag was in eerste instantie meer van hetzelfde. De markt keek naast een robuuste jobcreatie van 187k en focuste op de neerwaartse herziening (-110k) voor de twee vorige edities. De werkloosheidsgraad trok onverwacht hoger tot 3.8%, weliswaar omdat de participatiegraad tot het hoogste niveau van deze cyclus klom. De loongroei matigde tot 0.2% m/m. Op jaarbasis stabiliseerde het tempo zich echter al sinds maart op niveaus (4.3%) boven het gemiddelde in de jaren voor corona (iets boven 3%). We spreken niet van een heuse afkoeling van de arbeidsmarkt, wel van beginnende normalisatie na extreme krapte. De belangrijkste vraag is of dat proces zich wel voldoende snel voltrekt. Op dit moment neigt ons antwoord naar “nee”. Bovendien stellen we vast dat de sector het meest gevoelig aan het strakke Fed-beleid voor een tweede maand op rij stilletjes aan de rug recht. De economische malaise in de maakindustrie was volgens het ISM-bedrijfsvertrouwen, gepubliceerd na de payrolls, minder diep in augustus (47.6) dan in juli (46.4). De nood van een voldoende lang en restrictief genoeg monetair beleid is eens te meer duidelijk. Mede met behulp van naburige technische steunzones blies de rentecorrectie de aftocht. Zowel het korte als het lange eind sloot de week hoger af, met de bodem onder hen opnieuw beter beschermd.

Vanaf nu is het hoofdzakelijk aftellen tot 13 september. Een week voor de septemberbeleidsvergadering (20 september) krijgt de Fed nog de laatste belangrijke input vanop het inflatiefront. Tussendoor krijgen we nog enkele andere interessante data (zoals de diensten-ISM op woensdag) maar het is de CPI die zal beslissen over een laatste renteverhoging, in september dan wel november. Van de bijna 70% kans waarmee de markt vóór de cijferregen van vorige week speelde, schiet nog amper 40% over.

Amerikaanse tweejaarsrente breekt correctie af na meer dan degelijke payrolls