Dollarswapovereenkomsten garanderen de beschikbaarheid van liquiditeit

Als gevolg van de turbulenties in de bancaire sector, met als katalysator het faillissement van SVB, bereiden de grote centrale banken zich voor op het mogelijke gevaar van een dollarschaarste voor niet-Amerikaanse banken, die geen rechtstreekse toegang hebben tot de Fed. Zo’n schaarste, hoewel onwaarschijnlijk, zou kunnen ontstaan indien de financieringsmogelijkheden in dollar door een fors oplopende risicoaversie ernstig worden verstoord.

Daarom besloten zes van de belangrijkste centrale banken (Fed, ECB, Bank of Canada, Bank of England, Bank of Japan en de Zwitserse Nationale bank) op 19 maart om hun bestaande (wederzijdse) 7-daagse valutaswaplijnen niet enkel met weekfrequentie, maar met dagelijkse frequentie aan te bieden. Het afgesproken bedrag dat zo kan worden geleend in de munt van de partner-centrale bank was al ongelimiteerd, en dat kan dus nu op elk moment ingaan. Die uitzonderlijke maatregel werd van kracht op 20 maart en duurt ten minste tot eind april om de vlotte werking van de marktfinanciering in US dollar te ondersteunen. De swaplijnen dienen als een belangrijk liquiditeitsvangnet, dat een plotse ‘credit crunch’ voor bedrijven en gezinnen moet helpen vermijden.

Lessen uit de Grote Financiële Crisis

De swaplijnen zijn deel van de lessen die de grote centrale banken trokken uit de Grote Financiële Crisis. Na de val van Lehman Brothers in september 2008 droogden de financieringsmogelijkheden op de Amerikaanse markt op door de forse toename van risicoaversie. In die omstandigheden werd het zeer moeilijk voor niet-Amerikaanse banken om aan voldoende US dollar te raken om zo hun activa in USD te financieren. Dat zorgde voor het gevaar dat die banken die activa overhaast moesten verkopen (‘fire sale’) en zo extreme prijsvolatiliteit zouden veroorzaken. Om dat te voorkomen, spraken de centrale banken bilaterale valutaswaplijnen af. In het kader van zo’n swaplijn-overeenkomst kan bijvoorbeeld de ECB aan de Fed tijdelijk USD vragen in ruil voor EUR. Zo moet de ECB niet uit haar eigen deviezenreserves putten. Vervolgens stelt de ECB de verkregen US dollars ter beschikking aan een bank uit de eurozone in een klassieke repo-operatie, met een dollar-gedenomineerd activa als onderpand. Per saldo krijgt een eurozonebank, die geen rechtstreekse toegang heeft tot de Fed, zo via de ECB indirect wel toegang tot Fed dollar-liquiditeiten.

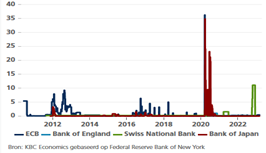

In 2011 werden deze ad hoc-valutaswaplijnen gegroepeerd in een netwerk tussen de zes vermelde centrale banken. In oktober 2013 werden die tijdelijke afspraken dan geïnstitutionaliseerd in een permanent kader. Voor de ECB hebben deze dollarswaplijnen hun nut bewezen in Europese overheidsschuldencrisis, en vooral tijdens het uitbreken van de pandemie vanaf maart 2020. Door de extreme risico-aversie op de markten was er toen een ‘run’ op US dollar-liquiditeit, die met behulp van de valutaswaplijnen ten dele kon worden opgevangen.

Op dit moment loopt het niet zo’n vaart. We mogen echter niet vergeten dat de Fed tot nader order elke maand voor 95 miljard USD liquiditeit uit de markt haalt door haar QT-programma. Tot nu toe is dat geen probleem, maar wanneer een kritieke drempel wordt overschreden, kunnen de valutaswaplijnen weleens opnieuw hun nut bewijzen.