Na payrolls ook CPI in schaduw van SVB?

Toen Jerome Powell vorige week voor het Congres verscheen, lag alles plots weer open. De terugkeer van renteverhogingen met 50 bpn op de vergadering van maart was meer waarschijnlijk dan verder gaan op het pad der geleidelijkheid (25 bpn). Als de economische data het maar verantwoordden. Het Amerikaanse banen- (vorige vrijdag) en het inflatierapport (morgen) zouden het lot definitief beslechten. De hele Silicon Valley Bank (SVB) saga zorgde echter voor een totale reset. Hoe zou het in normale context verlopen zijn?

De SVB-bal ging donderdagnamiddag aan het rollen. Tot dan dichtte de Amerikaanse geldmarkt het scenario van een renteverhoging met 50 bpn in maart een kans toe van ruwweg 75%. Alleen een stevige misser in het jobrapport en het inflatiecijfer kon die balans nog doen kantelen. Quod non. De Amerikaanse tewerkstelling zwol in februari met nog eens 311 000 aan. Dat was meer dan de verwachte 225 000. De werkloosheidsgraad klom ietsje hoger, tot 3.6%, maar dat ging gepaard een toegenomen participatiegraad. Dit betekent dat meer Amerikanen zich op de arbeidsmarkt wagen. En die nemen rustig de tijd om de geschikte job te vinden. De loongroei miste nipt de lat. Op maandbasis stegen de lonen met 0.2% (4.6% j/j). Analisten rekenden op een evenaring van het tempo in januari (0.3% m/m).

Zonder meer een sterk rapport, dus. Maar had het die laatste 25% twijfelaars over de streep getrokken? Wellicht niet. In tegenstelling tot de januari-editie, waren er nu (in theorie) argumenten onder de vorm van de loongroei & de werkloosheidsgraad die Team 25 kon aangrijpen. Weinig overtuigende argumenten, dat wel. In een parallel universum zónder faling van SVB kwam het dus aan het februari-inflatiecijfer toe om de markt in een definitieve plooi te leggen.

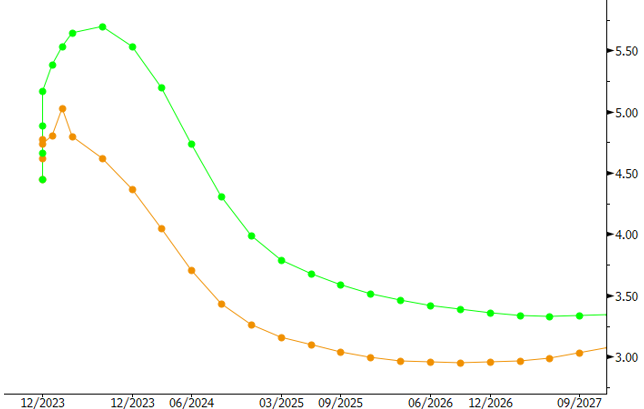

Maar de omstandigheden hier zijn wat ze zijn en SVB wordt geliquideerd. De Amerikaanse overheid en de Federal Reserve werkten afgelopen weekend een reeks maatregelen uit om het risico op een algemeen verlies aan vertrouwen in te dijken. De staat breidt het depositogarantiestelsel uit voor deposito’s van meer dan 250 000 dollar en de Fed richt een nieuwe ontleningsfaciliteit met soepele voorwaarden waar eventueel andere noodlijdende instellingen beroep op kunnen doen. Maar de nervositeit intensifieert. Europese beurzen verliezen vanmorgen 3% en meer. De vlucht naar kwalitatief overheidspapier leidt tot een nieuwe tuimelperte in Amerikaanse en Duitse rentes. Vooral het korte eind staat onder immense neerwaartse druk. De 2j.-rente in de VS verliest op drie dagen tijd bijna 80 bpn. Duitsland komt dicht in de buurt met 72 bpn, waarvan liefst 40 bpn vandaag alleen al. De markt concludeert dat risico’s voor financiële stabiliteit zwaar(der dan inflatie) zullen doorwegen in het monetair beleid. Ze anticipeert momenteel nog op minder dan één Fed-renteverhoging. Renteverlagingen tegen eind dit jaar maken hun rentree. De verwachte piek in de ECB-beleidsrente zakt van 4%+ naar 3.25%. In beide gevallen is dat ons inziens een grove onderschatting die, zoals het Britse voorbeeld van eind september ons heeft geleerd, de komende weken de realiteitstoets niet doorstaat. Er is uiteraard wel een kritieke randvoorwaarde: dat de genomen maatregelen een potentieel domino-effect afwenden.

Marktverwachtingen Fed-beleidsrente: na Powell (groen) vs vandaag (oranje)