BoJ neemt haar bocht, willen of niet

(voegt drama toe) Er zijn geen negatieve rentes meer! De laatste der Mohikanen gooide vorig jaar in extremis de handdoek in de ring. Nee, de Bank of Japan verhoogde op de beleidsvergadering van 20 december niét de beleidsrente. Die blijft voorlopig steken op -0,1% (oké, negatieve rentes zijn misschien niet volledig uitgeroeid). Maar een andere, onverwachte beslissing door de centrale bank ontlokte een rentestijging die de volledige Japanse rentecurve voor het eerst sinds 2015 in positief terrein bracht. De Japanse yen kreeg vleugels. USD/JPY test op vandaag een belangrijke steunzone in de buurt van 130.

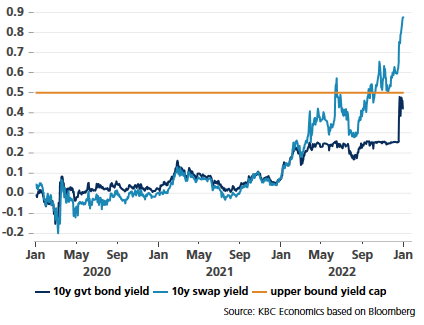

Naast de negatieve beleidsrente experimenteert de BoJ in haar monetair beleid met renteplafonds. Tokio fixeert sinds 2016 de 10j.-rente op een niveau dichtbij 0% met een toegelaten afwijking van 25 bpn. Om dat te realiseren, koopt/verkoopt de BoJ overheidsobligaties wanneer de rente te ver boven/onder dat niveau beweegt. Het idee ontstond destijds om lange rentes uit de historische dieptepunten te trekken. Een steilere rentecurve stimuleerde hopelijk de kredietverlening en zo ook de economie en de hardnekkig lage inflatie.

Maar hardnekkig lage inflatie, dat is zo 2021, zélfs in Japan. De algemene prijsdruk liep in november op tot 3,8%, het hoogste peil sinds 1990. Gezuiverd voor voeding en energie evenaarde kerninflatie niveaus van 1992 (2,8%). Wereldwijd oplopende inflatie en anticipatie op drastische actie door centrale banken resulteerden afgelopen jaar in haast ongeziene rentestijgingen. Die opwaartse druk waaide ook over naar het Japanse eiland. De BoJ moest vol aan de bak: behalve in de zomer intervenieerde ze sinds april continu om de tienjaarsrente te verankeren op de 0,25% bovengrens. De centrale bank bezit daardoor sinds december al meer dan de helft van de uitstaande obligaties.

Dat is uiteraard een onhoudbare situatie. Maar niets deed vermoeden dat de BoJ daar eind vorige maand wat aan zou veranderen, integendeel. Enter Kuroda. De BoJ-voorzitter kondigde een verdubbeling van de toegelaten afwijking aan van 25 tot 50 bpn. Het nieuws stuurde schokgolven door de markt. Het werd aanzien als de start van de normalisatie, te meer omdat hij en andere bestuursleden in het verleden zo’n uitbreiding vergeleken met een volwaardige renteverhoging. De BoJ relativeert de beslissing en zegt dat het gaat over een maatregel bedoeld om de algemene marktwerking/liquiditeit te verbeteren. Ze voelde de bui allicht wel hangen. Liquiditeitsbesognes ten spijt trok ze tegelijk de maandelijkse geplande obligatieaankopen op én behield ze de mogelijkheid om ad hoc ongelimiteerd op te treden op alle looptijden indien nodig. En dat was het ook: in de dagen daarna trokken de rentes tot 10 bpn en meer hoger. Dat zijn enorme bewegingen naar Japanse normen. De tienjaarsrente spurtte meteen richting de nieuwe bovengrens.

Hoe de BoJ de beslissing ook noemt, voor de markt is het duidelijk. Japan maakt zich op voor een exit uit het ultrasoepel beleid. Met zijn bocht plaveide Kuroda de weg voor zijn opvolger, die in april aantreedt. Volgens de swapmarkt is het lot van het renteplafond op 10-jarige obligaties bezegeld. En hier en daar klinkt het dat op de eerste beleidsvergadering onder de nieuwe leiding later in april een eerste renteverhoging volgt. Meer signalen in die richting komen er mogelijk al deze maand. Volgens de doorgaans goed ingelichte Japanse zakenkrant Nikkei overweegt de BoJ om op 18 januari de nieuwe inflatievoorspellingen aan het eind van de beleidshorizon tot dichtbij 2% op te trekken. Zijn er binnenkort écht geen negatieve rentes meer?