Heeft de ECB nog een keuze?

Hoe anders kan de (rente)wereld er uitzien in enkele maanden. Donderdag op haar beleidsvergadering, moet het comité van ECB-voorzitster Lagarde opnieuw achter de feiten aan, zowel inzake inflatie als i.v.m. de marktverwachtingen. In december bracht ze een uitgekiend plan om de netto-obligatieaankopen onder PEPP uit te doven doorheen 2022. Mogelijke marktverstoring door het stoppen van die crisisaankopen zou ze uitvlakken via degressieve aankopen onder het ‘gewone’ APP. De ECB hield wel vast aan het axioma dat de rente pas kon worden verhoogd na het einde van de aankopen. Een renteverhoging in 2022 was dus onmogelijk. Het was misschien ook niet nodig: de (tijdelijke) inflatie zou toch terugkeren beneden 2%.

De wetenschap past een paradigma aan als het de toets van de empirie niet meer doorstaat. Zoiets mocht ook de ECB ervaren. De ECB kon in maart niet anders dan haar inflatievooruitzichten aanpassen aan de realiteit: 5.1% dit jaar, 2.1% in 2023 en 1.9% in 2024. Alvast geen zorg meer dat inflatie structureel beneden 2.0% blijft. Daardoor kon/moest de ECB ook de obligatieaankopen versneld afbouwen, nu van € 40mld in april naar €20 mld in juni. Ze hield nog steeds vast aan een interval tussen het einde van de aankopen en de eerste renteverhoging. September werd een kanshebber voor de rente lift-off. Met 7.5% inflatie in maart was de ECB-voorspelling wel weer achterhaald nog voor de inkt droog was.

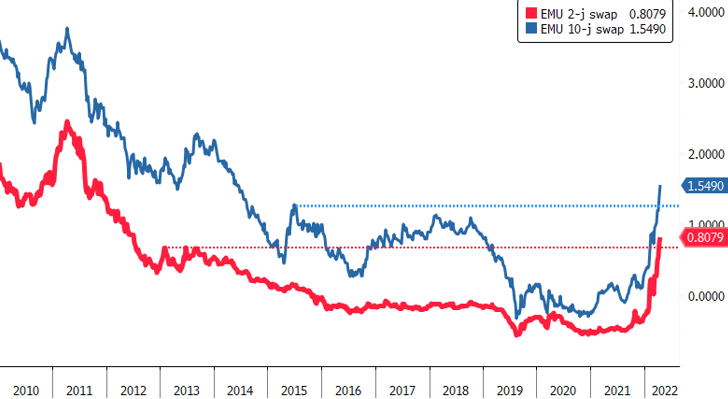

De ECB wordt echter niet enkel voorbijgestoken door de feiten (inflatie), ook door een nieuwe monetaire ‘tijdsgeest’. De markt ziet hoe andere centrale banken de rente sneller en forser verhogen om de ontsporende inflatie in te dijken. Ook de ECB-haviken willen niet meer talmen, zo bleek uit de notulen van de maartvergadering. Ze hebben een stevig dossier. De inflatieverwachtingen (10-j inflatieswaps) naderen de kaap niet van 2%, maar 3.0%! De inflatieverwachtingen zijn niet meer verankerd, niet in de markt en niet bij de Europese burger. De markt besluit dat de ECB opnieuw moet bijschakelen. Enige tijd wachten met de renteverhoging na het stoppen van de aankopen is achterhaald. De markt sluit een verhoging in juli niet volledig meer uit, gevolgd door mogelijk twee bijkomende stappen (of meer?) waardoor de beleidsrente eind dit jaar op 0.25% kan afklokken.

De ECB is natuurlijk niet verplicht om de markt te volgen. Ook hier doet zich echter een ‘paradigma-shift’ voor. ‘Forward guidance’ (de centrale bank die de markt zegt wat er te gebeuren staat) heeft plaats gemaakt voor ‘market guidance’. De markt dicteert wat de centrale bank best doet. Zo niet knapt die markt het werk zelf op via hogere rentes en dreigt een groot geloofwaardigheidsprobleem. Herinner Trichet: de enige naald in ons kompas is inflatie. Als de ECB dit niet langer honoreert zijn nog hogere inflatieverwachtingen (en dus hogere lange rentes) en een ‘yen-achtig’ verval van de euro een mogelijk gevolg.

Die hogere rentes zijn mogelijk een probleem voor de overheden, zeker van perifere landen. Daar dreigen stijgende spreads boven Duitsland de hogere rentes in de kernmarkten nog te versterken. Toch wil ook de Griekse, Italiaanse en Spaanse consument een oplossing voor de ontsporende prijzen. Niet toevallig waren er recent geruchten dat de ECB nadenkt over een mechanisme om de rentestijging in de periferie te temperen, bv. via flexibele herinvesteringen van de obligaties. Dat kan een indicatie zijn dat ook de ECB beseft dat ze moet handelen (eventueel met flankerende maatregelen) om de wanverhouding tussen inflatie en beleidsrente terug te dringen en dat de optie om nog lang te wachten (na juni) niet meer aan de orde is.

2-j EMU swap (rood) & 10-j EMU swap (blauw): rentemarkt treedt in nieuw tijdperk. Wanneer volgt de ECB?