Amerikaanse 10-j rente gezwind boven 1%!

Alles is relatief. Wie een jaar geleden, toen corona niet meer was dan een ver ‘fait-divers’ in China, voorspelde dat de Amerikaanse 10-j rente nu 1% zou staan, kreeg gegarandeerd het verwijt de aandacht te willen trekken met een extreem standpunt. Ondertussen is het referentiekader in de maatschappij, de economie en de markten grondig hertekend. In Europa zijn negatieve rentes al langer het ‘nieuwe normaal’. In de VS bleven de rentes op sporadische aberraties van de kortste looptijden na, positief. De vraag naar veilig papier door de onzekerheid, het Fed-engagement om de beleidsrente ‘sine die’ kort bij nul te houden en forse obligatieaankopen hielden de 10-j rente vorige jaar (ver) weg van de 1%. Sinds augustus tekent zich wel een geleidelijke opwaartse trend af. De reden: de ‘reflatietrade’.

Welke lading dekt die term? Het is een steen met veel facetten. De markt verwacht dat een ultra-soepel (monetair en fiscaal) beleid de globale economie terug op koers zal brengen waardoor ook de inflatie geleidelijk kan terugkeren richting de doelstellingen van de centrale banken. In de VS loopt dat inflatieherstel traditioneel iets vlotter dan in landen/regio’s zoals Japan of Europa. Die inflatie/reflatie logica wordt nog versterkt door een reeks andere facetten die deel uitmaken van eenzelfde verhaallijn. Hogere beurzen/minder risico-aversie, hogere grondstoffenprijzen, een lagere dollar, ze wijzen in dezelfde richting. De markt anticipeert op een herstel van de activiteit en hogere prijzen.

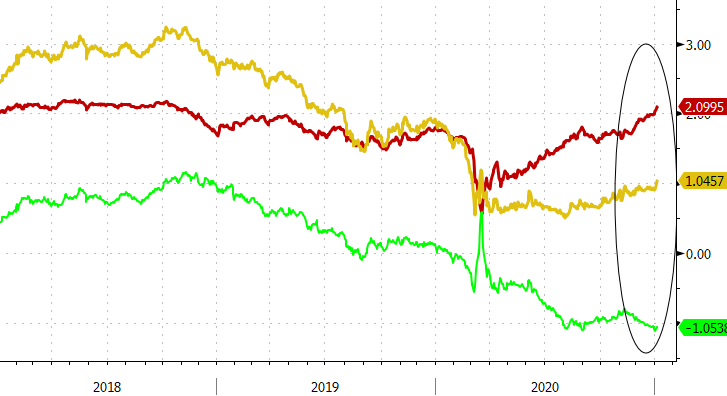

In principe gaat de ‘reflatiegedachte’ ook samen met hogere rentes, zowel een hogere reële rente als een stijging van de inflatie-component. Vergeleken met vroegere economische cycli toomt het engagement van de Fed om het herstel langdurig te ondersteunen en inflatie niet vroegtijdig af te remmen, de rentestijging nu wel in. Ook de obligatieaankopen remmen de stijging van de lange rentes af. De combinatie van neerwaartse druk op de nominale rente en oplopende inflatieverwachtingen leidde ook in de VS tot een fors negatieve reële rente (< -1%).

Zoals gezegd, klimt de Amerikaanse 10-j rente sinds de zomer geleidelijk hoger. De Fed kan eventueel proberen dit te counteren met meer obligatieaankopen of een verschuiving naar langere looptijden. Sommige Fed-leden spelen nog met dat idee. Anderzijds hoeft de Fed misschien niet zo ongelukkig te zijn met een iets hogere lange rente omwille van hogere inflatieverwachtingen. Dat was immers toch één van de doelstellingen van het extreem soepel beleid. Gisteren werd de rentestijging zelfs gedragen door zowel een stijging van de reële rente als de inflatieverwachtingen. Toegeven, die eerste factor blijft uiterst bescheiden. Maar de markt kijkt vooruit. Wat zijn de implicaties van een eventuele nieuwe forse fiscale injectie nu de Biden-administratie na het behalen van de twee cruciale zetels in Georgia de handen vrij heeft in het Congres? Het hoger aanbod aan obligaties zorgt voor opwaartse rentedruk. De Fed engageert zich dan wel om de aankopen aan te houden tot de inflatie en de tewerkstelling ‘duidelijk op weg zijn naar’ hun doelstelling. Met een forse bijkomende fiscale injectie kan het debat over die aankopen misschien in de tweede helft van dit jaar beginnen. Corona zorgde al voor onverwachte capriolen, in en buiten de markt. Toch denken we dat de geleidelijk opwaartse trend in de VS-rente een blijver is voor 2021. 1.27% (top maart) is een volgend ijkpunt op de grafieken. Een terugkeer boven 1.43% (bodem 2019) zou het ‘formele einde’ betekenen van de ultra-lage renteomgeving.

Figuur -VS 10-j rente : nominaal (geel), reëel (groen) inflatieverwachtingen (rood)