‘Normalisatie’ op de wisselmarkt

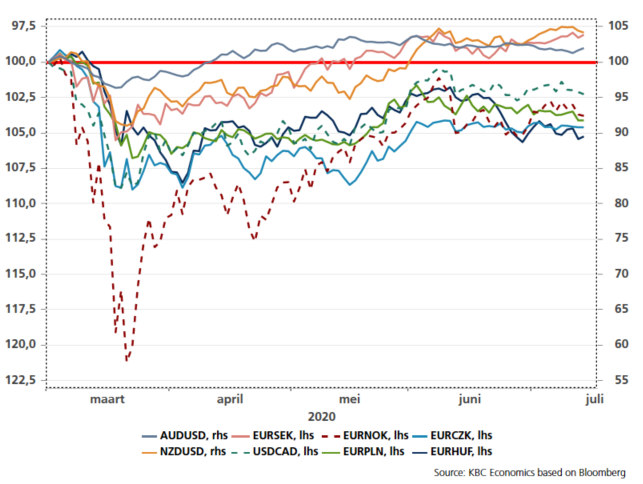

Toen midden maart de coronapaniek de markten verlamde, zorgde dat ook voor een algemene blockage op de wisselmarkt. De rush naar USD-liquiditeit stuurde de dollar fors hoger. Meer liquide munten, zoals de euro en de yen, konden de schade nog beperken. Met uitzondering van de Zwitserse frank, vielen zowat alle kleine munten zonder onderscheid in een zwart gat. Die beweging was meestal niet onmiddellijk gecorreleerd aan hoe sterk het land was blootgesteld aan (de gevolgen van) het coronavirus. De rush naar de dollar en/of de referentiemunt (voor de kleinere Europese munten de euro) was meestal zonder onderscheid. We zijn ondertussen vier maanden verder. De liquiditeitsinjecties en andere maatregelen om het goed functioneren van de markten te herstellen van zowat alle centrale bankiers, de Fed op kop, werpen resultaat af. De extreme risicopremies van de piek van de crisis zijn (fors) afgenomen, ook voor de kleinere munten. Zoals de meeste andere markten is het herstel van die munten in belangrijke mate schatplichtig aan het globale risicosentiment. Ook zij dobberen mee op de dagelijkse capriolen van risk-on/risk-off. Toch zijn er opvallende verschillen in de mate waarin deze verschillende munten zich konden herstellen. Een kort overzicht.

In een eerste groep vinden we de Australische en Nieuw-Zeelandse dollar en de Zweedse kroon. Ze hebben de verliezen tegenover hun respectieve referentiemunten (USD voor de AUD & NZD, euro voor de SEK) helemaal goedgemaakt of noteren zelfs al iets sterker dan juist voor de crisis. Als we, toegegeven een beetje gesimplificeerd, op zoek gaan naar gemeenschappelijke kenmerken, dan valt op dat ze de crisis ingingen met een sterke overheidsbalans (lage overheidsschuld). Dat liet hen toe een relatief grote fiscale injectie te doen vergeleken met de (verwachte) schade van het coronavirus voor het economisch weefsel. Inzake monetair beleid hebben deze landen de rente tot het ‘technisch’ minimum verlaagd en niemand sluit verdere onconventionele stappen uit. Een of andere vorm van aankopen van activa is zowat overal gemeengoed geworden, maar negatieve rentes zijn in de betrokken landen waarschijnlijk niet onmiddellijk (meer) aan de orde. Dat geloof is zeker belangrijk voor de munten.

De Noorse kroon en de Canadese dollar vormen een ‘middengroepje’. Hun munten noteren nog enkele procenten zwakker ten aanzien van hun referentiemunt vergeleken met begin maart. Deze landen hebben fiscale ruimte, en zeker Canada heeft die ook gebruikt. Beide centrale banken gaven bij hun laatste vergadering aan dat verdere monetaire actie waarschijnlijk niet nodig is. De onzekerheid omtrent de olieprijs was hier zeker een factor die ertoe bijdroeg dat ze de ‘coronaverliezen’ niet volledig konden goedmaken.

Tenslotte nog even een blik op de centraal Europese munten. Zowel de Tsjechische kroon, de Hongaarse forint als de Poolse zloty verliezen tegen de euro allemaal nog van de orde van grootte van 5% of zelfs iets meer vergeleken met de pre-coronaniveaus in februari/maart. De betrokken landen beschikten over iets minder fiscale vuurkracht dan de ‘kleine’ landen in de eerste groep. Bovendien zijn de munten van dit soort nog iets minder mature economieën duidelijk gevoeliger voor een onconventioneel monetair beleid (QE, aankopen van obligaties). Zeker voor Hongarije en Polen geldt hierbij de indruk dat ze bewust de balans opzoeken om het beleid maximaal te versoepelen tot op de rand van wat de munt kan verdragen. Tsjechië gaat zo ver niet, maar ook daar was de monetaire ommekeer toch wel zeer fors (en onverwacht).

Figuur - Relatieve wisselkoersevolutie 01 maart = 100