ECB bezorgd om financiële stabiliteit

Kan het monetair beleid nog soepeler indien nodig? ECB-hoofdeconoom Philip Lane vindt alvast van wel. De steeds luider klinkende roep van de ECB om steun van het budgettair beleid wijst er echter op dat ook de centrale bank zich ervan bewust is dat stilaan de grens is bereikt van wat het monetair beleid alleen kan bereiken. Ondanks het extreem soepele beleid, met onder meer het herstarte aankoopprogramma van overheidsobligaties, blijft de onderliggende inflatie in de eurozone immers hardnekkig in de buurt van 1%, de helft van haar inflatiedoelstelling op middellange termijn.

Monetaire kuur met nevenwerkingen

Het monetair medicijn heeft bovendien meer en meer negatieve bijwerkingen. De ECB zelf geeft daarvan een illustratie in haar jongste Financial Stability Review (FSR), zonder evenwel het monetair beleid expliciet als oorzaak te noemen. In haar FSR maakt de ECB zich vooral zorgen over vier potentiële problemen voor de Europese financiële economie. Dat zijn met name vertekende prijsvorming op de financiële markten, de aanslepende schuldenlast van zowel de publieke als de private sector, de kwetsbare rendabiliteit van de Europese banksector en, tenslotte, het toenemend risico door de stijgende appetijt van institutionele investeerders voor krediet- en liquiditeitsrisico.

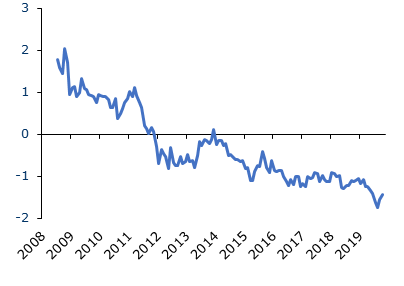

Vooral de eerste factor is voor beleggers van bijzonder belang. Prijsoverdrijvingen bij financiële activa kunnen immers vroeg of laat leiden tot correcties. Is het al zover? Voor de ECB is er alleszins al een zeker systemisch risico. Dat komt vooral tot uiting in het uiterst lage renteklimaat en wegsmeltende of zelfs volledig verdwenen risicopremies.

Bovendien is de houdbaarheid van de waarderingen van vele financiële activa in sterke mate afhankelijk van een blijvend lage renteklimaat. Volgens de waarderingsmodellen van de ECB speelde de daling van de benchmarkrentes een belangrijke rol bij de stijging van de koersen van aandelen en bedrijfsobligaties uit de eurozone sinds het midden van 2012.

Voorzichtigheid blijft geboden

De zoektocht naar nog een beetje rendement zorgt er ondertussen voor dat zowel de gemiddelde kredietkwaliteit en de liquiditeit van schuldpapier in de portefeuilles van institutionele beleggers gestaag achteruitgaan. Circa 45% van de verhandelde bedrijfsobligaties met een rating in de eurozone hebben nu een BBB-rating. De combinatie van een lagere kredietkwaliteit, lagere liquiditeit en hogere waarderingen vormen een cocktail die tot enige voorzichtigheid aanspoort. Ook de Financiële Crisis begon immers met een liquiditeitsprobleem, dat daarna escaleerde.

Figuur - Duitse 10-j rente minus EMU inflatieverwachting (10j-infl.swap). Zeepbel op de obligatiemarkt?