The times, they are changing…

De financiële crisis leidde tot een revolutie in het monetaire beleid. Centrale banken gebruik(t)en in hun crisismanagement instrumenten die we 15 jaar geleden niet voor mogelijk hielden. Negatieve rentes, forward guidance, kwantitatief monetair beleid, we zijn het gewoon geworden. Dit werd gezien als tijdelijk om een uitzonderlijke crisis het hoofd te bieden. Meer een meer krijgt dit beleid echter een permanent karakter. Zelfs in de VS, waar de economie terug op koers lijkt, is de Fed bezig met een ‘denkoefening’ om het beleidskader aan te passen in functie van de post-crisis ervaring.

Even kort door de bocht. Na de jaren 70 was inflatiebestrijding de monetaire prioriteit. Soms hadden centrale banken zoals Bundesbank er een recessie voor over om via een strak monetair beleid de inflatie in te tomen. Inflatie in de buurt van, liever iets beneden dan boven 2%, was het ideaal. Die aanpak wierp ook vruchten af in een lange periode van dalende inflatie, dalende rentes een relatief goede groei. Als inflatie de beleidsprioriteit is, ben je ook voorzichtig met krediet en liquiditeitscreatie. In een economie die groeit is er meer geld nodig. Het spiegelbeeld van meer liquiditeit is een uitbreiding van de balans van de centrale bank, maar je houdt dat proces strikt in de hand.

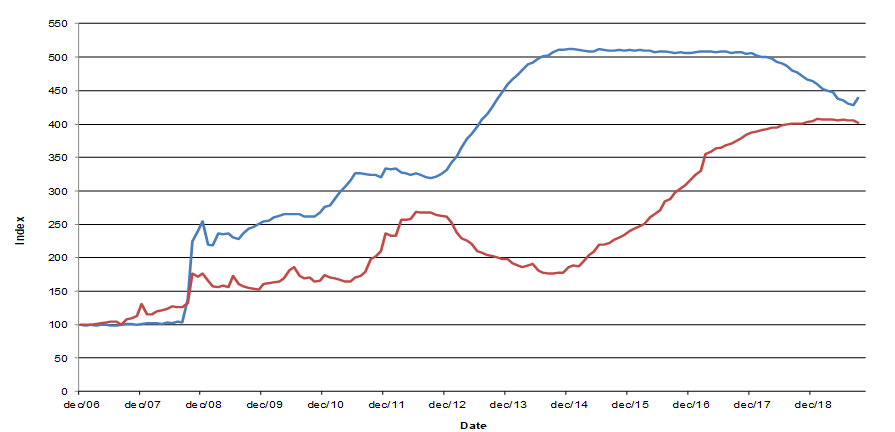

Tijdens en na de crisis lagen de kaarten helemaal anders. Zelfs al was die crisis minstens ten dele veroorzaakt door teveel krediet, de inflatie steeg niet. Integendeel, de economie dreigde in een deflatoire spiraal terecht te komen waar dalende prijzen ook de groei verder afremmen. Zelfs extreem lage rentes (nul of negatief) konden dat risico amper intomen. De centrale banken pompten geld in de economie via het opkopen van schuldpapier. Zelfs na het ‘drukken’ van geld, blijft de inflatie echter lager dan de gewenste 2%. In dit debat spelen veel factoren, maar als 10 jaar onconventioneel beleid met het drukken van geld niet tot inflatie heeft geleid, kom je stilaan tot de vraag of een centrale bank niet ‘structureel’ meer geld mag creëren en/of krediet verschaffen, bijvoorbeeld aan de overheid. De basis voor de ‘Modern Monetary Theory’ is gelegd.

De overstap van dit soort theoretische overwegingen naar een concreet nieuw beleid is groot. Toch is de Fed met die oefening al een tijd bezig. In speeches, waaronder dinsdagavond, gaf Fed-voorzitter Powell al enkele hints. Bij een nieuwe groeivertraging/recessie, ook al is die niet van de orde van de ‘grote crisis’, zal de Fed het nieuw beleidsarsenaal blijven gebruiken. Forward guidance en zeker ook de aankoop van activa krijgen niet langer het predicaat ‘onconventioneel’. Ze behoren vanaf nu tot de normale ‘toolkit’. De balans van de Fed zal ook in tijden van normale groei groter blijven dan vroeger. Ook tegen inflatie kijkt de Fed anders aan. Hier overweegt de Fed om periodes van te lage inflatie te compenseren door periodes met een inflatie die een tijd boven 2% mag blijven. Streven naar een soort LT gemiddelde, dus. En nu we er toch over aan het nadenken zijn: moet dat gemiddelde 2% zijn, of mag ook iets meer, bij voorbeeld als zou blijken dat dit helpt om de werkloosheid laag te houden en/of de lonen op te krikken?

Dit soort fundamenteel debat over de essentie van het monetaire beleid heeft heftige voor- en tegenstanders. Het is misschien te vroeg om al van een echte ‘paradigma-shift’ te spreken, maar de conclusie is dat het tot nader bericht allemaal eerder iets meer dan iets minder mag zijn: inflatie, liquiditeit, krediet en misschien ook fiscale tekorten. Als er ‘op termijn’ toch ongewenst hoge inflatie optreedt, zal de nieuwe aanpak opnieuw worden herbekeken. Voorlopig hebben de monetaire beleidsmakers echter weinig argumenten om niet minstens een deel van het nieuwe denken in hun beleid te laten doorsijpelen.

Figuur - Evolutie balans Fed (blauw) & ECB (rood) (2007 =100)