Dollar test jaarhoogtepunt

De meest beleidsmakers willen op dit ogenblik een ‘zwakke’ munt. Het breng een te lage inflatie dichter bij de beleidsdoelstelling en het helpt groei/export. Dat werkt als verschillende landen zich in een asynchrone economische cyclus bevinden. Als iedereen tegelijk een zwakkere munt wil, wordt het natuurlijk een ‘zero-sum game’. Wie krijgt de joker van de sterke munt toegeschoven? Overigens, we zouden het vergeten, een relatief sterke munt heeft ook voordelen. Het ondersteunt de externe koopkracht van je land. Het vraagt wel van de bedrijven dat ze hun productiviteit op peil houden. Het past niet meer in het huidig denkkader, maar landen als Duitsland en Zwitserland deden het lang goed met een sterke munt, solide productiviteit en lage inflatie.

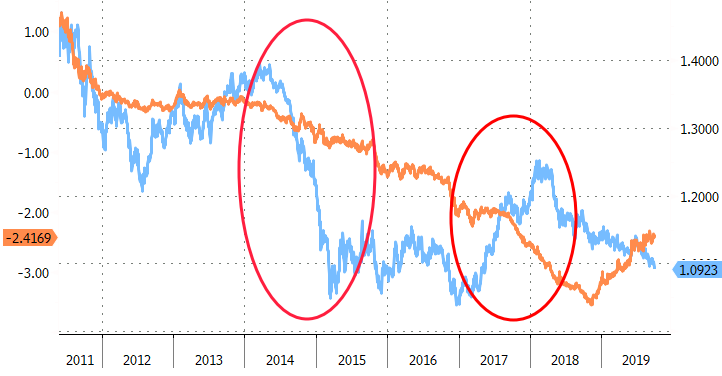

Voorlopig geniet de dollar, ‘by default’ de voorkeur. EUR/USD test de bodem van 2019. De handelsgewogen USD nadert het jaarhoogtepunt. Het positief renteverschil is op korte termijn zeker een factor. Tussen de ontwikkelde landen is de USD een ‘hoogrentende’ munt geworden. Vroeger was die kwalificatie weggelegd voor munten zoals de Aussie of kiwi dollar, maar hun rente ligt nu (ver) beneden de Amerikaanse. Renteverschil is belangrijk, maar verklaart niet alles. Zelfs met een ‘mooi’ renteverschil is er een grens aan het risico dat buitenlandse investeerders in één munt willen concentreren. Op korte termijn spelen technische factoren mee. Zo is de volatiliteit in grote muntcombinaties zoals EUR/USD al een tijd laag. Ceteris paribus betekent het dat je het positieve renteverschil kan opstrijken met een ‘beperkt’ marktrisico. Dit verklaart deels de trage, maar gestage neerwaartse EUR/USD trend van het voorbije anderhalf half jaar. Op zeer korte termijn speelt de vraag naar USD-liquiditeit (cf spanning op de USD-geldmarkt) mogelijk ook licht in het voordeel van de dollar. En dan zijn er uiteraard nog de klassiekers zoals de dollar als veilige haven bij onrust. Hier blijft het wel contra-intuïtief dat de dollar stijgt omwille van … politieke commotie in de VS! Bijsturen van ‘correlatie-hedging’ heet dat dan.

Monetair gezien reageren munten dikwijls op de relatieve wijziging in het beleid (of de verwachting daarvan). Zo veerde de euro in 2017 op ondanks een oplopend renteverschil in het voordeel van de dollar omdat de markt dacht dat de ECB het beleid zou normaliseren. Die relatieve shift kwam echter niet. Zowel de ECB als de Fed zijn nu weer in ‘versoepelingsmodus’. In die context verloor de dollar in 2019 geen terrein (in tegendeel) ondanks een afnemend absoluut renteverschil.

Zowat alle modellen geven aan dat de dollar fundamenteel duur is. Het is niet uitzonderlijk dat een munt lange tijd, substantieel afwijkt van zijn theoretische waarde. Op korte termijn is er geen grote incentive om het renteverschil op te geven en/of de weerstand om ondergewaardeerde munten op te pikken is nog hoger. Zeker zolang de volatiliteit in de dollar (EUR/USD) laag is, is er weinig reden om tegen de stroom in te roeien. De aanzienlijke onderwaardering van de euro/overwaardering van de dollar, laat vermoeden dat de beweging waarschijnlijk geleidelijk kan blijven gaan. Zo valt op dat het doorbreken/testen van belangrijke niveaus (zoals het jaardieptepunt) niet leidde tot een versnelling. Blijft wel dat de VS, als het echt nodig zou zijn, meer hefbomen heeft om haar munt te verzwakken dan landen als Japan en Europa hebben om een ongewenste stijging van hun munt tegen te houden. Trump zal de Fed daar regelmatig aan herinneren. In dit verband kijken we alvast uit of/in welke mate Amerikaanse bedrijven bij hun Q3-resultaten wijzen op de eventueel negatieve impact van de sterke dollar.

Figuur - EUR/USD (blauw) vs Duits-VS renteverschil (oranje)