Economische Vooruitzichten september 2023

Lees de volledige publicatie hieronder of klik hier om de PDF te openen.

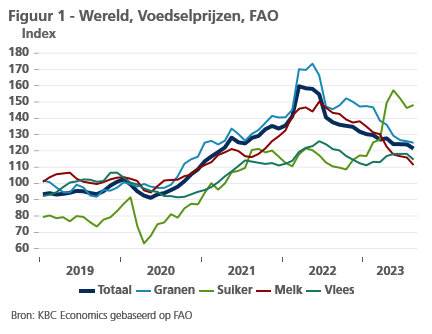

- De Europese gasprijzen stegen met 15% tot 32 EUR per MWh, nu stakingen in Australië een belangrijk deel van de wereldwijde LNG-aanvoer bedreigen. Ze blijven echter 86% lager dan een jaar geleden. Goed gevulde gasreserves in de EU houden de prijzen onder controle en bieden enige zekerheid nu we richting de herfst gaan. De olieprijzen stegen in augustus met 4% (en bijna 25% in het derde kwartaal) dankzij de grote vraag in de VS en de productieverlagingen van de OPEC+. De wereldwijde voedselprijzen daalden vorige maand met 2,1% dankzij succesvolle oogsten en een lagere vraag.

- In de eurozone daalde de nominale inflatie licht van 5,3% in juli naar 5,2% in augustus, terwijl de kerninflatie daalde van 5,5% naar 5,3%. Terwijl de energieprijzen licht stegen, liep de voedselprijsinflatie terug van 10,8% naar iets minder dan 10% op jaarbasis. Binnen de kerncomponenten zijn de eerste tekenen van enige ontspanning van de diensteninflatie bemoedigend. Gezien de vooruitzichten voor de energieprijzen hebben we onze inflatieverwachtingen echter licht naar boven bijgesteld van 5,6% naar 5,7% voor 2023 en van 2,9% naar 3,1% voor 2024.

- De inflatie in de VS steeg van 3,3% naar 3,7% doordat de energieprijzen stegen terwijl de voedselinflatie afnam. In tegenstelling tot de algemene inflatie daalde de kerninflatie verder tot 4,4%, doordat de goederenprijzen daalden en de inflatie van de huisvesting afnam. De diensteninflatie versnelde echter, deels door hogere prijzen voor transportdiensten. Daarom verhogen we onze inflatieverwachting van 3,9% naar 4,1% in 2023 en van 2,2% naar 2,5% in 2024.

- Lagere kerninflatiecijfers zetten centrale banken ertoe aan om de renteverhogingscyclus te pauzeren. De Fed hield al zijn beleidsrente stabiel tijdens de FOMC-vergadering in september en we verwachten dat ze ook in november de beleidsrente stabiel zal houden, hoewel we hier een groot opwaarts risico zien. De ECB verhoogde haar beleidsrente wel, maar gaf aan dat ze in de toekomst misschien zal pauzeren. Wij verwachten echter dat de rente tot ver in 2024 op het huidige niveau zal blijven. Door de kwantitatieve verkrapping voort te zetten, kunnen beide centrale banken ook overtollige liquiditeit blijven afvoeren en het monetair beleid verder verstrakken.

- De economie van de eurozone vertraagt. De groei steeg in het tweede kwartaal met slechts 0,1% kwartaal-op-kwartaal, doordat de consumentenvraag stagneerde en de netto-uitvoer daalde. Bovendien zijn er op korte termijn weinig tekenen van verbetering. Integendeel, de indicatoren voor het producentenvertrouwen zijn in alle sectoren verslechterd. Vooral de Duitse verwerkende industrie heeft het zwaar te verduren. Onze groeiprojecties voor de eurozone voorzien een aanzienlijke vertraging in 2023 (0,5%) en een geleidelijk herstel in 2024 (0,7%).

- In de VS blijft de economie de druk van de monetaire verkrapping weerstaan. De consumptiegroei blijft hoog, terwijl de investeringen in woningen weer aantrekken. De arbeidsmarkt ziet er ook gezond uit. De beroepsbevolking is aanzienlijk toegenomen, dankzij een grote instroom van buitenlandse arbeidskrachten. In de toekomst zullen de afnemende pandemie-spaarbuffers, de hervatting van de afbetalingen van studieschulden en de voortdurende monetaire verkrapping de groei waarschijnlijk verzwakken. Wij verwachten dat de Fed voor een zachte landing van de Amerikaanse economie zal zorgen, waardoor de groei zal vertragen van 2,2% in 2023 tot 0,9 % in 2024. Een diepe recessie als gevolg van aanhoudende monetaire verkrapping lijkt minder waarschijnlijk.

- In China blijft het herstel na de crisis traag, omdat de problemen in de vastgoedsector zich blijven uitbreiden en steeds meer schade toebrengen aan de brede economie. De detailhandel, industriële productie en buitenlandse handel stelden allemaal teleur tijdens de zomer. Bovendien drukt de hoge schuldenlast van de huishoudens op het consumentenvertrouwen. De huidige beleidsreacties van de overheid blijven onvoldoende om de groei op koers te houden. We verlagen onze groeiprognose voor 2023 van 5,1% naar 4,9% en voor 2024 van 4,5% naar 4,1%.

Grote economieën op divergerende paden

De grote wereldeconomieën worden geconfronteerd met verschillende economische realiteiten. In de VS weerstaat de economie de monetaire druk verrassend goed. De consumptie blijft opmerkelijk sterk en zelfs de investeringen in woningen nemen weer toe, ondanks de ongekende monetaire verkrapping. Hoewel de uitputting van de pandemie-spaarbuffers en de hervatting van de aflossing van de studieschuld de consumptie in de komende kwartalen kunnen drukken, is er steeds meer hoop dat de Amerikaanse economie erin zal slagen een recessie te vermijden en een zachte landing te maken.

In tegenstelling tot de VS presteert de Chinese economie ondermaats en heeft ze geen sterke groeispurt doorgemaakt. Door toenemende problemen in de vastgoedsector, te voorzichtige stimuleringsmaatregelen en een lagere uitvoer zou de economische groei wel eens nauwelijks de door de CCP vastgestelde groeidoelstelling van 5% kunnen halen. Bovendien kan de lage consumptie – als die nog verder daalt – China zelfs in een deflatiespiraal duwen.

Tot slot is er Europa, waar de economische groei traag blijft en de inflatiedruk weliswaar afneemt, maar hoog blijft. Sentimentsindicatoren hebben een nieuw dieptepunt bereikt, vooral in Duitsland. De vertraging is het gevolg van de energiecrisis, een strenger monetair beleid en een afnemende wereldwijde vraag. De groei zal waarschijnlijk traag blijven omdat de ECB de rente dit jaar en een deel van volgend jaar hoog zal houden.

Gas- en olieprijzen stijgen

Vanwege onenigheid over lonen en arbeidsomstandigheden zijn arbeiders bij Chevrons LNG-projecten Gorgon en Wheatstone (Australië) op 8 september in staking gegaan. De twee projecten zijn goed voor 7% van de totale wereldwijde LNG-capaciteit. De aangekondigde staking dreef de Europese gasprijzen op. Ze bereikten 32 EUR per MWh in augustus, 15% hoger dan een maand eerder. De prijzen blijven echter 86% lager dan een jaar geleden omdat de gasreserves in de EU goed gevuld blijven. Ze zijn nu voor 94% gevuld, 12 procentpunten hoger dan normaal in deze tijd van het jaar. De termijnmarkten geven aan dat de prijzen tijdens het volgende winterseizoen tot boven de 50 EUR per MWh kunnen stijgen. Dat gezegd zijnde, maken de torenhoge reserves en de lage(re) waarschijnlijkheid van strenge winterse omstandigheden (gezien de komst van El Nino) kritieke gastekorten in Europa onwaarschijnlijk.

Ondertussen stegen de olieprijzen in augustus met 4%. De prijzen zijn deze zomer in een opwaartse trend terechtgekomen en stegen in het derde kwartaal met ongeveer 25%, toen de productiebeperkingen het aanbod van OPEC+ naar het laagste niveau in twee jaar duwden. Saoedi-Arabië en Rusland verlengden hun leveringsbeperkingen van respectievelijk 1 miljoen en 300k vaten per dag tot het einde van het jaar (ten minste). Nigeria, een ander OPEC+ lid, produceerde ook ongeveer 100k vaten per dag minder door een tijdelijke sluiting van een terminal. Het toegenomen aanbod in Iran, Irak en Venezuela is niet genoeg om deze dalingen te compenseren. Aan de vraagzijde drijven hogere aardgasprijzen de vraag naar olie op, omdat olie vaak fungeert als vervanger voor aardgas. De prijzen zijn ook gestegen door de sterke vraag in de VS en India, en op de achtergrond doemt de noodzaak op om uiteindelijk de Strategic Petroleum Reserves (SPR) bij te vullen.

De wereldwijde voedselprijzen daalden vorige maand met 2,1% (zie figuur 1). Ondanks beperkte vooruitgang met betrekking tot een hervatting van de graanovereenkomst rond de Zwarte Zee, daalden de graanprijzen met 0,9% doordat de prijs van tarwe, grove granen en maïs daalden dankzij een succesvolle oogst. In tegenstelling tot andere granen stegen de rijstprijzen echter met 9,8% in de nasleep van India's uitvoerverbod op rijst. De prijzen van plantaardige oliën, zuivel en vlees daalden allemaal door de matige vraag in deze categorieën. De suikerprijzen stegen vorige maand met 1,3% door de toegenomen bezorgdheid over de impact van El Nino op het wereldwijde aanbod.

Inflatie eurozone licht gedaald

De algemene inflatie in de eurozone daalde licht van 5,3% in juli naar 5,2% in augustus. Een grotere daling van de inflatie werd voorkomen door de stijging van de olieprijzen. Die zorgde ervoor dat de energieprijscomponent in augustus ruim 3% hoger lag dan in juli. In vergelijking met een jaar geleden bleef de daling van de energieprijzen daardoor beperkt tot 3,3%, tegenover nog ruim 6% in juli. De voedselprijsinflatie vertraagde tot 9,7%. In tegenstelling tot de algemene inflatie vertraagde de kerninflatie verder. Deze daalde naar 5,3%, waarmee de kleine stijging van 5,3% in mei naar 5,5% in juni teniet werd gedaan. Bemoedigend daarbij is de trage, maar gestage ontspanning van de diensteninflatie, waarvan het onderliggende stijgingstempo op korte termijn evenwel nog altijd ruim 4% op jaarbasis bedraagt, ondanks de recente daling. Bovendien blijft de diensteninflatie de belangrijkste bijdrage leveren aan de algemene inflatie in de eurozone.

We blijven verwachten dat de inflatie verder zal dalen. De afkoeling van de kerninflatie zal zich naar verwachting blijven voortzetten, doch heel langzaam. De grootste drijver van de inflatiedaling in de eerstkomende periode is de energieprijsinflatie. Die zal in de eerstkomende maanden fors dalen omdat de huidige prijzen vergeleken zullen worden met de zeer hoge prijzen van vorig najaar. Met de recente stijging van de olieprijs zal dit basiseffect evenwel iets kleiner uitvallen dan initieel verwacht. Daardoor hebben we onze verwachting voor de gemiddelde inflatie in 2023 lichtjes verhoogd tot 5,7% en voor 2024 tot 3,1%.

Inflatie VS maakt (tijdelijke) sprong

De inflatie in de VS steeg in augustus van 3,3% naar 3,7%. Hogere energieprijzen waren (opnieuw) de belangrijkste boosdoener, want door de hogere benzineprijzen stegen de energieprijzen met 5,6% maand-op-maand. Ondertussen daalde de voedselprijsinflatie van 4,9% naar 4,3%. Dalende producentenprijzen voor voedsel suggereren dat de voedselprijsinflatie de komende maanden verder zou kunnen afnemen.

In tegenstelling tot de algemene inflatie daalde de kerninflatie verder van 4,7% naar 4,4%. De goederenprijzen daalden voor de derde maand op rij, dankzij het aanhoudende gunstige effect van de versoepeling van de wereldwijde toeleveringsketens en een sterkere dollar. Binnen de goederensector daalden de prijzen van tweedehandsauto's en -vrachtwagens met 1,2%, de derde daling op rij. Toekomstgerichte indicatoren wijzen op verdere dalingen in de komende maanden, aangezien de Manheim Used Vehicle Index met 11% is gedaald ten opzichte van de piek. Stakingen van de United Auto Workers zouden deze neerwaartse trend echter kunnen keren.

Een ander bemoedigend teken op het gebied van inflatie is de matiging van de inflatie van de huisvesting, die daalde van 0,44% naar 0,29% op maandbasis. Hoewel dit deels te danken was aan een scherpe daling van de hotelprijzen, matigde ook de inflatie van de voor eigenaars geïmputeerde huur. Deze zou de komende maanden verder kunnen afnemen, aangezien de Amerikaanse huurinflatie (zoals waargenomen door Zillow, een groot vastgoedbedrijf) de afgelopen vier maanden vrijwel vlak was en nu met slechts 3,1% jaar-op-jaar stijgt.

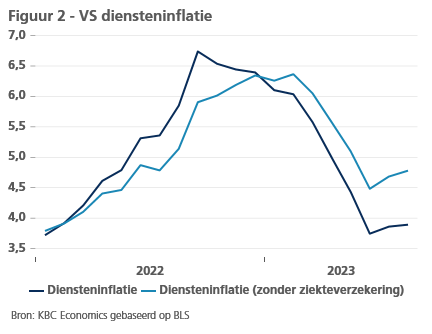

Verontrustender was de stijging van de diensteninflatie (exclusief huisvesting en energiediensten) met 0,5% maand-op-maand. Het valt nog te bezien of de diensteninflatie op dit hoge niveau zal blijven. Hoewel het gemiddelde uurloon vorige maand met slechts 0,24% steeg, bedraagt de loonstijging op jaarbasis nog steeds 4,29%. Bovendien werd de diensteninflatie in toom gehouden door lagere ziekteverzekeringsprijzen, die met 33,6% jaar-op-jaar daalden als gevolg van afnemende covid-effecten (zie figuur 2). De prijzen van ziektekostenverzekeringen zullen de komende maanden waarschijnlijk weer stijgen. De grote sprong in de (volatiele) prijzen van luchtvaartmaatschappijen (+4,9%) zal zich de komende maanden echter wellicht niet herhalen.

Al met al verhogen we onze prognose voor 2023, gezien de hogere energieprijzen en diensteninflatie, van 3,9% naar 4,1% in 2023 en van 2,2% naar 2,5% in 2024.

Beleidsrents ECB en Fed hebben waarschijnlijk hun piek bereikt

In lijn met onze projecties verhoogde de ECB al haar beleidsrentes met 25 basispunten. Meer specifiek betekent dit dat de depositorente van de ECB 4% bereikte, wat naar onze verwachting de piektrente van de cyclus zal zijn. Het begin van de uiteindelijke renteverlagingscyclus van de ECB wordt pas verwacht in de tweede helft van 2024. Ondertussen zal de ECB haar beleid van het afbouwen van haar Asset Purchase Program (APP) voortzetten door de vervallende activa niet opnieuw te investeren. Deze kwantitatieve verstrakking speelt op de achtergrond en kan heel goed doorgaan wanneer het monetaire beleid uiteindelijk wordt versoepeld door de beleidsrente te verlagen. Bovendien verwachten we dat de ECB haar Pandemic Emergency Purchase Program (PEPP) zal handhaven tot ver na de momenteel gecommuniceerde datum van eind 2024.

Zoals werd bevestigd door de beleidsrente in september ongewijzigd te laten, denken we dat de Fed ook haar piekcyclusbeleid heeft bereikt. We verwachten niet dat het rentebesluit van september een 'skip' zal zijn, want we verwachten geen nieuwe renteverhoging in het vierde kwartaal van 2023. Wij zien echter een groot opwaarts risico van een laatste renteverhoging in november. Het toekomstige rentepad van de Fed is zeer onzeker. We verwachten dat de Fed iets eerder dan de ECB beginnen met het versoepelen van haar rentebeleid. Net als bij het APP-beleid van de ECB wordt verwacht dat de Fed haar balans zal blijven afbouwen (QT) in een tempo van ongeveer 95 miljard USD per maand (gemiddeld 60 miljard USD aan Treasuries en 35 miljard USD aan Mortgage Backed Securities). Net als het geval is voor de ECBmet het APP, zal de QT van de Fed waarschijnlijk doorgaan na het begin van de versoepelingscyclus van haar beleidsrentes. De risico's voor de vooruitzichten blijven overhellen naar de opwaartse kant, omdat de markten de noodzaak van hogere rentetarieven blijven afwegen.

Tegen deze achtergrond hebben we onze voorspelling voor de rente van overheidsobligaties op 10 jaar voor de VS en Duitsland verhoogd. Dit is deels een zogenaamde reality check van de recente opwaartse beweging van de obligatierente, die vooral tot uiting komt in de hogere reële rente op Amerikaanse 10-jaars obligaties. Op hun beurt worden deze stijgingen van de reële rente ten minste gedeeltelijk gedreven door een hogere marktverwachting van wat de korte-termijnrente na 2024 zou kunnen zijn. Bovendien zal een structureel zwakkere Amerikaanse begrotingspositie, ceteris paribus, waarschijnlijk ook bijdragen aan hogere obligatierentes. Daarom verwachten we nu dat de Amerikaanse dollar de recente koerswinst ten opzichte van de euro op korte termijn zal consolideren. Pas vanaf eind 2023 zou de USD weer kunnen gaan verzwakken, omdat we van mening zijn dat de USD fundamenteel overgewaardeerd is ten opzichte van de euro.

De staatsobligatiespreads binnen de EMU bevinden zich waarschijnlijk dicht bij hun piek, met slechts een beperkt opwaarts potentieel. Onze drie belangrijkste redenen voor dit scenario blijven geldig: het einde van de renteverstrakkingscyclus door de ECB en het naderen van de piek van de Duitse obligatierente, het bestaan van een geloofwaardige vangnet van de ECB in de vorm van het TPI en de flexibiliteit in herinvesteringen in het kader van het PEPP. Samen met het mogelijke gebruik van het ‘Transmission Protection Instrument’ (TPI) is de flexibiliteitsoptie in herinvesteringen in het kader van het PEPP tot nu toe een efficiënt instrument geweest dat een grote mate van geloofwaardigheid geniet op de financiële markten.

Het resterende (zeer beperkte) opwaartse potentieel voor de staatsobligatiespreads vloeit voort uit het feit dat elke maand euroliquiditeit wordt geabsorbeerd door het ESCB als gevolg van de voortdurende afbouw van de APP-portefeuille van de ECB. Met andere woorden, het liquiditeitsoverschot in het systeem neemt af. Dit vermindert de 'search for yield'-druk die beleggers uitoefenen op niet-benchmark euro-genoteerde activa en heeft in het recente verleden geleid tot een herpositionering en een decompressie van de yield spreads.

Matige groei in eurozone

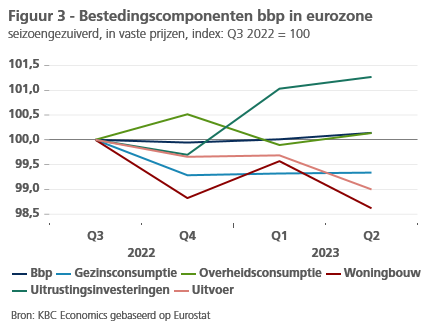

In de eurozone blijft de economie een lusteloze indruk geven. De kleine krimp van het reële bbp in het laatste kwartaal van 2022 (met 0,1% tegenover het voorgaande kwartaal) is in de eerste jaarhelft nauwelijks gevolgd door groei. De kwartaal-op-kwartaalgroei bedroeg zowel in het eerste als in het tweede kwartaal 0,1%. Midden 2023 lag het reële bbp (na correctie voor seizoensinvloeden) daardoor slechts 0,14% hoger dan in het derde kwartaal van 2022, toen de ECB haar beleidsrente voor het eerst in deze cyclus heeft verhoogd (zie figuur 3)

Vooral de particuliere consumptie liet het afweten. Die was in het vierde kwartaal van 2022 met 0,7% teruggevallen (tegenover het voorgaande kwartaal), en ondanks de afkoeling van de inflatie is in de eerste jaarhelft geen herstel gevolgd. De groei bedroeg in de eerste twee kwartalen telkens nul procent. Ook de overheidsconsumptie is in de voorbije drie kwartalen per saldo nauwelijks toegenomen. Opvallend is dat de investeringen in machines en uitrusting door bedrijven ondanks de forse rentestijging nog met ruim 1% zijn gestegen sinds de start van de monetaire verkrapping. De laatste lending survey van de ECB suggereert dat dit verband kan houden met de nood aan investeringen voor de groene transitie. De investeringsdynamiek van de bedrijven stond in de voorbije kwartalen alleszins in schril contrast met de woningbouw, die wel degelijk de negatieve impact van de forse rentestijging ondervindt. De aangetaste concurrentiekracht van de Europese industrie en de versomberende internationale omgeving spelen dan weer de uitvoer parten.

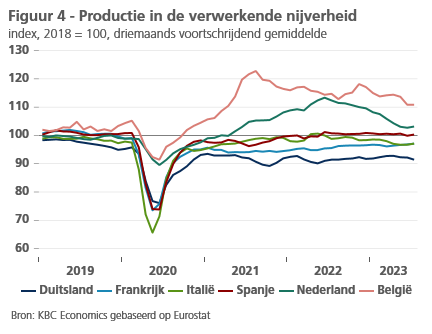

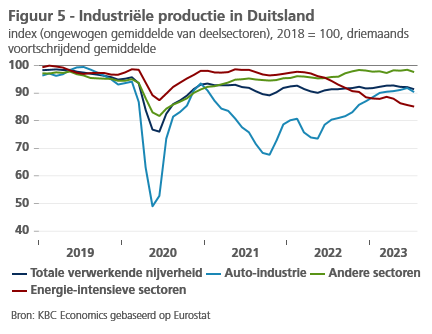

Vooral de Duitse industrie gaat door zwaar weer. In de drie maanden tot juli 2023 lag de productie er nog bijna 10% onder het gemiddelde peil van 2018 (zie figuur 4). Dat is niet alleen het gevolg van de problemen in de auto-industrie, die reeds voor het uitbreken van de coronapandemie bezig waren (zie figuur 5). Het aandeel van de toegevoegde waarde van de auto-industrie bedraagt in Duitsland ruim het dubbele van het gemiddelde in de eurozone (5% versus 2,3% in 2018). De problemen hebben er dus een grotere economische impact, temeer daar het productieherstel dat – aanvankelijk met horten en stoten – sinds eind 2021 op gang was gekomen, in de recente maanden tot stilstand lijkt gekomen. Ook energie-intensieve sectoren hebben in Duitsland een iets groter gewicht dan in de andere grote(re) landen van de eurozone. De terugval van de productie, die sinds het voorjaar van 2022 aan de gang is, heeft er dus een iets grotere impact.

Te oordelen naar de recente ontwikkeling van de stemmingsindicatoren in de eurozone is er voor de tweede jaarhelft weinig beterschap te verwachten. Zowel de indicatoren over het vertrouwen bij de aankoopdirecteuren (PMI) als de enquêtes van de Europese Commissie waren in de voorbije maanden overwegend neerwaarts gericht. In de industrie tekende die tendens zich al sinds de jaarwisseling af, maar de recente cijfers maken nu ook duidelijk dat de zwakte in de industrie ook de dienstensectoren aantast, terwijl de verkrapping van het monetaire beleid ook duidelijk weegt op de rentegevoelige bouwsector.

Wij verwachten voor de eurozone nog een drietal kwartalen (van het derde kwartaal van 2023 tot het eerste kwartaal van 2024) van zwakke economische groei, op of net boven nulgroei. Voor de Duitse economie houden we rekening met nog een lichte krimp in het vierde kwartaal van 2023. In de loop van 2024 zal de verdere inflatieafkoeling een gematigd herstel, ondersteund door consumptie, mogelijk maken. De reële bbp-groei in de eurozone zou daardoor toenemen tot gemiddeld 0,7% in 2024, na 0,5% in 2023.

Amerikaanse economie groeit onhoudbaar

In de VS werd het bbp voor het tweede kwartaal neerwaarts herzien van 0,6% kwartaal-op-kwartaal naar 0,5% kwartaal-op-kwartaal. De neerwaartse bijstelling was het gevolg van lagere voorraden en netto-uitvoer. Het cijfer voor Q2 blijft echter sterk. Bovendien zijn de laatste harde cijfers voor het derde kwartaal over het algemeen positief. De reële persoonlijke consumptie steeg in juli met een gezonde 0,6% en de detailhandelsverkopen wijzen erop dat de consumptie in augustus hoog zal blijven. De totale industriële productie liet in juli ook een stijging zien (+1%). Zelfs de huizenmarkt is aan het uitbodemen, aangezien de woningbouw in juli met 3,9% is gestegen.

Signalen van de arbeidsmarkt blijven ook relatief positief. In augustus kwamen er 187.000 arbeidsplaatsen bij, hoewel de cijfers voor voorgaande maanden in totaal met 110.000 naar beneden werden bijgesteld. Het gemiddelde aantal uren per week steeg ook met 0,1 uur tot 34,4 uur. Verder steeg de civiele beroepsbevolking met een solide 736k, mede dankzij een sterke toename van buitenlandse werknemers (+450.000 in augustus seizoensgezuiverd). Hierdoor steeg de participatiegraad met 0,2 procentpunt tot 62,8%. Helaas hadden veel van deze nieuwe deelnemers moeite om een baan te vinden, waardoor de werkloosheid steeg van 3,5% naar 3,8%. Daardoor bleef de werkgelegenheid-bevolkingsratio stabiel op 60,4%. Dat gezegd zijnde, zouden de nieuwe werklozen de komende maanden hun weg naar werk kunnen vinden, aangezien er in juli 8,8 miljoen vacatures waren (1,51 vacatures per werkloze). Er zijn echter ook tekenen van verzwakking. Het aantal vacatures lag 3,7% lager dan in juni. Een ander zwak element in het werkgelegenheidsrapport was het aantal mensen met een deeltijdbaan, dat met 221.000 toenam. Het aantal uitzendkrachten, doorgaans een voorlopende indicator van toekomstige werkgelegenheid, daalden vorige maand ook.

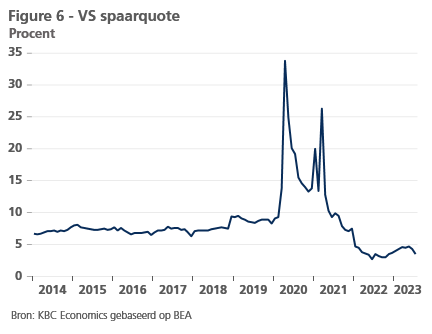

Toekomstgerichte indicatoren suggereren dat de huidige groeicijfers mogelijk onhoudbaar zijn. De indicatoren voor het consumentenvertrouwen daalden in augustus door de hogere benzineprijzen. De indicatoren voor het ondernemerssentiment verbeterden in augustus, maar blijven laag (vooral in de verwerkende industrie). Ondertussen daalden de fabrieksorders met 2,1%. Het meest zorgwekkend is de daling van de persoonlijke spaarquote, die ver onder de historische gemiddelden ligt (zie figuur 6). Studies suggereren dat consumenten in de VS het overgrote deel van hun covid-spaarbuffers van 2,2 biljoen USD al hebben uitgegeven. Zodra dit spaaroverschot is opgebruikt, zullen consumenten in de VS hun uitgavenniveau waarschijnlijk verlagen. Bovendien zal de hervatting van de terugbetalingen van studieleningen in oktober ook een impact hebben op de consumptie, aangezien de studieschuld in totaal 1,8 biljoen USD bedraagt.

Gezien de huidige veerkracht van de Amerikaanse economie hebben we onze groeiprognose voor 2023 verhoogd van 1,8% naar 2,2%. Toch verwachten we nog steeds dat de groei zal vertragen tot 0,9% in 2024.

Vastgoedproblemen belemmeren China's post-covid herstel

De economische vooruitzichten van China blijven verslechteren nadat een reeks ontmoedigende indicatoren erop wijst dat de economische activiteit in het derde kwartaal trager was dan verwacht. In juli kromp de detailhandel met 0,06% op maandbasis, terwijl de industriële productie vertraagde tot slechts 0,01% op maandbasis. Zowel de iinvoer als de uitvoer bleven in augustus krimpen met respectievelijk -7,3% en -8,8% jaar-op-jaar. De particuliere investeringen in vaste activa krompen in juli met 0,5% jaar-op-jaar en de sentimentsindicatoren, variërend van PMI's voor de verwerkende industrie en de dienstensector tot het consumentenvertrouwen, blijven zwak of vertonen een neerwaartse trend. De malaise blijft een weerspiegeling van zowel de neergang in de vastgoedsector als de zwakke binnenlandse vraag. De overheid heeft een lappendeken van beleidsinitiatieven geïntroduceerd om het beleggerssentiment te verbeteren en de vastgoedsector te ondersteunen (zoals het verlagen van de hypotheekrente en de aanbetalingseisen), maar grootschalige stimuleringsmaatregelen zijn tot nu toe uitgebleven. Nu het consumentenvertrouwen zo zwak is en er bezorgdheid blijft bestaan over het vermogen van vastgoedontwikkelaars om voltooide projecten op te leveren, lijken Chinese huishoudens meer gericht op sparen en afbouwen van hun schulden dan op het afsluiten van nieuwe hypotheken of het uitgeven aan consumptie. Daarom hebben we onze bbp-vooruitzichten voor het derde kwartaal verlaagd van 1,0% kwartaal-op-kwartaal naar 0,8% kwartaal-op-kwartaal en hebben we de vooruitzichten voor de bbp-groei in 2023 naar beneden bijgesteld van 5,1% naar 4,9%, wat net onder de groeidoelstelling van de overheid ligt. We hebben ook de bbp-groei voor 2024 naar beneden bijgesteld naar 4,1%. Er kan een opwaartse verrassing komen in de vorm van aanzienlijke stimuleringsmaatregelen die het sentiment in zowel de huishoudens als de vastgoedsector doen omslaan, maar over het geheel genomen blijven de groeirisico's naar beneden gericht.

Alle historische koersen/prijzen, statistieken en grafieken zijn up-to-date, tot en met 21 september 2023, tenzij anders vermeld. De verstrekte posities en prognoses zijn die van 21 september 2023.