Economische Vooruitzichten oktober 2021

Lees de volledige publicatie hieronder of klik hier om de PDF te openen.

- Tegen de achtergrond van de stijgende energieprijzen verwachten we dat de prijs van een vat ruwe Brentolie op het huidige piekniveau van ongeveer 80 dollar zal blijven tot en met het eerste kwartaal van 2022. Dit is iets langer dan eerst gedacht. De hogere prijs heeft verschillende oorzaken: de sterke energievraag als gevolg van de heropening van de wereldeconomie na de pandemie, oversijpelingseffecten van de huidige krappe gasmarkt (in het bijzonder in de Europese context) en de standvastigheid van het restrictieve aanbodbeleid van OPEC+. Aangezien de meeste van deze factoren tijdelijk zijn, verwachten we dat de huidige hoge olieprijs niet zal kunnen worden gehandhaafd op lange termijn en dus ook tijdelijk zal zijn. De olieprijs zal beginnen dalen in de lente van 2022 en terugvallen naar 65 dollar per vat tegen het einde van het jaar.

- In lijn met deze verwachting van tijdelijk hogere energieprijzen, hebben we onze inflatieverwachtingen voor 2021 en 2022 opgetrokken voor de VS, de eurozone en de meeste thuismarkten van KBC. De inflatieverwachtingen van de markt blijven vooralsnog goed verankerd. Er is zelfs eerder sprake van een normalisatie van de verwachtingen in de richting van de inflatiedoelstellingen van de Fed en de ECB.

- Terzelfdertijd blijft de verstoring van de industriële aanvoerketens zorgen voor tekorten aan essentiële onderdelen, zoals halfgeleiders. De Europese autonijverheid wordt hier in het bijzonder door getroffen, niet alleen in Duitsland maar ook in de Centraal-Europese thuismarkten van KBC met een specialisatie in deze sector. We hebben daarom onze groeivooruitzichten over het algemeen verlaagd voor zowel 2021 als 2022. De groeipiek van de economie na de heropening lag in het tweede kwartaal van 2021, zowel in de VS als in de eurozone. De groeidynamiek zal vertragen vanaf het derde kwartaal, maar toch hoger blijven dan de potentiële groei. Het samenvallen van de groeipiek illustreert ook dat de wereldwijde conjunctuurcyclus opnieuw meer gesynchroniseerd verloopt.

- We handhaven onze verwachting dat de Fed haar aankopen van obligaties zal beginnen afbouwen (tapering) vóór het einde van dit jaar. De eerste renteverhoging door de Fed verwachten we al in 2022, na beëindiging van de tapering. Dit scenario wordt ondersteund door de richtinggevende communicatie (forward guidance) van de Fed zelf, door de behoorlijke prestatie van de Amerikaanse arbeidsmarkt en door de huidige stevige inflatiedynamiek in de Amerikaanse economie. Het einde van het Pandemic Emergency Purchase Programme (PEPP) van de ECB verwachten we in maart 2022.

- We gaan ervan uit dat de Amerikaanse en Duitse obligatierente op de agressievere beleidscyclus van de Fed zullen anticiperen. Van zodra de obligatiemarkten het verwachte rentebeleid volledig hebben verdisconteerd, zal de stijging van de obligatierentes beperkter blijven. Ook de Duitse rente zal, in samenhang met de Amerikaanse rente, stijgen. Ze zal hierbij steun krijgen van de nakende afloop van het PEPP, de nood aan grotere duidelijkheid over de toekomst van het APP en het debat over de eerste stap naar normalisering van de beleidsrente door de ECB in 2023.

Obstakels op de weg naar herstel

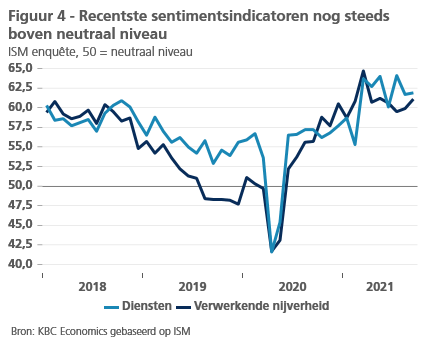

Het herstel van de wereldeconomie na de pandemie lijkt in het tweede kwartaal te zijn gepiekt. De recente vertrouwensindicatoren vallen iets lager uit dan hun hoogtepunten onmiddellijk na de pandemie (figuur 1).

De vertraging van de ongebruikelijk hoge opeenvolgende groeipercentages weerspiegelt gedeeltelijk de uitdovende boost van de heropening van de economie en de afzwakkende impact van de beleidsstimuli. De inhaalbeweging na de recessie die veroorzaakt werd door de pandemie, is nu grotendeels voltooid. In de VS en China ligt de economische activiteit al boven het niveau van vóór de pandemie en in de eurozone ligt ze er dichtbij.

Tegelijkertijd kampt de wereldeconomie met tegenwind, die wellicht van voorbijgaande aard is, maar die het momentum nu verder verzwakt. Deze tegenwind wordt veroorzaakt door de circulatie van de deltavariant van het coronavirus, de hardnekkige verstoring van de toeleveringsketens en nu ook door de wereldwijde energieschaarste.

Tegen deze achtergrond hebben we onze groeivooruitzichten voor de belangrijkste economieën naar beneden bijgesteld. Toch is het algemene toekomstplaatje nog steeds rooskleurig. Het economisch herstel blijft dus weliswaar op de sporen, alleen de snelheid ervan neemt wat af. We hebben onze groeiverwachting voor het reële bbp in de VS verlaagd tot 5,7% voor 2021 en tot 3,6% voor 2022. In de eurozone verwachten we nu een lichtjes lagere groei van 4,8% in 2021 en 4,4% in 2022. Onze vooruitzichten voor de Chinese economie zijn het sterkst verlaagd: de reële bbp-groei zou nog aantrekken tot 8,2% in 2021, maar in 2022 vertragen tot 5,1%.

China’s problemen staan centraal

In historisch perspectief blijven de Chinese groeicijfers indrukwekkend. Ze wijzen er ook op dat het economisch herstel overeind blijft. Maar de neerwaartse herziening onderstreept de serieuze tegenwind, die in de voorbije maanden krachtiger is geworden en China in het bijzonder treft. Dit voedt de bezorgdheid over de vooruitzichten.

Momenteel wegen verschillende factoren op de economische activiteit in China. De meest recente zijn de stroomtekorten en de geplande stroomonderbrekingen die eind september opdoken en in oktober voortduren. Het elektriciteitstekort wordt door een samenloop van verschillende factoren veroorzaakt, waaronder het terugschroeven van de steenkool- en elektriciteitsproductie met het oog op China’s nieuwe doelstellingen inzake emissie-efficiëntie, minder steenkoolinvoer door geopolitieke geschillen en oplopende kosten voor steenkool. Samen met de geblokkeerde elektriciteitsprijzen vreet dat laatste aan de winst van de elektriciteitsproducenten. Aangezien nog steeds ongeveer 60% van China’s elektriciteit met steenkool wordt gegenereerd, betekent dit dat de elektriciteitsproductie geen gelijke tred kan houden met de weliswaar vertragende maar toch nog behoorlijk hoge economische groeivoet, vooral in de industrie.

Geplande en ongeplande stroomonderbrekingen hebben in het derde kwartaal allicht op de industriële productie gewogen en zullen dat ook nog doen in het vierde kwartaal. De verminderde productiemogelijkheden in China kunnen de aanslepende verstoring van de wereldwijde toeleveringsketens verder aanwakkeren. De overheid tracht de flexibiliteit van de elektriciteitsproductie weliswaar te vergroten, maar de tekorten kunnen toch tot in het eerste kwartaal van 2022 aanhouden. Het langetermijnkarakter van de decarbonisatie betekent bovendien dat het niet de laatste keer zal zijn dat we van een verstoring van de Chinese energiemarkt te horen zullen krijgen.

Naast de elektriciteitstekorten heeft China ook te kampen met problemen in de vastgoedsector. Onder meer door de Evergrande-saga, die voorlopig onopgelost blijft. Evergrande, China's grootste vastgoedontwikkelaar, heeft betalingsproblemen en zit opgezadeld met schulden die geschat worden op 300 miljard dollar. Dit zorgt voor ongerustheid op de financiële markten. Naar verluidt worden ook andere vastgoedontwikkelaars met een hoge schuldenlast steeds meer met liquiditeitsproblemen geconfronteerd. Een en ander werd uitgelokt door de toegenomen inspanningen van de Chinese regelgever om de groei van de met schulden overladen huizenmarkt in te dammen, deels om de risico's voor de financiële stabiliteit te beperken.

De Chinese financiële markten hebben duidelijk gereageerd op deze toestand, maar in de frequent beschikbare cijfers over de reële economie is er nog niet veel te merken van de onrust. Dit is opmerkelijk omdat wijdverspreide turbulentie in de vastgoedsector een stevige impact kan hebben op de economische activiteit in China. Investeringen in vaste activa voor vastgoedontwikkeling maken immers 12% uit van het Chinese bbp. Er kunnen ook overloopeffecten optreden op het consumentenvertrouwen en op de productie van bepaalde grondstoffen, zoals staal en cement.

De bovengenoemde problemen hebben het risico van een ernstiger dan verwachte vertraging van de Chinese economie vergroot. Anderzijds mag niet worden vergeten dat de Chinese autoriteiten nog steeds veel belang hechten aan economische stabiliteit en dat ze zullen ingrijpen om elke forse economische neergang tegen te gaan. Afgezien van de maatregelen die de regering al heeft genomen om het energietekort aan te pakken, wordt het ook steeds waarschijnlijker dat de centrale bank haar beleid in de komende maanden verder zal versoepelen, waarschijnlijk door een combinatie van een verlaging van de reserveverplichting, een verhoging van de liquiditeitstransacties en mogelijk een verlaging van de rente op de Medium-term Lending Facility. Mocht China toch in een toestand van financiële stress belanden, dan zal het besmettingsgevaar voor het wereldwijde financiële systeem evenwel beperkt blijven, gelet op de beperkte convertibiliteit van de renminbi en de daaruit voortvloeiende onvolledige integratie van de Chinese financiële markten in het wereldwijde financiële stelsel.

Wereldwijde energieschaarste treft Europa

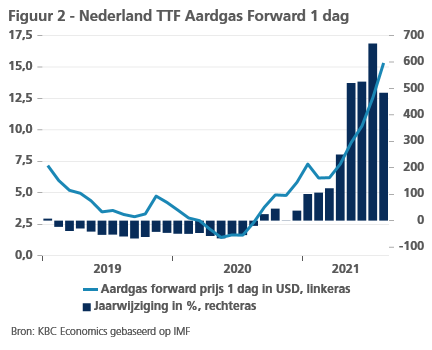

Naast de steenkoolprijzen stegen de voorbije weken ook de prijzen voor aardgas, elektriciteit en ruwe olie op de wereldwijde energiemarkt. Europa zit in het middelpunt van de jongste energieprijsschok. Net op het moment dat het stookseizoen begint, braken de aardgasprijzen nieuwe historische records, ruim 600% hoger dan een jaar voordien (figuur 2).

De sterke stijging van de Europese gasprijzen is het gevolg van een ernstige ontwrichting van de aardgasmarkt door verschillende factoren, waaronder uitzonderlijk lage voorraden (deels als gevolg van de extreem koude winter vorig jaar), een minder flexibel aanbod uit Rusland, een krappe wereldmarkt voor vloeibaar aardgas en een zwakke productie van hernieuwbare energiebronnen in Europa (met name windenergie).

De vooruitzichten voor de Europese gasmarkt blijven erg onzeker. Mocht de winter opnieuw ongewoon koud worden, dan kan het onevenwicht tussen vraag en aanbod nog vergroten en zullen de prijzen waarschijnlijk hoog blijven. Dit kan een weerslag hebben op het beschikbaar gezinsinkomen en tijdelijke fabriekssluitingen veroorzaken. Een en ander zorgt voor ongerustheid over de kracht van het verder economisch herstel. Anderzijds denken wij dat de meeste Europese regeringen zullen ingrijpen om met een aantal verzachtende maatregelen de schok op te vangen. Dat zou de impact op de economische groei kunnen beperken.

De energieprijsschok is een bijkomende aanbodfactor die de inflatievooruitzichten op korte termijn vertroebelt. Samen met de aanslepende verstoring van de bevoorradingsketens zullen de hogere energieprijzen wellicht leiden tot meer inflatie. Waarschijnlijk zal de impact in Europa evenwel relatief beperkt blijven door een aantal regulatoire en contractuele maatregelen, die de onmiddellijke doorrekening van de hogere energieprijs in de consumptieprijs temperen. Toch hebben wij onze kortetermijnvooruitzichten voor de inflatie in de eurozone en de VS verhoogd, vooral vanwege de hogere energiekosten. Wij blijven van mening dat de inflatie in de geavanceerde economieën volgend jaar geleidelijk zal afnemen. Maar voor de komende kwartalen wijzen de risico’s duidelijk op hogere inflatie.

Eurozone: tot dusver goed

De eurozone kende een onverwacht sterk herstel in het tweede kwartaal en de recentste activiteitindicatoren wijzen erop dat het herstel uit de pandemie aanhoudt. De grote boost door de heropening van de economie ligt nu weliswaar achter de rug. Toch blijft er ruimte voor een verdere normalisering van de economische activiteit, met nog steeds potentieel voor een forse inhaalvraag vanwege de consument naar het einde van het jaar toe. Wij blijven er dan ook van uitgaan dat de economische activiteit in de eurozone in het laatste kwartaal van 2021 zal terugkeren naar het outputniveau van vóór de crisis.

Tegelijkertijd zijn er duidelijke signalen dat het groeimomentum in de eurozone aan het afnemen is. Aan de consumptiezijde zijn de detailhandelsverkopen, na een scherpe maand-op-maanddaling met 2,6% in juli, slechts met 0,3% gestegen in augustus. Dat wijst op het afnemende heropeningseffect. De indicator over het vertrouwen bij de aankoopdirecteuren (PMI) in de dienstensector bleef in september duidelijk op expansief terrein, maar het optimisme brokkelt toch wat af (figuur 3). Aangezien wij ervan uitgaan dat de dienstensector in het derde kwartaal de belangrijkste groeibijdrage leverde, is een trager herstel waarschijnlijk.

De industriële productie in de eurozone heeft zich in juli, met een toename van 1,5%, enigszins hersteld na de zwakke cijfers in mei en juni. Maar in augustus volgde een nieuwe daling met 1,6%. Met name de daling van de Duitse industriële productie met 4,0% stelde sterk teleur en wijst op een aanslepende zwakte. De Duitse verwerkende industrie is een belangrijk slachtoffer van de wereldwijde verstoring van de toeleveringsketens, met name door het tekort aan halfgeleiders. De autosector is het zwaarst getroffen, zoals blijkt uit de aanzienlijke daling van de autoproductie met 17,5% in augustus.

De PMI-vertrouwensindicator voor de verwerkende nijverheid wijst erop dat de bottlenecks nog niet verdwenen waren in september. De index voor de eurozone verzwakte van 61,4 tot 58,6, met een terugval in de deelindicatoren voor de productie, de vraag en de werkgelegenheid. De landenindices tonen evenwel dat de terugval zich vooral in Duitsland situeerde. De bemoedigende kant van de recente ontwikkeling is dat de PMI-index in historisch perspectief nog altijd zeer hoog noteert en nog altijd op verdere economische expansie wijst, al verloopt die tegen een trager tempo.

Al bij al verwachten we voor de nabije toekomst nog steeds een stevige economische groei, al ligt deze wel lager dan onze eerdere inschatting. De geringere steun van de externe omgeving noopt tot de lichte neerwaartse bijstelling van het verwachte groeicijfer voor het reële bbp van de eurozone in 2021 van 5,0% tot 4,8%. In de veronderstelling dat de huidige tegenwind door de verstoorde toeleveringsketens in de komende kwartalen zal gaan liggen, verwachten we voor 2022 nog altijd een economische groei die fors boven de potentiële groei zal liggen: 4,4% (verlaagd van 4,5%). De particuliere consumptie zal daarvoor zorgen, gevoed door de afbouw van de spaaroverschotten die tijdens de pandemie opgebouwd werden.

Overigens zal ook het begrotingsbeleid de economische groei in 2022 blijven ondersteunen, niet in het minst dankzij de transfers in het kader van NextGenerationEU (NGEU). De toepassing van de Europese begrotingsregels zal ook in 2022 opgeschort blijven en de uitslag van de Duitse federale verkiezingen is een belangrijk nieuw element voor het toekomstige begrotingsbeleid in Duitsland en de eurozone.

Momenteel is een centrum-linkse regering van de sociaaldemocratische SPD, de groenen en de liberale FDP – de zogenoemde verkeerslichtencoalitie – het meest waarschijnlijk. De onderhandelingen kunnen evenwel nog een tijd duren. De partijen aan de onderhandelingstafel hebben immers nogal uiteenlopende visies, met name over het begrotingsbeleid.

We denken dat een coalitie onder leiding van de SPD eerder continuïteit dan een radicale ommekeer van het begrotingsbeleid zal brengen. Ook voor een radicale hervorming van het Europese begrotingskader zal er weinig appetijt zijn. Per saldo zal de nieuwe coalitie waarschijnlijk een iets meer accommoderend begrotingsbeleid voeren dan de vorige, met onder meer een verhoging van de minimumlonen en de pensioenen. De schuldenrem blijft allicht onaangeroerd, temeer omdat er een tweederdemeerderheid nodig is om de grondwet op dat vlak te veranderen. Maar de nieuwe coalitie zal waarschijnlijk positiever staan tegenover gezamenlijke Europese begrotingsprojecten, zoals het huidige NGEU. Scholz, de meest waarschijnlijk kandidaat om kanselier te worden, is immers de huidige minister van Financiën. Hij steunt het huidige Europese project van ganser harte als een manier om een Europees begrotingsinstrument tot stand te brengen.

VS-groei vertraagt

Na een sterk herstel in de eerste helft van het jaar wijzen de indicatoren voor het derde kwartaal op een verlies aan dynamiek in de Amerikaanse economie. Met name de consumentenbestedingen zijn zwakker uitgevallen dan verwacht. Dat weerspiegelt waarschijnlijk een brede reeks van factoren, zoals het tanende effect van de stimuleringsmaatregelen van de overheid, toenemende bezorgdheid over de deltavariant en aanhoudende knelpunten in het aanbod. De detailhandelsverkopen veerden in augustus weliswaar op met 0,7% tegenover de voorgaande maand, maar dit kwam na een teleurstellend julirapport (-1,8%). Ook de consumptie van duurzame goederen stelde teleur en daalde in augustus voor de vijfde achtereenvolgende maand in volume.

De laatste vertrouwenspeilingen schetsen een iets rooskleuriger beeld. Ook zij wijzen weliswaar op een verzwakking van het onderliggende groeimomentum maar tegelijkertijd tonen ze ook aan dat de activiteit zich nog steeds in expansief gebied bevindt (figuur 4). In de dienstensector is de ISM-vertrouwensindex in september opgelopen tot 61,9, terwijl de PMI-index licht gedaald is tot 54,9. Dat wijst erop dat de sector de recente besmettingsgolf door de deltavariant van het coronavirus goed heeft doorstaan. Ondertussen blijft de activiteit in de verwerkende industrie over het algemeen sterk, ondanks de aanhoudende bottlenecks aan de aanbodzijde, waaronder tekorten aan materiaal en krapte op de arbeidsmarkt. Na drie maanden van verzwakking is de druk op de inputprijzen en op de leveringstermijnen van leveranciers in september immers weer toegenomen.

Het arbeidsmarktrapport toonde dat de Amerikaanse economie er in september 194.000 nieuwe banen heeft bijgekregen. Dit cijfer lag aanzienlijk onder de marktverwachtingen. De zwakke banengroei weerspiegelt de ontgoochelende cijfers in de vrijetijds- en horecasectoren, die sterk beïnvloed worden door het verloop van de pandemie. Bemoedigender is dat de werkgelegenheidstoename van augustus opwaarts herzien is (+169.000) en dat ook sommige details van de septemberenquête bij de gezinnen er beter uitzien dan het teleurstellende globale cijfer. Zo bijvoorbeeld de daling van de werkloosheidsgraad van 5,2% tot 4,8%, al weerspiegelt die ook gedeeltelijk de daling van de arbeidsmarktparticipatie.

Ondanks een zwakker dan verwacht banenrapport voor september denken wij dat de Fed de cumulatieve vooruitgang op de arbeidsmarkt voldoende zal vinden om tijdens haar beleidsvergadering van november de afbouw van haar activa-aankopen aan te kondigen. Voor een eerste renteverhoging, die wij voor 2022 in het vooruitzicht stellen, is er echter nog een lange weg af te leggen in termen van noodzakelijke banengroei.

Alles welbeschouwd is de Amerikaanse economie nu duidelijk over haar groeipiek heen. Wij verwachten voor de komende kwartalen een matiging van het expansietempo. In het licht van de recente zwakkere consumptiegegevens hebben wij onze prognose voor de reële bbp-groei in 2021 verlaagd van 6,0% naar 5,7%. Ook onze groeivooruitzichten voor 2022 zijn neerwaarts bijgesteld van 3,9% naar 3,6%.

De vooruitzichten voor 2022 en de jaren erna zullen in sterke mate afhangen van de omvang van de toekomstige begrotingsuitgaven. Dat blijft een van de grootste onzekerheden voor volgend jaar. Tot dusver heeft het Congres nipt een nieuwe shutdown van de overheid vermeden en er werd een akkoord over een tijdelijke verhoging van het schuldplafond bereikt.

Meer inflatie door hogere energieprijzen

Na een scherpe daling van de inflatie na het uitbreken van de pandemie begin 2020, is de inflatie tijdens de voorbije zomermaanden aanzienlijk toegenomen. In september bereikte ze zowel in de eurozone (3,4%) als in de VS (5,4%) het hoogste punt in meer dan tien jaar. Voor de financiële markten waren de inflatiecijfers in de voorbije maanden steevast hoger dan verwacht. De zeer lage gemiddelde inflatie in 2020 (0,2% in de eurozone en 1,2% in de VS) impliceert evenwel dat de onderliggende inflatie zich tijdens de gehele pandemiecyclus 2020-21 nog steeds vrij normaal gedraagt.

Er liggen verschillende factoren aan de basis van de huidige hoge inflatiecijfers. Ze weerspiegelen in de eerste plaats grotendeels het unieke karakter van het economisch herstel na de pandemie.

Sinds begin 2021 is de stijging van de inflatie vooral toe te schrijven aan hogere energieprijzen en aan basiseffecten als gevolg van zwakke of dalende prijzen in 2020. Die hebben nog niet volledig hun beloop gehad. Terwijl de prijs voor ruwe Brentolie op jaarbasis momenteel met 90% is gestegen (de hoogste prijs in drie jaar), zijn de gasprijzen in Europa (zoals opgetekend door het Nederlandse TTF) nog spectaculairder gestegen, namelijk met meer dan 600% tegenover het vorige jaar. Een aantal opmerkelijke verstoringen op de wereldwijde gasmarkt zorgt daarvoor. Maar doordat de huidige hoge prijzen worden vergeleken met de uitzonderlijk lage energieprijzen in 2020, overdrijft de huidige jaar-op-jaarvergelijking waarschijnlijk de onderliggende dynamiek van de energiekosten.

Ten slotte hebben ongekende verstoringen in de toeleveringsketens in de geavanceerde economieën geleid tot een forse toename van de producentenprijzen. Die zorgt voor stevige prijsstijgingen bij een reeks goederen die de kerninflatie bepalen. Tal van fabrikanten slagen er niet in om de sterke vraag voldoende snel te beantwoorden met een hogere productie wegens de door de pandemie veroorzaakte productiebeperkingen, tekorten aan grondstoffen (bv. essentiële grondstoffen en vooral halfgeleiders) en de sterk stijgende transportkosten.

Hoewel wij erkennen dat de inflatie in de rest van 2021 waarschijnlijk hoog zal blijven en ook in 2022 nog relatief hardnekkig zal zijn, handhaven wij onze visie dat de inflatie momenteel vooral door tijdelijke factoren wordt aangewakkerd. Dat wil zeggen dat wij verwachten dat de prijsdruk uiteindelijk zal afnemen naarmate 1) de basiseffecten van de energieprijzen gunstiger worden (met een verwachte stabilisatie van de olieprijzen in 2022), 2) de verstorende effecten van de pandemie afnemen (d.w.z. zodra de heropening van de economie is voltooid), en 3) de knelpunten aan de aanbodzijde opgelost geraken.

Tegelijkertijd erkennen wij dat er een aanzienlijke mate van onzekerheid heerst rond het inflatieprofiel voor de toekomst. Wij gaan niet uit van een galopperende inflatie maar de inflatierisico's voor de komende kwartalen zijn duidelijk opwaarts gericht.

In dat opzicht blijft de ontwikkeling van de pandemie van cruciaal belang, zoals onlangs is gebleken uit de snelle verspreiding van de deltavariant in Azië. Elke belangrijke tegenslag bij de heropening van de economieën zal waarschijnlijk leiden tot langere en allicht ernstigere verstoringen van de toeleveringsketens en de daarmee samenhangende hogere kosteninflatie. Bovendien bestaat het risico dat de tijdelijke inflatiedruk doorsijpelt in de inflatieverwachtingen op lange termijn. Tot slot heeft ECB-voorzitter Lagarde ook gewezen op het risico dat de structurele trend van het koolstofarm maken van de economie, het jaarlijkse inflatiecijfer de komende jaren op niet te verwaarlozen wijze kan doen toenemen.

Inflatieverwachtingen goed verankerd

In deze context is het belangrijk dat de recente inflatieopstoot de inflatieverwachtingen niet heeft ontankerd. Samen met de nog steeds ruim beschikbare productiecapaciteit en de aanzienlijke werkgelegenheidskloof in de eurozone en de VS, is dat het doorslaggevend argument waarom wij de huidige hoge inflatie als tijdelijk bestempelen. Bovendien blijven wij van mening dat de structurele krachten die de inflatie laag houden, zoals de globalisering en de vergrijzing, niet zijn verdwenen door de pandemie. Bijgevolg blijft het discours dat de inflatie tijdelijk is, niet alleen het dominante verhaal in de belangrijkste centrale banken, maar ook bij de meeste marktparticipanten.

Toch blijven wij de inflatieontwikkelingen in de geavanceerde economieën op de voet volgen, met bijzondere aandacht voor ontwikkelingen die de inflatiedruk een permanenter karakter kunnen geven. We kijken onder meer naar de ontwikkeling van de marktgebaseerde inflatieverwachtingen, zoals vervat in de inflatieswaps. In overeenstemming met onze verwachting, prijzen de financiële markten de inflatieopstoot als een tijdelijk fenomeen in. De inflatie zou naar verwachting weer normaliseren vanaf 2022. De inflatieverwachtingen blijven met andere woorden goed verankerd. In het geval van de eurozone suggereren deze marktverwachtingen zelfs dat de inflatie op langere termijn opnieuw zou kunnen dalen tot niveaus die onder de symmetrische ECB-inflatiedoelstelling van 2% liggen.

Een tweede kritisch element dat wij nauwlettend in het oog houden, is de vraag of er een negatieve terugkoppeling tussen inflatieverwachtingen en lonen op gang zou komen. Momenteel merken we dit niet in de eurozone. Wij zijn ons bewust van het belang van dit risico van een negatieve kostendrukspiraal. Hij zou de centrale banken immers voor een pijnlijke afweging plaatsen tussen het ondersteunen van de groei en het beteugelen van de inflatie. Juist om op dit risico te anticiperen, zijn de Tsjechische nationale bank en de nationale bank van Hongarije trouwens al begonnen met de verkrapping van hun beleid. Gezien de potentieel grote impact van dit risico op onze algemene economische vooruitzichten, volgen wij dit risico op de voet.

Alle historische koersen/prijzen, statistieken en grafieken zijn up-to-date, tot en met 11 oktober 2021, tenzij anders vermeld. De verstrekte posities en prognoses zijn die van 11 oktober 2021.