Economische Vooruitzichten oktober 2019

Lees de volledige publicatie hieronder of klik hier om de PDF te openen.

- De recentste vooruitzichten van het IMF bevestigen onze visie dat de wereldeconomie een groeivertraging doormaakt. De vrees voor een heuse recessie lijkt niettemin overdreven. In het bijzonder voor de Europese economie verwachten we een stabilisatie en geleidelijk herstel van de conjunctuur in de komende jaren.

- Op korte termijn blijft de economische dynamiek verzwakken. Wereldwijd blijft het pessimisme in de verwerkende nijverheid toenemen, in het bijzonder als gevolg van de spanningen inzake internationale handel. Er duiken signalen op dat het pessimisme uitwaaiert naar de dienstensectoren. Maar gelijktijdig blijven er signalen van een veerkrachtige consumptievraag. Die blijft in veel economieën de sterkhouder. In het bijzonder in de eurozone krijgt ze steun van het begrotingsbeleid, terwijl ook de kredietverlening aan de private sector sterk blijft.

- De risico’s voor de economische groei in de eurozone blijven overwegend neerwaarts. Des te langer onzekerheid over externe factoren zoals de brexit en de handelsspanningen aanslepen, des te groter het risico wordt van een sterkere negatieve impact op het sentiment, de investeringen en de jobcreatie door de bedrijven. Een brexit zonder akkoord en een escalatie van de handelsoorlog, met in het bijzonder de mogelijkheid van een directe confrontatie tussen de VS en de EU, blijven dus belangrijke risico’s om in het oog te houden.

- Met de nieuwe overeenkomst op de EU-top van 18 oktober is de hoop op een brexit-akkoord toegenomen. Maar het blijft onzeker of de overeenkomst zal worden goedgekeurd door het Britse parlement, dat eerdere overeenkomsten al herhaaldelijk heeft verworpen.

- Het accommoderende monetaire beleid blijft de economie ondersteunen. Maar de toenemende kritiek op het onconventionele beleid geeft aan dat de steun voor de uitzonderlijke beleidsmaatregelen wegebt. Het erg soepele monetaire beleid en de recessievrees houden de obligatierentes laag.

- Kader 1: Economische groeivertraging nauwelijks merkbaar in kredietgroei

- Kader 2 : Spanning op de Amerikaanse geldmarkt: meer dan een technische accidentje?

Veerkracht versus besmetting

De eurozone kent economisch moeilijke tijden, in het bijzonder in de verwerkende nijverheid. In september waren de vertrouwensindicatoren zwakker dan verwacht. De aanhoudende verzwakking van het ondernemersvertrouwen in de verwerkende nijverheid is evenwel geen zuiver Europees fenomeen. Ook in andere grote economieën, zoals die van de VS, China en Japan, versombert het sentiment. Het illustreert de verzwakking van de wereldeconomie, vooral in de sectoren die erg afhankelijk zijn van de internationale handel.

In de vertrouwensindicatoren verslechtert vooral de component over de nieuwe uitvoerbestellingen. De cijfers over de internationale handelsvolumes geven dezelfde boodschap: de handelsconflicten wegen op de handelsstromen en er is geen verbetering in ’t verschiet. De voortdurende malaise in de verwerkende nijverheid sijpelt over naar de dienstenindustrie. Maar het vertrouwensverlies is er nog niet zo groot als in de industrie.

Niettemin hebben we onze groeivooruitzichten voor de economie in de eurozone verlaagd. De lagere groeiprognose voor de tweede jaarhelft van 2019 komt niet tot uiting in het gemiddelde bbp-groeicijfer voor gans 2019, omdat ze wordt geneutraliseerd door de herziening van de historische bbp-cijfers door Eurostat. Voor 2020 bedraagt het gemiddelde groeicijfer nu 1,0% tegenover 1,1% voorheen. Op het niveau van de individuele eurolanden werd de groei voor de Duitse, Spaanse en Nederlandse economie neerwaarts bijgesteld. Met deze groeicijfers zijn we iets pessimistischer dan de World Economic Outlook, die het IMF in oktober publiceerde (1.1% voor 2019 en 1.4% voor 2020). Het verschil wordt vooral verklaard door het tempo van het verwachte economische herstel. In vergelijking met het IMF verwachten wij dat het herstel wat meer tijd zal nodig hebben.

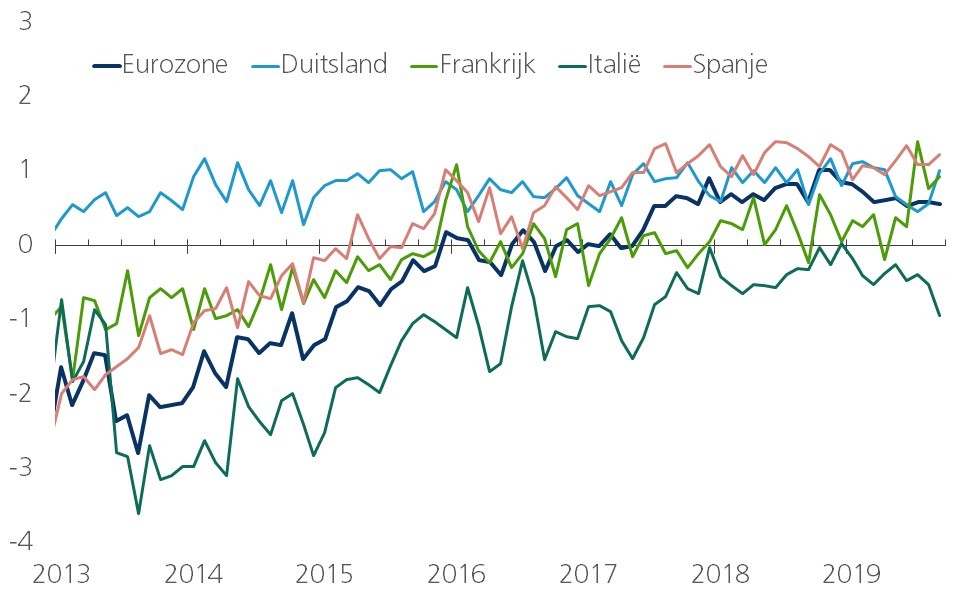

Al bij al blijft ook onze neerwaartse bijstelling van de groeiprognose voor de economie van de eurozone beperkt. Er blijven immers ook tekenen dat de economie veerkrachtig blijft en dat een meer uitgesproken groeivertraging kan uitblijven. In de meeste eurolanden blijft de particuliere consumptie de sterkhouder. Het consumentenvertrouwen blijft stevig. Dat geldt, bijvoorbeeld, ook voor de peilingen naar de plannen voor belangrijke uitgaven in het komende jaar (figuur 1). Ook in Duitsland, waar de verwerkende nijverheid het hardst is getroffen door de malaise, blijft de consument op dat vlak met vertrouwen naar de toekomst kijken. De stevige groei van de koopkracht van de lonen en de verdere groei van de werkgelegenheid laten vermoeden dat de particuliere consumptie een belangrijke groeibijdrage zal blijven leveren. Ook de indicatoren over het ondernemersvertrouwen in de kleinhandel en bouw staan trouwens nog altijd hoog.

Figuur 1 - Europese consument behoudt vertrouwen (vertrouwen inzake belangrijke aankopen in de komende 12 maanden, gestandardiseerd)

We verwachten ook dat de economische groei verder steun zal blijven krijgen van het begrotingsbeleid. In verscheidene landen, zoals Duitsland, Frankrijk en Nederland, bevatten de begrotingsvoorstellen voor 2020 nieuwe stimuleringsmaatregelen of temporiseren ze met de begrotingssanering. Overheidsconsumptie en investeringen blijven dus een positieve groeibijdrage leveren. De druk om de stimulering via de overheidsbegroting op te drijven neemt bovendien toe, onder meer vanuit de centrale banken en internationale instellingen. Zolang er geen bijkomende negatieve externe schokken komen, houden we het dus bij een eerder beperkte neerwaartse bijstelling van de groeiprognose.

Dat neemt niet weg dat de neerwaartse risico’s voor het groeiscenario voor de economie van de eurozone blijven doorwegen. De onzekerheid met betrekking tot de brexit blijft groot. Ook de verdere verzwakking van de externe omgeving – in het bijzonder van de VS-economie – kan de groei van de economie in de eurozone meer fnuiken dan waar we thans in ons scenario van uitgaan.

Daarnaast blijft de verdere escalatie van de handelsspanningen met de mogelijkheid van een directe confrontatie tussen de VS en de EU een belangrijk risico. De recente uitspraak van de Wereldhandelsorganisatie in het lang aanslepende conflict over de onwettige Europese subsidies aan Airbus gaf aan de VS het recht om tegenmaatregelen ten belope van 7,5 miljard USD te nemen. Als gevolg daarvan voerden de VS met ingang van 18 oktober invoerheffingen van 10% in op Europese vliegtuigen en invoerheffingen van 25% op tal van Europese landbouw- en industriële prodcuten. Hoewel dit over relatief kleine invoervolumes gaat, vergroten deze acties de kans dat de EU gelijkaardige maatregelen zal nemen, als de Wereldhandelsorganisatie tot het besluit zou komen dat ook de VS aan Boeing onwettige steun zou hebben gegeven. In dit geschil wordt over enkele maanden een uitspraak verwacht. Hoe dan ook zouden nieuwe Amerikaanse invoerheffingen de bilaterale handelsgesprekken nog moeilijker maken.

Gemengde signalen uit de VS-economie

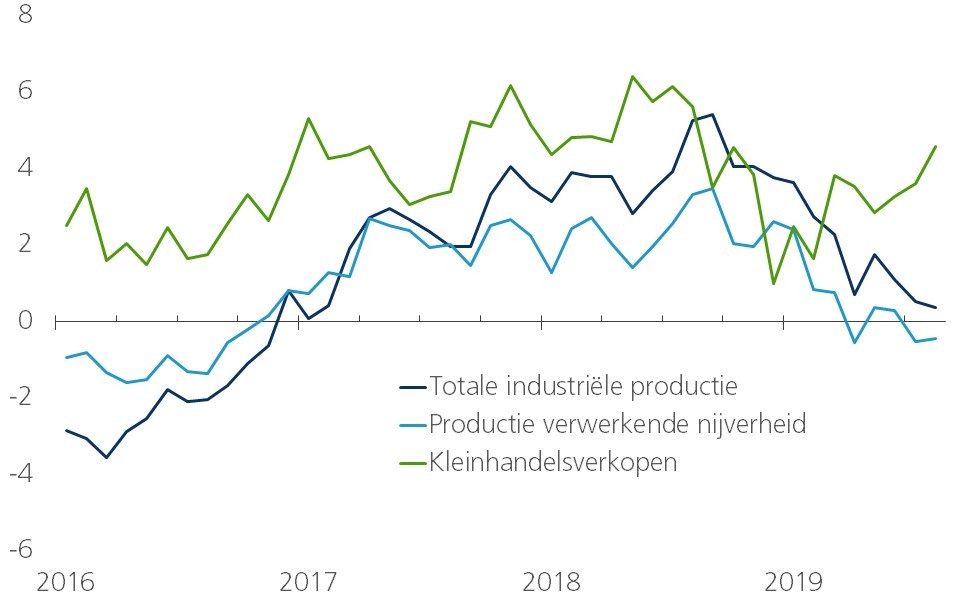

De vooruitzichten voor de VS-economie zijn de voorbije maanden niet substantieel veranderd. Er kwamen gemengde signalen, maar die lagen in lijn met het groeipad dat we in ons scenario voor ogen hebben. De meest opmerkelijke nieuwe trend is het ogenschijnlijk tegenstrijdige beeld tussen de bedrijven en de consumenten (figuur 2). In september bereikte de ISM-vertrouwensindicator voor de verwerkende nijverheid het laagste peil van de voorbije 10 jaar, dat wil zeggen: het laagste sinds het einde van de vorige recessie. Ook de ISM-vertrouwensindicator voor de sectoren buiten de verwerkende nijverheid viel fors terug, al bevindt die zich nog in de zone die op economische expansie wijst. De ondernemers in de VS sluiten zich dus aan bij de wereldwijde trend van vertrouwensverlies, met oversijpeling van de verwerkende nijverheid naar de sectoren daarbuiten.

Figuur 2 - Industrie en kleinhandel op verschillend pad in de VS (jaarwijziging in procent)

Anderzijds blijft de consument in de VS, net als in de eurozone, opvallend onaangeroerd door de onzekerheid en het vertrouwensverlies in de bedrijfswereld. Afgezien van de maandelijkse volatiliteit, blijft de consument opvallend optimistisch. Ook de kleinhandelsverkopen bleven tijdens de zomermaanden positief verrassen, al zijn ze in september voor het eerst in 7 maanden gedaald. Ook in de VS bekijken consumenten en bedrijven de wereld dus nog niet door eenzelfde bril.

De Amerikaanse arbeidsmarkt presteert zoals verwacht. De werkloosheidsgraad blijft uiterst laag, dat wil zeggen op het laagste peil sinds 1969 (3,5%). De werkgelegenheidsgroei verliep ondertussen wisselvallig en dat zal allicht ook in de komende maanden zo bljven. In september bleef hij met 136.000 arbeidsplaatsen (exclusief landbouw) onder de verwachtingen, maar de cijfers voor de twee voorgaande maanden werden met 45.000 opwaarts herzien. Al bij al lag de zwakkere werkgelegenheidsgroei sinds begin 2019 in de lijn van de verwachtingen. De loongroei ontgoochelde in de voorbije maanden een beetje. De meeste indicatoren wijzen erop dat zij over haar piek heen is. Maar ook dat ligt al bij al in lijn met ons scenario van een economie die zich in de laatste fase van de groeicyclus bevindt, met een verzwakkend groeitempo. Ondanks de hoge stand van een aantal recessie-indicatoren, zoals die van de Federal Reserve Bank van New York, bevestigt het bredere plaatje van de economische indicatoren ons scenario.

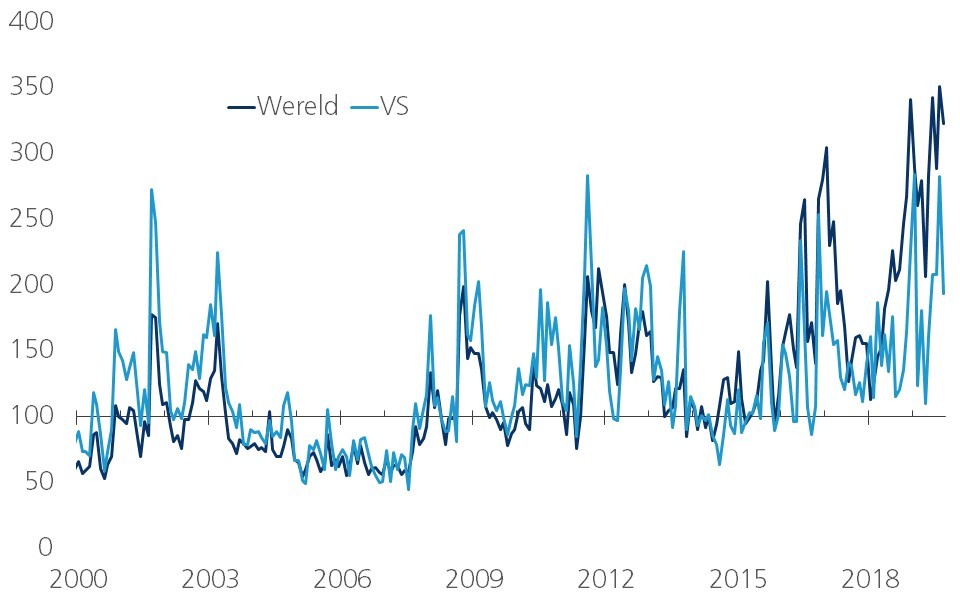

Ondertussen blijft de onzekerheid erg groot (figuur 3). Politieke ruis naar aanleiding van het impeachment onderzoek veroorzaakt samen met de retoriek rond de handelsoorlog heel wat onzekerheid voor de Amerikaanse consument en ondernemer. Zoals hierboven vermeld, verschilt de impact hiervan op het ondernemersvertrouwen voorlopig nog van de impact op het consumentenvertrouwen. Maar dat neemt niet weg dat het risico toeneemt dat deze onzekerheid nog zwaarder op het ondernemersvertrouwen kan doorwegen en ook negatief kan beginnen inwerken op het bestedingsgedrag van de consument.

Figuur 3 - Politieke onzekerheid in de wereld historisch hoog (index van de politieke onzekerheid)

Kader 1: Economische groeivertraging nauwelijks merkbaar in kredietgroei

De groeivertraging van de economische activiteit doet de vraag rijzen of ook de groei van de kredietverlening vertraagt. Enerzijds zou zo’n vertraging logisch zijn, want als bedrijven minder produceren of investeren hebben ze minder nood aan krediet. Ook een geringe consumptievraag van de gezinnen of een verzwakking van de woningbouw zou de vraag naar krediet doen afnemen. Anderzijds zou een geringere beschikbaarheid van krediet ook aan de basis van een groeivertraging kunnen liggen. Ook dat zou niet onlogisch zijn, want bij grote onzekerheid en versomberende economische vooruitzichten kunnen banken en andere kredietverschaffers uit voorzichtigheid op de kredietrem gaan staan.

Noch in de VS, noch in de eurozone zijn er vandaag evenwel duidelijke tekenen van een fors tragere groei van het bankkrediet. Hooguit is er sinds het voorjaar van 2019 in de VS sprake van een matiging van het groeitempo van de bankleningen aan niet-financiële bedrijven, na de forse groeiversnelling in 2018 (figuur K1.1). Maar de groei bedroeg in september 2019 nog altijd bijna 6% (jaarwijziging van de uitstaande bedragen), dat is meer dan de (verwachte) nominale bbp-groei. De totale schuldratio van de niet-financiële Amerikaanse bedrijven stabiliseerde in het tweede kwartaal van 2019, wat evenmin op het opdrogen van de andere kredietbronnen wijst.

In de eurozone ligt de groei van het bankkrediet aan bedrijven iets lager dan in de VS (4,3% in augustus 2019), maar was er in de recente maanden eerder sprake van een lichte groeiversnelling. Tussen de eurolanden zijn er wel grote groeiverschillen. Volgens ECB-cijfers lag de groei in augustus het hoogst in Oostenrijk (9,5%), Frankrijk (8,3%) en België (8,1%), terwijl er in Spanje (-0,3%), Italië (-1,1%) en Nederland (-1,6%) nog van een krimp sprake was. De groeiverschillen hebben nog altijd te maken met de erfenis uit de vorige pre-crisisperiode. De overdreven schuldopbouw van toen is in die landen nog niet volledig weggewerkt en dat belemmert de netto-kredietopname. Maar het Spaanse en Nederlandse voorbeeld illustreren dat schuldafbouw de economische groei niet noodzakelijk onmogelijk maakt. Beide economieën behoorden in de voorbije jaren immers tot de sterkst groeiende in de eurozone.

Ook de kredietverlening aan gezinnen blijft gestaag groeien. Zowel in de VS als in de eurozone is er sprake van een stabiele tot hooguit lichte daling van het groeitempo van het consumptiekrediet of de woningleningen (figuur K1.2). De banken worden in beide economieën doorgaans wel iets strenger bij het toestaan van consumptiekrediet. Dat kan de toekomstige groei afremmen. Inzake woningleningen zijn de banken gestopt met de versoepeling van de kredietstandaarden, en is er hooguit van een zeer voorzichtige verstrenging sprake. Dat geldt overigens ook voor het toestaan van bedrijfskredieten. Dit suggereert dat de kredietgroei wat kan vertragen, maar kondigt geen stilvallen van de kredietverlening aan.

Het globale beeld van de kredietgroei komt overeen met het economische plaatje van een nog altijd veerkrachtige binnenlandse vraag. Voor een drastische inzinking van de kredietverlening die de economische groei verder zou fnuiken, hoeft momenteel niet te worden gevreesd, temeer daar het monetaire beleid alles in het werk zal stellen om de kredietverlening op dreef te houden.

Figuur K1.1 - Bankleningen aan niet-financiële bedrijven(jaarwijziging van de uitstaande bedragen in procent)

Bron: KBC Economics gebaseerd op Fed en ECB

Figuur K1.2 - Bankleningen aan gezinnen(jaarwijziging van de uitstaande bedragen in procent)

Bron: KBC Economics gebaseerd op Fed en ECB

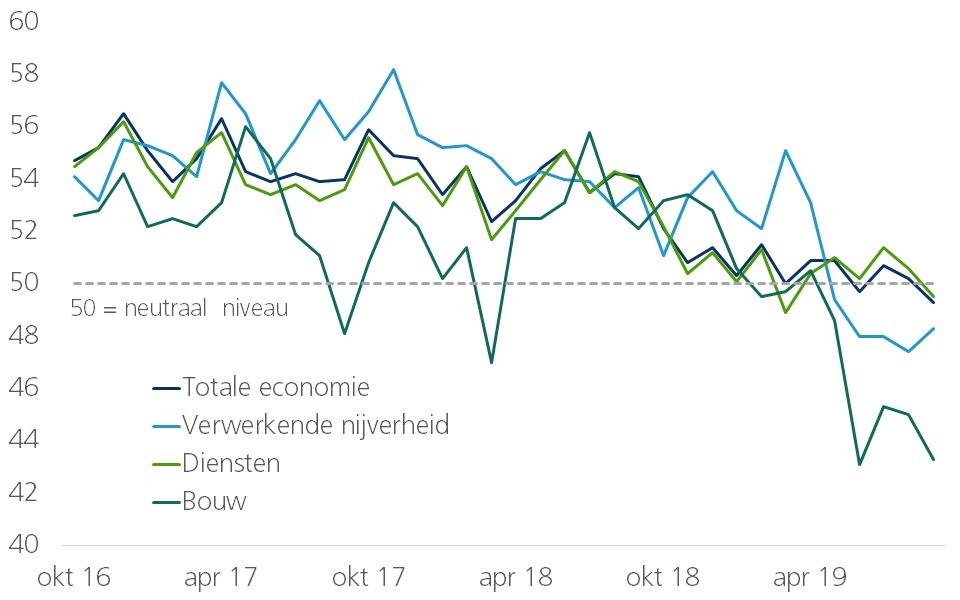

Britse consument kalm maar bedrijven bezorgd

Naarmate de brexit-deadline van 31 oktober dichterbij komt, wordt de politieke situatie in het VK alsmaar complexer. De bedrijven in het VK lijden onder de voortdurende onzekerheid en onduidelijkheid over de toekomstige relatie van het VK met de EU. Dat is te merken aan de indicatoren over het ondernemersvertrouwen. In september is in de drie grote sectoren – verwerkende nijverheid, diensten en bouw – het vertrouwen bij de aankoopdirecteuren (PMI) voor het eerst sinds de financiële crisis onder 50 gedaald (figuur 4). 50 is het neutrale niveau, waaronder er sprake is van een teruggang in de economische activiteit. Maar dat pessimisme schijnt aan de Britse consument voorbij te gaan. De lage werkloosheid blijft de consumptievraag ondersteunen. In de voorbije maanden lieten de kleinhandelsverkopen een stevige groei optekenen. De enquêtes geven ook aan dat de consumenten helemaal niet beseffen wat de economische impact kan zijn van een brexit zonder akkoord. Een belangrijk deel van hen laat verstaan dat ze de studies over de mogelijke negatieve gevolgen nonsens vinden. Er zijn meer en meer indicaties dat de Britten het brexitdebat beu zijn en dat ze de brexit eindelijk achter de rug willen hebben. Of zoals het in de slogan op het recente congres van de Tory-partij luidde: 'get Brexit done'.

Figuur 4 - Britse bedrijfsblues over de sectoren heen (bedrijfsvertrouwen, 50 = neutraal niveau)

Op het moment van schrijven is er grote onzekerheid over hoe het Britse parlement op 19 oktober zal stemmen over de nieuwe brexit-overeenkomst, die eerder deze week door de EU-top is goedgekeurd. Zelfs als het Britse parlement het akkoord goedkeurt, blijft er onzekerheid. Het zal technisch immers misschien niet vóór 31 oktober kunnen worden uitgewerkt. Dit betekent dat een vertraging van de brexit van maximaal een paar maanden mogelijk is. Als de overeenkomst door het Britse parlement wordt verworpen, zal de EU waarschijnlijk met tegenzin instemmen met een verlenging van 3 tot 6 maanden, waardoor verkiezingen en een nieuw referendum mogelijk worden.

Verdeeldheid binnen centrale banken

Zoals verwacht, hebben zowel de Europese Centrale Bank (ECB) als de Amerikaanse Federal Reserve (Fed) op hun vorige beleidsvergadering het monetaire beleid versoepeld. De ECB koos voor een pakket maatregelen: een verlaging van de depositorente met 10 basispunten, de doorstart van een aankoopprogramma van financiële activa, soepeler voorwaarden bij de specifieke herfinancieringsoperaties op lange termijn voor de banken (TLTRO), een getrapt systeem voor depositorente voor banken en een geactualiseerde forward guidance, waarin wordt aangeduid wat mag worden verwacht van het monetaire beleid in de toekomst. Wat dat laatste betreft, stelt de bestuursraad van de ECB nu dat “de basisrentetarieven van de ECB op hun huidige niveau of lager zullen blijven totdat de Raad van Bestuur heeft vastgesteld dat de inflatieverwachtingen binnen de projectieperiode krachtig convergeren naar een niveau dat voldoende dicht bij maar onder 2% ligt, en een dergelijke convergentie consequent in de onderliggende inflatiedynamiek tot uitdrukking komt”.

De ECB blijft dus te kennen geven dat ze voorstander is van een soepeler beleid. Opmerkelijker was evenwel het pleidooi voor een stimulering van de economie via de nationale begrotingen. Maar het meest opmerkelijk was allich dat er in de ECB-raad nogal wat onenigheid blijkt te zijn. Nogal wat invloedrijke bestuursleden brachten hun ongenoegen publiek tot uiting. De kritiek komt bovenop de toenemende externe kritiek op het onconventionele beleid met zijn negatieve neveneffecten. De bestuursleden worden er zich stilaan van bewust dat het arsenaal van de ECB uitgeput geraakt en de meningen zijn verdeeld over de effectiviteit van de recente stimuleringsmaatregelen voor de ondersteuning van de economische groei en het aanwakkeren van de inflatie. We hebben onze vooruitzichten voor de inflatie in de eurozone voor 2019 en 2020 neerwaarts aangepast en handhaven derhalve ons scenario van een erg accommoderend monetair ECB-beleid voor de ganse voorspellingshorizon.

Ook op de recente Fed-vergadering liepen de meningen over de onzekere economische en monetaire toekomst uiteen. Sommige Fed-gouverneurs houden vast aan een meer orthodoxe koers, die vooral met de indicatoren over de binnenlandse economie rekening houdt. Ondanks de vertraging groeit de VS-economie nog altijd behoorlijk en de inflatie ligt in de buurt van de doelstelling van 2%. De orthodoxe Fed-gouverneurs zien bijgevolg geen reden om het monetaire beleid te versoepelen. Een ander kamp in de Fed, met daarin ook voorzitter Powell, predikt al geruime tijd voorzichtigheid en houdt meer rekening met de mogelijke negatieve gevolgen van ontwikkelingen buiten de VS. Een meerderheid van de Fed-gouverneurs besliste uiteindelijk om de beleidsrente met 25 basispunten te verlagen. Door de meningsverschillen zijn de Fed-vooruitzichten voor de te verwachten toekomstige beleidsrente minder relevant. Wij blijven er voorlopig van uitgaan dat er vóór eind 2019 nog een renteverlaging komt, maar dat er in 2020 geen meer komen. Dat laatste is gebaseerd op de vaststelling dat het erg ongebruikelijk zou zijn dat de Fed in een verkiezingsjaar intervenieert.

Kader 2 : Spanning op de Amerikaanse geldmarkt: meer dan een technische accidentje?

Midden september ontstond er grote commotie op de Amerikaanse geldmarkten. Er was een tekort aan kortetermijnliquiditeit. Daardoor schoten de geldmarktrentes de hoogte in (figuur K2). Dat is om verschillende redenen ongewenst. Een vlot functionerende geldmarkt is immers een basisvoorwaarde voor een rimpelloze afwikkeling van transacties in andere markten, bijvoorbeeld in de obligatiemarkt. Investeerders herinnerden zich ook dat spanningen in de geldmarkt een eerste waarschuwing waren in de aanloop naar de grote financiële crisis in 2008. Een (te) hoge geldmarktrente verstoort ook het monetaire transmissiemechanisme en zelfs een beetje het vertrouwen in de Fed. De rente steeg immers boven het niveau dat de Fed aangeeft als nodig om de doelstelling van haar beleid te bereiken, namelijk een Fed fund geldmarktrente binnen de doelzone van 1,75% tot 2,0%.

Even naar de grond van de zaak. Na het stoppen van de netto-aankopen van overheidsobligaties in het kader van de kwantitatieve versoepeling door de Fed (2014) en zeker nadat de Fed sinds oktober 2017 haar balans voorzichtig begon af te bouwen, zijn de liquiditeitsoverschotten die de Amerikaanse banken aanhouden bij de Fed gestaag afgenomen. Ze hebben minder geld beschikbaar, vooral voor interbancaire geldmarkttransacties op korte termijn. In september bleek dat overschot zelfs te zijn omgeslagen in een tekort. Op het eerste gezicht is dat merkwaardig want de Fed heeft zelfs na het stoppen van de afbouw van haar balans veel ‘overtollige’ liquiditeit in de markt gelaten. Daar staat tegenover dat banken in het kader van de striktere regelgeving na de crisis verplicht zijn om grotere liquiditeitsbuffers aan te houden. Bovendien slorpt de Amerikaans schatkist veel liquiditeit op door de verhoogde uitgifte van obligaties om het aanzwellende tekort van de regering Trump te financieren. Tot slot waren er tijdelijke factoren. Zo betaalden veel bedrijven belastingen aan de schatkist. De Amerikaanse schatkist plaatst die opbrengsten (minstens tijdelijk) bij de Fed waardoor die liquiditeit de facto gesteriliseerd wordt.

In eerste instantie ving de Fed het tekort op door een reeks ad hoc repo-operaties (cash tegen obligaties), op dagbasis of voor een iets langere looptijd (14 dagen). Er was echter een structurele oplossing nodig, zeker met het jaareinde in het verschiet. Dan is de vraag naar liquiditeit immers traditioneel groot. De Fed kondigde aan dat ze vanaf oktober tot het tweede kwartaal van 2020 a rato van $60 mld per maand schatkistcertificaten gaat opkopen. Daardoor komt er nieuwe liquiditeit in de markt. De Fed houdt tot over het jaareinde ook repo-faciliteiten actief. De Fed zegt dat ze hiermee een technische oplossing voor het geldmarktprobleem heeft uitwerkt. Ze zegt dat dit, ondanks de bijkomende aankoop van activa, niet mag worden geïnterpreteerd als een vorm van monetaire versoepeling zoals quantitative easing (QE). Anderen betwisten dit en zien het als een illustratie dat de Fed niet anders kan dan via haar balans de economie van steeds meer liquiditeit te voorzien, ook als dit in de praktijk impliciet leidt tot een vorm van monetaire financiering van de overheid. Wie gelijk heeft is voer voor een debat onder technici. Hoe dan ook blijkt hier dat de balans van de centrale bank een belangrijker instrument is geworden in de gereedschapskist van de centrale banken, zelfs op het ogenblik dat er geen acute crisis is. Overigens, we kunnen uiteraard alleen maar hopen dat de Fed het bij het juiste eind heeft dat het hier enkel om een technisch probleem gaat. Zo niet…

Figuur K2 - Onverwachte opstoot van overnight reporente in september(overnight financieringsrente met onderpand, in %)

Bron: KBC Economics gebaseerd op Federal Reserve Bank of New York

Alle historische koersen/prijzen, statistieken en grafieken zijn up-to-date, tot en met 14 oktober 2019, tenzij anders vermeld. De verstrekte standpunten en prognoses zijn die van 14 oktober 2019.